如何读一篇财报?腾讯财报点评

先做个预告,明后天我会更新一期近两年大涨的行业逻辑,因为涉及数据量太多,内容还在写着,各位稍安勿躁,答应给大家的一定会发出来。

刚好今天腾讯的三季度财报出了,我稍微花点时间给大家讲讲我对腾讯这份财报的看法,仍然还是从基本面和资金面的角度,来一个客观定性定量的分析。只要参照我这个研究的框架和思路,你也能弄懂其他中概股。

先说结论,这份财报的成绩还算不错,如果100分满分的话,可以给到80分,比60分的及格线高出33%。

一直有关注我的朋友应该知道,腾讯这家公司我是一直有跟踪的(传送门),原因很简单,这是一家伟大的中国互联网企业,这是中国互联网的标杆。网上经常有人说腾讯的游戏总靠抄,我想说的是,如果真的仅仅是抄,凭什么是腾讯抄起来了,其他游戏公司都抄死了?

道理非常简单,简单的抄肯定抄不过别人,但取其精华,去其糟粕,就能实现创新,而所谓创新其实就是旧元素的重组。

今年3月腾讯发布了2023年的全年财报,当时我写过一篇文章,那篇文章的结论是,当时的腾讯是一家性价比超级高的价值股。

腾讯的股价从发文的286涨到今天的403,涨幅为40%。

什么是价值股?在《彼得·林奇的成功投资》中,所谓价值股就是稳定增长型公司股票。

树长不到天上去,当一家公司到达一定规模,就会出现增长的极限,公司会从高速发展型过渡到稳定发展型,参加过我的行业框架课的朋友对这块已经非常了解了。

稳定增长型公司的特点是利润增速稳定,同时估值不会太高。巴菲特特别喜欢这类公司,当这些公司的市盈率低于15倍之日,就是他买入之时。

很明显腾讯已经是一家稳定增长型公司,因为微信和QQ的用户几乎到顶了,本质是人口见顶。

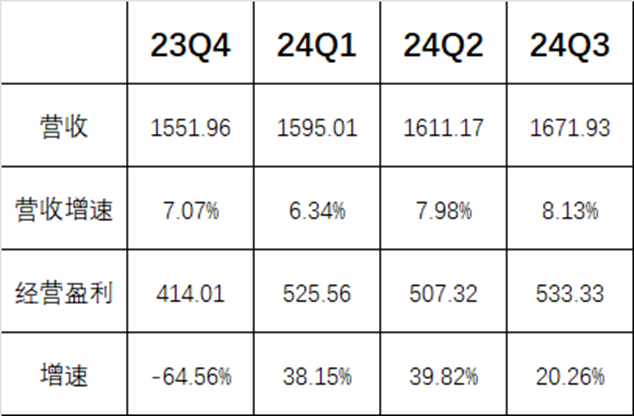

回到这份财报上,腾讯Q3单季的营收为1671亿,增速为8.13%,经营盈利为533亿,增速为20.26%,这个成绩对于稳定增长型公司来说,还不错。

结合四个季度来看的话,腾讯的业绩如下:

如果我们只看前面三个季度,腾讯的营收为4878亿,增速为7%,经营盈利为1566亿,增速为32%。

24年一二季度的业绩都是非常亮眼的,因此这个季度20%的利润增速显得稍微有些逊色。

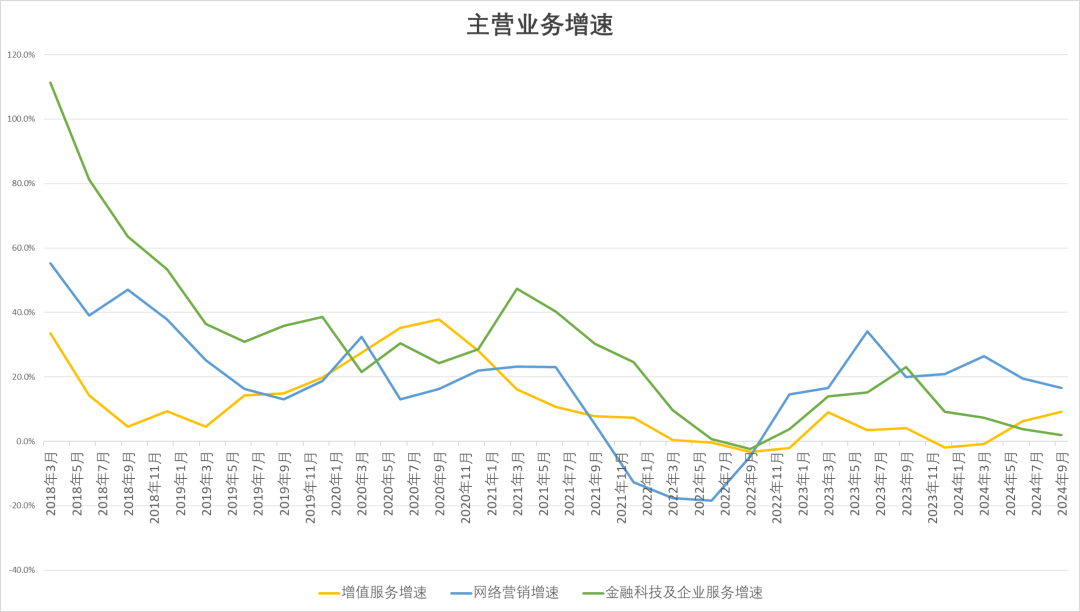

这里面我们拆成三个部分来看,分别是增值服务、营销服务和金融科技。

Q3的增值服务重新拾回增长,回到了9%,主要是因为吃鸡国际版和瓦罗兰特等本土手游驱动。

至于营销服务,主要是视频号。视频号是腾讯今年发力的点,从过去三个季度的财报都能看到成绩。而当前的视频号还把电商通过微信小店的形式整合起来,同时全链路打通,从社交、内容到支付三个维度形成生态的闭环,这些都成为了视频号的合力。

金融科技这块主要就是理财和支付等,由于增幅不大,算是稳定的状态。

讲完业绩之后,我们再来谈谈估值,对于一个日赚6亿的公司来说,市值34000亿到底值不值这个价?

我曾经跟大家说过,对于轻资产公司来说,最好的估值方法就是市盈率估值,不懂的朋友自行百度,这里不展开。

今年3月份腾讯发布2023年财报的时候,我曾经在公开文章给大家计算过腾讯的估值,当时的市盈率是22倍。

如今9个月过去了,你猜猜看当前股价在涨了40%的基础上,腾讯的估值到了多少倍?

我直接公开答案,当前腾讯的市盈率为23.35倍,估值仅仅比3月提升了6%(23.35/22-1)。而当前四个季度的PEG刚好等于1,也就是说不便宜也不贵。

也就是说,腾讯股价的上涨并不只是通过估值(情绪)来贡献的!

为什么会出现这样的情况?

因为腾讯一直在赚钱,同时还花钱回购股票并注销。

大家要明白一个道理,那就是股价的变动是由多方面贡献的,一方面是估值(也就是所谓的情绪),一方面是业绩,还有一方面是回购或分红。我们结合这几方面来看。

首先是估值,刚刚已经说过,腾讯的估值仅仅上涨了6%。

接着我们看看业绩,前面三个季度的经营盈利业绩增长为32%。

最后我们看看回购。腾讯在年初作出了花1000亿回购股票并注销的承诺,现在11个月过去了,我们来看看这个承诺完成得如何。

从过去三个季度的财报可以看到,Q1回购了148亿,Q2回购了523亿,Q3回购了359亿,前面三个季度一共回购了1030亿港元,折合人民币947亿,还有50亿就能完成KPI!947亿占了腾讯34000亿市值的2%左右。

6%+32%+2%刚好等于40%!

这个例子可以让大家清楚地看到,股价的变动是多方面的。

由于时间的原因,赶着在12点前把文章发出去,明天我会把这篇文章做成视频。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。