估值60亿,头部电商SaaS厂商聚水潭三次递表港交所

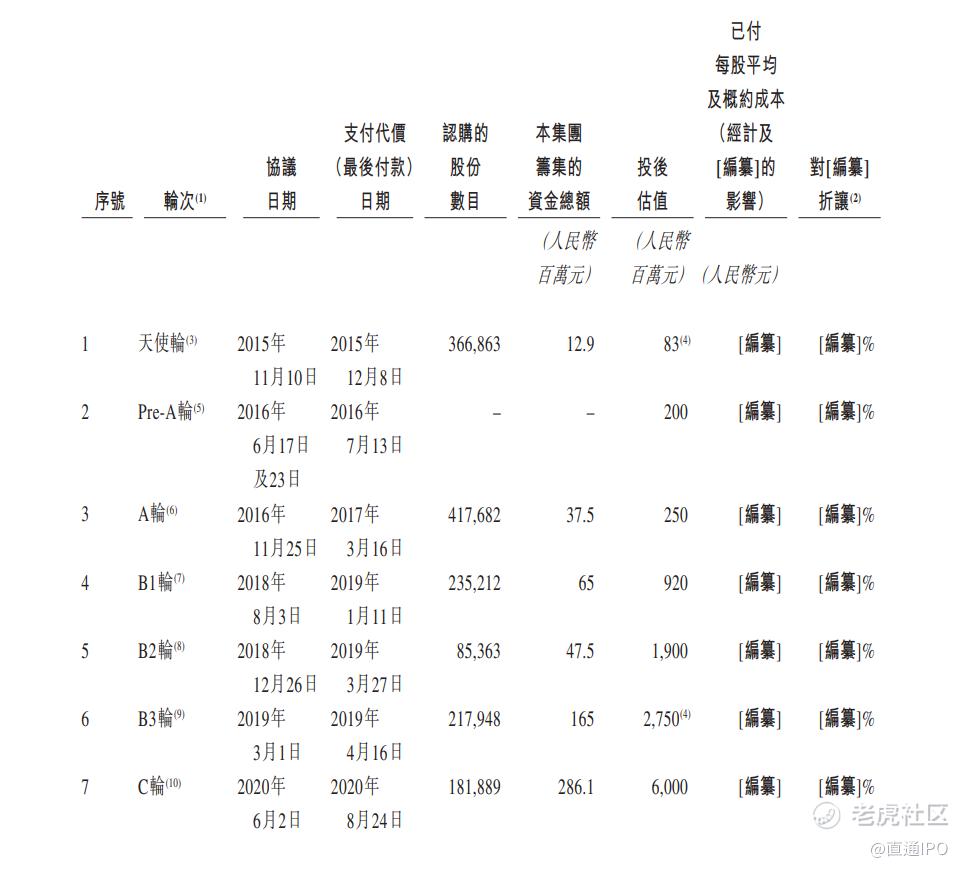

IPO前完成7轮融资,获红杉、高盛押注。

来源:直通IPO

据港交所官网信息,11月13日,中国最大的电商运营SaaS厂商聚水潭又一次递表。而这已是聚水潭第三次冲刺港股市场。

聚水潭曾于2023年6月19日和2024年3月21日两次递交的港股招股书,但均未能通过聆讯。

聚水潭成立于2014年9月,是一家为电商卖家提供SaaS ERP应用的公司。根据灼识咨询的资料,以2023年的相关收入计,聚水潭是中国最大的电商SaaSERP提供商,占据23.2%的市场份额。在中国电商运营SaaS市场中,按2023年SaaS总收入计,聚水潭同样排名第一,市场份额为7.5%。此外,根据灼识咨询的资料,以2023年的相关收入计,聚水潭是中国第三大电商SaaS提供商,占据5.7%的市场份额。

招股书显示,聚水潭核心SaaS产品是聚水潭ERP,服务并满足商家用户在电商平台上处理电商订单相关的核心需求。以ERP为核心,聚水潭进一步扩大产品和服务范围并延伸至其他电商运营SaaS产品,现已成为了一站式电商SaaS提供商。

财务方面,据聚水潭最新招股书披露,2021年、2022年、2023年及2024年上半年,聚水潭收入分别为4.33亿元、5.23亿元、6.97亿元及4.21亿元;毛利分别为2.19亿元、2.74亿元、4.35亿元及2.79亿元;毛利率分别为50.5%、52.3%、62.3%及66.4%。

不过,在巨额研发投入和营销开支中,聚水潭至今仍在亏损。招股书显示,2021年、2022年、2023年及2024年上半年,聚水潭年内亏损分别为2.54亿元、5.07亿元、4.9亿元及6033.9万元。

根据灼识咨询的资料,在2021年、2022年和2023年,聚水潭的净客户收入留存率分别为122%、105%及114%。2021年、2022年、2023年及2024年上半年,购买两款或以上聚水潭产品的客户贡献了同期总SaaS收入的27.6%、30.6%、33.0%及33.0%。

2021年、2022年、2023年及2024年上半年,聚水潭SaaS客户的总数分别为33.1千名、45.7千名、62.2千名及66.1千名。

聚水潭已经两次冲击港股市场未果,但作为中国最大的电商SaaSERP提供商,其曾经深受投资机构青睐。据悉,聚水潭此前完成7轮融资,背靠阿米巴、微光、红杉、高盛、蓝湖等知名机构。在2020年完成C轮融资后,聚水潭的投后估值为60亿元。

来源:招股书

招股书显示,截至2021年、2022年,聚水潭对投资者的金融负债分别为10.98亿元和12.01亿元,截至2023年、2024年前三季度,聚水潭可转换可赎回优先股分别为31.28亿元和31.44亿元。

聚水潭第三次闯港股,可见其对上市迫切,这一次又能否顺利呢?

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。