腾讯控股2024年Q3数据解读-表现稳健,未来增长点在哪?

简评

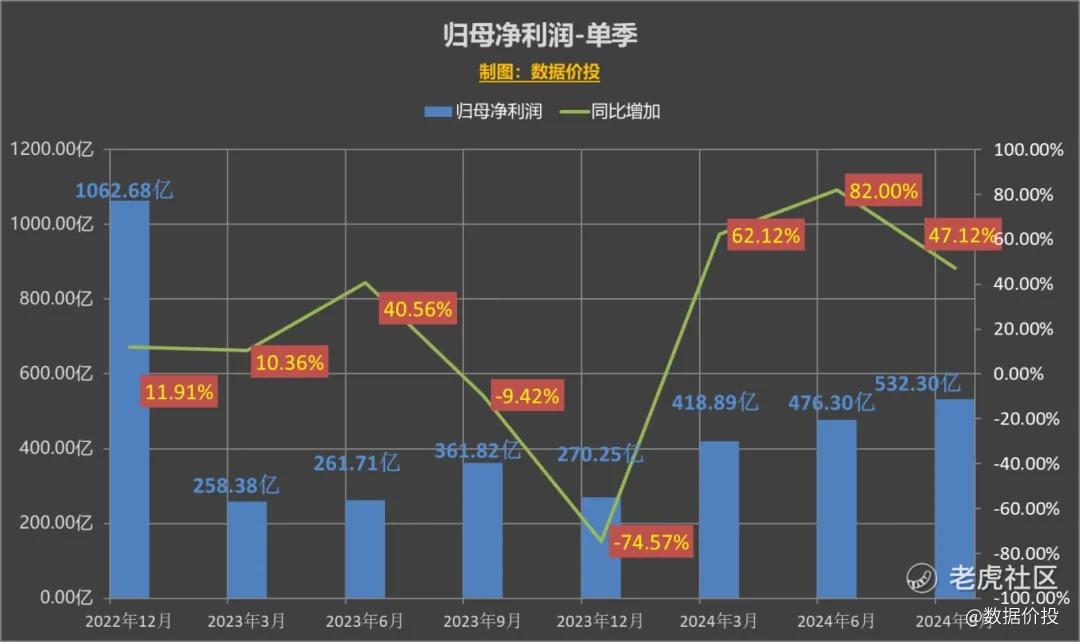

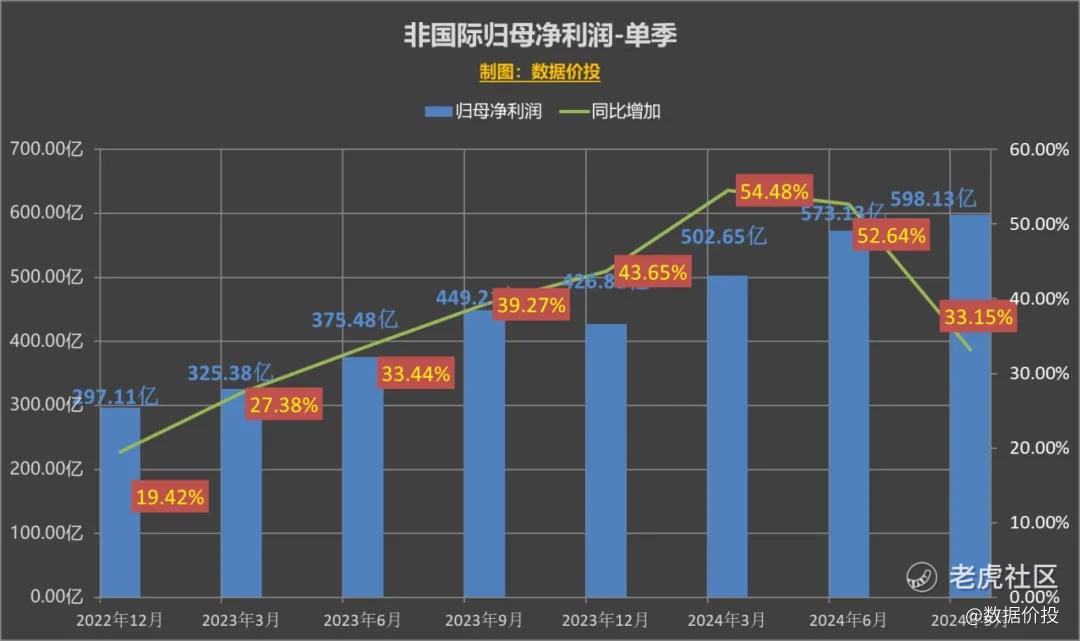

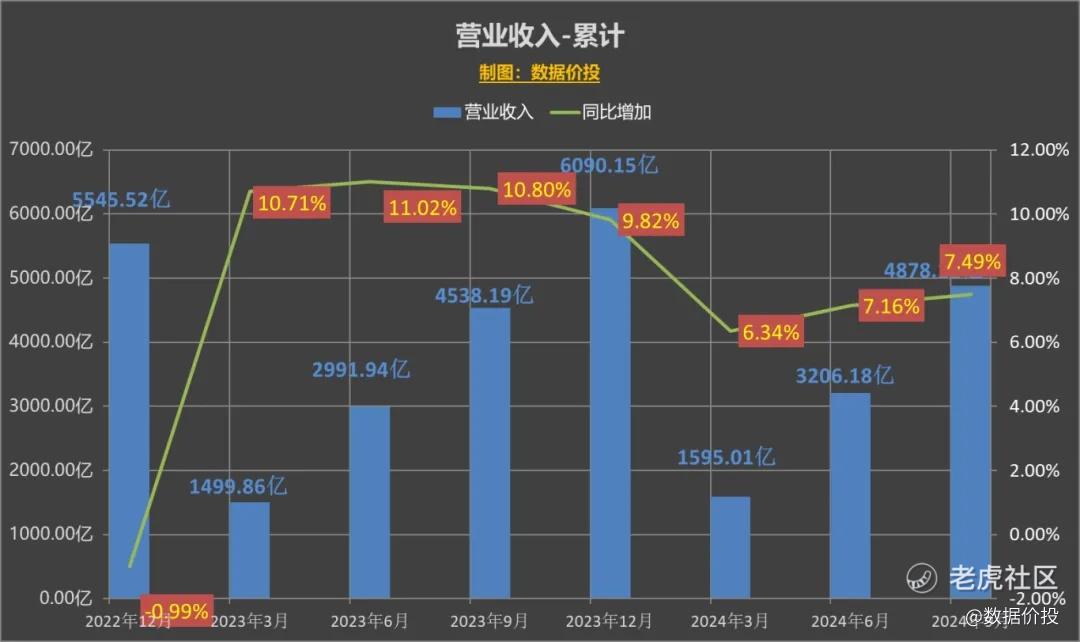

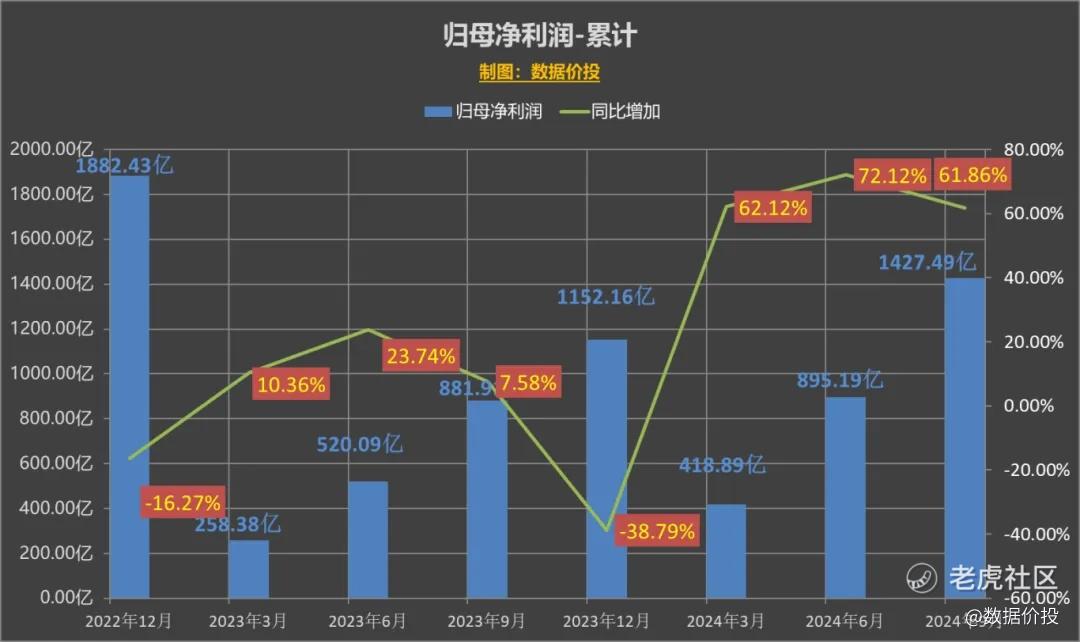

11月13日,腾讯控股发布了24年三季报,在这样的大环境下,仍然是交出了一份让投资者放心的答卷:营收1671.93亿,同比增8.13%,基本符合预期,非国际归母净利润达到598.13亿,同比增加33.15%超出预期,且已无限接近600亿。

1)和之前几个季度一样,本季仍然是利润增速(33.15%)远超营收增速(8.13%),但利润增速相比Q2时的52.64%已有所下滑,这也在情理之中。

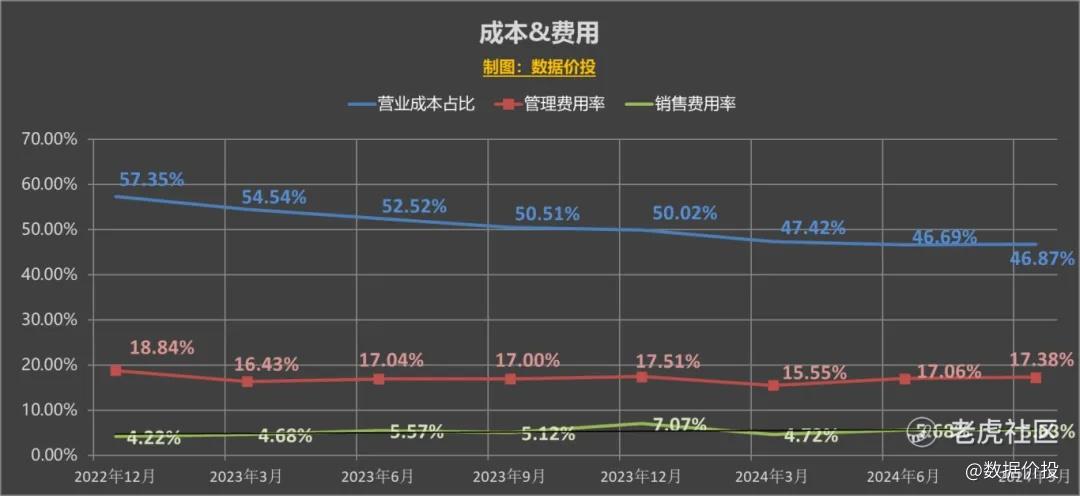

从营收传导到利润,主要有以下三个环节:

i)成本:

Q3的营业成本微增0.34%,大幅低于营收增速;

成本上的控制主要来源于两个方面:其一是高利润业务(视频号广告、小游戏平台服务费等)的贡献加大,这是相对更可持续地;其二是一些成本管理措施,即传统意义上的降本增效,靠压缩成本的方式总会有个限度。

半年报时的电话会上,管理层就提到:“Q2时的毛利润增速超过营收增速2倍,预计到下个季度时会放缓到1倍的水平。”

而Q3时的毛利润增速为16.08%,果然是超出1倍水平;预计未来仍将维持毛利润增速高于营收增速的情况。

ii)费用:

Q2时的费用支出已经有所反弹,而Q3时进一步抬头:

Q3的销售费用同比增18.95%,主要用于本土及国际游戏的推广,相应的到也还是带来了游戏业务的增长;

管理费用同比增10.53%,雇员人数相比于Q2末时增加了3317人达到108823人;

销售费用及管理费用增速均超过了营收增速。

iii)所得税费用

Q3时的所得税开支为89亿元,同比降低了19%,主要由于去年同期预提了所得税拨备所带来的高基数。

未来来看,不排除利润增速进一步放缓,但由于前面提到的结构性降本增效的可持续性,预计毛利润的增速仍将持续高于营收增速。

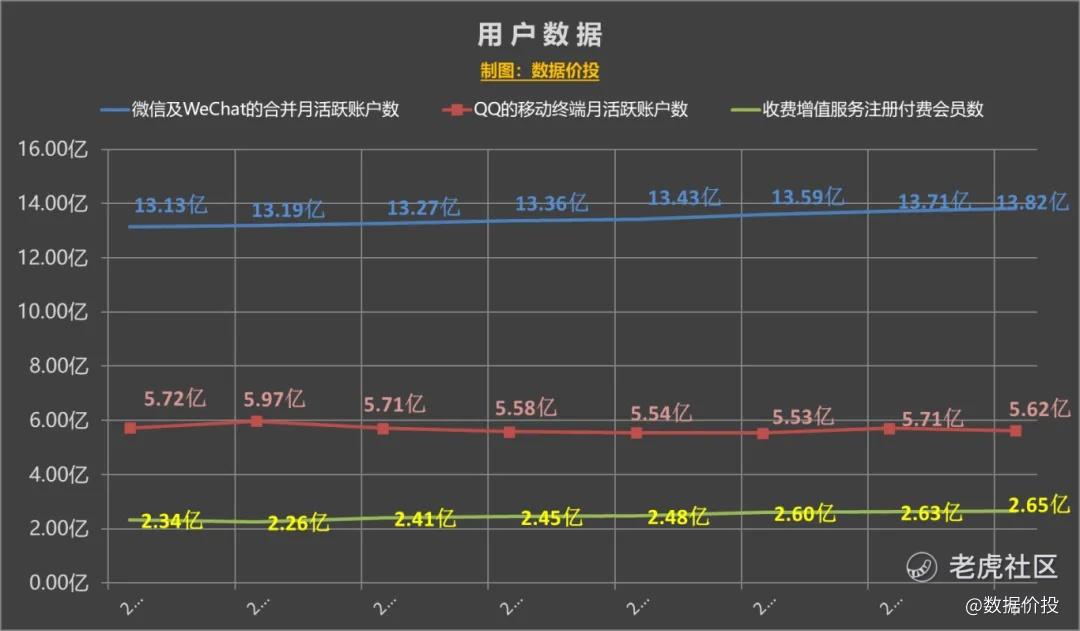

2)从用户数据来看,微信用户数和付费会员数环比微增,QQ会员数环比微降,从绝对数额来看均保持在高位,保持着垄断地位。

特别是从今年以来,各大互联网企业更多的将竞争从“增量竞争”调整为“存量竞争”,在一些可能的方向上,打破之前的壁垒,开始进行新的一轮互联网的互联互通。

对于腾讯来说:

i)年初腾讯和字节系的生态互通,虽然腾讯也要付出一定的经济代价,但为腾讯游戏带来了新的运营阵地和流量;

ii)9月4日,淘宝发布公告称,计划新增微信支付能力;同时用户可以直接点击微信里的淘宝链接,完成下单及支付。

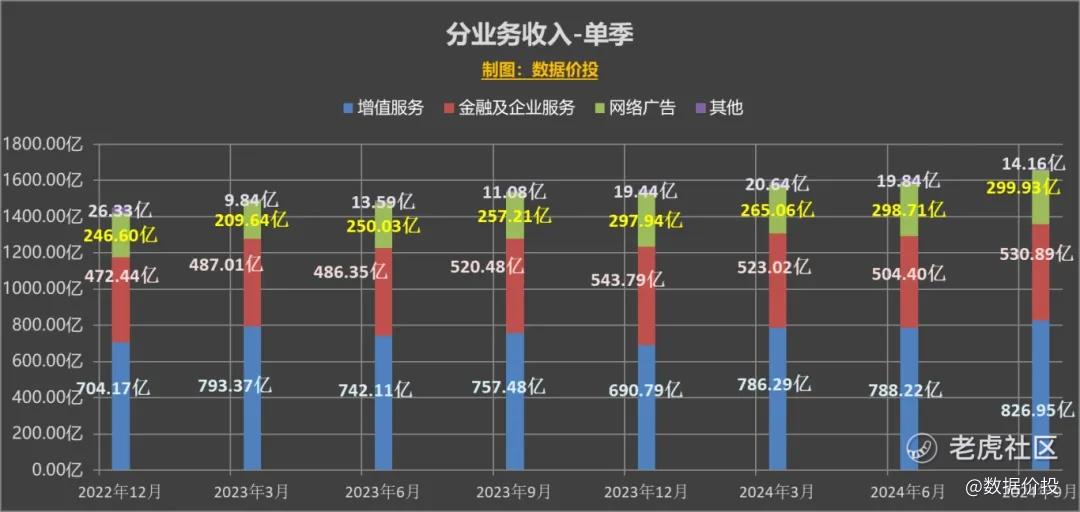

3)分业务板块来看营收:

整体来说,特别是进入Q3以来,宏观经济疲软、消费乏力等大环境因素对于腾讯必然也产生了影响:

i)影响最大的业务是金融及企业服务,Q3为530.89亿,同比仅增加2%;其中尤其是支付服务收入收到影响较大;

ii)其次是网络广告业务(三季报更名为“营销服务业务”),Q3为299.93亿,同比增加16.61%;对于腾讯来说,广告属于是虽然受宏观影响贝塔影响,但却有阿尔法增益的板块,这个阿尔法主要来自于视频号广告的贡献,所以广告收入增速其实是不错且稍超出预期的。

iii)相对影响较小且发力的是增值服务业务,Q3为826.95亿,同比增9.17%;

其中的游戏板块继Q2之后,增速进一步提升:

国内游戏收入同比增长14%至373亿元,主要由于《王者荣耀》及《和平精英》等常青树游戏的收入恢复,以及新上线的《地下城与勇士:起源》所带来的增量。

国际游戏收入145亿元,同比增长9%,主要由于《PUBG MOBILE》及《荒野乱斗》在内的游戏表现强劲。

从伽马数据发布的中国中国移动游戏市场销售收入走势来看,Q3时也出现了明显的企稳回升的趋势:

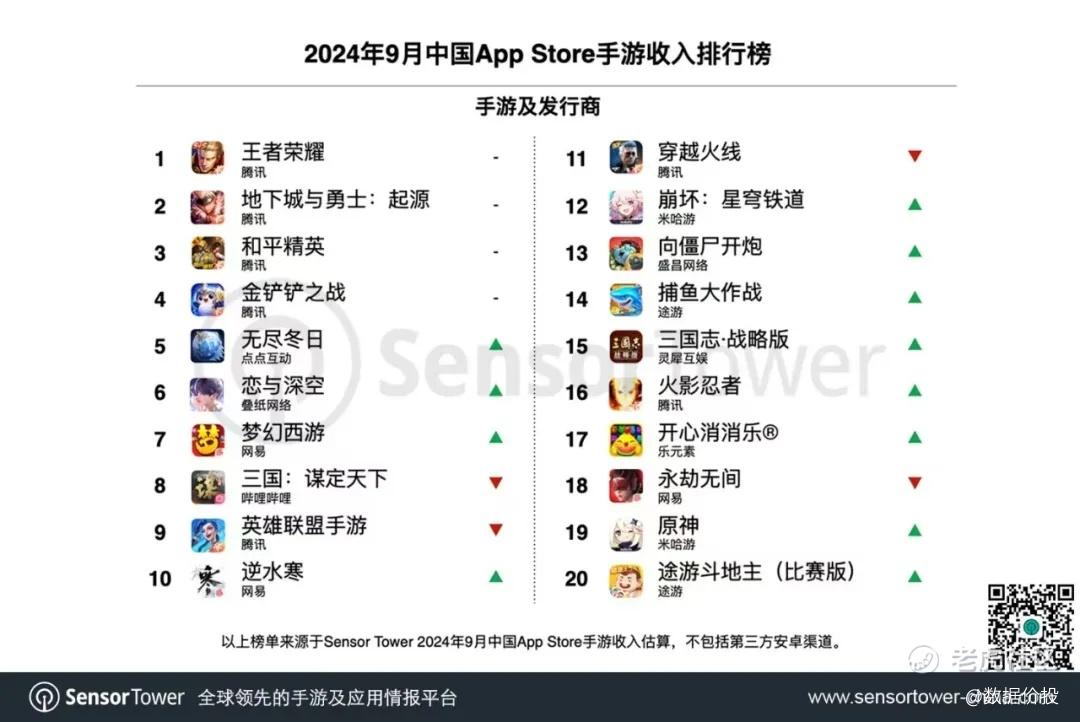

腾讯游戏仍然占据统治地位:根据Sensor Tower披露的9月中国App Store手游收入排行榜,腾讯占据了TOP10中的五席,且霸占了TOP4的全部席位。

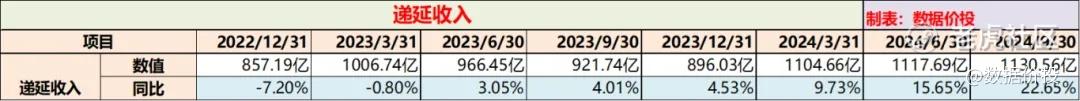

同时游戏流水增速高于游戏收入增速,从而腾讯的游戏蓄水池递延收入为1130.56亿,同比增加22.65%,继续创新高;也为未来腾讯游戏收入的继续增长奠定了基础。

4)投资资产:

投资资产账面价值7779.07亿,同比增12.76%;

其中上市投资资产公允价值为6125亿,同比增31.89%;

投资产出:

其他收益净额29.74亿,去年同期为26.44亿;

于联营、合营企业的投资收益60.19亿,大幅高于去年同期的20.98亿;

在投资方向上,管理层在Q2的电话会中提到:“Q2我们的撤资额显著超过了投资总额50%以上,这一趋势有望持续。”

Q3来看,应该是仍然延续了这一趋势,上市投资资产公允价值的提升来自于9月末时的那波大涨;而投资收益的绝对数额来看还是相对较小。

对于投资资产,唯一值得关注的是,今年年末时会不会再分掉一家持股公司,以及如果要分的话是分哪家:快手、SEA还是拼多多?

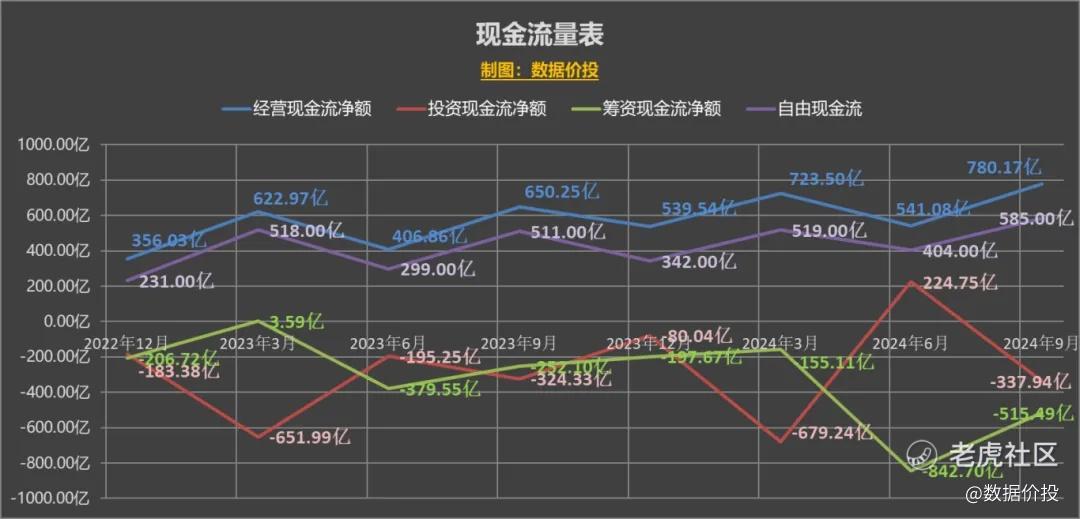

5)现金流:

经营现金流为780.17亿,同比增19.98%;

投资现金流为-337.94亿,同比减少4.2%,主要是去购买了定期存款等产品;

筹资现金流为-515.49亿,同比减少104.48%,主要是用于回购。

自由现金流为585亿,同比增14.48%;

在去年的高基数下,自由现金流仍保持了高速增长,挺不错的,这也是继续大额分红的基础;

同时腾讯的可动用现金(现金及现金等价物+定期存款及其他)也继续增加到4255亿之多;现金净额也进一步增加到954.62亿。

6)回购:

截止到今天,腾讯24年共回购了86天,累计回购25467.9万股,累计回购金额为905.57亿。

在此期间的绝大多数时间,腾讯每日都打满了十亿的回购额度;当然在9月24号股价短期大涨而迅速冲破400之后,腾讯管理层也随之调整了回购额度,实施了“智能回购”,具体规则猜测如下:

股价小于400港币:腾十亿

股价在400~450港币之间:腾七亿

股价在450~500港币之间:腾五亿

考虑到23年在三季报发布后至年底腾讯实施回购的天数为28天,假设24年与此相同的话:

即使是按照每天五亿的回购额,也将轻易完成今年千亿的回购目标额;

而如果按照顶格十亿回购,则全年回购金额将达到约1185亿,远超出保证千亿回购的下限。

当然,具体采用何种回购策略以及回购金额,其实相信腾讯的管理层就好。

7)未来增长点在哪:

作为一个庞然大物,腾讯经常要被投资者所问到的一个灵魂问题就是:未来的增长会在哪里?

小马哥其实是已经给出过答案,即“全村的希望”-视频号。

但是,至少在报表中,这个“全村的希望”的出镜率却是越来越低:

23年年报时,“视频号”出现了15次:视频号总用户时长翻番;

24年Q1时,“视频号”出现了10次:视频号总用户时长同比增80%;

24年Q2时,“视频号”出现了7次:视频号总用户时长同比显著增长;

24年Q3时,“视频号”出现了4次:未提及视频号总用户时长;

同时而和抖音,或是快手这样的竞争对手相比,视频号虽然是快速成长,但收入和利润上仍有显著的差异,存在巨大的提升空间。

为什么?

互联网行业经历了多年的发展,行之有效且规模足够大的商业模式主要有两种:广告(卖流量)和电商(卖货);对于短视频行业来说,其实也是依托于这两项,而其中电商是核心项目。

字节并未上市,但可以从快手的报表中来看,快手的收入分成三块:

i)线上营销服务(广告收入):其中有一半以上都是来自内循环广告,即电商主在自身平台所打的广告;

ii)直播:有部分来自于直播电商的买量;

iii)其他服务(电商佣金):全部来自于电商相关;

所以电商在短视频平台的收入中,起着至关重要的作用;

而这一部分对于腾讯来说,当前大致是处于爆发前的积极备战准备期。

而在备战期,自然也是希望能够尽量隐秘行事:所以今年的微信公开课,虽然还是提及了大量关于视频号的内容,但不对外开放了;所以报表中关于视频号的披露,也越来越少。

当然其实如果去挖掘三季报,在报表中还是可以看到一些蛛丝马迹:

i)“我们通过微信小店,一个商家可以经营索引化和标准化商品店面的平台,为商家提供更多的流量和交易支持。微信小店利用微信的社交互动、内容平台和支付能力,助力商家有效触达客户并推动销售转化。”

这里提到的微信小店前身就是视频号小店,腾讯是于8月份降视频号小店升级为了微信小店,目的是让其成为一个微信电商系统,不仅基于视频号,还可以和整个微信生态系统要素紧密相连,包括公众号、小程序、企业微信,以及在微信内发生的所有社交和群组活动。

这更合理,也包含着腾讯对于电商业务的更大野心和期望。

ii)“小程序二零二四年第三季的交易额超人民币2万亿元,同比增长十几个百分点,得益于在点餐、电动车充电及医疗服务等应用场景中有更好的覆盖与更优的解决方案。”

小程序单季度的GMV达到2万亿规模,当然在小程序的GMV计算中应该是包含了淘宝、京东等小程序商城的GMV的,但即使考虑这些,达到2万亿这个量级无疑还是显示了腾讯电商的快速增长的。

在Q2的电话会中,管理层也提到:“我们并没有看到相对于其他短视频平台的GMV增长有所放缓。”视频号(微信)电商仍然是处于高速增长的阶段。

8)估值:

按照11月13号腾讯当天的收盘价来算,腾讯市值约为3.75万亿港币,按当前汇率折算成人民币约为3.48万亿元,扣除“于上市投资公司权益的公允价值”6125亿元,再直接扣除“非上市投资公司及理财的账面价值”3588.91亿,剩余市值为2.51万亿元;对应非国际准则下的归母净利润,PE-TTM为11.95,相比于24半年报时基本持平,期间的股价上涨主要归功于业绩的提升。

一、用户数据

二、经营业绩

1.经营业绩-单季

营业收入

归母净利润

非国际归母净利润

2.经营业绩-累计

营业收入

归母净利润

非国际归母净利润

三、分业务板块收入

递延收入:

四、降本增效

五、投资

投资资产

六、现金流

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。