天奇锂业年度股东大会 调研纪要

002466 天齐锂业 180424年度股东大会调研纪要

董事长: 蒋卫平 ; 总经理:吴微 ; 董秘:李波 。

我于4月24日第二次参加了天齐锂业的调研,此次是年度股东大会,天齐锂业董秘李波表示,这是天齐锂业成立以来,人数最多的一次股东大会,天齐锂业的成功离不开各位投资者对公司一直以来的支持。

一年前来到天齐锂业调研,就感到这是一家较为低调的上市公司,从装修到地段以及办公整体规模,可能你并不会感到这是一家在2017年创造了20亿利润的公司。成都这里只是办公处,因此没有锂矿的生产厂区,天齐锂业现在主要的产能分布在以下6个点:

其中以澳洲泰利森格林布什矿为主,江苏张家港四川射洪为辅的碳酸锂矿以及气他三处金属锂,氢氧化锂厂区。

天齐锂业主要以采购锂精矿,锂精矿则全部从澳大利亚泰利森格林布什矿采购,这也是外界一致称之为天齐锂业的金宝宝的矿区。

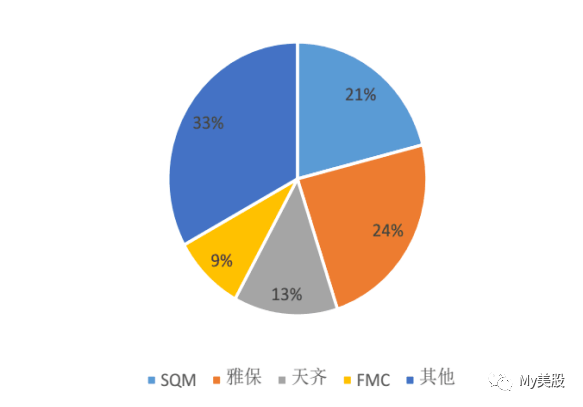

基于ROSKILL的测算,2016年全球锂的主要供应格局如下:

SQM21%,雅宝24%,FMC9%,而天齐锂业拥有13%的产能供应。

其中,雅宝产能和天奇产能又分别包含了泰利森的49%与51%的份额,众所周知,泰利森是天齐锂业的亲儿子,可见在全球整个供给格局中,天齐锂业是几乎与北美巨头SQM起鼓相当的行业霸主。 说到了SQM,就不得不提到天齐锂业曾经想要收购SQM而最终被否的“旧闻”,在试图多次收购SQM被否后,天齐锂业仅仅持有SQM2%左右的股权,我也是比较关心公司对于剩余的股权会有怎样的反应,而在股东大会中,有其他投资者提问总裁吴薇这一问题,吴总也是一贯淡定的回应,将酌情酌价处理手中的SQM股权,我理解的意思就是,会看情况卖出。

没想到就在股东大会结束几周后,天齐锂业却宣布将斥资 259亿人民币购买 SQM 公司 23.77%的股权。我心里一愣,一是惊讶的同时也是惊喜,大家都在讨论这笔交易贵与不贵的时候(按照交易价格SQM估值1000亿),我却在想,交易成功后,按照上表,天齐锂业将成为锂矿中当之无愧的世界霸主,绝无其二!

简单对比完了国外,我就继续做天齐锂业在国内地位的调研,从公开资料中,我看到了:

从国内产能来讲,天齐锂业是最大的,其次是赣锋锂业。这不是重要的,关键点在与手握泰利森这样的金宝宝以及收购SQM股权后,后续的发力将会毫无以为的击败赣锋等国内对手,不夸大说赣锋的RIM在全球供应格局上根本排不上号,这样对于我这样的投资人来说,天齐锂业的竞争格局无论是从国内还是国外来看,都是比较清晰的。

5月30日天齐锂业宣布停牌,晚间公布了收购草案,草案指出:目前SQM公司的主要股东包括三个持股集团,Pampa集团、Kowa集团及Nutrien集团分别持有SQM公司29.97%、2.12%、32%的股权,若天齐锂业成功收购,加之公司通过天齐持有的552万股SQM B股,天齐锂业将持有SQM公司股权的25.86%。

根据我对天齐锂业的研究,发现公司账面现金约49亿元,承兑汇票解决13亿,而在5月初天齐分别与某境外机构以及银行签署了融资贷款承诺函,此次收购方案中,相信此次交易会最终以天齐锂业自有资金+贷款完成。

在走完了会议流程后,公司展开了与投资者的交流。

董事长表示,天齐锂业有信心并且是行业的佼佼者,在他家没有利润的时候我们有利润,在他家正常利润的时候我们就是超高盈利,现阶段就是注重自己的内功,产品的需求一定在那里,关键是自己的供应量以及供应量之中的质量水准如何。

提问环节:

作为个人投资者,希望能够看到公司在2016-2021这五年在营收以及净利润上面的一个明确规划,按照行业预测锂需求5年增速能够保持符合22%左右的增速,那么天奇以现在行业第一的位置,我认为超过此增速营收利润达到25-30%是属于比较合理的,请领导层对于我这样的判断进行评价。总裁吴薇表示:“具体数字是不好预测的,但我们现在产能来说到18年是4万吨,奎纳纳19年加在一起也能够提供4万吨左右,之前董事长也说过,在2020年形成一个10万吨左右的规模是可以期待的,因此营收以及净利润都是可以计算出来的。”吴总侧面的回避了我的这个问题,其实我这个问题的主要核心是想要知道管理层是否有明确的计算出天齐自身产能的扩展对于营收以及净利润的影响几何,可以这样说,对于做公司的人肯定会做出最精确的计算,至于为什么吴总在股东大会没有明言告知我们也不得而知了。

在收购泰利森,张家港以及扩大产能等方面等蒋总都是先于行业判断提前踏准节奏,取得了超预期的效果,成为了上市公司的经典案例,而这也是我们投资人追寻的一个境界。想问蒋总,能否继续保持预判,避免在战略上和方向上出现失误?董事长的意思是,天齐在行业差不多有了20年的积累,以及现有的年轻管理团队是最赋战斗力的。所以每一次的踩准并不是靠运气,每一次的决定都是经过反复的讨论斗争而做出的决定,第一天齐充满激情,这个就像自己的生命一样,第二我们的管理团队仍然是出于亢奋的状态,蒋总自身也非常有信心的告知各位股东天齐一定不会停下来,天齐的愿景还是非常雄伟的。

另外天齐的监事会体系今年提出了防止系统性风险,那么每一次都会做最坏的打算,刚好我们的股东同样提出了防止风险的问题,系统性风险我们正在用制度进行把控。

在场股东继续问道问,公司除了扩大产能意外,怎样才能够以技术和创新为动力的新的增长?蒋总回答道,天齐的看家本领就是资源,而所谓的资源就是最好的才是资源,不是最好的不是有成本和环保优势的就不是资源。所以技术的不停革新是整个公司最关心也是最主要的一个点,通过这几年的发展天齐在技术上面已经开始领先。

总裁吴薇继续补充到,从年报上面天齐已经开始电池回收方面的试探,这一块在2018年天齐就会完成测试,有望在未来几年进行商业化并实现新的增长。

股东继续发问道,新能源汽车如果按照每年30%的速度增长计算,到2025年是652万辆,按照中国制造2025规划是500万辆,这两个数字其实相差是不大的。算下来中国市场届时锂需求是54万吨的总量,机构预测届时全球需求是86万吨,那么这个对于天齐是个机遇呢,还是压力呢?

总裁吴薇的意思是,不同的预测既有乐观的也有悲观的,对天齐来说肯定是一个机会。需求的增长肯定是一个明确的趋势,天齐的核心观点是优质的供应是长期处于供不应求的状态,这个在过于公开场合以及不停的提到,而差的供应者就会被淘汰出局,从自身的角度上,就是成本+技术+品质,我们就坚守住自己的护城河。

参会股东最后提出就是SQM收购是否还会继续吗以及和发行H股有没有关系。

总裁吴薇并没有正面回答,而是其认为中国智利两国是比较友好的,媒体的讨论就等媒体自身去讨论。(吴薇回避了这个问题。)

小结:此次是我第二次参加天齐锂业的股东大会,调研公司我习惯于分3步。第一看公司现在处在的行业地位,有没有可能成为行业前三; 第二看行业未来三年复合增速能否有一个明确的上升趋势,如果没有则果断放弃; 第三则关注管理层的做事能力,近期规划,诚信度以及现有公司财务报表稳定度,从几方面预判公司业绩会不会随着行业一起扩大。

在天齐锂业身上我找到了如下的答案:

1. 公司现阶段处于锂上游资源供给中国第一,暂时看不到明确的竞争对手。

2. 新能源行业上升趋势比较明确

3. 管理层特别是董事长眼光犀利,提前才准节奏并充分预判,如购下金宝宝泰利森。公司净利润过去三年15-17翻了近10倍,当然其中有并购的因素,2018-2021年预测复合能够高于行业的20%,在政策不出现大变化的情况下,有望以25%-30%的高于行业速率复合递增。

ark fang 专注于超预期的成长股投资,以市值=估值*净利润为投资基础,拒绝概念,一切不符合交易系统的投资均不参与,并寄期望于以复利战胜通货膨胀.

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 吴海波·2019-01-04天齐锂业有点伤点赞举报