中国资产强势上涨,反向做空怎么做?

中概股周四表现强劲,纳斯达克中国金龙指数涨3.5%,小鹏汽车涨15.61%、哔哩哔哩涨8.89%、京东涨6.62%、蔚来涨6.20%、贝壳涨4.49%、拼多多涨4.40%、阿里巴巴涨3.53%。

中国资产ETF同样表现十分强势,例如3倍做多富时中国ETF(YINN)周四收涨16.19%、2倍做多沪深300ETF(CHAU)涨11.22%、中国中小企业板创业板ETF(CNXT)涨7.78%、中国科技ETF(CQQQ)涨6.05%。

摩根士丹利基金管理(中国)有限公司总经理兼首席投资官周文秱表示,中国资产管理行业体量庞大、潜力无限,蕴含着巨大的发展机遇。东方汇理资管董事总经理、亚洲区投资负责人Florian Neto表示,虽然中国市场是一个战术性配置的市场,但如果太注重战术性配置,可能也会错过上涨阶段,未来,中国市场有望逐步减少波动性,“就未来收益预测来看,中国资产还是不断增长的,目前是非常好的配置时机”。

针对市场剧烈波动的情况,投资者也可以考虑用期权策略如熊市看涨价差进行做空。

什么是熊市看涨价差策略?

熊市看涨价差是期权交易者预计标的资产价格将在未来一段时间内下跌,交易者希望做空标的,并希望限制交易在一定风险范围内的一种期权策略。

具体而言熊市看涨价差是通过以特定的执行价格购买看涨期权,同时以较低的执行价格出售相同数量的具有相同到期日的看涨期权来实现的。

做空YINN 具体案例

以做空 YINN 为例,YINN 现价为39.57美元,假设投资者预期12月20日会下跌到30左右,投资者此时可以使用熊市价差策略来做空YINN。

第一步:卖出12月20日到期,行权价为30的看涨期权,获得1090美元权利金。

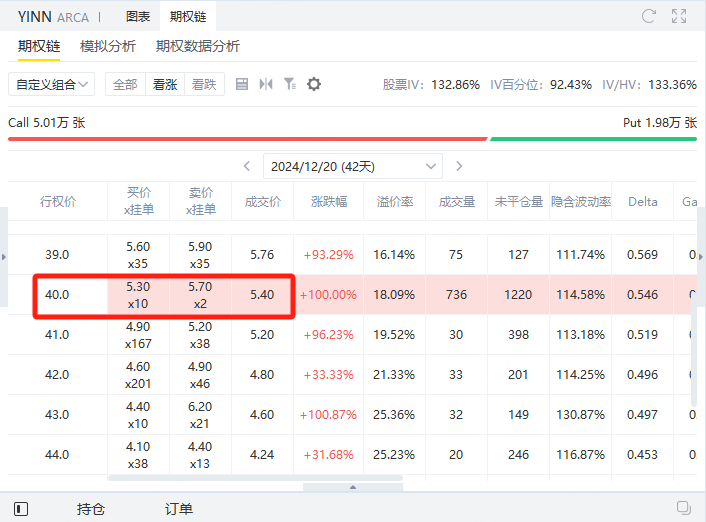

第二步:买入相同到期日,行权价为40的看涨期权,花费权利金540美元,熊市价差建立完成。

卖出看涨期权:行权价为 30 美元,12月20日到期,权利金 1090 美元。

买入看涨期权:行权价为 40 美元,12月20日到期,权利金 540 美元。

净权利金收入:

总权利金收入 = 1090 - 540 = 550 美元。

最大利润:

在到期时,只要 YINN 的价格在 30 美元或以下,卖出的看涨期权和买入的看涨期权都会作废,您将保留净权利金收入 550 美元,作为最大利润。

最大亏损:

当 YINN 的价格在 40 美元或以上时:

卖出的 30 美元看涨期权将产生亏损 = (40 - 30) × 100 = 1000 美元

扣除权利金收入 550 美元,因此最大亏损为 1000 - 550 = 450 美元。

盈亏平衡点:

盈亏平衡点为:30+5.5=35.530 + 5.5 = 35.530+5.5=35.5 美元。因此:

当 YINN 在 35.5 美元时,您的盈亏为零。

YINN 价格高于 35.5 美元时,策略亏损;低于 35.5 美元时,策略盈利。

最大利润:550 美元(当 YINN ≤ 30 美元)。

最大亏损:450 美元(当 YINN ≥ 40 美元)。

盈亏平衡点:35.5 美元。

这个熊市看涨价差策略在 YINN 下跌至 30 美元或以下时获利,在价格上升至 40 美元或以上时承担最大亏损。

熊市看涨价差的主要优点是降低了做空交易的风险(以较高的行使价购买看涨期权有助于抵消以较低行使价卖出看涨期权的风险)。因为如果股票走高,理论上卖空股票具有无限的风险,使用熊市看涨价差做空的风险远低于直接做空股票。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

这篇文章不错,转发给大家看看