川普在左,哈哈姐在右,中概股是否避无可避?

作者:鲁镇西

人为刀俎,中概股是不是鱼肉?

2019年3月,共和党参议员约翰·肯尼迪、民主党参议员克里斯·范霍伦和其他四位议员共同拟定《外国公司问责法案》(下称《法案》),交由美国参议院审议,于2020年5月通过。

短短7个月后就获得美国众议院的批准,时任美国总统特朗普签署第116-222号行政命令,将其变为美国正式法律,2021年3月,美国证券交易委员会(以下简称“SEC”)通过了该法案的最终修正案。

曾经有观点认为,该法案的通过是瑞幸咖啡财务欺诈事件导致的恶果,可从该法案提交时间来看,其草拟时间,必然远早于瑞幸审计机构安永曝光的“企业部分通过虚假交易虚增了公司相关期间的收入、成本及费用”起始时间,即“2019年第二季度至第四季度”。

值得注意的是,该法案发起人涵盖民主党和共和党两党议员,间接表明整个美国早就想对在美上市的海外企业加强监管力度,美国上下正“磨刀霍霍”之际,瑞幸恰巧。以中概股为例,该法案提出之前,多家在美上市中国企业股价早就进入下跌周期,且已经有企业启动私有化、退市或在香港重新上市的进程。

为缓解中概股在美遭遇的困境,2022年8月26日,中国证监会、财政部与美国公众公司会计监督委员会(以下简称“PCAOB”)签署了中美审计监管合作协议,该协议最为市场瞩目的成果,就是允许PCAOB检查和调查总部设于中国内地和香港的会计师事务所。

该结果,和曾参与2016年美国总统大选,共和党参议员马尔科·安东尼奥·鲁比奥于2018年提出《公平法案》时的诉求不谋而合,其曾力主美国监管部门有权审查在美上市中国公司的审计报告,建议将不遵守美国监管规定的中国公司除牌。

2019 年,美中经济与安全审查委员会(USCC)向国会的报告中提到,美国国会应该制定法律,对以VIE(Variable Interest Entities,可变利益实体,也称为“协议控制”,美国公司但没有实际业务)方式在美国上市的中概股进行除牌。

该消息一出,市场曾一度以为直接利好硬科技实体公司,然而2004年3月份分别在纽交所和联交所上市的中国芯片代工厂中芯国际于2020年5月公告称:董事会于4月30日通过了赴科创板上市的决议,本次赴科创板上市,中芯国际拟发行股份不超过16.8562亿股,并由海通证券以及中金公司保荐。

随后中芯国际3天闪电问询,成为首家“A+H”科创板红筹企业,创下IPO审核新纪录的同时,也为海外漂泊的中概股指明出路。

01 中概股危机的起源

常言道“太阳底下无新事”,瑞幸引发的中概股信任危机早在2010年就已经上演过。

时年33岁的美国人Carson Block和Sean Regan,在河北最大的造纸厂——东方纸业门口数卡车。此举并非二人穷极无聊下的行为艺术,而是受Carson Block的父亲William Block指派不得不完成的任务。

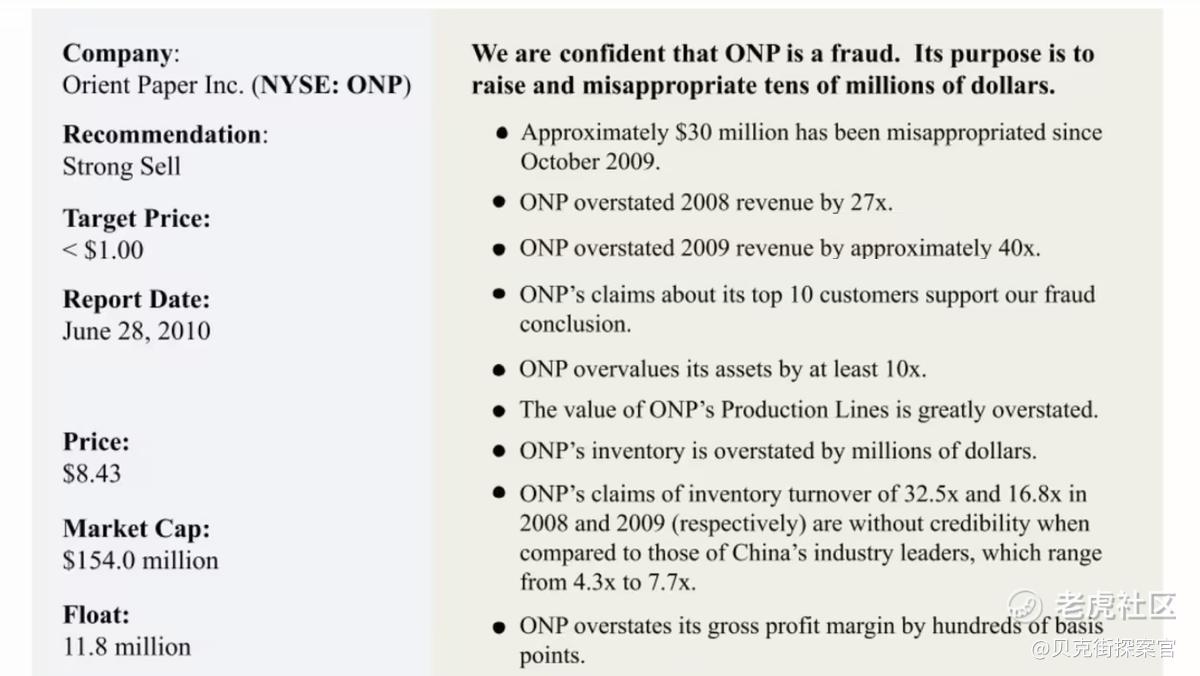

起因是William Block看多中小企业,想要出一份相关报告给股票经理人,东方纸业恰巧是其观察标的之一,因为该公司不仅产量高,库存周转率还是同行的2倍以上,极具成长性。可惜Carson Block通过蹲点后发现,数据不实,东方纸业存在虚增收入、挪用资金等行为。

图片来源:Muddy Waters Carson Block on Short Selling

于是发现“华点”的Carson Block非但没有做多东方纸业,反而回去借助刚成立的“浑水”公司做空东方纸业,并为所有“中概股”带来信任危机。

2010年12月, SEC和PCAOB对中概股公司启动专项调查,前者点名批评中概股的借壳上市行为,2011年,22家中国公司被诉,2012年开始调查中概股VIE结构,超过50只中概股因为财务问题被停牌甚至退市,一度出现没有中国企业赴美IPO的情形,即使唯品会2012年3月登陆美股,也直接破发,首日股价收报5.5美元,距离发行价6.5美元跌幅超15%。

随后SEC将矛头对准德勤,安永,毕马威,普华永道等四大审计所,2012年起诉四大及大华,理由是上述五家公司违反了美国《证券交易法》及 《萨班斯-奥克斯利法案》(Sarbanes-OxleyAct)针对国外公共审计机构的规定,未按要求向SEC对中国公司涉嫌欺诈美国投资者的调查提供审计资料及相关文件。

著名的四大会计事务所难敌压力,关闭中国公司“借壳”登陆美国股市的所有业务。其中,德勤因为帮助另一家财务造假的中概股企业中国高速频道借壳上市而被损失惨重的投资人列入起诉名单。

对此普华永道、安永、德勤公开表示,SEC的行动是中美两国法律冲突的结果,期待两国相关监管机构的持续对话最终达成一致能解决这一问题。

2011年8月,时任美国副总统拜登访华时明确表示,“我们希望美国可以尽快有积极的政策来消除在贸易和投资上的保护主义,包括放松对中国出口高科技产品与中国对美国投资上的限制,给中国营造一个公平的投资环境。” 此时的美国政府,对中概股的策略还偏向温和,保持了相对的理性。

2013年,中美就中概股的审计问题签署“执法合作谅解备忘录”,建立了跨境监管协作机制,PCAOB可以通中国监管机构索取审计底稿,并且美方也通过该协作机制拿到过审计底稿。也就是说美国目前颁布的问责法案其本质是对跨境监管要求的升级,对于审计底稿的需求从“请求协助”升级为“随时查阅”,希望借此扭转美国投资人对中概股的不信任感。

可惜拜登不知道,这份备忘录会成为其在2016年总统大选中,党内竞选时对手攻讦他的重要工具。从事实上来看,该备忘录的签署,直接推升中概股上市数量,不知是否因为该签署该备忘录的原因,拜登在2016年的党内初选竞争中失利。

特朗普在任期内,SEC对中概股的限制持续增加,2020年4月23日,美国证券交易委员会(SEC)主席杰伊克莱顿接受媒体采访时称,因为信息披露的问题,投资者近期在调整仓位时,不要将资金投入在美国上市的中国公司股票。

来源:FOXBusiness

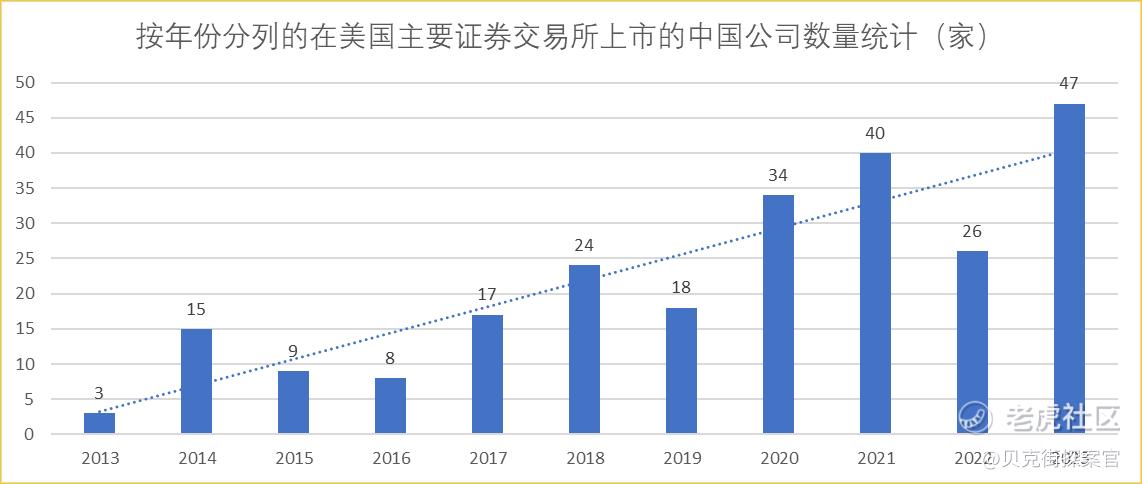

实际上,虽然特朗普在任期间,中国企业赴美IPO数量自2013年稳步增加,却明显低于拜登在任期间,但和上市数量相反的是,特朗普在任期间中概股涨势明显强于拜登任期。

2 赴美上市潮仍在,但股价过山车,退市企业

在特朗普任期内,中国企业赴美上市最多的一年,是其麻烦缠身,即将连任失败的2020年,达到34家。拜登任期内,中国企业赴美上市数量最多的一年,增至2023年的47家,据德勤发布的报告,2024年前三季度,赴美国上市的境内企业数量为36家。

对于中国企业赴美上市潮又起,市场普遍认为融资只是表层需求,主要是因为在美上市企业允许同股不同权,企业创始人可以保留高于股权比重的投票权;且国内此前很长一段时间内不允许亏损企业上市,即使目前允许,也要求甚高,大多企业无法满足需求从而不能启动IPO;同时VIE企业、离岸公司上市更不被允许,所以很多类似企业赴美上市就成为刚需。

从当前市场来看,赴美上市的中国企业主要集中于技术、消费者服务和金融业三大行业,业务范围多数围绕国内市场,少数企业业务延展到新兴市场。

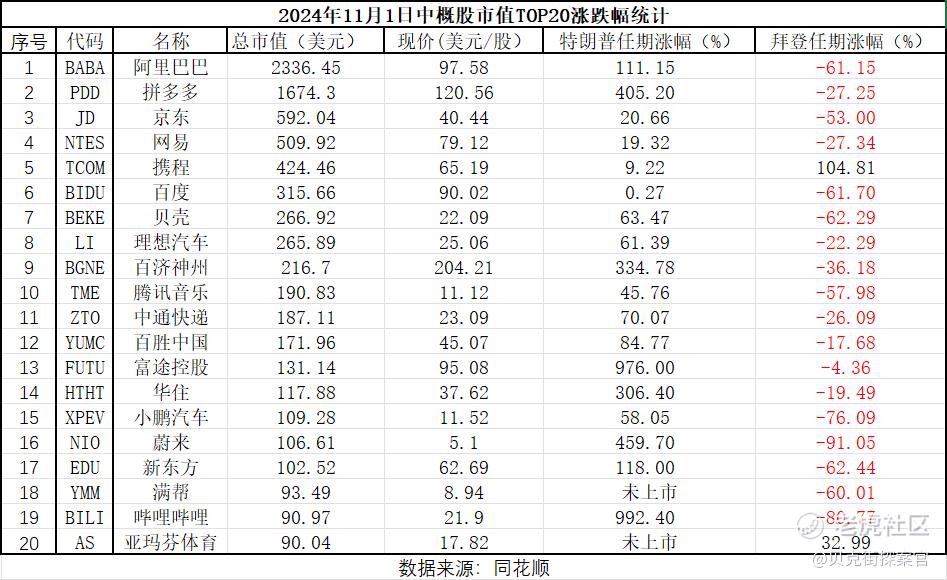

涨幅方面,截至2024年11月1日,中概股市值前20位的企业中,排除两家特朗普任期内未上市企业,涨幅最高的是哔哩哔哩,达到992.40%,但在拜登任期内,其跌幅达到了80.77%,特朗普任期内上市的18家公司中,平均涨幅达到229.82%,而在拜登任期内,20家企业平均跌幅达到35.47%,在拜登任期内,只有新上市的亚玛芬体育和携程股价上涨,其余公司股价均呈下跌趋势,跌幅最大的是蔚来,达到91.05%。

拜登任期内中概股普遍下跌的理由较为明显,即中概股风险被反复放大,其中以VIE方式上市的公司最为典型,这种通过协议而非股权控制的企业,被监管部门质疑“VIE”是否合法;在华运营的实体的股东是否会违反合同没收公司利润;壳公司是否具备其宣传的投资价值;披露是否充分;是否存在会计欺诈;私有化价格是否偏低等问题。

上述种种原因导致了中概股股价跌跌不休,市场普遍认为中概股股价跌幅已经失去理智,跌幅脱离企业业绩发展。

根据企业发布的财报可知,京东集团二季度收入达到2914亿元,同比增长1.2%;上半年收入达到5514亿元,同比增长3.9%,二季度非美国通用会计准则下(Non-GAAP)净利润达到145亿元,同比增长69%,净利润率首次达到5%,超出市场预期。

据阿里巴巴发布的2025财年第一财季财报,公司营收为2432.36亿元,同比增长4%,营业利润达到338.01亿;贝壳发布的2024年第二季度财报显示,公司净营收为234亿元,同比增长19.9%。毛利率为27.9%,净利润达19.0亿元,同比增长46.2%。

在此背景下,多家资管巨头开始增持中概股。据资管企业向SEC提交的今年二季度末的美股持仓数据可知,对冲基金经理大卫·泰珀(David Tepper)旗下的阿帕卢萨管理公司,在第二季度增持了贝壳、京东等,阿里巴巴仍是该基金的头号重仓股。

高毅资产第二季度持仓市值环比增长了37.68%,持仓最多的拼多多从44.7万股至158.5万股,持股数环比增长39%,一季度第三大持仓股华住,在二季度加仓145.8万股,成为二季度的第二大重仓股。

高瓴旗下基金管理平台 HHLR Advisors二季度合计持有中概股85%,总持仓市值约为40.54亿美元,持有贝壳数量超 600 万股,是其第四大持仓股。

但在各家私募加仓中概股的同时,拜登对中国企业的围剿并未结束,其在2023年8月9日签署的第14105号行政命令,《关于解决美国在特定国家对某些国家安全技术和产品的投资问题的行政命令》,于2024年10月28日发布,该命令禁止或限制美国对华在半导体与微电子技术、量子信息技术以及人工智能等领域的特定投资,将于2025年1月2日生效。

该命令承继了ANPRM与NPRM的监管框架,并加强了NPRM中的一些实质性规定及拓展,增加了违反命令的处罚规定,其实自2023年出台该限制以来,多家美元投资机构将中国业务独立出来,试图借此规避可能带来的风险。

这些私募将中国业务独立出来的原因很简单,进入2024年以来,美元降息终成现实,同时中国制造业领域外资准入限制措施,自2024年11月1日起全面取消,有序扩大服务业领域对外开放,谋求利益最大化的海外资本,自然不会轻易错过投资中国的机遇。

03 川普在左,哈哈姐在右,中概股是否避无可避?

虽然外资机构绞尽脑汁合规地持续加码中国经济,但美国对华企业策略早已无法回头,共和党、民主党早在起草《外国公司问责法案》时就已经联手围剿中概股。

自2021年二季度至今,中概股股价普遍下跌,类似浑水这类号称“中概股杀手”的做空机构大行其是,在美上市的中国企业是否避无可避?实际上,中芯国际和三六零这两家被美国列入实体清单的科技公司,早就向中概股企业给出答案,那就是私有化回国上市。

三六零(601360.SH)是比较典型的注册在开曼群岛的中概股ADR(American Depository Receipt是指美国存托凭证),2015年12月和买方财团达成协议,拟以93亿美元成本回归,商银行牵头的银团向360发放了约34亿美元的过桥贷款,给予充足支持,于2016年坚决启动私有化进程回归。

中芯国际回归A股前一年,2019年的港股估值为54.6亿美元,美股市值仅5.55亿美元, 差距近十倍,作为全球TOP5晶圆代工厂,同时也是唯一一家持续追赶台积电先进制程工艺的晶圆代工厂,其美股估值显然是不合理的。

面对美股的不合理估值,中芯国际(688981.SH)借助中国当时推出的免拆红筹架构、简化回归流程、下调上市要求等有利政策,积极推动私有化进程,在美国持续加大对华半导体企业制裁力度的背景下,于2020年7月正式登陆科创板,2024年股价最高达到107.76元每股,距发行价涨幅216.13%。

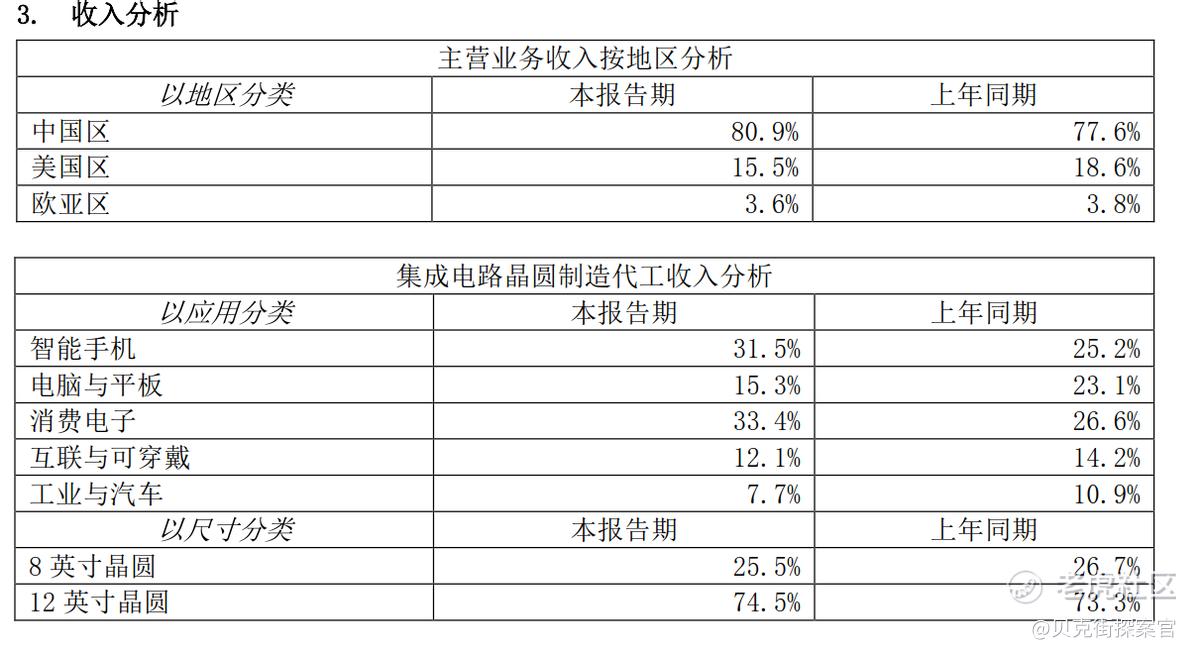

借助A股的融资助力,中芯国际迅速落地公司战略布局,2020-2022年营收分别同比增长24.77%、29.70%、38.97%,来到495.16亿元,净利润分别同比增长141.52%、147.75%、13.04%,来到121.33亿元。

2023年中芯国际营收受种种原因同比下降8.61%,净利润同比下降-60.25% ,2024年上半年营收同比上升23.2%,净利润继续同比下降-45.07%,来自中国的营收占比增至80.9%。

图源:中芯国际2024年半年报

中芯国际将公司毛利变动归因为“本期产品组合变动及折旧增加所致”,市场也有观点认为是海外针对中国芯片企业的封锁加剧,导致中国半导体企业利润下滑。

但净利润下滑的背景下,中芯国际估值屡创新高,充分证明市场对其当前市场份额和企业经营状况的认可。

临近美国大选最终结果公布之际,无论是特朗普还是哈里斯上任,其执政策略和最终方向是一致的,即继续加大对华企业制裁,进一步加码对中概股的围剿,当在美上市中概股避无可避之时,不妨考虑私有化回归A股或港股,毕竟持有美元投资的私募,正在通过各种合规手段涌入A股。

据财联社数据,截至三季度末,共有39家外资机构通过QFII持有A股,涉及上市公司共有761家。高盛(包括高盛集团、高盛国际)持有A股数量最多,达到了361只股票,总持仓市值达到50.45亿元,三季度一共新进到251家上市公司前十大流通股名单中;摩根士丹利通过QFII在三季度共持有222家A股,居第二位,持仓市值达到51.14亿元。

由此可见,不用担心企业上市交易所会影响其受关注程度,只要企业具备投资价值,资金会主动投资。

参考资料:

-

刘锋、聂天奇;中概股为何仍热衷赴美上市,未来又该如何走出困境

-

国金证券;A股投资策略周度专题:外资何时将趋势性布局“人民币”资产

-

赵雅卉;美国《外国公司问责法案》视角下中概股企业审计监管法律问题研究

-

财联社;大摩、高盛各持有哪些A股?部分外资成“擒牛强手”,大涨前已埋伏其中

本文不构成任何投资建议

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。