【财富周动向】大选悬念加剧!本周投资策略如何破局?

虎友,你好!

11月5日周二开始,美国大选将正式开启最终投票,哈里斯和特朗普将开启最终大决战。

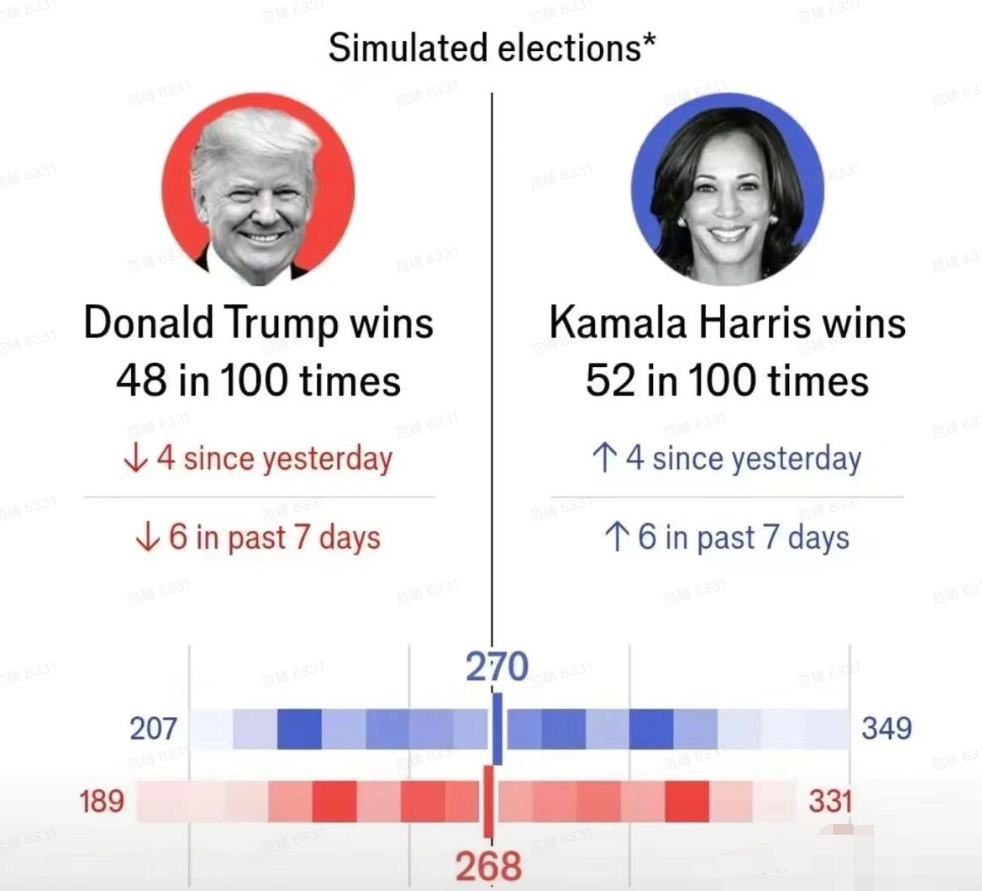

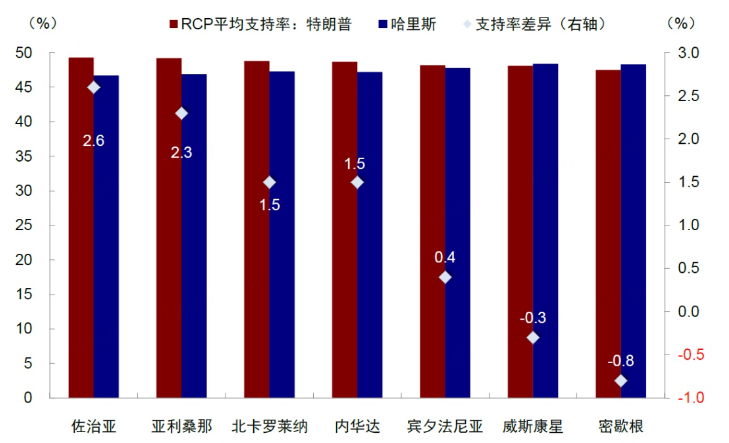

但从周末的选举结果来看,目前哈里斯在几个摇摆州开始领先,这和之前的民调出现了很大的偏差;目前美国大选的变数可以说相当大。

一、特朗普交易的性价比不高

从目前选情来看,特朗普依然领先,但领先程度收窄。

图片来源:中金公司

先来做一个假设:如果特朗普在本次大选中获胜,市场应该如何交易?

根据中金公司的观点:

1、若“共和党全胜”(特朗普总统 + 共和党掌控参众两院),那当下的 “特朗普交易” 还会有一段时间和幅度的上冲,但也会随后进入到一段时间等待政策实际兑现的暂缓期,类似于 2016 年大选后的冲高和 2017 年 1 月后的逐步暂缓;

2、如果结果比预期的低,也即除了 “共和党全胜” 的其他情形,尤其是哈里斯赢得大选,那就会直接导致所有的交易直接逆转。

无独有偶,花旗也发表了类似的看法:

花旗的 Dirk Willer 分析师团队发布研报指出,市场已经部分定价了特朗普胜选的可能性,这表明特朗普相关的交易风险回报比已经恶化。

因此,花旗认为投资者应该在一些特朗普导向的头寸上获利了结,尤其是那些与特朗普政策和民意调查改善相关的资产。这些资产自上次非农报告发布以来表现良好,但花旗认为,当前的风险回报已经不再具有吸引力。

由此可见,由于之前市场的全部或者过度计价,特朗普即便赢得了大选,最终的交易结果也很可能是面临被市场兑现的风险。即便相关交易还能往上冲一段,但是对应的空间已经很小,目前来看继续“特朗普交易”的性价比已然不高。

二、反向交易更有“值博率”

换一个思路,如果提前布局“反向”交易,是不是能获得更大的溢价空间呢?刚才我们讲到,除“共和党全胜”以外的情况都可能会使特朗普交易产生逆转。

例如,特朗普在后续大选中优势越来越不明显,或者哈里斯胜选将对市场造成什么影响呢?

1、计价更多的资产可能会遭到抛售

由于特朗普前期“遥遥领先”,不少资产已经提前计价,比如:美债、美元、黄金、传统能源和金融股、比特币、墨西哥与越南汇率等。

但不同资产计入的程度不同,当前美股、美债、美元、黄金、比特币和人民币汇率对特朗普交易计入的预期相对更多,但铜、原油和中国出口链计入预期的偏少;

因此,若特朗普失败,以上计价更多的资产可能回撤更大。

2、反向“特朗普交易”可能盛行

如美元和美债利率,黄金可能回调,美股甚至也面临一定压力,而其他受损于特朗普政策资产则压力解除。

如果是特朗普获胜但民主党掌握众议院,其增量刺激政策推进可能受阻,也会使得美债利率和美元逆转,美股也有压力,但出口链仍将承压,黄金则继续交易关税与地缘的不确定性。

简单来说,当特朗普交易性价比变低的时候,反向交易可能更有“值博率”。

三、本周交易方向

基于以上逻辑,本周的交易方向有以下几点:

1、美国国债

策略师们一致认为,共和党大获全胜无疑将给债券持有人带来痛苦,他们已经遭遇了两年来最严重的月度损失。

在共和党控制国会,特朗普重新入主白宫的情况下,市场预计他将推行减税和关税计划,从而扩大联邦赤字并重新引发通胀。围绕这一结果的猜测日益增多,加上经济复苏的迹象,推动 10 年期国债收益率在投票前升至四个月高点,达到近 4.4%。

如果说 10 月份债券市场的暴跌是由于押注共和党将大获全胜所致,那么哈里斯的胜利可能会为债券市场的反弹创造可能性。

巴克莱策略师表示,哈里斯胜选加上共和党控制国会一院或两院,将推动债券价格走强,因为这将消除新关税和“大幅”赤字扩张的风险,利好债券市场。分析师预期这可能导致 10 年期债券收益率下降多达四分之一个百分点。

相关交易目标:

ETF | 代码 |

美国国债1-3月ETF-SPDR | BIL |

美国国债7-10年ETF-iShares | IEF |

20+年以上美国国债ETF-iShares | TLT |

3倍做多20年期以上国债ETF-Direxion | TMF |

2、黄金

从大选结果来看,无论谁当总统,美国债务高、财政赤字恶化、美元信用减弱等因素并不会马上改变。除此以外,地缘政治风险,如俄乌冲突和中东局势动荡,也增加了黄金的避险需求。

因此,长期来看,全球宏观环境的复杂性,美元信用体系可能持续削弱,黄金的货币属性可能持续凸显,预计金价中枢将持续抬升。

相关交易目标:

ETF | 代码 |

SPDR黄金ETF | GLD |

黄金信托ETF-iShares | IAU |

黄金矿业ETF-VanEck | GDX |

3、波动率指数

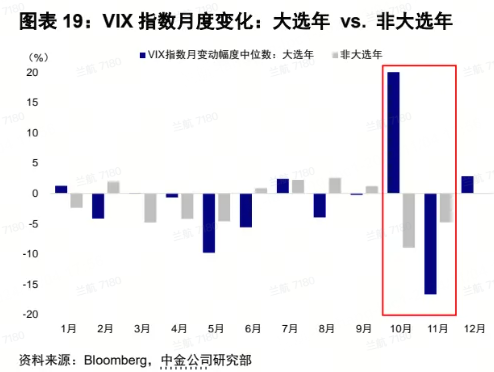

从历史经验看,在1992、1996、2000、2008、2012、2020 年大选年期间,衡量政策变数的经济政策不确定性指数(US Economic Policy Uncertainty)都曾经出现过较为明显的攀升,也往往伴随着 VIX 指数的抬升,体现出大选年对市场情绪的扰动。

越是临近大选日期,政策不确定性和波动率就越高。9-11月的大选冲刺期,VIX 指数和政策不确定性指数均体现出涨幅明显高于非大选年的季节性特征。

因此,在大选期间择机交易波动率指数相关资产也是一个不错的选择。

相关交易目标:

ETF | 代码 |

波动率短期期货指数ETF(VIXY.US) | VIXY |

两倍做多波动率指数期货ETF(UVIX.US) | UVIX |

以上就是本周的投资交易重点了,如果你还有任何交易相关的想法,请在评论区留言~

风险提示:以上可交易标的均是基于数据判断所陈列的相关汇总,不代表任何投资建议。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- AliceSam·11-04前一周特朗普胜率明显上升,近几日不断反转1举报

- 超越666888·11-05阅点赞举报

- 勇敢小飞猪·11-04这篇文章不错,转发给大家看看点赞举报