泸州老窖三季报:埋在财报里的伏笔

詹姆斯•卡斯的著作《有限与无限的游戏》中,传递出这样一种观点:有限的游戏以赢得胜利为目标,在既定的边界内进行;而无限的游戏,其核心目的在于让游戏永续进行,边界本身即为游戏的舞台。

企业若要实现持续增长,将经营视为一场无限游戏是很必要的,来不断突破业务的边界。

在白酒市场上市30年的泸州老窖,可以称得上一个无限游戏的样本。

营利双增,延续高质量增长

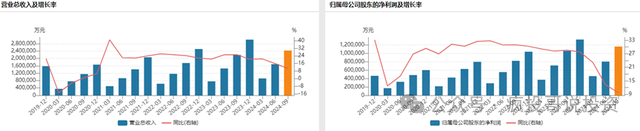

今年前三季度,泸州老窖实现营收和净利润分别为243.04亿元、115.93亿元,同比分别增长10.76%和9.72%;扣非净利润为115.64亿元,同比增长10.24%,继续维持营收和扣非净利润的双位数增长。

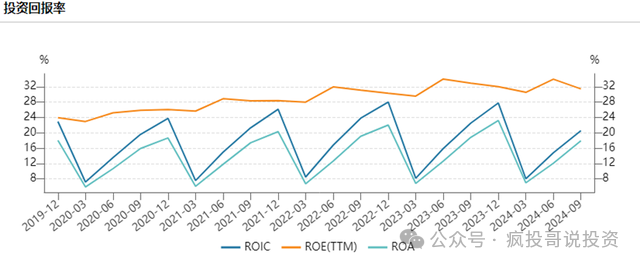

ROE可以说是衡量白酒企业利用股东投入的净资产获得回报的水平,是投资者最为关心的数据之一。ROE=2*归母净利润/(期初归母净资产+期末归母净资产)* 100%。

在白酒行业,ROE越大说明经营效率越高。当市场处于跑马圈地阶段时,产量、营收、净利润规模更加重要,而像白酒这种存量竞争市场,更加看重的是能说明经营效率的ROE。

从最近三年的数据看,泸州老窖的ROE远超五粮液和洋河,稳居行业高端前三,2024年Q3,见下图。

茅台为什么受到追捧,就是稳定的ROE,所以泸州老窖也是值得长期看好的标的。

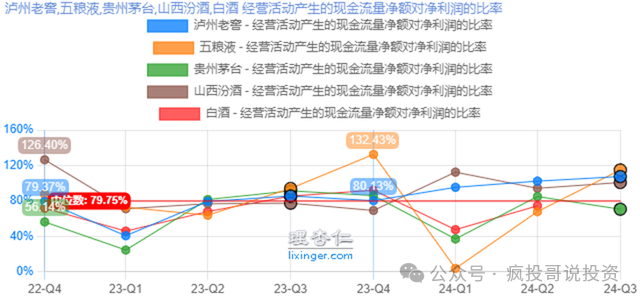

值得一提的是,三季报显示,泸州老窖今年前三季度经营活动产生的现金流量净额为124.65亿元,同比增长37.69%。现金流的大幅提升,说明泸州老窖经营效率提升、市场策略效果显著、存货周转加快、财务也更稳健,给大家看到你的现金,你挣的现金才是实实在在看好你的理由,分红才会有着落。

对于白酒行业,现金流造血能力是关键,泸州老窖2024年Q3累计经营活动产生的现金流量净额与净利润的比率为107.39%,大于100%,净利润中基本都是现金,净利润的质量比较高。

如果经营活动产生的现金流量净额与净利润的比率小于80%,则说明净利润中有部分不是现金,净利润的质量比较低。可见泸州老窖和五粮液的净利润中全部都是现金,净利润质量非常高。

除了财报,我看好白酒和泸州老窖是因为好的生意模式和长期的赚钱能力。

高质量增长的暗线:清晰的品牌布局

泸州老窖的董秘在回答投资者“如何看待这次白酒行业调整”时说了一句话,印象非常深刻,“良币驱逐劣币”。这轮白酒行业的调整,头部企业会不断压缩中尾部酒企的生存空间,泸州老窖似乎把这次调整当做一场机遇在对待。

品牌矩阵定位清晰,多元大单品齐发力。泸州老窖成功构建了清晰聚焦的“双品牌、三品系、大单品”品牌体系,在各价位段都培育了核心产品:

高端系列方面,国窖 1573 与飞天茅台、普五并称为中国高端白酒的三驾马车。

次高端系列方面,泸州老窖特曲战略回归,与特曲60版分属不同价位段,精准锁定消费人群,同时细分出“红 60”专攻宴席赛道;百年泸州老窖窖龄酒从精英圈层迈向新中产,实现窖龄酒品类突围;此外还有泸州老窖1952补位千元左右价格缺位。

大众端系列方面,泸州老窖头曲定位大众消费品牌。

现在泸州老窖的发展逻辑越来越清晰:国窖1573定位中国白酒奢侈品,然后带动泸州老窖品牌的发展,打造出更多元的大单品。目前看来,双品牌战略的协同性非常好,根据经销商反馈:“前三季度泸州老窖做了不少工作,国窖、窖龄和泸特开瓶均保持较高水位。”

资产负债表细看积极变化

打开资产负债表,同样也可以看到一些积极的变化。

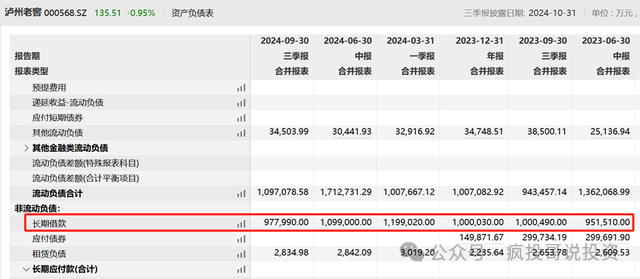

泸州老窖今年前三季度的合同负债金额为26.54亿元,下游经销商的打款意愿,反映出的是对泸州老窖的坚定信心。另外就是注意到长期借款,在一季报中,借款是119亿,中报变成109亿,现在已经97.89亿,还掉了20多亿,借款趋势已经发生逆转,这是好事。

经济常识揭示了一个深刻的道理:经济周期与企业的资产负债表之间存在着紧密的驱动关系。那些能够成功穿越经济周期的企业,往往在两个关键方面表现出色:

在经济周期的下行阶段或底部时,这些企业能够迅速清理掉旧周期的资产或与主业不相关的资产,并降低不必要的负债。这样一来,它们能够减轻资产贬值所带来的潜在风险。

由于白酒业绩调剂工具颇多,强制执行配额计划,打款承诺费用投入,通过涨价手段刺激下游备货,报表释放合同负债(预收款),所以大部分白酒报表情况滞后反应真实动销情况。

但由于品牌强弱和渠道掌控力等因素,各酒企表现也不尽然,有先有后,优秀的公司如果能率先走出周期,尽快调整到位,则会平滑业绩,避免大起大落,但如果调整周期拖的时间过长,地主家也没有余粮了,也难逃业绩波动。

今年二季度,泸州老窖就开始主动降速。在白酒行业,比增长速度更重要的,是增长质量。

一季度收入增速20.74%,到二季度的15.84%,增速环比降低5个百分点,三季度利用中秋旺季继续调整到10.76%。

对此泸州老窖董事长刘淼表示,公司有效的渠道库存管理指标考核体系,经过近几个月大力开展消费者建设活动,围绕“市场高渗透、网点高覆盖、消费者高开瓶”推进双节旺季销售,经销商库存已有明显下降。

对于渠道压货,泸州老窖总经理林锋有深刻的认识,他说,要将长期发展排在第一位,反对为了短期经营目标而向下游压货,压货容易引起价盘的不稳定,甚至崩盘,崩盘后五年之内都翻不回来。

对于价格的维护,对渠道的库存管理,我认为泸州老窖是业内极少数做得好的酒企之一。

泸州老窖想象的空间:保持“双品牌,三品系,大单品”完整架构,国窖和老窖稳定发挥,凭借品牌效应+规模效应蚕食中低端市场,中低端酒有可能随着时间推移越做越大,反过来也可以缓解中高端酒的压力,形成一个良性循环。

白酒行业低估,泸州老窖成投资洼地

9月中旬,泸州老窖股价跌破百元,市盈率跌破10倍,市场之所以给泸州老窖这么低的市盈率,就是反映业绩下滑的预期。

事实证明,越是行业低迷的时候,就越是观察一家企业韧性的重要窗口。泸州老窖依然延续着增长,对应当前135左右的股价、2000亿的市值,有多低估?

东方财富数据显示,中证白酒平均市盈率(TTM)约23倍,历史百分位约19%,即白酒行业整体估值比历史81%的时间都便宜。

泸州老窖市盈率百分位约4.16%,即当前估值比历史95%的时间都便宜,也要比茅台、五粮液、山西汾酒要低。

所以,结论很清楚:白酒处在低估的位置,泸州老窖更低估。

根据业绩指引,2024年泸州老窖归母净利润大概率在2023年132.5亿的基础上增长15%至152.4亿元,PE是14.15,目前泸州老窖的PE才12.94,明显低估。

未来3年,保守预计泸州老窖能保持10%以上的平均年化复合增速,2027年归母净利润将达到203亿,给予20倍市盈率,合理估值4060亿元,对应股价约276元,叠加上牛市的预期,或许还会有不错的溢价,所以目前的估值对我来说,依旧具有很大的吸引力。

既然泸州老窖没有出现市场预期的负增长,是不是可以说明周期反转的时间不会太久,长线投资者就可以动起来了。大部分投资人对于趋势和周期的判断都是滞后的,想要实现绝对的顶部和底部投资,是完全不可能的,当你觉得一项投资决定让你心里非常舒服,大概率你已经做晚了。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。