重资产下的创新之路能否赢得市场青睐?

super monkey

笔者简介:笔者是财务科班专业毕业,曾在BIG 4任职,亦担任过多家上市公司的财报分析师,热衷于ipo财报分析。

广东晶科电子股份有限公司(HK.02551)

一、企业及行业概况

(一)企业简介与业务

广东晶科电子股份有限公司于2006年8月在广州南沙成立,总股本约5亿元;是一家由香港科技大学孵化成立的高科技企业,是中国领先的融合「LED+」技术的智能视觉产品及系统解决方案提供商,业务涵盖汽车智能视觉、高端照明及新型显示等领域;是国家高新技术企业,拥有省市二级工程技术中心和国家CNAS认证实验室。主要团队聚集了一批在半导体与LED领域拥有杰出成就的专家学者、博士后、博士、硕士,以及具有十多年产业化经验的运营管理团队。公司获得多项广东省和广州市科学技术奖,香港工商业“科技成就奖”。

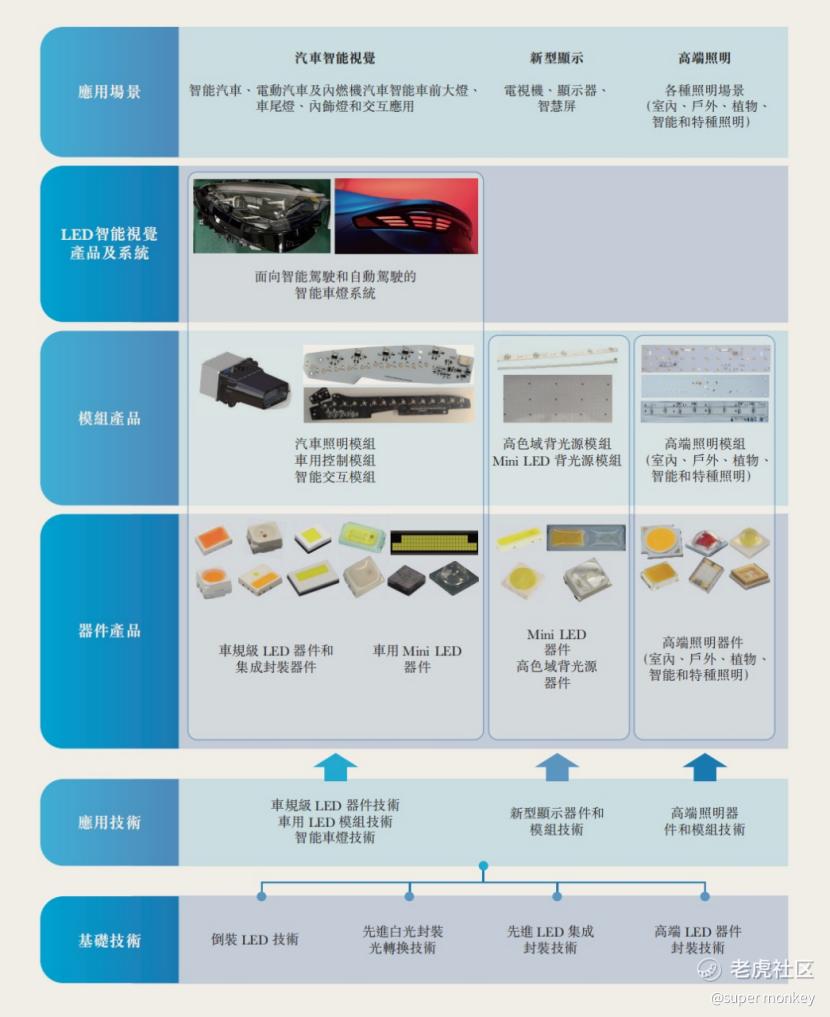

经过多年的技术发展和积累,晶科电子将LED技术与集成电路(IC)、电子控制、软件、传感器及光学等相结合,拥有各种「LED+」技术,目前已经形成了完整的技术体系和产品矩阵。拥有了多项领先的具有自主知识产权的核心技术,包括先进倒装LED技术、先进白光封装光转换技术和先进LED集成封装技术等,发展了一系列具有竞争力的主要产品,包括车规级LED器件、汽车电子模组和智能车灯整灯系统;新型高色域薄型化背光源器件和模组,新型Mini LED器件和模组;高端户内外照明、智能照明、植物照明和UV/IR等特种照明器件和模组。

主要客户包括昕诺飞(飞利浦照明)、三星电子、海信、TCL、创维、丰田合成、欧司朗、松下照明、华星光电、长虹、吉利汽车、广汽、长安汽车等。

晶科电子设计、开发和制造各种LED智能视觉产品及系统解决方案,即涵盖采光、照明、显示、传感、装饰及互动功能具有智能特征的LED产品及系统解决方案。

晶科电子LED智能视觉产品如下:

1、汽车智能视觉产品,主要包括智能车灯及车规级LED器件和模组。

2、高端照明产品,主要包括高端照明器件和高端照明模组。

3、新型显示产品,主要包括用于直下式或侧入式背光液晶电视的LED器件和模组。

(二)企业及股份发售各方的基本资料

公司地区:广东省广州市

保荐人:中信证券(香港)有限公司

法律顾问:高伟绅律师行&上海市锦天城律师事务所

核数师:安永会计师事务所

行业顾问:灼识行业咨询有限公司

合规顾问:迈时资本有限公司

(三)股份发行情况资料

发行总股数:33,600,000股

国际配售:30,240,000股(90%)

公开发售:3,360,000股(10%)

招股价:3.61港元/股(1000股/手)

发行市值:19.21亿港元(其中H股市值8.99亿)

募资资金(不含绿鞋&发售量调整权):1.21亿港元(占比6.31%)

绿鞋:0股

发售量调整权(如有):5,040,000股(15%)

承销佣金:9.2%(固定费用)+1%(酌情费用)

上市开支占比:47.2%(假设发售量调整权未获行使)

基石投资者:无

前期投资所得款用途:以原股东转让股份方式进行,晶科并没有收到任何所得款项。

前期投资者成本:较发售价折让9.04%&较发售价溢价17.95%

禁售期:12个月

二、企业财报分析

(一)营业收入构成

晶科电子将LED技术与集成电路(IC)、电子控制、软件、传感器及光学等相结合,拥有各种「LED+」技术,处于LED智能视觉市场产业链的中游,通过下游产业链进行变现,目前下游产业链有汽车智能视觉、高端照明和新型显示等三大场景业务。

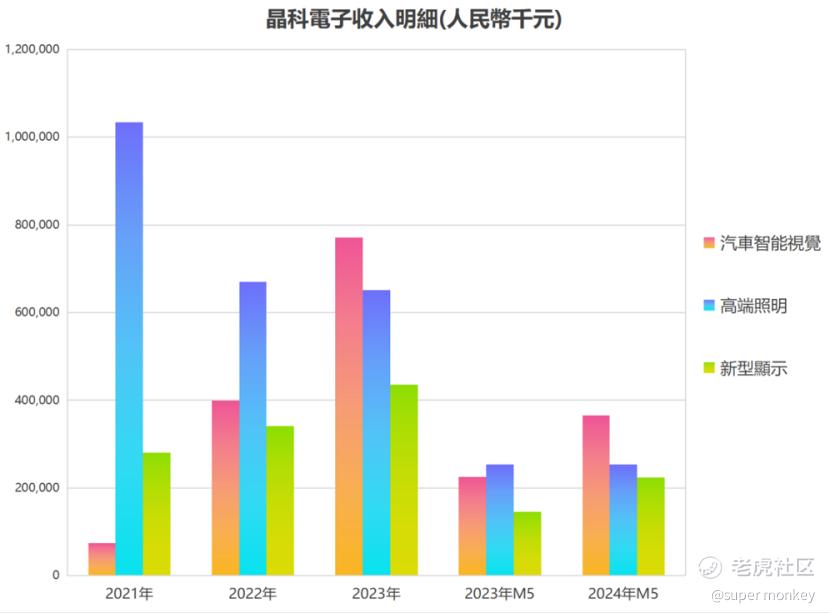

从招股书披露的数据来看,虽然总收入在每年递增,但是近三年场景业务的比重确发生了较大的改变。传统的高端照明场景面临激烈的市场竞争,市场份额下降;而汽车智能视觉和新型显示就异军突起,增速迅猛。产品结构上的转变会对公司的核心产生较深远的影响。

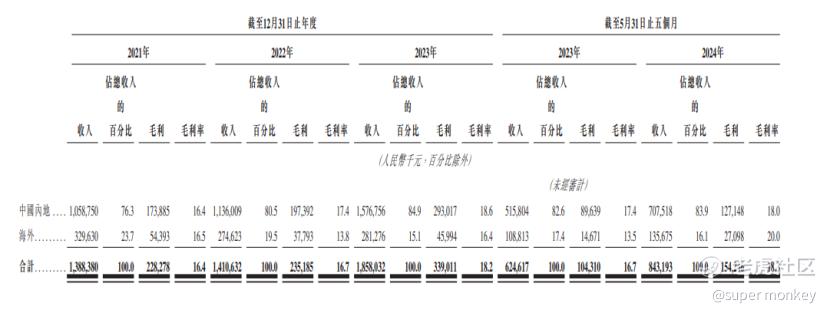

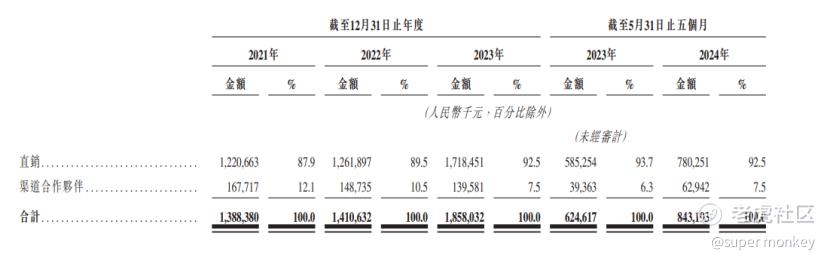

用不同口径的统计方式去拆解收入,可以知道晶科电子是一间八成国内业务,两成海外业务并且直销渠道占比超九成的公司。因此可以推测除晶科电子在仓储物流和销售费用上的成本并不高。

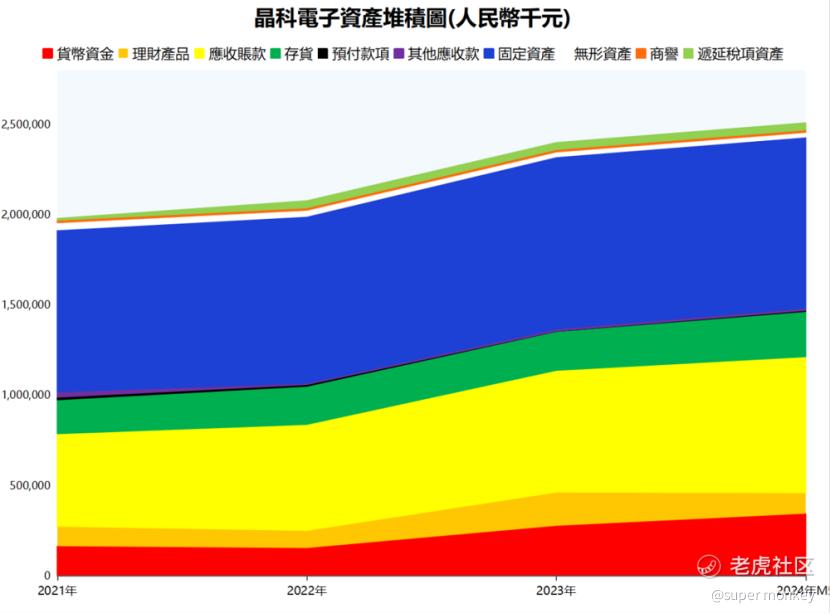

(二)资产

晶科电子处于LED智能视觉市场产业链的中游,主营LED封装和组装业务,属于偏重资产的劳动密集型企业,从上图固定资产的占比较高也能验证出来。因此推测资产折旧成本和人工成本上肯定也不会低。

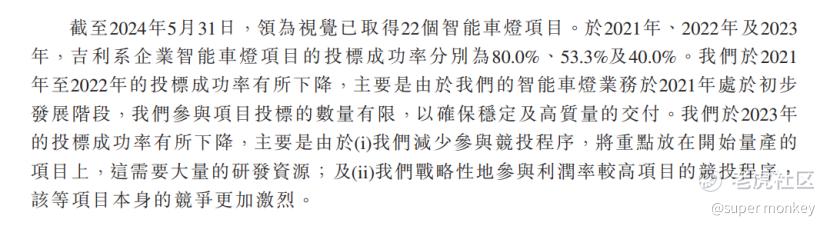

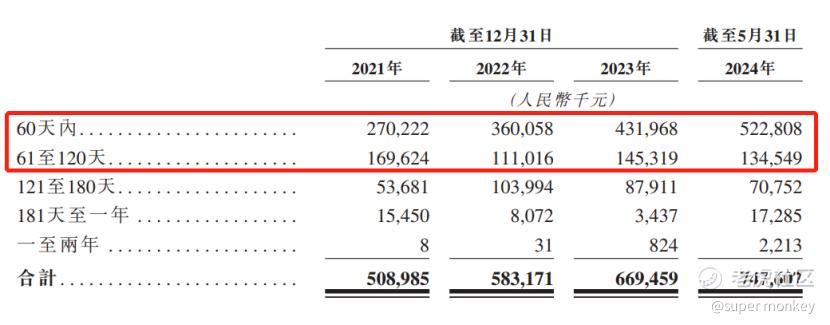

晶科电子大部分的收入(按照渠道来划分)是直销渠道的收入,为什么资产堆积图中应收账款的占比也这么高呢?原来近两年晶科电子在收入占比最高的智能车灯项目中,即使是吉利系企业的车灯项目,也是需要通过投标来竞投,出现了竞争,议价能力自然也会受到削弱。

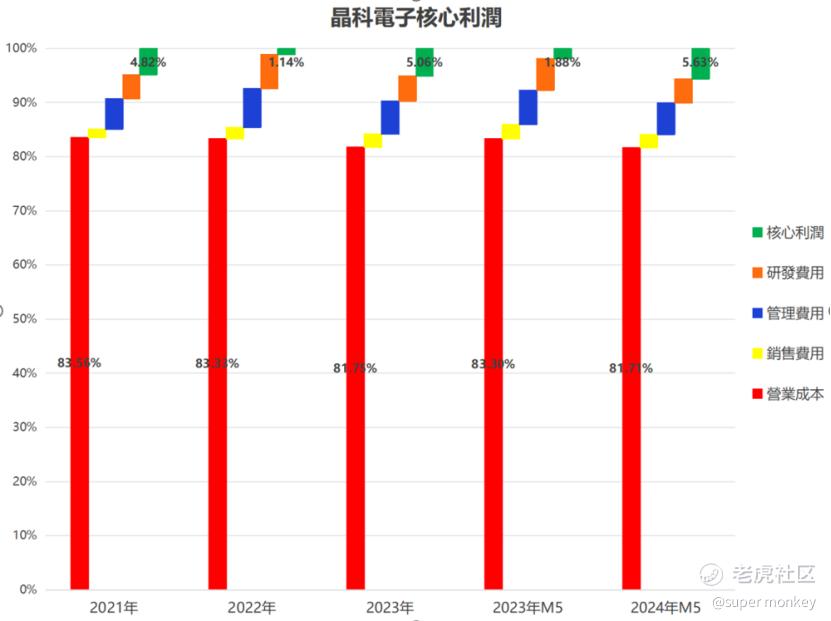

(三)核心利润

在拆分了晶科电子近三年的核心利润来看,发现其核心利润并不高(最高才5%左右),且波动较明显。产品结构的转变是一方面的原因,还有更重要的原因是晶科电子收并购了领为视觉,会计上的并表后对财报的干扰还是挺明显的,更深远的影响就是在招股书中近三年的年复合增长率是失真的!(PS:领为视觉主要从事汽车智能视觉产品的设计、研发、生产及销售。汽车智能视觉的业务业务都是通过领为视觉带来的,如果没有2021年和2023年的两次增资认购,其数据是无法完整反映在晶科电子的财报中。)

1、毛利率

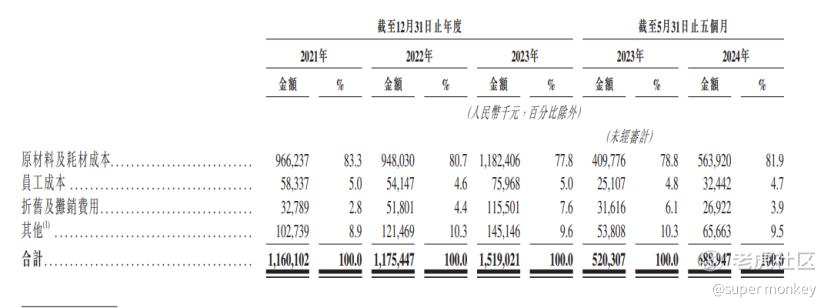

受限重资产劳动密集型企业,原材料成本加上较高的人工和折旧成本,晶科电子的毛利率一直无法突破20%,结合行业所处的赛道和同行,似乎LED+并不是一门容易做的生意。目前,LED+的行业下游可变现的场景依然有限,导致行业玩家前期大额投入的单位资产成本仍处于高位,使得行业普遍毛利率并不高,竞争进一步白热化。

2、管理费用&研发费用

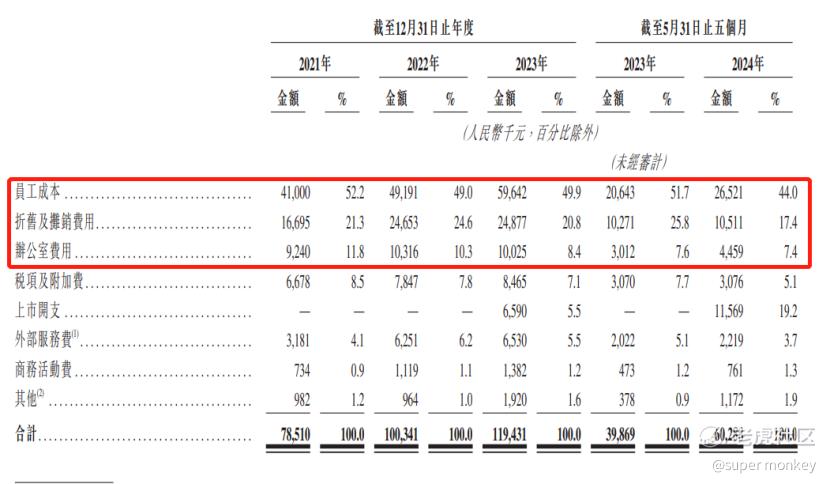

从核心利润图可见,三费中除了销售费用,管理费用和研发费用的支出占比还不少,大头部分还是人力成本和固定资产的摊销。

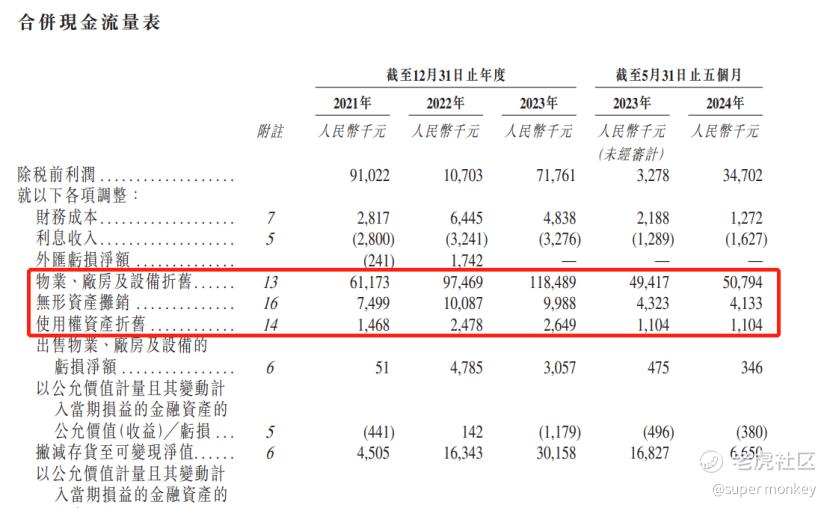

晶科电子2023年光在资产上的折旧摊销合计就1.31亿,加上未来再扩建厂房和新设备,每年的折旧摊销总额只会只增不减。而在2023年晶科电子的归母净利润才6600万元,折旧摊销就吃掉了2倍的净利润。

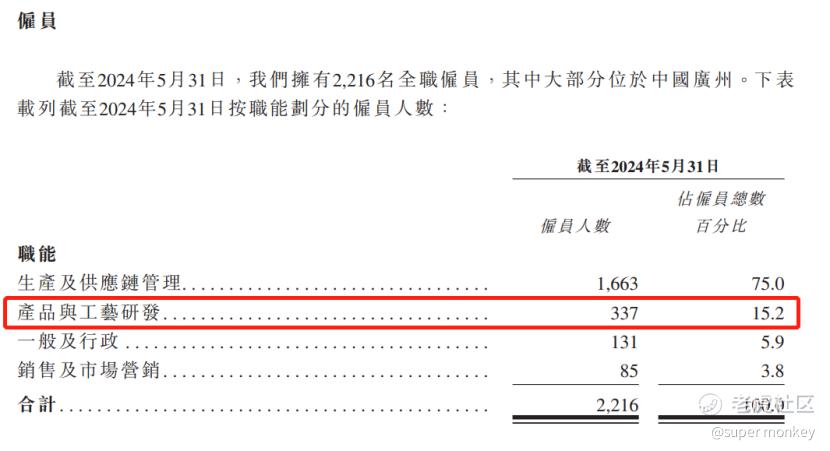

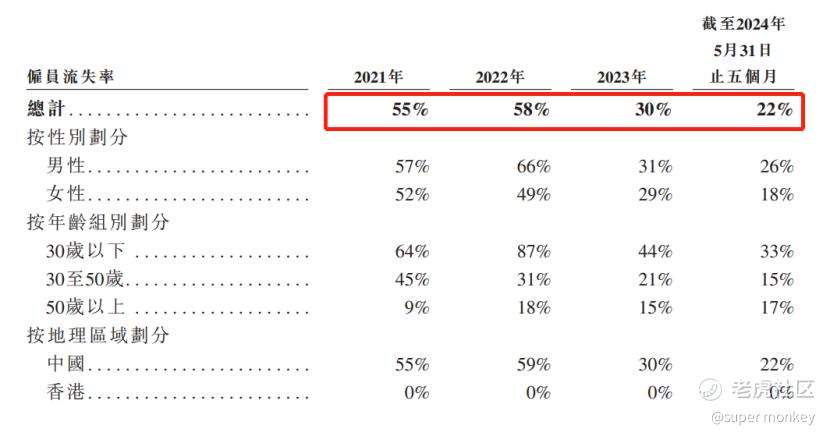

晶科电子有2216名全职员工,人员可不少,其中研发人员337人,公司在研发上的投入可不低,也能解析研发支出占比高的原因。但是在雇员流失率还是挺高的,在频繁的人员更换中,新老员工的工作能否无缝链接?产品的生产质量能否保证?员工的赔偿成本究竟有多少?

3、核心利润率

2023年晶科电子收购了领为视觉剩余的49%股权,将领为视觉纳入为全资子公司,在全面并表后,2023年和2024年前5个月的数据是真实可用的,核心利润率约5.5%。

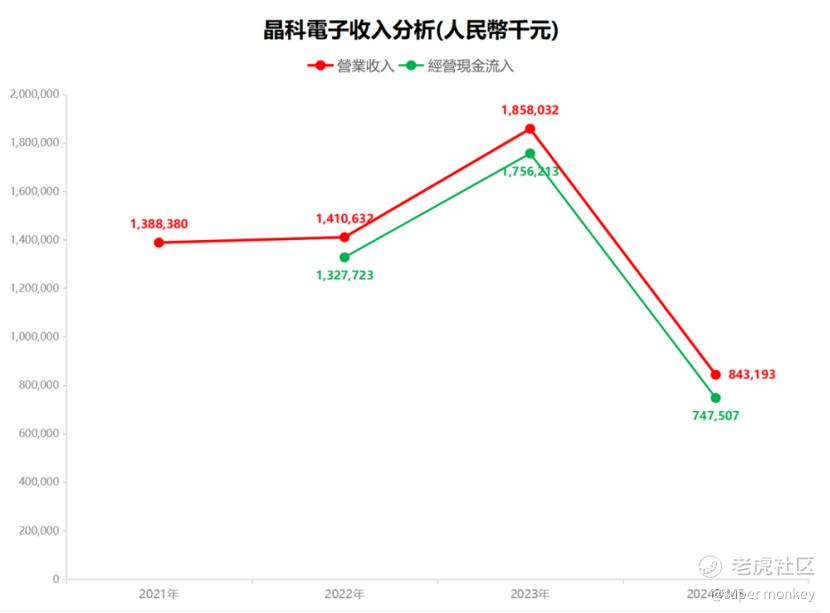

晶科电子营业收入与经营现金流入几乎同步增减,再结合应收账款的账龄分析,大部分应收款均在120天以内,佐证了晶科电子收入的真实性还是比较高的。

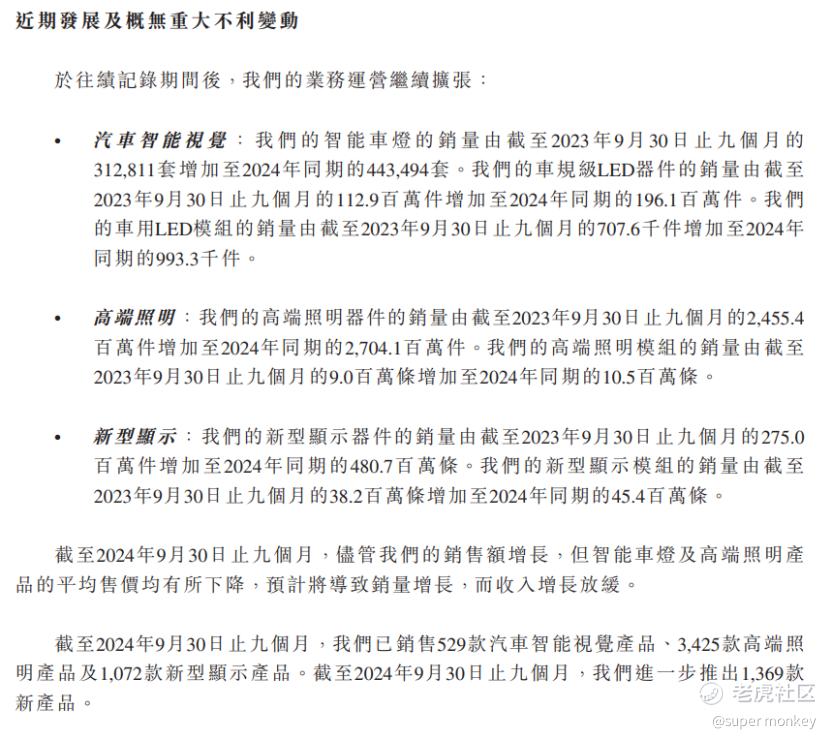

结合招股书披露的公司近期业务发展,可建模推算2024年收入,再算出核心利润,然后PE贵不贵自然一目了然,这里篇幅有限就不展开来分析。

三、晶科电子基本面总结

(一)LED+技术的想象空间还是不错的,但受限于下游产业链的发展,目前变现场景并不丰富,但也不排除出现爆发性的增长。

(二)LED中游属于偏重资产的劳动密集型制造业,竞争较激烈,行业毛利率并不高;较高的非流动资产与人力成本的投入导致净利率仅有个位数。

(三)客户集中度过高,前五大客户贡献了总收入的73%左右。

(四)公司现金流总体上来看属正常,但是波动性较大,时而紧缺,时而宽松,会对管理层制定日常经营的政策造成不小的干扰。(篇幅受限,本文中现金流没有展开论述)

四、打新分析和建议

晶科电子募资金额1.21亿,发行比例仅6.31%,控股股东与前期投资者锁定12个月,保荐人为中信证券。丐版发行+老股锁定+本年高胜率的保荐人,某宝第一天孖展的统计数据就有33倍,超100倍悬念不大,关键是预估超多少倍。另外承销佣金高达9.2%+1%,上市开支占比高达47%,而且还保留了15%的发售量调整权后手。

晶科电子的基本面充其量只能算及格,然而发行架构确充满了妖味。招股第一天早上FT就有大单(DL单)下注,下午又听到传闻这票的Z是某K,招股第一天各种消息就满天飞,小票热得有点反常了。

然而小票是否出妖,公配的孖展数据并不是最重要的参考指标,最终的认购策略会根据招股第三天晚上的国配情况再做推送。

虽然打新涨跌可能同企业基本面关联不大,基本面好的企业发得贵一样会跌;基本面较差的企业如果发得便宜可能还会涨。但是打新起码要知道自己抽的企业是干什么的?业务有哪些?哪些明显是坑需要回避的......

风险及免责声明:以上内容仅代表作者的个人观点,并不代表任何其他立场,也不构成与相关的任何投资建议。投资者作出任何投资决定前,应根据自身情况考虑投资产品相关的各种风险因素,有需要时应先咨询专业投资顾问意见。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。