CR Index - 华兴一级市场温度指数报告(第七期)2024年Q3篇|华兴报告

自2022年第一季度伊始,华兴已接连六次推出CR Index华兴一级市场温度指数报告。每季度,我们均携手数百位市场投资人,深入调研,倾听他们对市场的真实声音。我们运用持续、可比较的数值化问题,将市场情绪转化为数字化表达,从而提供更加实时、动态的市场反馈。每期报告,我们还针对当前市场热点增设专题,为读者提供一手的时效性信息,助您洞悉市场动态,把握市场脉搏。

以下,enjoy~

1

一级市场整体情况

细分赛道热度

赛道估值表现

机构投资策略

机构返投要求

上市及退出预期

2

并购专题内容调研

问卷调研结果分析

投资人访谈观点洞察

1

一级市场整体情况

细分赛道热度:航空航天及低空经济赛道交易热度蹿升第一,且投资人对未来热度预期同样较高;具身智能为代表的泛AI领域仍然较为活跃;半导体、先进工业制造等新质生产力赛道也同样有大量投资人关注,其中军工领域近期关注度显著提升;新能源板块仍旧在行业周期低谷,新材料领域的交易热度也有所下降。

机构投资策略与返投需求:2024年前三季度投资机构投资出手频率依旧不高,超过80%的被访机构前三季度新项目出手不足10次,且预期未来短期内没有显著变化;过半被调研机构有区域返投诉求,其中以江苏、广东、浙江、安徽四个区域返投最为活跃,而整体返投认定形式较为多样。

对二级市场观点及上市预期:面对近期二级市场政策利好频出、A股强势反弹的局面,一级市场投资人普遍谨慎乐观,预测未来3-6个月A股大盘将保持横盘震荡,大家更关心未来经济基本面和IPO发行节奏的改善。

2

并购专题内容调研

当前基金退出方式:过往两年来看,IPO仍是大多数基金的主要退出方式,但今年以来随着IPO收紧以及整体退出困难,机构寻求企业回购的比例明显增加。

并购交易的动因:沿着产业上下游或者横向业务的整合成为当下投资人进行并购投资最主要的原因;其他原因还包括上市公司跨界并购、地方政府产业建设等。

并购交易中投资人的偏好:投资人更偏好并购政策鼓励的新质生产力方向的标的,且主要在一级市场而非二级市场中寻找这类资产;大家对估值的敏感度更趋保守,普遍接受不高于8-10x P/E的估值水平;大多交易选用现金方式进行支付。同时大家普遍认为,通过资本重组(Recapitalization)实现重要少数股权(Significant minority)占比的投资将成为并购市场新的机会点。

并购交易中最主要的难点:大多数投资人将当下一级市场买卖双方供需错配、以及相对优质的标的估值普遍较高作为并购交易难以推进的核心原因;其他原因还包括并购的交易结构设计本身就非常复杂、还缺乏专业第三方进行撮合和平衡各方利益等。

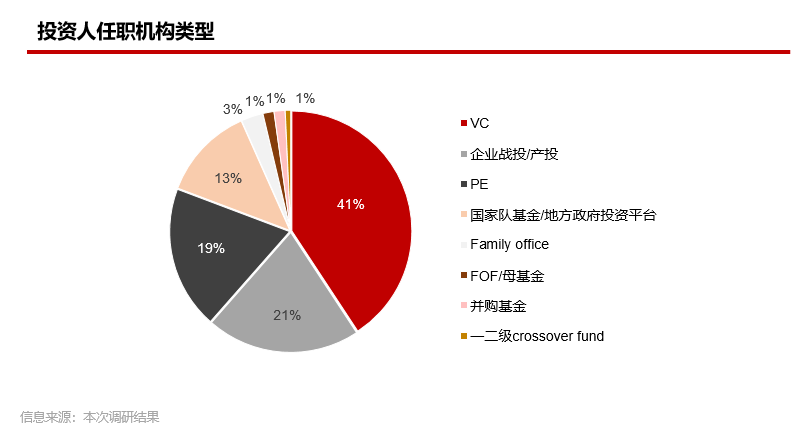

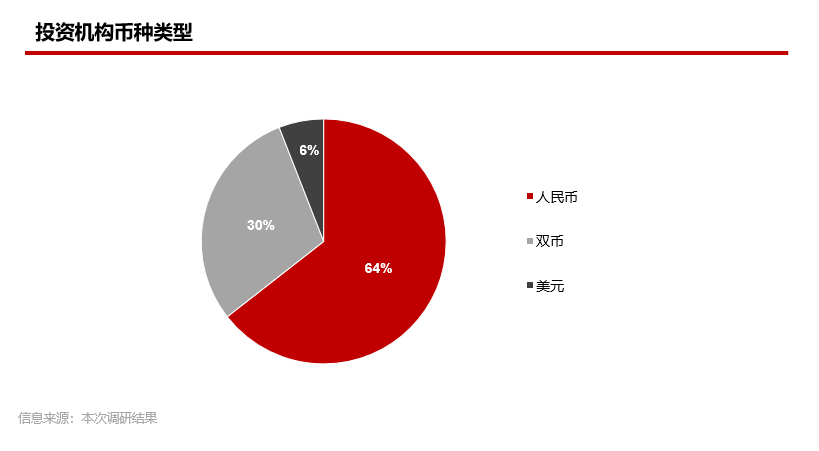

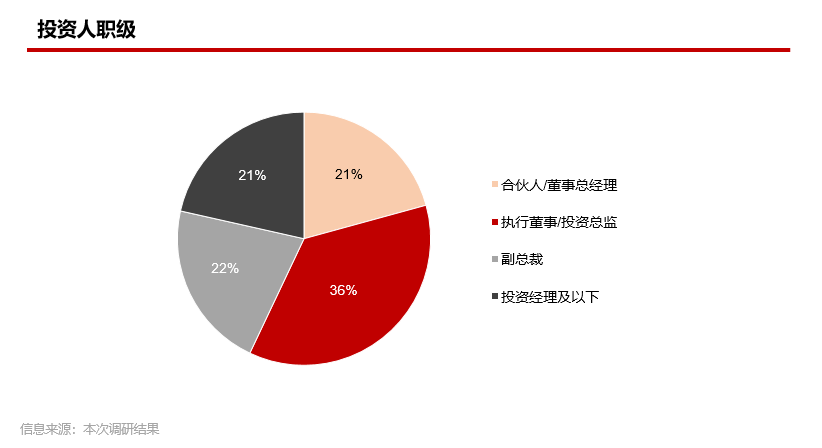

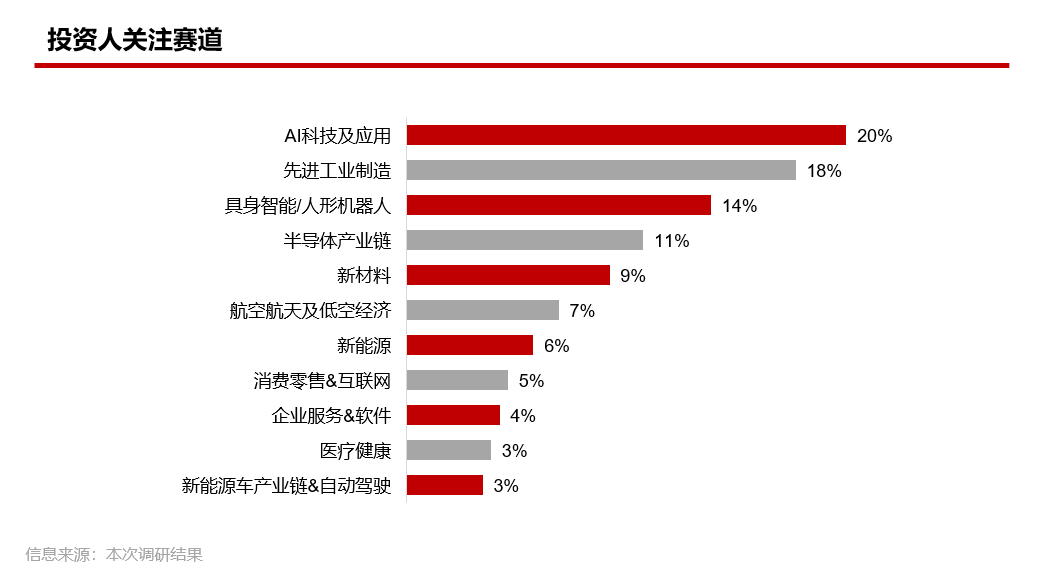

本期调查问卷工作收录时间为2024年9月底至10月初,共得到超过150份有效反馈,参与问卷的投资人整体画像如下:

<< 左右滑动查看更多 投资人画像数据

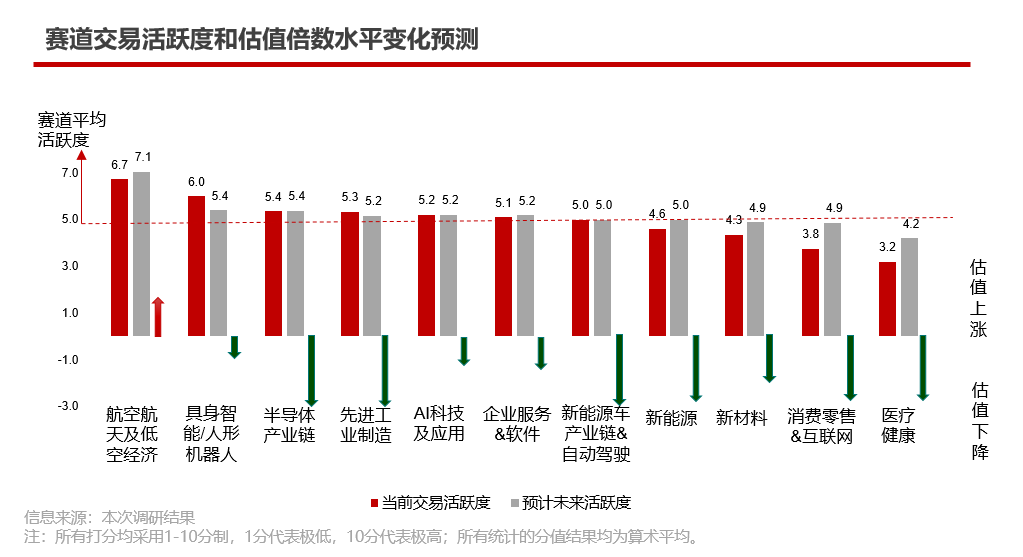

航空航天及低空经济赛道交易热度蹿升第一,且未来预期同样较高;具身智能为代表的泛AI领域仍然较为活跃;半导体、先进工业制造等新质生产力赛道也同样有大量投资人关注,但未来相关赛道企业估值倍数水平有下调趋势

2024年前三季度,投资人对于赛道整体活跃度算术平均值为5.0。航空航天及低空经济赛道活跃度为6.7排名第一,大幅超过平均值,尤其是低空经济领域,去年底以来国家推出多项政策大力扶持,各地方政府主导的低空经济产业基金相继设立,以eVTOL为代表的企业融资活跃在资本市场颇为吸睛。具身智能/人形机器人和AI科技及应用赛道同样也是当下最具成长性和交易热度的领域;半导体产业链、先进工业制造等泛硬科技制造业赛道的交易活跃度仍相对活跃;此外,新能源和新材料交易热度开始低于市场整体热度,消费零售和医疗健康等赛道,整体活跃度较为低迷。

投资人对航空航天及低空经济赛道普遍看好,预计未来活跃度依旧保持在很高水平,且是唯一大部分投资人认为未来估值倍数水平可能会上涨的赛道。对具身智能/人形机器人未来预计活跃度和行业估值倍数有所降低,但依然高于平均市场活跃度。半导体产业链、先进工业制造仍然是受投资人看好的方向,打分均高于平均值,但投资人普遍预期该赛道未来估值倍数有一定下调空间。此外,投资人预期AI科技及应用赛道将依旧维持高于平均值的市场关注度和相对稳健的估值倍数,还在坚守新能源、消费零售&互联网、医疗健康的投资人,经历了最近的低谷调整,对未来赛道活跃度的预期也变得更加积极。

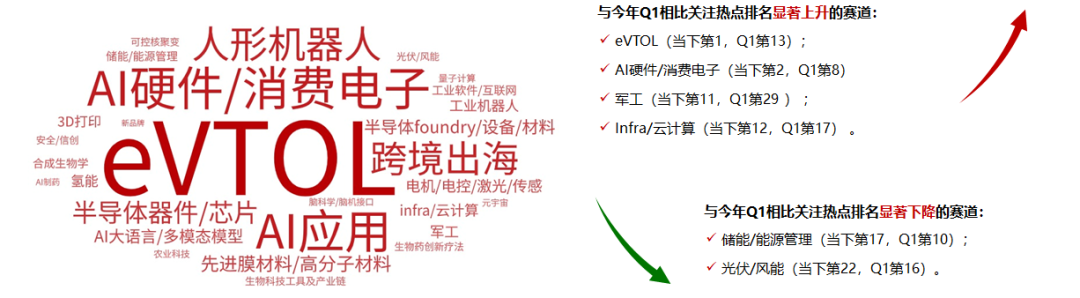

从二级子赛道来看,eVTOL成为热度排名第一,AI硬件/消费电子、AI应用、人形机器人、跨境出海、半导体器件/芯片/设备/材料等依然保持较高热度;军工领域关注度显著提升,新能源板块仍旧在行业周期低谷

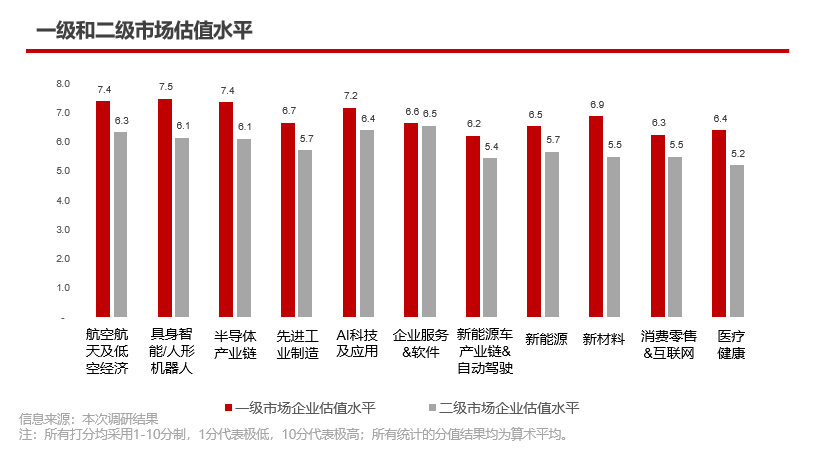

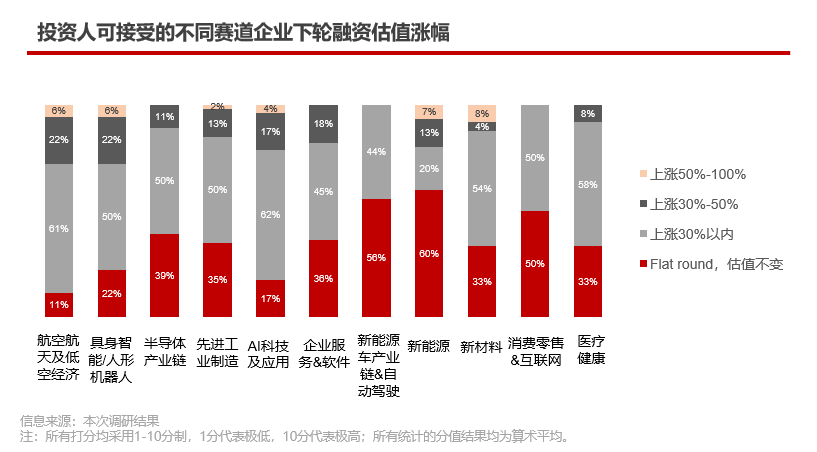

不同赛道一二级市场估值水平普遍倒挂,但倒挂幅度不大;投资人对不同赛道在新一轮融资时估值涨幅容忍度趋于分化

整体来看,投资人认为不同赛道一二级市场估值水平存在倒挂价差,航空航天及低空经济、具身智能/人形机器人、半导体、AI、新能源、新材料等赛道的一级市场的估值水平相对其他赛道较高。而企业服务及软件赛道一二级估值价差最小几乎持平,未来可能存在一些结构性的抄底机会。

面对新能源车产业链、新能源、医疗健康等领域的企业时,超过50%的投资人认为企业新一轮融资的估值应该与上一轮持平不要上涨,而投资人对估值涨幅接受度最高的仍当属航空航天及低空经济、AI科技及应用领域,平均仅有不到15%的投资人选择接受该领域企业flat round融资,而绝大多数可以接受50%以内的估值涨幅(比例超过70%),甚至面对估值涨幅超过50%的企业时仍有一部分投资人认为合理,较高的估值容忍度也符合该赛道企业目前快速发展、不断突破的现状。

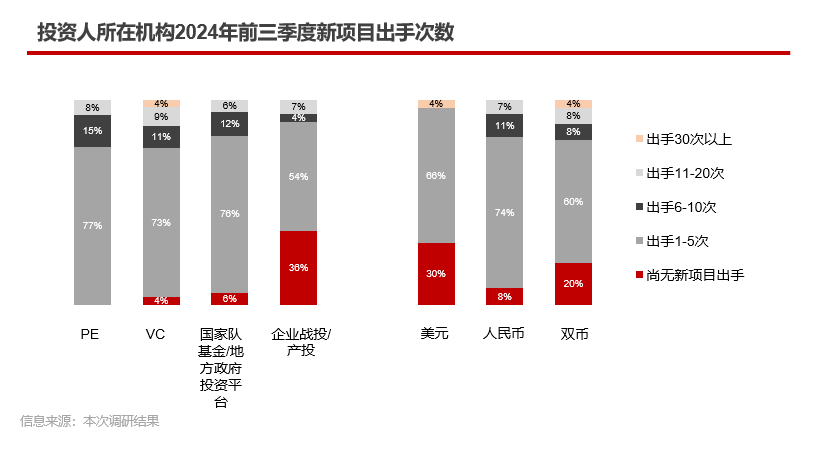

2024年前三季度投资机构投资出手频率依旧不高,未来投资策略维持稳健

从投资活跃程度来看,大部分投资机构在今年前三季度对新项目出手的次数不足10次,其中13%的机构尚无新项目出手,接近70%的机构出手次数在5-10次,投资频率依旧不高,出手难度还是较大。然而,依然有部分早期VC机构完成了超过30次的新项目出手,体现了部分赛道的投资人在目前仍具有较高的投资活跃程度。此外,以国家队和地方政府为代表的人民币基金依然保持着较高频次的出手,发挥了一级市场压舱石的作用,体现了国资背景投资人在当下市场的重要程度。

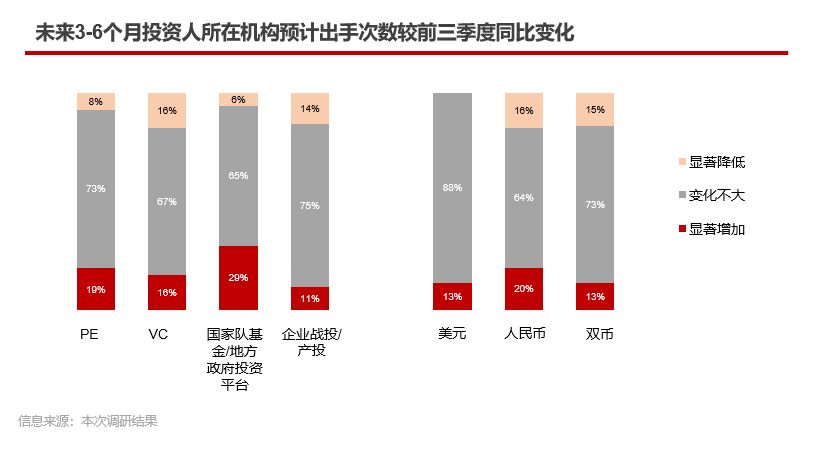

从出手数量的预测来看,接近70%的投资人认为接下来会跟之前保持差不多的出手次数,认为出手会显著增加和显著降低的投资人分别占17%和15%。具体来看,国家队基金和地方政府投资平台有接近30%的投资人选择在接下来进一步增加出手次数,维持一级市场主导力量地位。不同类型机构间的策略则更为分化,人民币基金同样在态度上表现得更为积极,计划在今年增加投资规模的投资人多于计划缩减规模的投资人。

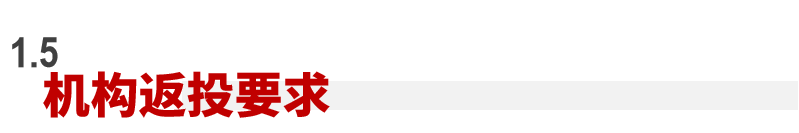

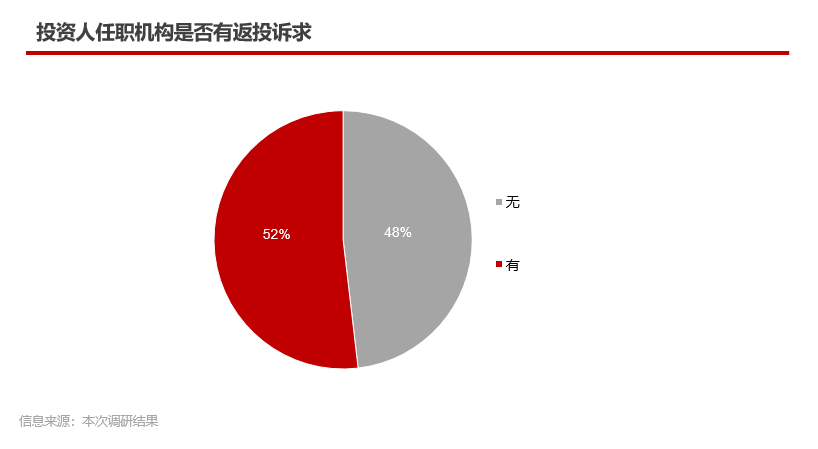

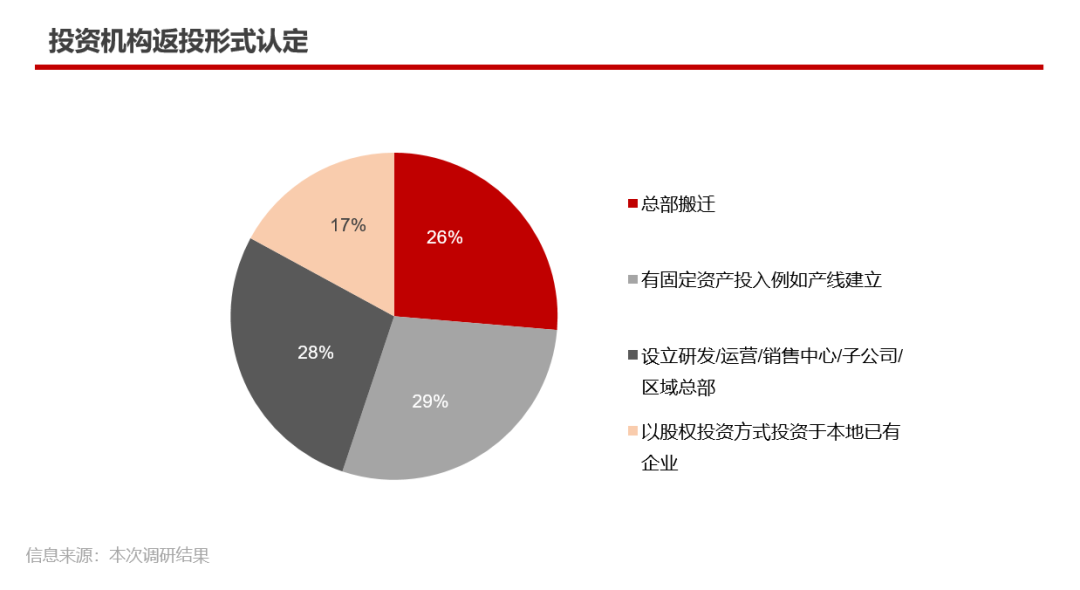

过半被调研机构有区域返投诉求,江苏、广东区域返投最为活跃;整体返投认定形式较为多样

<< 左右滑动查看更多 >>

整体来看,超过50%的投资机构存在区域返投诉求,体现了目前国资LP在一级市场中愈发重要的地位。江苏、广东、浙江位列投资人重点返投区域前三名,可见江浙沪皖和广深地区依然是基金返投活跃区域,此外,川渝和华北也是投资机构重点的返投区域。

在有返投的投资机构中,返投认定形式整体呈现出较为均衡的分布。其中,固定资产投入是实际操作中最为广泛认定的返投形式,总部搬迁、 设立研发/运营/销售中心/子公司/区域总部也具有较强的返投认可度,以股权投资方式投资于本地已有企业则是本次调研中受认定最少的返投形式,也体现了目前区域返投较为强调增量的趋势。

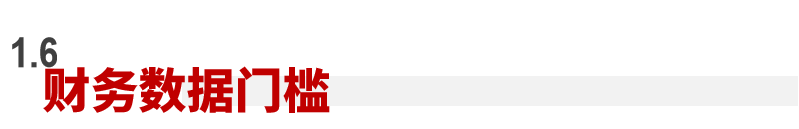

投资人面对不同赛道企业时,要求可以达到内部过会最低门槛条件的财务数据表现有较大差异

整体来看,对企业持续亏损接受度最高的三个赛道分别是航空航天及低空经济、具身智能/人形机器人、AI科技及应用。低空经济、具身智能和AI领域均在早期发展阶段,底层技术不断研发迭代,应用和商业化场景仍不成熟,投资人普遍对亏损的容忍度很高。此外,半导体产业链由于存在大量设计类公司,在企业发展前期高研发投入、持续亏损也是常见情况,企业服务&软件赛道由于其时间复利特性,初创企业难免亏损,因此投资人对于这些赛道企业一定程度的亏损也具有较高的包容度。

另一方面,投资人对偏制造业方向企业利润要求普遍都较高,比如先进工业制造、新能源、新材料、新能源车产业链&自动驾驶领域的企业,作为典型的A股审美标的,投资人更偏好有数千万元以上的规模化利润、可以用P/E呈现估值逻辑的项目,这类赛道选择财务表现作为机构内部过会门槛的投资人比例均超过50%;关注消费零售领域的投资人,同样将企业能够实现规模化利润作为最重要的判断和过会标准之一,体现了消费领域投资人近两年愈发理性、回归消费品生意本质的投资逻辑;在医疗赛道,随着近两年各种因素叠加陷入低迷状态,市场对创新药的投资仍然谨慎,而企业的现金流和利润水平也越来越被医疗投资人所看重。

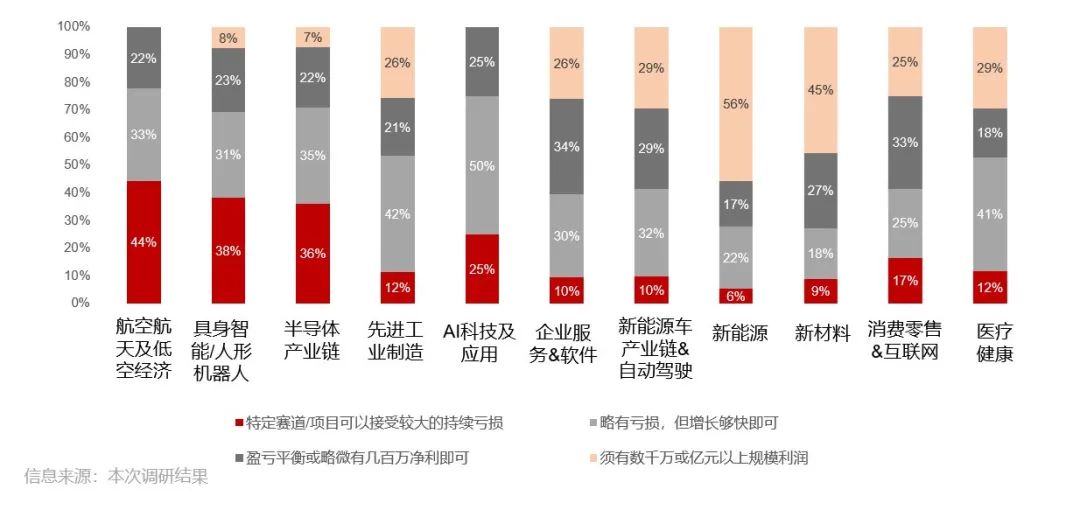

投资人普遍预测未来3-6个月A股大盘将保持横盘震荡,大家更关心未来经济基本面和发行节奏的改善;A股上市仍是未来IPO退出渠道中最主要的选项

<< 左右滑动查看更多 >>

整体来看,有超过80%的投资人认为A股大盘持续走高或维持稳定,整体仅有17%的投资人预测未来将会进一步下跌,少于预测大盘反弹走高的乐观派,体现了一级市场投资人对A股谨慎乐观的态度。

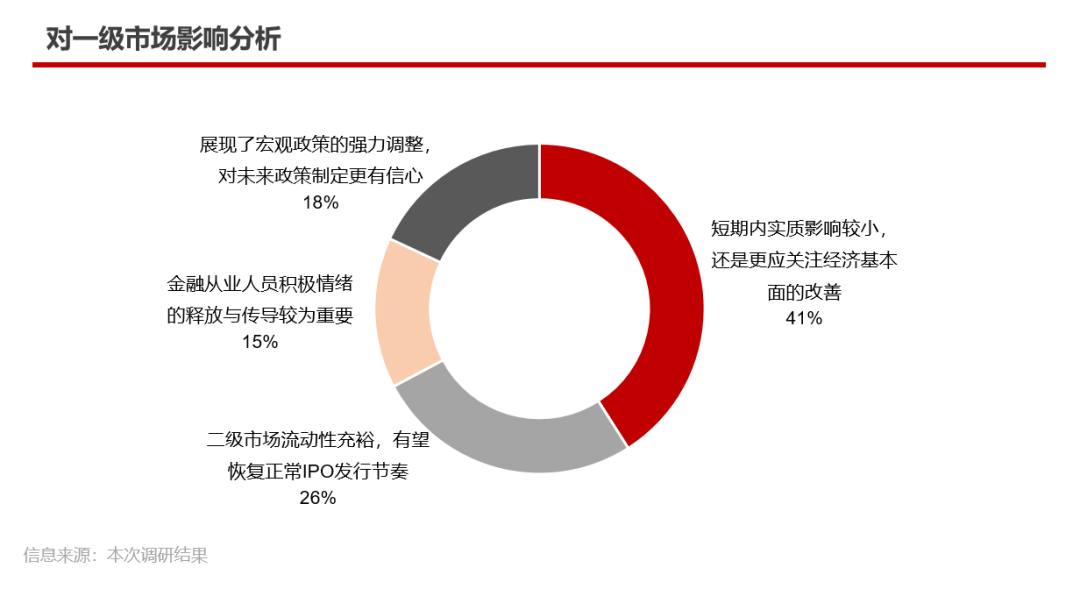

超过40%的投资人认为二级市场的大幅上涨对一级市场实质影响较小,还是更应关注经济基本面的改善,26%的投资人关注二级市场流动性充裕下IPO发行节奏的恢复。

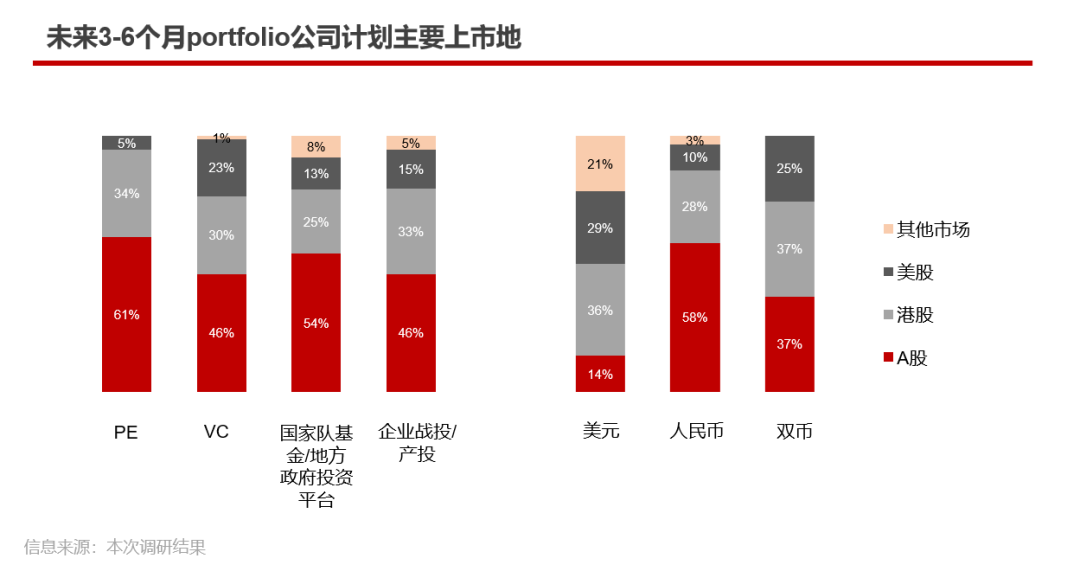

与年初基本一致,整体关注A股作为最主要退出市场的投资人比例接近50%,LP以国资和地方政府基金为代表的人民币基金,由于其天然的资金属性和投资领域仍然高度聚焦在A股市场上市,而随着A股审核趋严的形势下,各类投资人对港股、美股仍然保持着相当比例的关注,未来可能在A股上市不顺畅的情况下灵活谋求港股、美股或其他市场IPO的机会。

以上部分为本期一级市场整体情况整理;本期并购专题内容调研后续将一一为您呈现。

免责声明

本文由华兴泛亚投资顾问(北京)有限公司(连同其关联公司,统称“华兴资本”)编写,为华兴资本《CR Index - 华兴一级市场温度指数报告》的调研结果整理,谨供接收方作参考用途,并非作为也不不应被视为在任何地区对任何证券的研究报告,并非作为也不应被视为出售或购买或认购证券的邀请或向任何特定人士作出邀请。本文没有把接收方的投资目标、财务状况或特殊需求考虑进去。接收方不应仅依靠本文,而应按照自己的判断作出投资决定,并在作出任何投资行动前,咨询专业意见。

本文所载资料的来源皆被华兴资本认为可靠,但华兴资本概不担保本文所含信息的准确性、完整性或新近度。本文所载的见解、分析、预测、推断和期望均截至本文的发表日期,且可能在未经事先通知的情况下调整。华兴资本与本文所提及的公司之间可能存在或寻求业务关系,因此,接收方请知悉可能存在的影响本文客观性的利益冲突。华兴资本不对因使用本文而承受的直接或间接损失承担任何责任。本文受到版权和资料全面保护。华兴资本保留一切权利。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。