最牛的机构都被圈粉,为什么它成为资金首选?

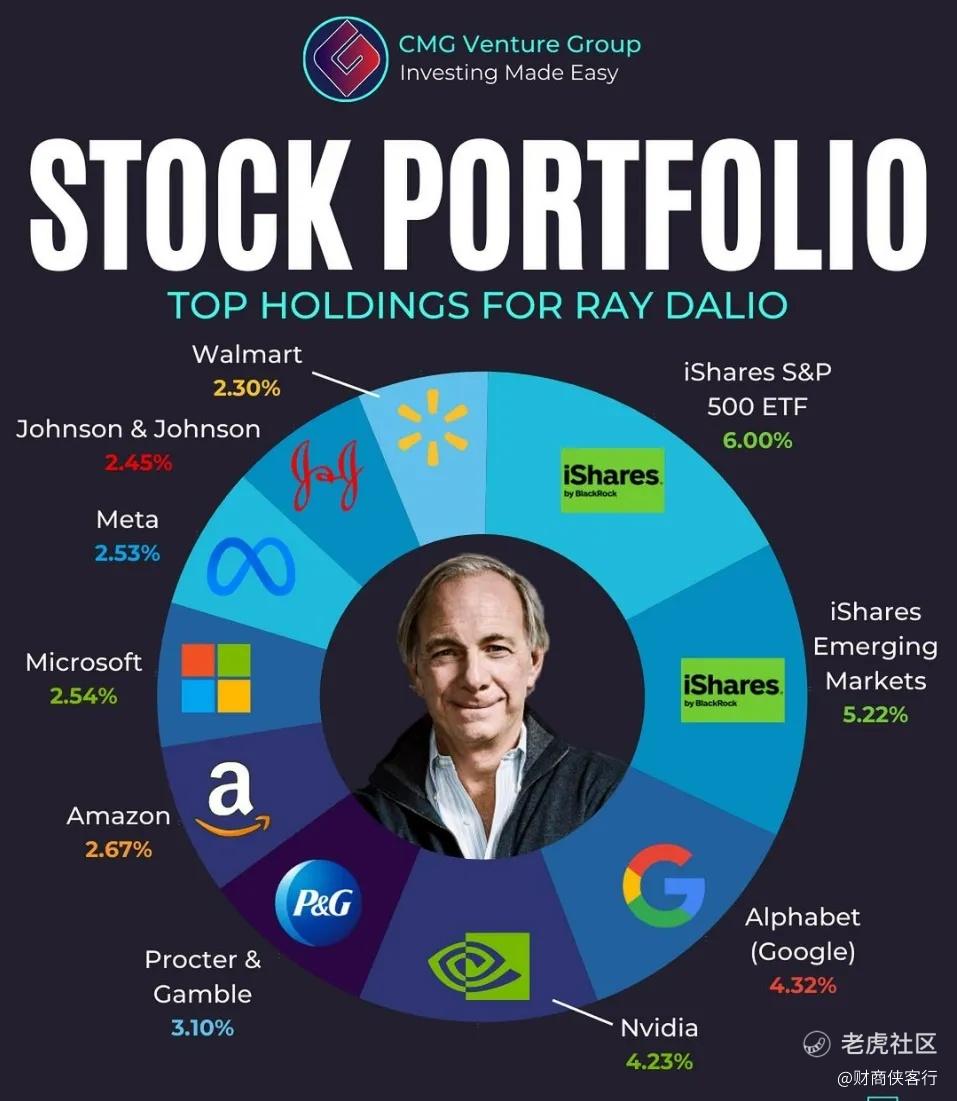

前几天看到了刚披露的几位投资大佬的最新持仓,桥水基金创始人瑞·达利欧(Ray Dalio)的组合还是让我蛮吃惊的。

资料来源:CMG Venture Group

从上表可以看到,达利欧的第一大重仓品种是标普500ETF,然后是新兴市场指数基金,接下来才是谷歌、英伟达、亚马逊这些重仓股。

可见,宽基指数不仅仅是个人投资者的选择,连世界顶级的投资大佬,都已经将其作为资产配置中最重要的品种。

海外资金如此,国内的机构投资者也是这样。

图片来源:网络

最新披露的基金2024年三季报显示,“中央汇金”在三季度大幅增持ETF,仅在4只沪深300ETF上,就耗资约2600亿元。

作为A股新一代的宽基指数,中证A500指数更成为了机构资金的新目标,10只ETF和多只场外指数基金一发行就受到市场热捧。

可以预见到,作为A股市场的最强代表,中证A500指数有望成为资金配置A股的新型武器。

目前,跟踪该指数的产品已经非常齐全,场内投资者可以关注以招商A500ETF(560610)为代表的ETF,场外投资者则可以通过招商中证A500ETF发起式联接(A类:022455,C类:022456)轻松布局。

01

中证A500的显性优势

为什么资金都在配置中证A500?

它有几个显而易见的特点。

1️⃣ A股市场的最强代表。

中证A500指数选取了A股各行各业流动性较好的500只成分股,覆盖了A股市场55%的自由流通市值,能够更广泛地代表A股市场的表现。(数据来源:Wind,截至2024/8/30)

2️⃣ 沪深300指数的PLUS版本。

中证A500指数采用了创新性的编制规则,加入了“行业均衡、互联互通机制、ESG评价”三大维度,一方面提高了成份股样本质量,另一方面在行业配置上更加均衡,减配传统行业,增配了新质生产力代表行业,紧跟A股产业潮流变迁,是一只更有“生命力”的指数。

3️⃣ 龙头大本营,A股实力战队。

中证A500指数选取的都是A股各行各业的龙头,是蓝筹股的大本营。

成分股盈利能力好,以全市场1%的个股数量,贡献了超70%的净利润;分红实力雄厚,根据2023年年报,中证A500指数的分红率达到40.48%,截至10月14日,中证A500指数股息率为2.77%。

这些都是中证A500的显性优势,我在数据挖掘的过程中,发现中证A500还有一些隐性特征,把握好它的这些特点,也许能帮助我们更好地运用中证A500指数。

02

中证A500-沪深300≈一个新质生产力组合?

华创证券做了一个统计,剔除了中证A500成分股中的沪深300个股,总共得到了266只个股,这批股票的总市值为6.8万亿(按照10月18日价格计算),**证A500的权重为19.7%。

这批个股的特点就是,集中于新质生产力行业,且成长风格占比更高。

这266只股票主要分布于电力设备、生物医药、电子等新兴行业。

更具体来看,电力设备行业的个股达到30只,占比11.3%;

医药生物行业的个股有26只,占比9.8%;

电子行业个股有23只,占比8.6%;

国防军工行业个股有20只,占比7.5%;

另外,基础化工、传媒、计算机、有色等行业各有17只。

从风格来看,中信成长风格的个股数量占比达到57%(总市值占比为55%),其次是中信周期风格,个数占比23%(总市值占比26%),中信消费风格,个数占比为15%(总市值占比为14%)。

招商证券则统计了“属于中证A500指数但不在沪深300指数前10大个股”,可以发现,这个表格更是满满的新质生产力,数字经济、高端装备、生物技术、智能电车、能源转型、未来产业等核心领域都能找到相应的代表。

03

这是一只能创新高的指数

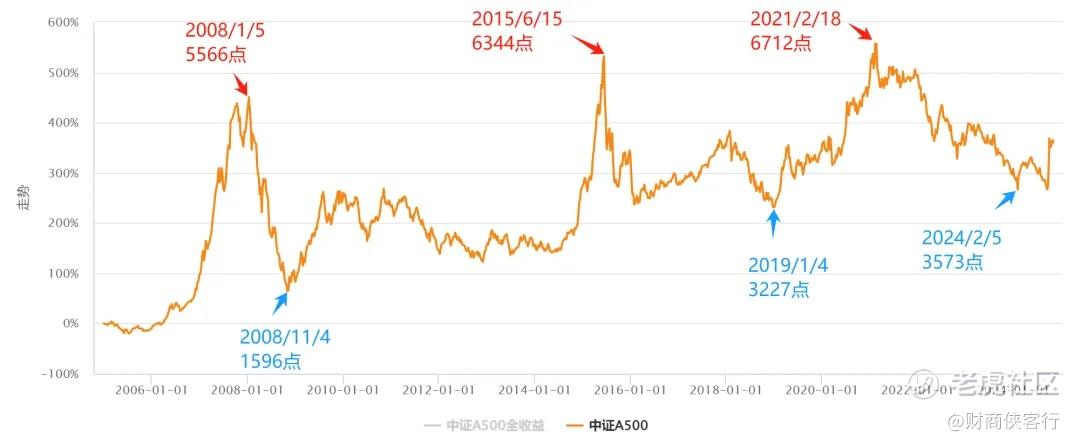

中证A500指数的基日是2004年12月31日,近20年来,A股经历了三轮牛熊周期,而中证A500最可贵的地方就在于:这是一只能创新高的指数。

图:中证A500指数历史走势图

数据来源:Wind,《财商侠客行》,统计区间2004/12/31~2024/10/30

我统计了中证A500过去20年的几个重要点位。

可以发现,在过去三轮牛市中,中证A500指数每次都能有所突破,创出历史新高。

2008年1月份最高点是5566点,2015年最高点是6344点,2021年的最高点则达到6712点。

相比上证指数一直无法翻越2007年6124点的顶峰,中证A500指数明显回报力更强,更适合长期投资。

同时,在每一轮熊市当中,中证A500指数则在不断坚守自己的底线。

2008年11月最低点是1596点,2019年最低点为3227点,今年的最低点则是2月份的3573点,底部在不断抬高。

这也就意味着,过去20年只要在底部参与中证A500,长期来看都不至于亏钱,甚至有机会获得相对丰厚的回报。

04

中证A500的最佳击球区在哪?

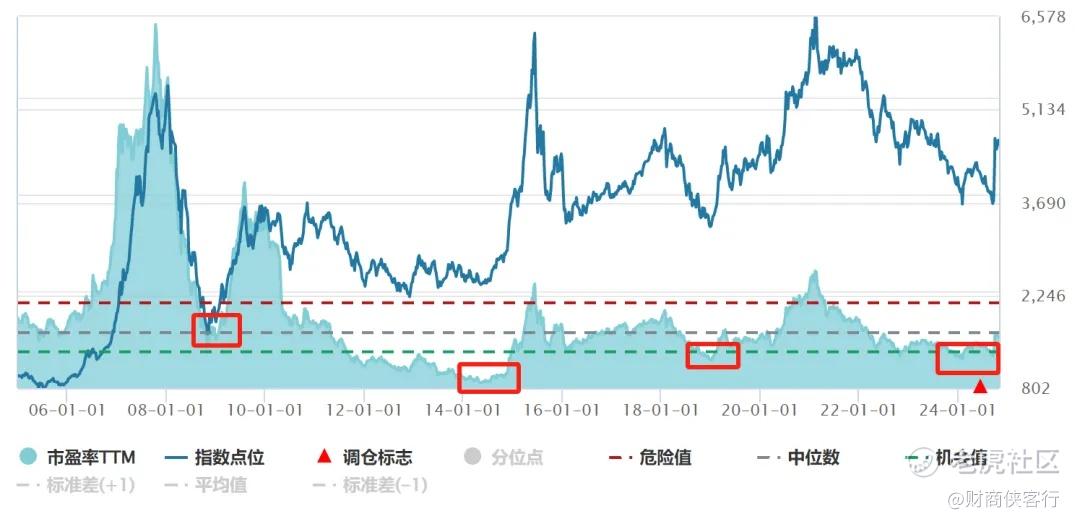

根据中证A500过去20年的表现,我们还可以发现一个隐藏技能:以往在中证A500指数的估值底部区域布局,持有一年或者三年以上,大概能获得30%~200%的回报。

图:中证A500指数市盈率TTM

数据来源:Wind,《财商侠客行》,统计区间2004/12/31~2024/10/30

从上图可以看到,过去20年,中证A500指数有过4次估值底部,分别是2008年12月的14倍市盈率,2014年5月8.63倍市盈率,2018年12月的11.48倍市盈率和今年1月份的11.78倍市盈率。

如果在这些历史估值底部布局中证A500指数,会有什么样的表现呢?

我又做了一下统计。

可以发现,

如果在2008年12月31日买入中证A500指数,持有一年的回报率达到95%,持有三年回报率高达221%。

如果在2014年5月9日买入中证A500指数,持有一年就能够翻倍,持有三年也有57%以上的回报。

在2018年12月28日买入,持有一年的回报是34%,持有三年则达到77%。

这波熊市以来,中证A500指数的估值低位是今年的1月19日,当时市盈率TTM只有11.78倍,接近2018年。

从1月19日以来,中证A500指数今年以来已经反弹了19%,当前市盈率TTM为14.28倍,说明极限的低估值再一次得到了修复,但当前依然处于历史底部区域,估值修复仍在路上。(数据来源:Wind,截至2024/10/30)

从这个角度上,我们也可以认为,中证A500指数当前仍处于历史上的较佳“击球区”,从一年、三年或者更长期的维度来看,都是一个值得布局的机会。

05

结语:投资不必太复杂

达利欧的投资组合再一次让我们意识到,投资其实不必太复杂。

我们不需要拥有专业的金融教育背景,也不必花上几十个小时研究一只股票,甚至不需要辨别哪些才是真正伟大的公司,指数基金就是一个多元化的股票配置组合,也是长期投资的好工具,在当前A股的底部区域,中证A500指数生逢其时。

作为“零售之王”招商银行旗下的公募基金公司,招商基金在本次招商A500ETF(560610)以及招商中证A500ETF发起式联接(A类:022455,C类:022456)的布局上也抢占了先机。

招商A500ETF(560610)上市当日,招商基金就宣布自购5000万元,并承诺至少持有1年以上;对于ETF联接基金,招商基金宣布自购1000万元,真金白银支持中国A股高质量未来。

从场内ETF的表现上看,招商A500ETF(560610)自上市以来,换手率持续居首,日均成交破8亿,居沪市同类之首。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。