逐鹿“A时代”

谁都不想错过这场盛宴。

刚刚迈入第26个年头的国内公募基金行业,正迎来一个崭新的时代——A时代。

从年初中证A50指数发布后,10余家基金公司积极布局相关指数产品,到后来易方达等多家基金公司参与中证A500指数产品的发行,再到近期中证100指数更名为中证A100指数,“A系列”指数家族年内持续扩容,并正成为国内指数的“新标杆”。

01 第三代指数

与国内第一代“以上证指数为代表采用总市值加权”的指数,以及第二代“以沪深300为代表采用自由流通市值加权”的指数相比,以中证A500指数为代表的“A系列”指数作为国内第三代指数,在行业均衡、新兴行业覆盖、ESG投资理念、互联互通等方面独具特色。

(1)行业均衡

相比传统指数的编制方式,中证A500指数的编制方法聚焦行业均衡。

一方面,该指数会优先选取中证三级行业的龙头公司;另一方面,在选样时该指数会尽可能地让指数成份股的行业分布贴近市场整体情况,降低规模因素对指数行业分布的影响,有效提升了市值规模指标选样下指数的行业分布均衡度。

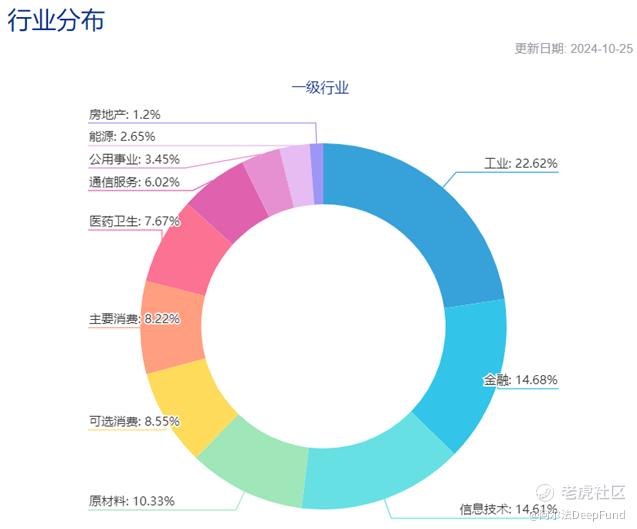

在这样的选样方法下,中证A500指数覆盖了全部的中证一级行业和二级行业,以及绝大部分的三级行业,细分行业覆盖度高,几乎做到了A股行业全覆盖。

(2)新兴行业覆盖

根据三级行业龙头优先纳入的特殊机制,使得更多细分行业龙头被纳入中证500指数,包括一些新质生产力领域的佼佼者,也因此令中证A500指数的含“新”量十足。

Wind数据显示,以工业、信息技术、医药卫生、通信服务为代表的新兴行业在中证A500指数中的占比超过50%,但对金融、房地产等传统行业的覆盖较低。

近年来,我国宏观经济产业重心正从传统行业向新兴行业转移。从细分行业来看,能源、公用事业等传统行业GDP占比逐渐下降,信息技术、医药卫生等新经济行业GDP占比显著提升。

这就意味着,中证A500指数能够反映宏观经济结构调整及产业转型升级,具有长期生命力。

(3)ESG投资理念

中证A500指数的样本选取参考了中证ESG评价结果,主动剔除了评价结果在C以及以下的上市公司。

ESG的本质是帮助企业规避未知的风险,把ESG评分低的公司排除掉,等于排除了一些有着长期基本面隐患的企业。

传统投资是二维空间下的投资,投资人关注的是上市公司的“三张表”。ESG作为“第四张表”,除了财务指标以外,为投资者增加了与上市公司长期增长息息相关的环境、社会和治理的新观察视角。

因此,ESG投资相对于传统的投资方法,相当于多了一个维度。

(4)互联互通

在中证A500指数编制方案的选样方法中,提到指数成分股必须属于沪股通或深股通范围。

这一引入互联互通筛选条件的做法,更加符合外资配置A股的需求和趋势。

此前,欧洲等央行已率先降息,全球流动性趋于宽松。美联储在9月会议上开启本轮宽松周期的首次降息,并且首次降息幅度达50个基点。对于新兴市场而言,在这种情况下有望迎来资金回流。

股票数量更多、覆盖面更广的中证A500指数,或成为外资回补中国的不二之选。

02 从场内“火”到场外

中证A500指数的吸引力,远不止于此。

作为新“国九条”发布后的首只重要宽基指数,中证A500指数在正式发布前,就有多家基金公司紧盯该指数的推出进度,积极准备材料去申请指数授权,行业传出对此感兴趣的基金公司达到三四十家之多。

基金公司为何如此重视中证A500指数?

一方面,过去一年宽基的吸金力度,让各家基金公司看到,宽基已成为公司规模重要的增长点,包括社保基金、险资在内的长线资金,在布局权益市场时,都会借道宽基ETF入市。

另一方面,之前中证A50的成功推出,给中证A500打了个样儿。

所以,在中证A500ETF上市后,更多基金管理人积极参与申报以中证A500指数为标的的指数产品,相继有44只相关产品上报材料,其中有20只率先进入募集阶段。

从产品类型上看,既有中证A500ETF联接基金,也有跟踪该指数的场外指数基金,例如易方达中证A500指数基金(A类:022459,C类:022460)等产品,还有指数增强基金。

10月25日,20只产品中证A500指数相关基金发售,首日吸金便超过200亿。

中证A500的火爆,从场内延续到了场外。

03 “新玩家”

10月28日,随着中证100指数更名为中证A100指数,“A系列”指数家族成员进一步壮大。

中证A100指数与中证A500指数、中证A50指数同宗同门,同属特色宽基“A系列”指数,均有着相同的编制特色——追求行业中性,聚焦行业龙头,ESG负面剔除,互联互通筛选。

至此,中证“A系列”特色宽基指数体系已初步形成,与沪深300、中证500为代表的中证主要规模指数系列形成互补,而这一变化也为非头部“玩家”带来了新的发展机遇。

以中证A100指数为例,由于该指数的前身——中证100指数,早在2006年便已发布,而那一时期的国内指数投资还处于懵懂阶段,而较早参与的公司,更容易通过时间的积累,形成规模优势。所以,呈现出参与该指数的现有“玩家”中,规模靠前的基金公司并不一定是大家印象中“宽基大厂”的情况。

但“宽基大厂”在产品布局方面通常较为全面,所以在中证A100指数的产品序列中,也能看到头部“玩家”的身影,比如易方达中证A100ETF联接基金(A类:020100,C类:020101)等。

同样的情况也在中证A50指数和中证A500指数对应的产品中出现。

或许是借鉴了“先发者一旦站稳脚跟,后来者便难以超越”这一思路,在个别产品的早期发展中,一些中小公募以及在宽基指数方面缺少旗舰产品的基金公司,通过投入大量资源,暂时拥有了规模优势,但“宽基大厂”的综合实力也仍却不容小觑,像易方达等公司同时布局了中证A50、中证A100、中证A500指数,为场外投资者便捷布局A股市场提供了更多选择。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。