“快牛”过后,还有什么值得买?

现在买股票,就像1998年买商品房,风险很小,收益无限。

为什么敢这么说?因为当前中国家庭资产结构中住房占比近七成,房贷占家庭总负债的75.9%。这是楼市疯涨20年的结果。

商品的价格围绕价值上下波动,没有永远的涨,也没有永远的跌。强势久了的地产行业,需要时间和周期去回归价值,这两年很多人见识到了这句话的魔力,然而市场中的水是流动的,这一个蓄水池不动了,下一个蓄水池会是哪里?

答案很明显:924金融新政以后,一个月的时间,三大指数均涨超20%,演绎了一波“爱在深秋”。做多股市已经是再清晰不过的明牌。趁现在买点核心宽基指数是一个不太会出错的选择,比如中证A500指数,自9月23日上市以来,已经涨了25.48%(数据来源:wind,截至2024/10/23),相信第一波布局中证A500的朋友已经吃上了“鱼头行情”。

随着第一批中证A500ETF基金完成建仓,接下去即将上市的招商中证A500ETF联接基金也是值得关注的焦点。这个时间点布局中证A500,可以帮助大家快速抓住行情。

新时代杠杆指数:取代房地产的投资工具

股市或将是房市之后,中国资本和财富新的沸腾之地。A股市场的宽基指数很多,那么这次的中证A500到底有什么独到之处?

老股民都知道,其实A股市场有个诟病已久的弊端,那就是指数的走势不能很好反映个股的涨跌,以2019年到2021年的分化牛行情为例:拉出这个时期的上证指数和相关行业指数进行一个对比,会发现这段区间内,所有行业的涨幅中位数是47.45%,平均值是61.75%,而上证指数只涨了42.47%。

数据来源:wind,统计区间:20190123-20210218

市场很大,并非人人都是选股高手,面对纷繁的市场,投资基金选择一篮子股票是大多数人的选择。而这个新指数中证A500的设计就可以很好地规避这一缺陷,大大弱化指数和个股各涨各的尴尬局面。

因为同是宽基指数,中证A500成分股数量的分布与中证全指的分布贴合较紧密,且在信息技术、通信服务、医药卫生等“新质生产力”领域较沪深300有所超配,金融、消费等传统领域则相应低配。

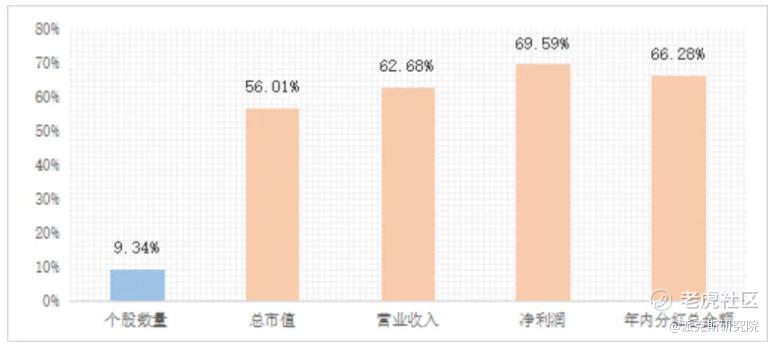

同时,中证A500指数涵盖了A股市值较大、流动性较好的500家上市公司,成分股平均总市值约为1100亿元,以不足10%的个股数量贡献了A股近57%的总市值、近63%的营业收入和近70%的利润,2024年至今分红总额占全部A股超66%,将各行各业质地较优的A股龙头悉数涵盖其中。

中证A500指数成分股相关指标占全部A股的比例

数据来源:Wind、上市公司公告,数量、总市值、分红数据截至2024年9月30日,营业收入、净利润数据截至2024年6月30日

为什么选招商中证A500ETF发起式联接?

1、央企背景背书,坐拥72座业内权威大奖

招商基金是央企背景,股东方分别招商银行(55%)、招商证券(45%)。作为招商系旗下的基金公司,招商基金承载招商百年的积淀,秉承诚信、理性、专业、协作、成长的核心价值观,自2002年成立至今累计为客户盈利1800亿元,服务客户1.7亿,并多次获得金牛奖、金基金奖、明星基金奖等业内重磅奖项,长期业绩表现优秀。

2、收益达标季季分红,从容应对波动

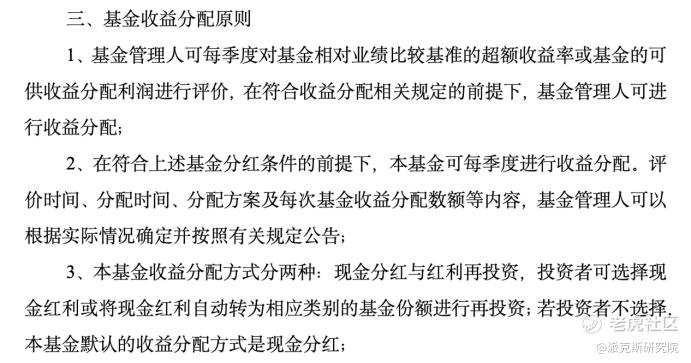

除了指数本身的收益,在基金相对业绩比较基准的超额收益率部分,还可享受每季度分红,这分红频率在同类型指数产品中属于比较高的。

数据来源:招商中证A500交易型开放式指数证券投资基金发起式联接基金基金合同

值得注意的是,这只基金还是强制分红条款,跟踪指数超额收益率大于0.01%时即分红,这有助于投资者在面对市场波动时更加从容,为投资者提供更好持有体验。

3、更低费率节省成本,让利投资者

买指数基金,一个不可忽视的优势就是其相对较低的费率,这能够为我们广大投资者节省下一笔可观的成本。

招商中证A500ETF发起式联接手续费低于指数基金平均水平,管理费低至0.15%/年,托管费低至0.05%/年,无疑是更具性价比的投资选择,让投资者在享受指数基金带来的长期稳健回报的同时,也能有效节省投资成本。

在绝对的行情面前,该出手时就出手,犹豫就会败北。

目前市场待发中证A500相关指数累计达到了44只,成为同期上报最多的指数,说明市场各方普遍对这只指数后期的增长性持一致预期,同时也考验管理人的管理水平。这时候不妨选择招商基金这样有央企背景、指数管理经验丰富的大厂,投资更安心。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。