抢疯了!中证A500到底在“卷”什么?

最近中证A500指数简直太炸了,这两天投资群里就有朋友吐槽,听说超过40家基金公司都在抢,难道不会太卷了吗?

确实挺卷的。

中证A500指数是9月23日才正式发布的,但在指数正式发布之前,相关ETF就已经开始募集,产品先于指数产品发行,实属罕见。

10只ETF上市不到一周,华夏基金等基金巨头也火速加入战场,华夏中证A500指数(A类:022430,C类:022431)等25只中证A500场外指数基金上周五已经开始募集,场面火爆,首日单银行渠道就有超过200亿元资金涌入抢购!

中证A500指数是今年“国九条”发布后编制的第一只重要宽基指数,一出生就成了“爆款”,成为基金圈中的兵家必争之地,发行又“非同寻常”的快,说它是A股历史上最“卷”的指数并不为过。

但这种“卷”,我觉得可以分两方面来看。

一方面说明中证A500指数在A股这波行情中地位非凡,需要重视;

另一方面,“卷”未必不是一件好事。越多基金公司进来“卷”,说明中证A500指数基金的竞争越激烈,对投资者来说,反而能够享受到充分竞争带来的好处,何不乐观其成呢?

中证A500指数到底“卷”出了什么好处?

01

大升级:宽基指数的“变革”

A股已经很多年没有发布过大的宽基指数了。

我们熟悉的沪深300指数,发布于2005年;中证500指数,发布于2007年;上证综指、深圳综指更是1991年的初代指数。

今年4月份,中国资本市场迎来了第三个“国九条”,这可是A股历史上的“最强音”,2004年、2014年前两次“国九条”发布之后,A股都迎来了一轮大牛市。

中证A500指数就是新“国九条”发布后的第一只重磅宽基指数,也是20年来,指数编制第一次“卷”到了核心宽基指数的身上。

中证A500指数在编制方法上,就有三个重大变革。

1️⃣ 不放过任何一个“龙头”

A股以往的宽基指数都是采取“规模选样”的方式,比如沪深300指数就是A股规模最大的前300只股票,中证500指数就是沪深300以外规模最大的500只股票。

对中证A500指数来说,如果只是简单选择市场上市值最大的500只股票,很可能就错过了一些细分行业的龙头。

这些细分领域的“小巨人”在市值上虽然还不能和传统行业的“巨无霸”相比,但它们成长空间大啊,很多行业还是“新质生产力”的重要板块,在中国经济结构转型的当下,它们就是加速奔跑的潜力马,如果等到它们市值涨上来之后再纳入指数,可能就错过了它们回报最丰厚的阶段。

于是中证500指数“卷”了一把,在选样的时候,采取了“三级行业全覆盖,一级行业再平衡”的编制方法,先确保把所有三级行业的市值龙头股都选了进来,再努力实现指数行业权重分布于全市场权重接近。

这样一来,中证A500指数就录取到了A股各行各业的“优等生”,既有“大白马”,也有“小巨人”。

数据来源:Wind,截至2024/10/23

分析中证A500指数就可以发现,成分股市值范围覆盖48亿元至2.2万亿元,超20%的股票市值在1000亿元以上,但也有18%的公司市值在200亿元以下。

市值最小的金博股份只有48.53亿元,甚至还进不了中证500,但它在碳基复合材料领域已经是妥妥的龙头。

上面的表格是招商证券找出来的属于中证A500指数但不在沪深300指数的前十大个股,是不是看起来很熟悉?

新易盛是全球排名靠前的光模块龙头、沪电股份是PCB龙头、格林美是电池回收龙头、石头科技是全球扫地机的老大……

在变革式的指数编制方法下,这些细分领域的“小巨人”也都成为了中证A500指数的座上宾。

这样选出来的龙头组合,盈利能力也更强。

数据来源:Wind,财务数据截止2024年中报,增长率为同比,其它数据截至2024.9.30

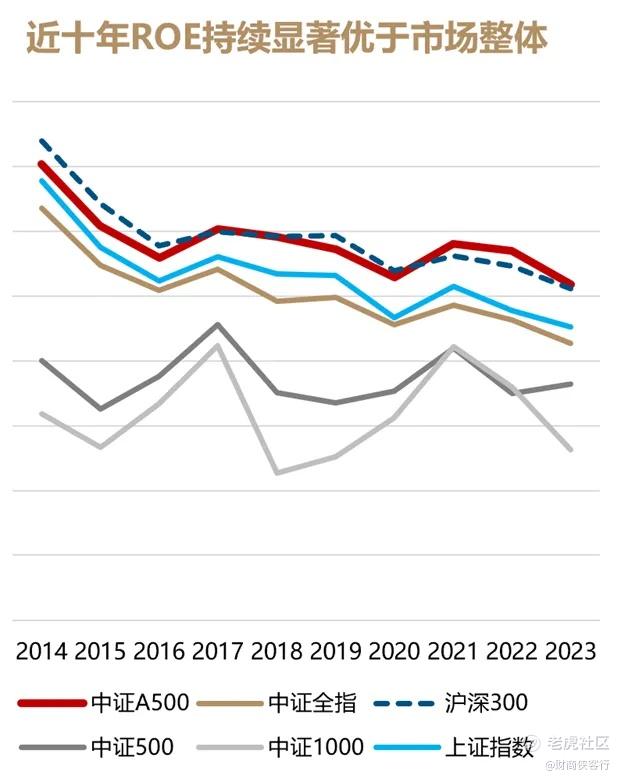

根据2024年中报,中证A500成份股的净资产收益率为5.27%,大幅领先中证全指、中证500和中证1000指数。

从最近十年的净资产收益率(ROE)看,中证A500指数ROE长期以来持续并显著优于A股整体(以中证全指为基准),盈利质量更高,造血能力更强。

核心竞争力就这么“卷”出来了。

2️⃣ 核心资产与新质生产力,两手都要抓

宽基指数可以看作是股票的资产配置组合,资产配置的重要原则就是要均衡配置相关性较低的资产,比如价值与成长、传统生产力行业与新质生产力行业,相关性就较低。

中证A500指数打造的也是一个行业均衡的组合。

图:中证A500指数行业分布(申万一级行业)

数据来源:Wind,截至2024/10/23

中证A500指数前5大权重板块分别是电力设备、电子、食品饮料、银行和医药生物,核心资产与新质生产力可以说势均力敌。

从大类行业看,中游制造、TMT和医药生物等新兴产业占据了指数权重的半壁江山,而金融地产的权重只有15%左右。

也就是说,中证A500指数能够更广泛地代表A股的结构分布,也能够及时反映出经济发展中产业结构的新变化,成为一个“长青”的指数。

3️⃣ 资金的严选指数

中证A500指数还有一个非常大的变革,跟以往的指数编制不太一样,就是它把资金当做“客户”一样来服务,从选样就开始从资金的角度出发,打造出一只带有一定“投研底色”的严选指数。

一个是引入了ESG评价筛选体系,严控个股质量。

中证ESG评价体系包括环境(E)、社会(S)和公司治理(G)三个维度,由13个主题、22个单元和近200个指标构成,对财务风险、公司治理风险、企业责任、绿色金融等全面考察打分。

评价结果在C及以下的上市公司证券,中证A500指数表示“统统不要”。

另一方面,中证A500指数还要求其成分股必须是沪深股通证券,非常贴心地考虑到了境内外资金的投资需求,这也成为了其在外资心中的加分项。

所以,中证A500指数一出生就被视为核心宽基指数的PRO版本,可能在不久之后,它还会成为机构投资者新一代的“业绩比较基准”。

02

新资金:行情的主战场

40多家公司都在抢发中证A500指数的相关产品,这也说明了增量资金对中证A500指数的乐观,之所以成为“爆款”,就是因为大家都想要嘛。

比如跟踪中证A500指数的10只ETF,刚上市不到两周,总规模就已经从200亿元增长到了450亿元,说明资金在快步进场。

上周五开始,华夏中证A500指数(A类:022430,C类:022431)等场外基金也开始募集,这也是增量资金的重头戏,包括银行、蚂蚁、天天基金、京东金融等渠道的资金也将进场,资金的接力,也会不断强化市场风格,中证A500指数将引导市场的主流审美。

同时,招商证券指出,9月以来股票型ETF在净申购结构上也出现了一些变化,从以沪深300为主,转换成向其它方向扩散,从结构上看,出现了从沪深300一家独大到多种宽基指数ETF齐头并进的趋势。

对于增量资金而言,它们存在一种担忧,认为沪深300ETF净申购占比过高会造成“头重脚轻”的结构性问题。对此,招商证券也认为,更为全面的中证A500指数系列或成为新进入增量资金的优质候选方案。

也就是说,增量资金不断进来“卷”,也会强化中证A500指数的表现,让它成为新一轮行情的主战场。

实际上,从历史上看,中证A500指数表现也更符合长期资金对于底仓的想象。

数据来源:Wind,截至2024/10/23

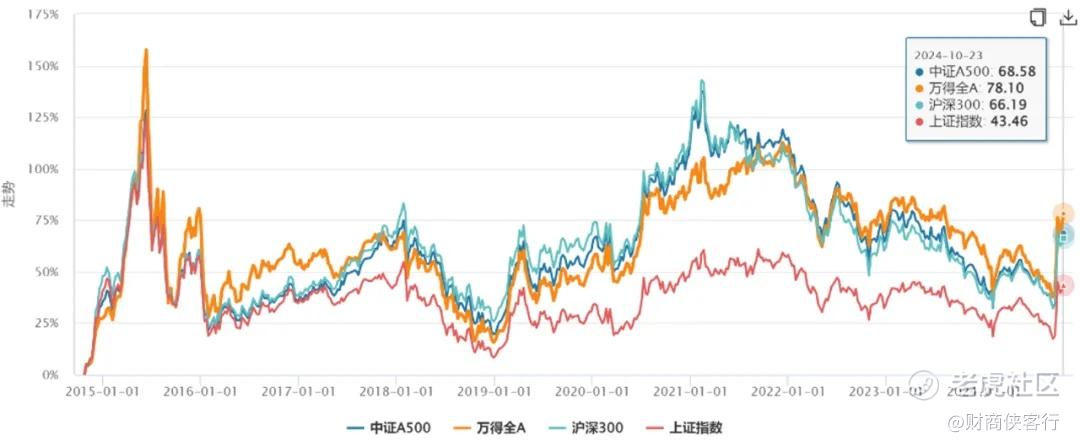

长期表现上,过去十年,中证A500指数累计收益为68.58%,表现优于同期沪深300指数和上证指数。

并且,跟大家一直吐槽的上证指数“永远年轻,永远3000点”不同,中证A500指数在过去几轮牛熊周期中,总能够不断创出历史新高,底部也在逐渐抬高。

数据来源:Wind,截至2024/10/23

分年度来看,则可以发现,在上涨的年份里面,中证A500指数明显表现更好,跑赢的概率高;而在市场整体下跌的年份里面,中证A500指数则多数跑平,底仓特征明显。

03

强体验:选择更多、费率更低

更多基金公司参与到中证A500指数的战场,特别是华夏基金等大公司的入场,会让中证A500指数系列产品得到更充分的竞争,让更多普通投资者受益。

1️⃣ 选择更多

都是指数基金,有什么不同吗?

目前跟踪中证A500指数系列的产品分为三大类,ETF、场外指数基金和场外增强指数增强基金。

比如,作为指数基金的龙头,华夏基金就选择了差异化的竞争方向——场外指数基金。

对于大部分场外投资者来说,宽基指数是资产配置的一部分,华夏基金布局中证A500场外指数基金,恰恰是看到了这部分投资者的需求。

同时,场外被动指数基金也有自己的产品特色。

比如,场外指数基金是直接投资一揽子股票,对指数跟踪的效率更高,在跟踪误差的控制效果也会更好。

同时,场外指数基金的门槛也更低,基本上1元起购,有的甚至0.1元,而ETF跟股票交易一样,最少要买1手,也就是100份基金份额。

截至2024/10/17,华夏基金的权益类ETF总规模已超6500亿,是国内最大的指数供应商,实力加持之下,华夏中证A500指数(A类:022430,C类:022431)有望成为新一代核心宽基指数旗舰。

2️⃣ 费率更低

在充分的竞争之下,中证A500指数系列也最大程度给投资者让利,大部分产品的费率都相当实惠。

比如,华夏中证A500指数(A类:022430,C类:022431)的费率就是同类基金的最低档,管理费只有0.15%(一般被动指数管理费率0.5%),托管费只有0.05%。

04

结语:入场华夏A500,时机刚刚好

作为行情启动以来的第一只爆款指数,华夏中证A500指数(A类:022430,C类:022431)等场外指数基金还值得配置吗?

一方面,中国资产仍然是全球的估值洼地。

数据来源:Wind,截至2024/10/22

中证A500指数当前的市盈率PE(TTM)仍然只有14.49%,跟全球主要股指相比,属于比较便宜的资产。

另一方面,A股正迎来底部转机。

在过去三年,A股经历了漫长的至暗时刻,偏股混合基金指数自创立以来首次出现三年滚动年复合收益跌幅超过两位数。

但“树不会长到天上去”,在“9·24”政策组合拳之后,A股已经绝地反击,钟摆正在回归。

从历史上看,偏股混合基金指数在每次三年复合收益负区间走出后,历史上均出现三年年复合20%以上的牛市环境。

对普通人来说,宽基指数就是底部布局权益资产的优选。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。