【转】疯狂的泡沫是金融危机的上半场

最近美港A三个市场都跌惨了,看篇文章冷静冷静:

作者:赵建--西泽资本首席经济学家,济南大学商学院教授

可能大家都觉得,现在谈危机是在危言耸听——金融市场无比繁荣,全球风险资产大牛市,比特币已经涨到了天,一切都是欣欣向荣,带有疯狂色彩的欣欣向荣。而此时赚钱的策略也变得简单:一门心思加杠杆做多β。这是一个前所未有的“咆哮的时代”,何来危机之言?

然而过去的历史经验告诉我们,泡沫疯狂的最后时间,是金融投资的“傻瓜操作时间”,被动管理暴富的时间,“靠运气赚钱但会被实力赔光”的时间。大洪水来了,泡沫在迅速膨胀,投资者所做的唯一事情就是,上车,然后躺赚,不要被泡沫和通胀甩到后面。

但在这样的环境中做投资,重要的并非是不断膨胀的账面价值,而是如何在泡沫发生变化的时候全身而退,否则一切财富和盈利都不过是幻觉。危机经济学的视角,能提供一个更加冷静和理性的视野——因为这一切都是在一个市场失灵和动物精神的市场环境里。

这个过程不过是“资产为王”还是“现金为王”的二元转换。在全球央行大放水的年代,将资产转化为现金,可能经受的风险更大——资产价格泡沫是对现金侵蚀更大的一种“通胀”。这也是当前人们疯狂抢购资产尤其是核心资产的原因。

从历次大危机的形成机理和演进过程来看,疯狂的泡沫本身就是危机的一部分,或者说大泡沫时代,咆哮的时代,就是前危机时代——一场大危机的上半场。认识到这一点,是入门危机经济学的前提。

危机不仅只是一种果,还包含着一种因。朱格拉说:繁荣是萧条的唯一原因。其实道理很简单,没有泡沫的疯狂,就不可能有泡沫破裂后的惨烈。

而这时候,却往往就是疯狂赚取超额收益的时候。泡沫疯狂的时候,危机的过程已经开始,实际上是指在这个时候,市场处于一种失灵状态。动物精神,羊群效应,在贪婪和焦虑的情绪驱使下,人们开始盲目又疯狂的加杠杆,害怕在一次次的货币大洪水中,找不到财富的容身之处。

本轮再通胀为A股历史以来第五轮通货膨胀

货币大宽松,债务大爆炸,资产大泡沫,接着就是如期而至的商品大通胀。当这四个要素同时叠加在一起的时候,恰恰就是一个金融周期的末端,泡沫最疯狂的时间,也是宏观结构最扭曲,金融体系最危险的时间。

所以有充足的理由,将疯狂的泡沫作为危机自身的一个组成部分。泡沫是危机的缘起阶段,可以说没有泡沫,没有疯狂到一定程度的泡沫,就不会有严重的经济金融危机。历次大危机,概莫能外。如果说泡沫破灭是危机的果,前提的因当然是泡沫的形成。

从17世纪的荷兰郁金香,18世纪的英国南海、法国约翰劳,到19世纪美国的铁路大跃进,20世纪的美国大萧条,日本大衰退,到21世纪的美国次贷、欧洲债务和新兴国家的债务和货币,最后到最近大疫情引发的全球金融海啸。从泡沫的缘起、膨胀、疯狂,到泡沫的分化、裂缝、破灭,构成了一个完整的危机闭环。

然而每次在泡沫的疯狂阶段,学者、投资者和监管层,都一致认为“这次不一样”。《八百年金融危机史》的作者莱茵哈特总结了八百年历史所有金融危机的过程,发现的一个基本规律就是,每次大危机发生之前,泡沫破灭之前,绝大部分学者、投资者和监管层,都一致认为“这次不一样”,问题不会发生。

莱茵哈特称其为“不一样综合征”(注意不是“症”)。理由是,不一样的技术创新、生产率提高和产业结构,不一样的金融产品、投资策略和市场形态......总之是一切都不一样了,传统的估值指标比如市盈率等已经不再适合,这次金融市场没有泡沫,一切不过是杞人忧天。

更致命的是,唱空的、认为危机即将发生的学者和投资者,都会逐渐被市场送上“十字架”。前者的言论往往会因为不断被市场打脸,被疯狂的投资者尤其是散户所“唾弃”,被认为是传播“负能量”,影响人们发财。而后者,即空头投资者,很容易被疯狂的多头逼空爆仓,直到最后灭绝。

因为此时的多头有疯狂的泡沫撑腰。金融资产的价格上涨是指数级正反馈的,也就是一个动态的不断自我强化的过程:上涨是继续上涨的动力,泡沫是更大泡沫的理由。因此最近流传着一个并不虚构的故事:一个基金的董事长严厉的警告投资经理——禁止买市盈率50倍以下的股票。

此时市场已经失灵,价格已经反应不出供需和风险收益信息,资产价格唯一反应的是被放大的人性:贪婪,焦虑,市场越来越贵越来越难上车的恐慌。本来多头和空头这两个物种相互依存、相互平滑的金融生态被打破,空头被不断绞杀,直到生态性灭绝。

消失的通胀+频发的危机+非独立的央行=MMT?

而市场的失灵,主要原因是政府的介入,金融利维坦——央行对货币市场的干扰。人为压低的低于自然利率(资本收益率)的政策基准利率,与实体经济货币需求无关的“直升机撒钱”,流动性大洪水下,人们恐慌的已经不再是实体经济的衰退,而是寻找不被泡沫和通胀侵蚀的财富安身之处。

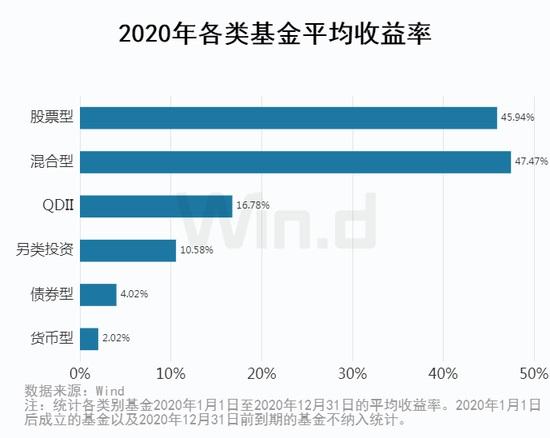

当然,市场失灵的时候,往往就是赚取超额收益的时间,否则在市场“有效”的时候,一切超额收益都将会被套利均衡消解掉。别的不说,在实体经济下滑,资产收益率不断下降的2019、2020年,A股基金的收益率中位数都超过了40%。试问,实体经济有何支撑,使得金融市场有如此高的收益率。

答案其实很简单,股市已经完全不是经济的晴雨表,而是货币和债务的晴雨表。2019年为了抵御经济下滑,2020年为了救助疫情危机,中国的债务和货币快速扩张,无论是社融还是广义货币的增长率,都创了几年来新高,两年平均增长率都超过了近几年最高水平。其中社融规模2020年末达到近35万亿元,广义货币增速也持续保持在两位数。这些钱如果集中流向股票市场以及有吸引力的几个板块,造就A股基金经理连续两年平均40%的收益率也是完全可能的。

这是货币大放水导致的市场失灵的现象之一。泡沫对经济并非完全是负面的,适度的泡沫是创新的温床,是对新一代企业家的奖励,有利于权益市场的变现和改善企业的资产负债表。但悲剧往往在于,泡沫无法保持适度和均衡,它总是会继续膨胀,而且是加速膨胀下去,直到最终破灭。

当然,市场失灵的时候,往往就是赚取超额收益的时间,否则在市场“有效”的时候,一切超额收益都将会被套利均衡消解掉。别的不说,在实体经济下滑,资产收益率不断下降的2019、2020年,A股基金的收益率中位数都超过了40%。试问,实体经济有何支撑,使得金融市场有如此高的收益率。

答案其实很简单,股市已经完全不是经济的晴雨表,而是货币和债务的晴雨表。2019年为了抵御经济下滑,2020年为了救助疫情危机,中国的债务和货币快速扩张,无论是社融还是广义货币的增长率,都创了几年来新高,两年平均增长率都超过了近几年最高水平。其中社融规模2020年末达到近35万亿元,广义货币增速也持续保持在两位数。这些钱如果集中流向股票市场以及有吸引力的几个板块,造就A股基金经理连续两年平均40%的收益率也是完全可能的。

这是货币大放水导致的市场失灵的现象之一。泡沫对经济并非完全是负面的,适度的泡沫是创新的温床,是对新一代企业家的奖励,有利于权益市场的变现和改善企业的资产负债表。但悲剧往往在于,泡沫无法保持适度和均衡,它总是会继续膨胀,而且是加速膨胀下去,直到最终破灭。

然而,政府的有形之手对危机的救助,无论是财政政策还是货币政策,也是无奈之举。实体经济的危机,失业,萧条,衰退,是急性病,政府当然不可能坐视不管。危机—救助—新的危机,将成为无限循环的摩比斯环。至于刺激需求的货币和财政政策产生的副作用和累积的慢性病,可以以后再说。

因此应该转换理念,以危机经济学的思维去审视泡沫的触发、形成、飙升、分化、破裂、冷寂的整个过程,才能在这个金融市场波动不断加剧,未知风险不断涌现的市场上抓住机会并全身而退。$上证指数(000001.SH)$ $纳斯达克(.IXIC)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

[强] [强]

[微笑] [微笑]

[强]