港股打新:华昊中天医药-B IPO 分析及申购计划

北京华昊中天生物医药股份有限公司(以下简称“公司”)是一家合成生物学技术驱动的生物医药公司,致力于开发肿瘤创新药。公司计划通过首次公开发行股票(IPO)在香港联合交易所主板上市,以筹集资金支持其业务发展和扩展。

1. 发行人概况

公司简介:北京华昊中天生物医药股份有限公司成立于2002年7月11日,并于2021年5月8日改制为股份有限公司。公司主要从事肿瘤创新药的研发和生产。

成立背景:公司由Tang Li(唐莉)博士和Qiu Rongguo(邱荣国)博士联合创立,拥有强大的内部研发团队和丰富的管理经验。

主要股东:截至最后实际可行日期,公司主要股东包括Tang Li(唐莉)博士和Qiu Rongguo(邱荣国)博士。

2. 本次发行基本情况

发行股数:公司计划全球发售364,588,000股股份。

每股发行价格:每股H股发行价格为16.0港元至22.0港元。

发行日期:具体发行日期将在后续公告中公布。

拟上市的证券交易所和板块:香港联合交易所主板。

发行后总股本:发行后总股本将不超过公司经扩大股本总额的约25%。

3. 主营业务

主营业务:公司主要从事肿瘤创新药的研发和生产,核心产品包括优替德隆注射液和优替德隆胶囊。

经营模式:公司通过自主研发和与第三方合作,开展临床试验和市场推广,致力于将创新药物商业化。

4. 行业及地位

市场地位:公司在肿瘤创新药领域具有较强的研发能力和市场竞争力,核心产品在国内外市场上具有较高的潜在需求。

竞争优势:公司拥有强大的研发团队、丰富的管理经验和全球专利组合,能够有效推动创新药物的开发和商业化。

5. 募集资金用途

资助核心产品的临床试验:约44.9%或105.1百万港元,用于资助优替德隆注射液和优替德隆胶囊的临床试验。

资助其他临床试验及产品研究:约38.9%或91.1百万港元,用于资助核心产品以外的临床试验及产品临床前研究。

加强国内商业化能力及建立全球营销网络:约3.0%或7.0百万港元,用于加强国内市场的商业化能力和建立全球营销网络。

扩大产能:约3.2%或7.4百万港元,用于扩大生产设施,提升生产能力。

营运资金及一般公司用途:约10.0%或23.4百万港元,用于营运资金及一般公司用途。

6. 风险因素

药品报销风险:药品是否纳入国家医保药品目录将显着影响市场需求,未能纳入或报销金额不足可能影响销售。

监管审批风险:各国监管批准、定价及报销法规差异较大,未能及时获得监管批准或面临价格法规约束可能影响商业化。

市场竞争风险:医药市场竞争激烈,未能及时获得市场份额或面临竞争对手的挑战可能影响业务发展。

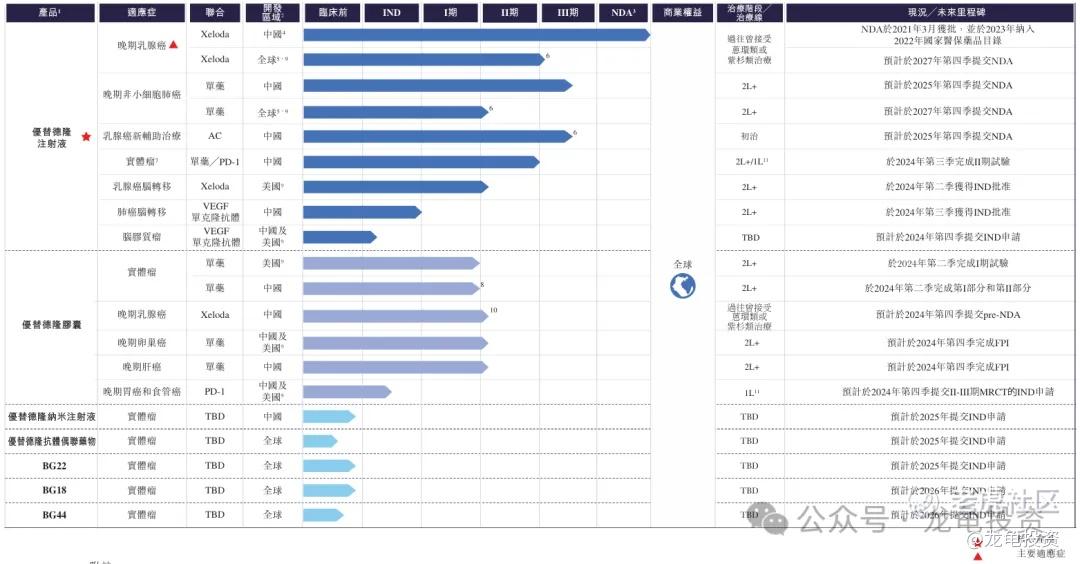

公司管线产品进度:

招股信息:

IPO前投资者及基石投资者:

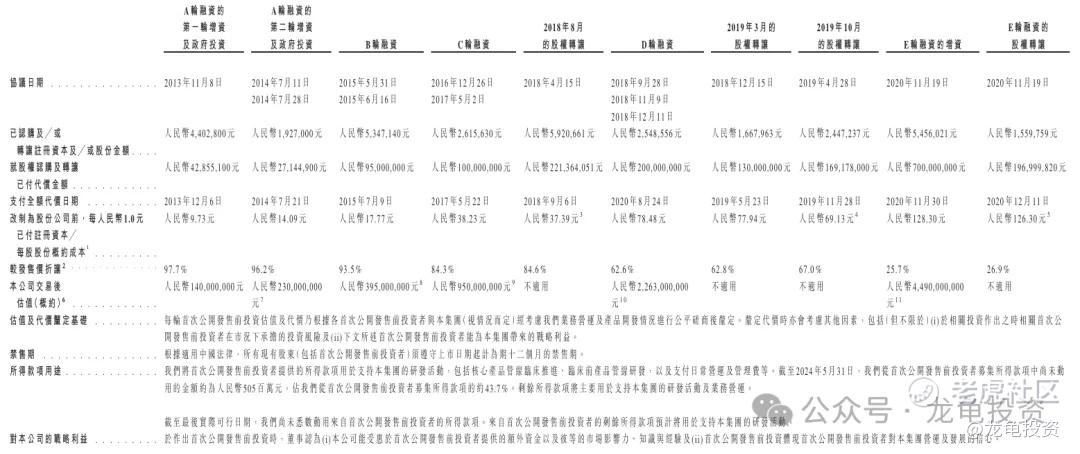

公司首次公开发售前从2013年至2020年总共完成多轮融资,最后E轮融资完成于2020年11月,筹集资金总额1.96亿人民币,较发行价中位数溢价26.9%,IPO前投资者禁售期十二个月。

华昊中天医药本次引入4位基石投资者,按下限价发行,基石占比76.15%,按中位数发行,基石占比64.13%,按上限价发行,基石占比55.38%;基石禁售期6个月。

保荐人:

公司本次由建银国际、中信建投两家机构联席保荐,未设稳价人;建银国际和中信建投两家保荐机构历史战绩表现良好,值得关注。

财务情况:

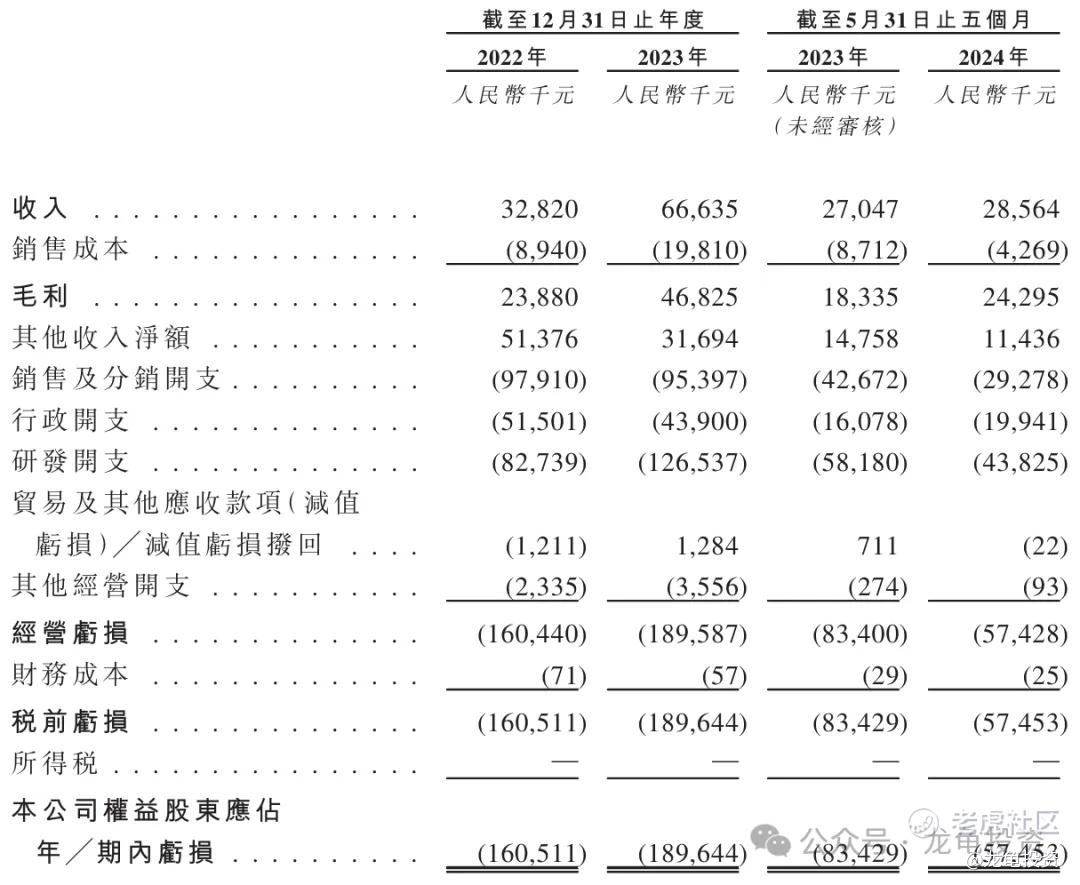

营收:2021年营收3282万人民币,2022年营收6663.5万人民币,2023年营收2704.7万人民币。

毛利:2021年毛利2388万人民币,2022年毛利4682.5万人民币,2023年毛利1833.5万人民币;

年内亏损:2021年净亏损1.60亿人民币,2022年净亏损1.89亿人民币,2023年净亏损0.83亿人民币;

一手中签率:

公司全球发售股数1458.8万股,每手股数200股,截至发稿,超购0.75倍,按目前孖展情况,不会回拨,甲乙组各5470.5手,预计5K-15K人参与,一手中签率50%左右,申购8手稳一手。

综合点评:

华昊中天医药主要产品“优替德隆”,是一款治疗晚期乳腺癌的微管抑制剂药物,于2021年获批上市,其营收主要来源于该产品;其同行公司绿叶制药也是港股上市公司,刚好做为参考标拿来对比,绿叶制药总市值113.23亿港元,2023年营收61.43亿,净利润5.30亿,静态市盈率19.29倍,绿叶制药主要营收构成来源于肿瘤药物(21.22亿,占比34.55%)、中枢神经系统药品(16.95亿,占比27.59%)、心血管药物(16.87亿,占比27.47%)、消化与代谢用药(4.5亿,7.33%)和其它(1.88亿,占比3.07);

而通过华昊中天医药招股书中的管线产品详情可以知道,华昊中天主要包含乳腺癌、晚期非小细胞肺癌、乳腺癌脑转移、肺癌脑转移、实体瘤、肝癌、卵巢癌等等药物的研发,而绿叶制药已经有五款这方面的产品上市,分别是:力扑素(可用于卵巢癌的一线化疗及以后卵巢转移性癌的治疗、作为一线化疗)、博优诺(用于治疗晚期、转移性或复发性非小细胞肺癌和转移性结直肠癌)、百拓维(用于治疗可用激素治疗的绝经前期及围绝经期妇女的乳腺癌患者)、希美纳(用于对头颈部肿瘤、食管癌、肺癌等实体肿瘤进行放射治疗的患者)及米美欣(用于成人需阿片类镇痛药才能充分控制的重度疼痛(癌痛和非癌痛));

依照以上两家公司的产品情况做一个简单的估算,假设绿叶制药所有营收的估值权重一样,肿瘤药物的营收占比34.55%,那么这部分的估值为39.12亿港元,所以理论上来说华昊超过这个发行市值都是偏贵了。

再来看情绪面,本次两家保荐人历史业绩很好,Buff加成,而行业板块方面,最近一年上市的生物医药-B股零破发,双层Buff叠加,本次不设稳价人,生物医药-B股必备,之前上市生物-B股基本上都这么玩,无一破发;资金面本次募集2.33-3.21亿港元,基石锁定55.38%-76.15%,流通值0.56-1.43亿,这种票就是丐版发行保市值,按下限定价的话,吃情绪面和资金面溢价没有问题,但如果上限定价的话,都没有打的必要,这次的发行方真是小可爱,其它各项数据做局都做好了,搁这搞这么一出定价游戏,只能说很多人真的贪得无厌。

有人可能会拿同源康医药-B来对比说这个公司不贵,那要搞清楚同源康医药两款核心产品的含金量,不是一个级别,不要只简单的看产品管线名称,同源康医药的核心产品TY-9591被描述为具有成为Best-in-class创新药的潜力,并且在同步开拓脑转移适应症,有望成为First-in-class治疗EGFR突变肺癌脑转移的创新药。

两者的价值完全不一样,并且华昊中天医药的核心产品,目前市场上竞品众多,所以并不值钱,这次公司要是学学之前发行的生物B股公司,定价发行,不搞发行区间大价差,按现有各项数据表现,成为妖股的可能性很高,但现在这么一搞,像是一个陷阱。

申购计划:

当成Du票来看待就好,看着孖展情况,过10倍就不参加了,低于10倍下限定价的话,Du情绪面和资金面的溢价,不管是否参与,这种票上市就跑准没错(以上内容仅用于个人复盘使用,本人超级超级超级菜,不要乱借鉴,对于公司基本面有不同看法和见解,欢迎深度沟通,拒绝其它一切无效的消耗)

免责声明:投资有风险,参与需谨慎,文中涉及标的,仅为个人操作记录,并不够成投资建议,如因此投资产生亏损,概不负责!如本文对你有帮助,请帮忙点赞、再看、分享给身边有需要的朋友,非常感谢!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

当天是2024年10月10日港股国泰君安02611复牌当日