地平线逆势上市:渴望撕下“低配”标签,重金布局高阶智驾

作者 | 麦卡

编辑 | 以安

成立9年,地平线终于正式进入新阶段。

10月24日,智驾科技企业地平线(股票代码:9660.HK)正式于香港交易所主板挂牌上市,募资总额达54亿港元,成为今年以来港股募资规模最大的IPO项目。

上市首日,地平线开盘价为5.12港元,开盘大涨超28.32%,盘中一度涨超36%。截至发稿,该股回落至4.28港股/元,最新市值约557.68亿港元。

地平线是国内第一家智驾创业公司,也是目前最大规模量产智能驾驶解决方案的中国公司。

图/地平线官网

上市前,地平线便已头顶数百亿估值,累计获得11轮融资,投资方包括上汽集团、广汽集团、宁德时代、比亚迪等汽车行业上下游知名车企及投资机构,IPO前估值达到超610亿元人民币。

但智驾是一个高投入、长周期的行业,需要庞大的资金加持,追赶技术变革的时间周期。又因市场仍处于早期发展阶段,就算是体量已足够大的玩家,短期内也难以实现规模效应。

招股书显示,自2021年以来,地平线的营收、毛利率实现了明显增长,但由于高投入的研发支出、较为有限的销售规模,地平线仍深陷盈利难题,三年亏损超百亿。

地平线所面临的挑战还不止于此。为了有效进行客户开拓,其必须形成比肩英伟达、Mobileye等海外巨头的技术实力,但目前而言地平线尚被认为是“平替”“低配”;蔚小理、比亚迪等车企自研芯片,也必然会给地平线的业务开拓制造阻碍。

地平线手握超百亿的现金,表面上并不缺钱,但至今其仍未摆脱亏损,业务发展还需消耗巨大的资金,必须通过上市融资维持公司的正常经营运转。

1、三年亏损175亿,地平线必须上市融资

成立已近十年的地平线,是国内高阶和低阶智驾市场的头号玩家之一。

地平线创始团队的背景十分光鲜,多位成员都曾就职于百度深度学习研究院,而公司部分业务,如自主研发的征程3、旭日3系列芯片等,也曾与百度达成技术合作。

公司的解决方案则整合了算法、专用的软件和处理硬件,在技术路线上,其采取软硬协同的开发理念,是一种注重最佳运算效率和最优成本的技术途径。

2015年,地平线开始聚焦当时还是冷门的SoC赛道,投入到征程系列的开发之中,这一决定使其领先于其他后来者,率先完成了芯片量产——2021年,征程3芯片量产上车,地平线曾宣称自己是国内售价实现汽车智能芯片前装量产的企业。

地平线的技术布局颇具前瞻性。自2021年大规模量产解决方案起,地平线的总装机量不断增长,逐渐在国内市场占据了主导地位。

招股书显示,目前地平线的智驾芯片交付量已达500万片,解决方案被大众、奥迪、比亚迪、北汽、理想、蔚来等24家OEM(31个OEM品牌)采用,装备超过230款车型。

但从市场现状来看,智驾行业仍处于商业化初期,玩家很难形成规模效应,这也使得地平线的营收规模有限。

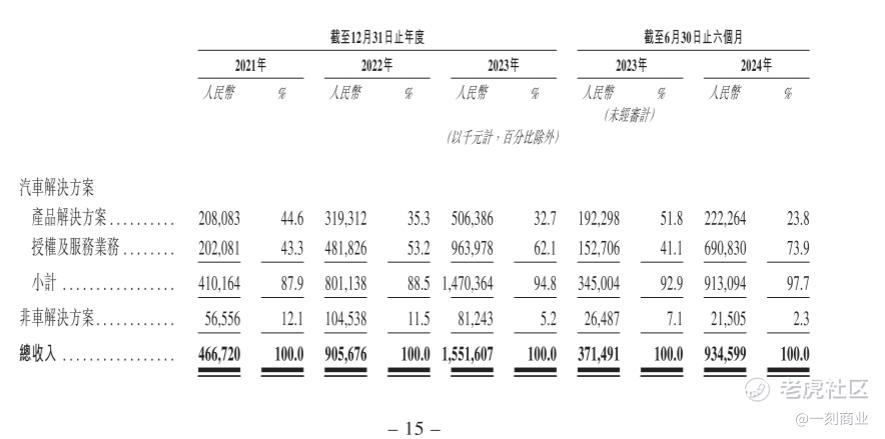

地平线在第二次递交上市申请时更新了业绩数据。招股书显示,2021-2023年以及2024年上半年,地平线的营收分别为4.67亿元、9.06亿元、15.52亿元、9.35亿元。

图/招股书

但营收在增长,亏损压力也依然存在。

2021-2023年,公司净亏损分别为20.64亿元、87.2亿元、67.39亿元,三年累计亏了175.23亿元。不过,地平线现金储备较为充足,截至6月底,其现金及现金等价物余额为104.52亿元。

智驾是一个高投入、长周期的行业。这些年,地平线作为一个技术型公司,为了适应行业的快速发展,不断将真金白银投入到新算法和软件的开发和升级之中——2024H1,公司的经营开支为18.61亿元,达到同期收入的近2倍;研发支出为14.2亿,是收入的1.5倍。

可以看到,今年上半年,随着研发投入的大幅增加,净亏损也达到50.98亿元。

值得一提的是,地平线的研发开支占总收入的比例曾一度达到245.0%,尽管逐步降至151.9%,仍远高于行业平均水平。

而这种高投入状态,短期内不会改变。地平线创始人余凯曾表示,尽管公司离盈亏平衡还有距离,但“我们并不担心,在可控的范围内。”近期,地平线也提到,预计未来公司研发费用仍将保持在较高水平。

高研发投入带来的技术优势,成为了地平线面对市场竞争的重要武器,但也使其陷入了一场高风险的技术博弈之中,不得不承担更大的现金流压力。

成功上市输血后,地平线可以获得更加充足的粮草储备,延续高投入的技术方向,以在竞争白热化的智驾市场谋取更大的发展空间。

2、毛利进入下滑轨道、大客户依赖加剧,释放了什么信号?

在商业化过程中,地平线拓展出两大收入来源:汽车解决方案业务和非汽车解决方案业务。

如今,汽车解决方案已成为公司绝大部分收入来源。招股书显示,该业务在2021年至2023年的总营收占比逐年升高,分别达到87.9%、88.5%、94.8%。

拆解来看,汽车解决方案业务主要包括:产品解决方案,即向一级供应商和OEM销售高级辅助驾驶和高阶自动驾驶解决方案;授权及服务,即向客户提供相关代码及设计手册以收取授权费,向客户提供设计和技术服务收取服务费。

前者的收入占比呈现下降趋势,从2021年的44.6%降至2023年的32.7%。

由于智驾越来越成为新能源汽车的标配,越来越多车企意识到智驾投入的重要性,市场竞争日益激烈,地平线难免受到影响。今年上半年其产品解决方案业务的毛利率只有41.7%,是近三年的最低点。

图/招股书

相比之下,授权及服务业务收入占比越来越高,达到2023年的62%。该业务属于开展“知识付费”,履行成本较低,具有更高的毛利空间,今年上半年该业务的毛利率同比去年增长近11个百分点达93%。

地平线还面临的一大挑战是,伴随新客户的开拓,其反而陷入依赖大客户的风险之中。

招股书显示,2021年-2023年以及2024年上半年,公司五大客户产生的收入总额分别为2.831亿元、4.821亿元、10.670亿元及7.270亿元,分别占收入60.7%、53.2%、68.8%及77.9%。

近几年,地平线的大客户变更频繁。尽管招股书并未提及这五大客户的公司名称,但据经济观察报报道,2021年和2022年,理想汽车为地平线第一大客户;2023年,酷睿程则跃升为公司第一大客户,理想汽车退居第二。

图/招股书

酷睿程目前的主营业务是,为大众汽车集团旗下产品研发、制造自动驾驶应用软件及自动驾驶系统。其是地平线与大众汽车集团的合营企业,于2023年11月成立,两者分别持有60%及40%的股权。

2023年以来,酷睿程从地平线获得授权,包括高级辅助驾驶及自动驾驶解决方案相关的算法及软件,但直到2024年上半年,酷睿程仍处于发展初期和亏损状态。

不过,酷睿程作为地平线的最大“金主”,也贡献了大量收入,营收比例在2023年和2024上半年分别占据总营收的40.4%和37.6%。

但对大客户的依赖过高,或将影响地平线的持续经营能力、抗风险能力。

2002年,还未成为巨头的英伟达,大客户占比曾高达65%,而作为其中之一的微软的突然撤单,直接导致英伟达业绩和股价严重下滑。

近期,Mobileye也在短短一个月间,遭到了合作伙伴极氪的“毁约”。8月初,Mobileye与极氪达成合作,宣布双方将推动国内外市场驾驶安全和自动驾驶技术的落地,而不到半个月后,极氪就将新车的硬件厂商换成了英伟达。

不少科技巨头的经历都证明了对“大客户依赖症”的担忧不无道理。

3、为了撕下英伟达“平替”的标签,地平线做了什么?

“我们要在这个无处不在的智能机器时代,成为英特尔、微软这样的硬科技公司。”

在4年前的一场活动中,余凯曾表示,地平线可以解决中国移动互联网时代在底层芯片和操作系统上的短板。

数年过去,地平线离当初的构想越来越近,但在这条拥挤的赛道中,其还无法稳操胜券。

放眼全球市场,地平线暂时难以赶超英伟达、Mobileye等海外巨头。

根据灼识咨询的数据,按2023年及2024年上半年解决方案总装机量计算,地平线在中国所有全球高级辅助驾驶和高阶自动驾驶解决方案提供商中排名第四,市场份额分别为9.3%及15.4%。

在高阶智驾市场,英伟达是当之无愧的统治者,地平线也始终以英伟达为目标进行竞争。

但这些年,地平线始终被认为是英伟达的“平替”。比如作为地平线的大客户之一,理想曾在发布高端车型时,同时使用英伟达和地平线的芯片,但其中区别是,理想在车型L8 Pro、L7 pro中依然用了地平线征程5芯片,但理想L8 Max、L7 Max用的却是英伟达Orin-X芯片。

征程5芯片,图/地平线官网

主要原因在于,地平线因注重性价比,主要服务客户的中低端车型,比如征程系列芯片的前四代产品,主要面向低阶智驾市场。其中,征程2被认为是目前地平线出货量最为稳定的芯片,其他芯片的出货量表现则不尽如人意。

后来,地平线也意识到这一问题,将希望寄托在了征程5上,基于征程5面向高阶智驾市场的高端客户,开发高阶软件。

但真实情况是,征程5难以完全覆盖车企的主流需求。比如在适配城市NOA功能上,过去数年,蔚小理、比亚迪的城市领航辅助驾驶功能,都是使用的都是英伟达的产品,而征程5根本不支持这一应用场景。

征程5的出货量表现也并没有达到预期。据盖世汽车研究院数据,2023年征程5的出货量约为20万颗,只有英伟达Orin-X的不到五分之一,后者的出货量约为109万颗。

此后,地平线分散了更多精力做高阶。今年4月发布的征程6产品上,也覆盖了从低阶到高阶的需求,且征程6旗舰专门适配了城区高阶智能驾驶场景。

图/地平线官网

国内日益加剧的竞争环境,带给地平线的挑战也不小。近几年,华为、Momenta、卓驭等智驾供应商拿到的订单越来越多,蔚来、小鹏、小米等主机厂也在加速布局。

内忧外患之下,地平线也到了该上市输血的时候了。其需要更充沛的资金,持续投入到技术实力的提升上。只有这样,地平线才能在技术变革的时间窗口,积累起足以比肩海外巨头的技术能力,彻底摆脱“低配”的标签。

在当下的阶段,地平线也需要进一步占据市场、形成规模效应。这一切需要其将更多精力、资金用在客户拓展和营销推广上。从长期竞争的角度,这也有利于地平线在商业变现和产业运作上获得主动权。

(题图来源于地平线官网。)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。