这公司,压力很大

各位读者好,我是villike,很高兴见到各位。

开始正文前,如果你没看过下面这篇文章,请务必看看,里面清楚地介绍了:这个号是干什么的、读者能从这里获得什么、不能获得什么。

给我所有读者的一封信

给我所有读者的一封信(语音版)

我的第一本书已经悄咪咪地出版了,哈哈~

我不求这本书“大卖”,但我希望她能持久存在,因为内容绝对是价值连城,这篇文章里有介绍和购买链接:villike的第一本书,要出版啦!或者直接拉到文末,点击左下角的“阅读原文”,那里我放了京东的购买链接。

这篇文章,是我对招商银行2024半年报的分析,还有下一步的交易计划。

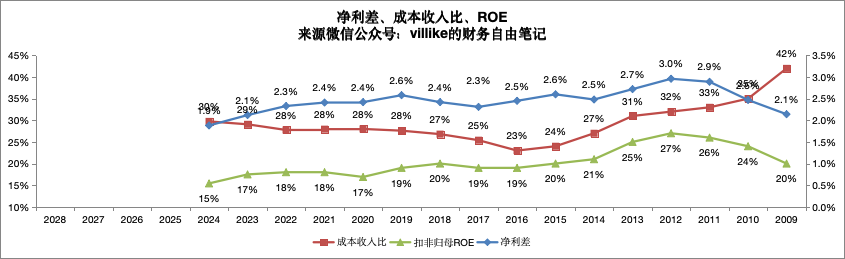

1、上半年招行ROE继续下滑,达到历史最低的15%,经历这么多年的发展,作为中国经济体系的代表——大银行,这样的业绩确实让人有点感慨。

上半年的净利息收入压力巨大,主要是因为净利差的继续下滑,从2.1%到1.9%,这看起来0.2个百分点不大,乘以万亿级别的基数就大了。

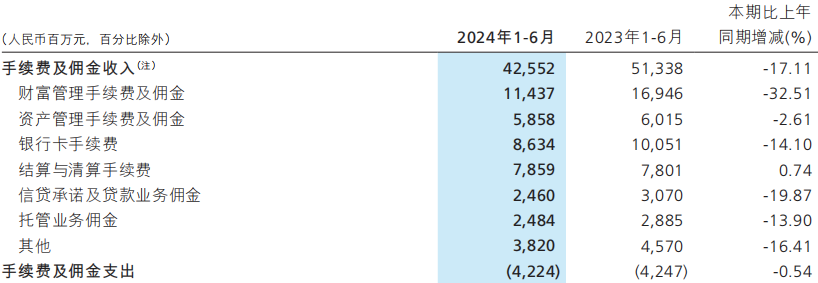

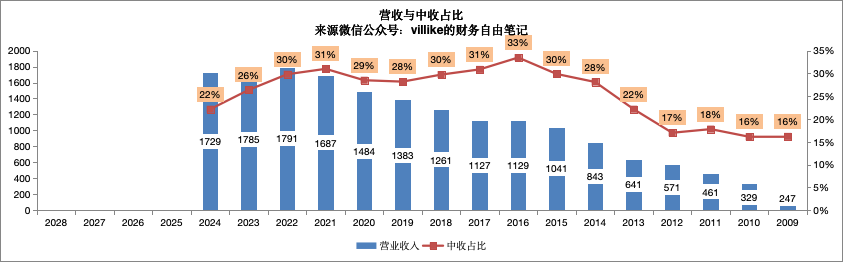

除了净利息收入,中收也压力山大,中收占比迅速下降,从26%直接降到了22%,这其中,收入部分几乎是全线下降的,反映消费者对于金融服务、投资需求的急剧下降。

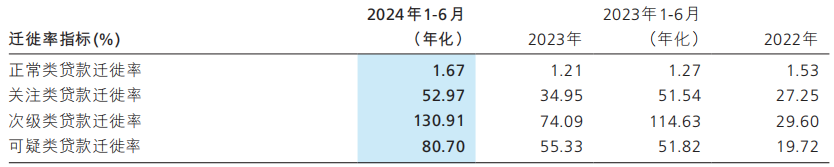

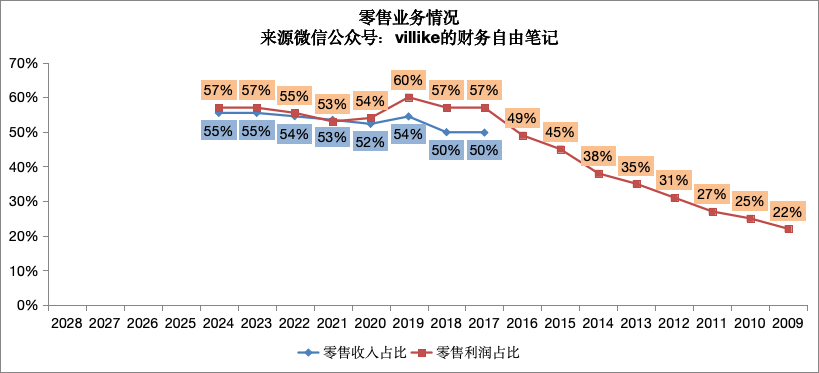

上面这些论述涉及的图,我都放在下面,看图更加一目了然。

2、对于后面而言,如果没有大的扶持政策出来,恐怕招行的经营数据还有进一步下滑的可能,因为贷款质量的迁徙率指标有很明显的提升,大量的贷款正在去往更低质量的路上。

3、越是经营遇到很大压力的时候,作为投资者,越是要审视商业模式和竞争优势的变化,对于招行这个生意来说,需要持续有原料(钱)的投入,才能赚取更多的利润,而更多的利润、更大的规模让银行有更多的机会去赚取不需要太多原料的收益,也就是非利息净收入,尤其是资本占用少、高利润率的中间业务收入,另外,由于经济扩张的背景和没有厂房、应收款、存货等强制性投入,银行可以把赚来的钱拿去利滚利,这么着算下来,银行这个生意,还算是一个不错的生意模式,有点空手套白狼的意思。

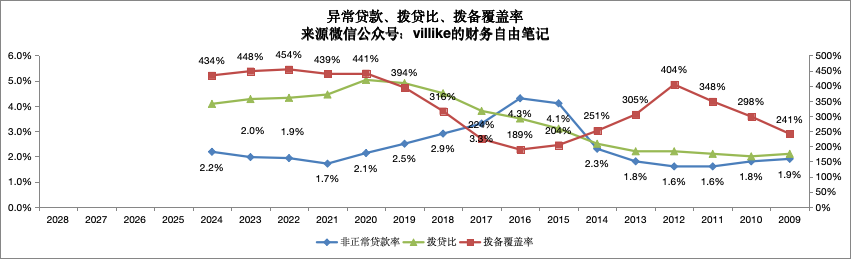

但是,正是因为这种模式,让银行的经营蕴含着比较大的潜在问题,也就是对于风险的把控,所以,对于银行而言,竞争优势往往来源于做什么业务、而不是怎么做业务,对于招行来说,竞争优势就是零售业务和伴随这个业务的风控意识,零售业务成本低、连环性风险低、容易做出中收,而且可以带来好服务-好顾客的正向连锁反应,从上半年的数据结果来看,招行的零售业务依然比较稳固,在风控方面的数据也比较扎实,竞争优势展现地不错。

4、我并不知道经济什么时候会有起色,也不知道招行的业绩什么时候会有起色,所以我不会去择时,但我会给买入价格以一定的缓冲空间,在有合适的价格出现时,我还会买入,如果我有交易的话,会发文章出来。

我们下一篇见。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。