【投资百科】全面了解美国存托凭证

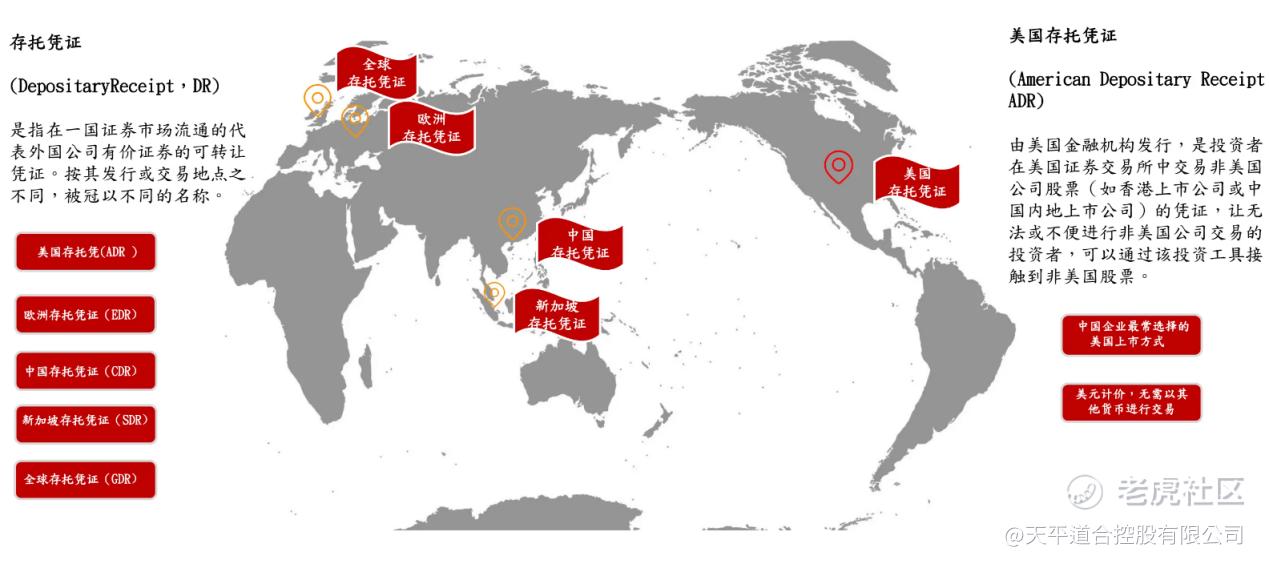

存托凭证(DepositaryReceipt,DR)是指在一国证券市场流通的代表外国公司有价证券的可转让凭证。按发行或交易地点的不同,被冠以不同的名称。顾名思义,美国存托凭证(ADR,American Depositary Receipt)是由美国金融机构发行,是投资者在美国证券交易所中交易非美国公司股票(如香港上市公司或中国内地上市公司)的凭证,让无法或不便进行非美国公司交易的投资者,可以通过该投资工具接触到非美国股票。

根据其与底层股票的关系,ADR可以分为不同类型,主要有以下几种:

一级ADR:在场外交易市场(OTC)交易,因为不涉及在美国融资,允许公司无需完全遵守SEC的披露规定;

二级ADR:可在美国主要证券交易所(如纽约证券交易所)挂牌上市,需遵循SEC的报告要求,流动性更高;

三级ADR:通过公开发行方式募集资金,并在交易所上市,受到最严格的监管。

ADR发行和交易涉及多方合作。通常,外国公司会将一定数量的股票存放在一个存托银行,由该银行发行相应数量的ADR,这些ADR可以在美国交易所或场外市场交易,投资者通过购买这些凭证间接持有该公司的股票。存托银行负责代替投资者处理跨境结算和股息转换等事务。

3步轻松搞定ADR交易

投资者可以通过任何美国证券交易商购买ADR,方式与购买股票类似,具体步骤包括:

(1)选择合适的ADR:通过金融平台查找已在美国市场交易的ADR代码或公司名称;

(2)开设投资账户:在具备ADR交易资格的券商开设账户,确保具备充足的资金;

(3)下达交易指令:与购买本地股票无异,投资者只需在平台下达购买所选的ADR即可。

投资ADR,实现全球资产配置

投资者选择交易ADR,通常会有几大好处:

首先是简化国际投资,ADR在美国主要证券所挂牌交易,交易时间、流程与普通股票相同,投资者可以像交易美国本土产品一样便利地买入和卖出,这也避免了直接在外国证券交易所开户的麻烦,使得美国投资者轻松投资海外公司。

其次,ADR使用美元进行所有交易和分红结算,减少了投资其他国家股票所需面临的汇率风险,使投资者无需担心汇率波动。同时,ADR还能提供简化的税务处理,外国股息在转换为美元时已经处理好一部分相关的税务事宜。

最后,对于投资者而言,ADR流动性较强,且发行公司多为各自领域的行业领袖。通过投资ADR,投资者和公司都能从全球化市场中受益。对于希望实现投资组合多元化的美国投资者来说,ADR提供了方便的国际投资途径。理解ADR的运作机制及带来的投资机会,将有助于投资者更好地进行全球资产配置。

ADR为全球投资架设桥梁

发行ADR为外国公司提供了进入美国资本市场的机会,扩大了投资者基础并提升公司国际知名度。它是外国企业进入美国证券市场、吸引全球资本的战略举措之一。许多外国公司通过发行ADR成功进入美国资本市场,提升了知名度和流动性。例如长江基建集团(CKISY.US)、腾讯控股ADR(TCEHY.US)、阿里(BABA.US)、美团ADR(MPNGY.US)等公司,都通过发行ADR吸引了大量美国投资者,这些公司在ADR发行后往往能吸引更多的资金,用于提升股票的流动性和公司估值。 $DOWWAY HOLDINGS LIMITED(DOWAY)$

$腾讯控股ADR(TCEHY)$ $阿里巴巴(BABA)$ $长江基建集团ADR(CKISY)$ $美团ADR(MPNGY)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

8403.hk 看好