如何在熊市埋伏牛市冲锋板块?(深度解析)

本文较长,如果你能耐心看完,你不仅能看懂这个行业,还能从这个行业赚到认知的钱,最后还能看懂整个股市的运行逻辑。

我将会从跟踪、买入、卖出三个方面讲清楚其中的机会和风险。熊市潜伏,牛市收割。

一次看不懂很正常,转发到朋友圈或收藏起来慢慢看,直到看懂为止。如果连看完这篇文章的耐心都没有,那我劝你别学投资了,你适合去买彩票。

我尽量讲得浅显易懂,并且结合“定投指南”来教你怎么做出这个决策。伸手党关注我并星标即可,值得潜伏进去的时候会提前跟大家说一下。

国庆暴涨暴跌的行情让所有散户印象深刻,这才过去一周,市场就回归正常了。

解套的解套,割肉的割肉,刚买的深套。

市场正常的日子,适合用于研究行业。还记得国庆这波疯牛的冲锋板块吗?

本次疯牛的冲锋板块正是券商和地产,券商和地产在港股简直是狂飙一样的存在,国庆那几天,一天涨50%一抓一大把。不仅是港股,国庆后的A股也受到同样的礼遇。

至此,我给出第一个结论,牛市冲锋板块一定是券商板块!为什么?看完整篇文章你就知道其中的逻辑。

而我在券商收益高达56%的时候已经止盈卖出,所以本文仅用于行业研究,不构成交易建议。

过去有眼尖的读者知道我有券商的持仓,于是跑过来问我是怎么埋伏进去的,能不能教一下。

当然可以。

这是第二个结论,券商是一个非常典型的行业,熊市买入,只要足够耐心,只要市场一有风吹草动,券商就会迎来启动,享受被情绪抬轿子的感觉。

A股不缺机会,缺的是识别机会的双眼。由于我的粉丝不多,关于券商的逻辑我就权当作为福利送给大家了。欢迎你转发到朋友圈或者点个再看。

今天这篇文章是一篇价值至少7位数的福利,我将会跟你用行业研究的思路和框架详细剖析,券商行业的情况,以及我究竟是如何埋伏进去券商行业的,只要你把这篇文章读懂,在未来的日子里,你也能像我一样,静悄悄地埋伏到这个行业中,等到别人情绪高涨的时候偷偷离场。

下面正式开始。

券商,就是我们口中所说的证券公司,在大众的印象中,券商一般是用于满足散户的开户。国庆前后的这段时间,散户假期排队开户跑步进场的小作文充斥着各种平台。

的确,券商能给我们在买股票的过程中提供了巨大的便利性,但券商不仅仅只有一个开户的业务。除了开户和收取交易佣金的证券经纪业务之外,券商还有跟华尔街投行一样的业务:

证券承销与保荐业务(企业上市、融资)、证券自营业务(证券公司用自己的钱炒股)、证券投资咨询业务及财务顾问业务(投资顾问)、证券资产管理业务(代客理财)、融资融券业务(给别人借钱炒股)。

以上每一项业务都围绕股票开展,所以券商的股价与股票市场的行情高度相关。不同券商的业务侧重点都不同,个股的走势也会有所差别,但差别不大,感兴趣的朋友可以自行去找公告查看具体业务。

更进一步来说,券商的股价与大盘的成交量是正相关,这是第三个结论。

如果你暂时无法理解,请把你自己想象成澳门的赌场老板,你想赚更多钱,你看中的指标是什么?

首先想到的可能是人流量。

有人来当然好,但如果这些人仅仅是旅游而不玩两把的话,你也赚不到钱。所以相比于人流量,赌场的流水才是最重要的。这个道理跟券商一样,成交量越大,券商收入越高。以前还能追踪开户数据,现在这个数据已经取消了。

9月30日这波行情前,每日成交量不到一万亿,最低的时候甚至去到5000-6000亿。突然行情来了,一下子拉到了两三万亿,这个涨幅非常可怕。短线交易和赌场一样,不怕你赚到钱,怕的是你不来。这波疯牛你也看到了,成交量高的时候券商会跟着突飞猛进,相反也一样,券商的行情在成交量低的时候会跌到很便宜。所以,券商是名副其实的周期行业!

铁掘(老粉)都知道,我一向不会只盯价格,会根据价格结合估值一起看。那么券商的估值应该看什么?

答案是市净率PB,这是第四个结论。

给大家复习一下,市净率PB就是市值除以净资产。

券商是高杠杆的重资产行业,跟银行和保险行业差不多,所以证券也是三大金融行业之一,这类行业最明显的特征就是需要靠资产来实现营收和利润。任何时候,紧盯券商行业的PB,它会告诉你到底是低估还是高估。

当行业的PB去到5%以内,就说明低估,如果能低至0%,那就说明极其低估,这时候埋伏进去,由于买的位置够低,安全边际非常足,往后的胜率极高;如果去到70%,那就说明高估,如果这个时候还冲进去,越往后胜率越低。

这个过程完美地诠释了什么叫“买在无人问津处,卖在人声鼎沸时。”

当然,哪怕去到0%,券商板块仍然可能会继续下跌,市场不会说到了0%之后就会直接反弹,你需要做的就是足够耐心。

有朋友可能就会问,这么傻的操作真的能赚到钱吗?

答案是的,因为市场上大部分人恨不得一天就赚10%,对于这种显而易见的机会反而会嗤之以鼻。

那券商有没有风险呢?以及相对应的解决办法是什么?

有,一个是估值中枢下移的风险,另一个是破产退市的风险。

这两点我们分开讲。

首先是估值中枢下移的风险。这里可能比较难理解,这里我举一个不那么恰当的例子,你可以简单理解为赚钱效率没那么高了。

本来公司只有1万的资本,公司专注在业务上,而且竞争不激烈,所以1万的资本能赚到10万,赚钱效率为1000%。现在公司体量从1万膨胀到1亿,但由于公司内部事情变多了,而且外部竞争也激烈了,只能赚到5千万,赚钱效率为50%。既然没那么赚钱,所以市场给出的估值也会相对应降低。

券商行业的估值中枢一直下降。实际上,不仅仅是券商,所有金融行业都会面临这个问题。

我们来看过去十年券商的估值,一直都在下移。

因为企业的资本一直膨胀,但市值不会一直涨到天上去,所以PB会越来越低(净资产是分母,分母越高,PB越低)。我们看成熟市场的美股的券商行业,PB都非常低。

这点在银行股上尤为明显,哪怕过去银行股的行情很好,但市净率仍然没有超过1。

同时,由于现在线上开户的便利性和券商之间的竞争,券商的业务同质化越来越高,佣金越来越低,利润也水降船低。二十年前的佣金是千三,现在基本都降到了万三,有些券商能做到万一。

讲完估值中枢下移之后,我们讲讲破产退市的风险。

任何一个行业,估值下降的时候,就说明市场对这个行业抱有悲观的情绪。熊市券商行业下跌,同样说明大家对于未来股市行情的不抱预期。在行业下行期,不好的企业被淘汰是一件再正常不过的事情,比如08年次贷危机,雷曼兄弟就是第一个出局的公司。

尽管公司会破产退市出清,但行业不会消亡。

你完全不用担心行业会直接没掉,哪怕像制造业这种行业,虽然没以前赚钱的,但仍然还在。

说完风险之后,我们就要讲应对措施了。

对于上面提到的估值中枢下移和破产退市的风险,我们可以用两个方法去对冲。

第一个办法就是在我们看估值的时候,不能只看具体的数据,更重要看相对的位置,也就是“定投指南”上写的历史百分位。每一波极端熊市,在券商的估值跌到0-5%的历史百分位时,我们才去考虑,其余时间可以完全不管。

第二个办法就是分散。对于这种周期行业,孤注一掷的做法一定是风险最大的做法,至少至少也得选择两个个股。就像我一样,我也是选择了两个个股。如果你觉得自己选个股麻烦,直接选择相对应的ETF或者指数基金即可,ETF和指数基金一定是足够分散的,你能吃到整个行业起势的红利,也能尽可能降低个股退市的风险。

最后再讲一下止盈的策略。

正如开头说的,牛市的冲锋号角是券商,但注意,券商仅仅是冲锋的号角,它并不会一直冲到牛尾巴。

这是因为牛市很明显的信号就是成交量会在短时间内放量。短时间放量之后,这个量不会一直呈现指数级别的增长,只能冲到某一个高度之后保持不动,比如刚开始放量5000%,过一段时间500%,再过一段时间50%这样。所以,一方面券商是牛市的先行部队,另一方面,券商的行情只会呈现打完就跑的架势,不会一直从牛初涨到牛尾。

所以,在券商发起上攻之后,你可以安稳地持有,让市场的情绪给你抬轿子。但如果市场的成交量不及预期,那就要考虑撤退止盈卖出了,这也是我在(日期)及时止盈的原因。

理论讲完了,具体我们结合“定投指南”来看数据,能让你更加深刻。

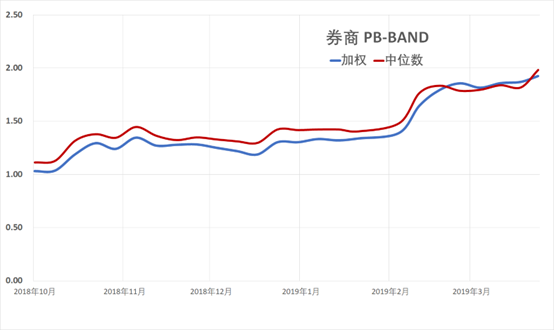

2018年10月,A股非常低迷,情绪非常糟糕,这时券商的PB为1.11。当时定投指南给出的数据如下:

证券的PB的历史百分位为0.13%,这是一个非常重要的低估信号。

到了2019年4月,PB一下子来到了2,短短半年的时间,整个券商板块涨幅接近翻番。

而这个时间段定投指南的反馈是:

证券的PB历史百分位已经来到了51%,如果这时候冲进去,你就会被收割。

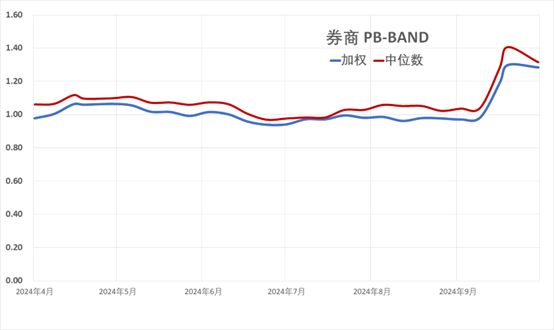

我们看多一个今年的数据,今年这波券商启动之前,PB一直都是1左右,而我正是在7月埋伏进去的。

这个时间段定投指南给出的数据反馈如下:

证券的PB历史百分位都是在0.07%!

国庆的这波行情,券商来了一波措手不及的上冲,PB一下子来到了2.2左右,短短3个月的时间,整个券商板块涨幅接近50%。你们也能看到这几天定投指南的数据了,直接在主页的自定义菜单就能收到,我还是一样贴上来。

同样,券商也失去了投资的价值,这个时候进去,不能说稳亏,但胜率肯定没有低位的时候高。

所以,有了这张定投指南作为你的工具,你就能及时了解市场的信号。这张定投指南就像是你的天气预报一样,出门的时候随手点开看看,并不会妨碍你很多时间。只要关注我,在主页点开就能接收到这个工具。

至此,关于券商板块的投资逻辑就到这里。

实际上,如果你理解了整个券商行业的逻辑,你就懂了牛熊的逻辑,甚至是股市运行的逻辑,一方面是情绪,一方面是估值,因为券商可以把这个过程放大到极致。

有印象的朋友应该记得,我在三年前曾经也写过关于券商的投资,当时是在2021年5月23日发文,结果第二天市场就开始启动,并且一发不可收拾,东方证券从8.14一路涨到最高点18.11,短短四个月的时间涨幅为122%!

当时我在券商也赚到了非常肥美的一段,五个月的时间收益率接近80%。

时隔三年,券商又给了一次机会,短短三个月的时间,又赚取了接近60%的收益。正是因为如此,我才跟你说A股不缺机会。缺的是发现机会的双眼以及耐心,而大部分业余投资者,既不懂,也没耐心。就像这个视频一样,如果你能读到这里,你已经比99%的人有耐心了。所以市场那不割那些人,割谁呢?

巴菲特曾经说过,当你选择行业或者公司时,尽量选择自己懂的。就好像跨栏一样,你不需要去找一两米的栏来跨,你只需要找一些半米甚至三十公分的栏杆来跨就好。

券商刚好符合这样的特征,是一个非常易懂的行业,它不像传统燃油车需要追踪乘用车价格,不像猪肉鸡肉需要追踪农产品价格,不像加油站需要追踪油价,更不像互联网需要追踪日活或GMV。

看完这篇文章,你应该了解了券商行业的整个逻辑,剩下的就是耐心和执行了。

投资不需要朝朝鲜,一招鲜就能吃遍天。

牛市除了券商之外,还有另一个板块也是起了打头阵的板块,这个板块是消费电子行业,也就是数码3C板块,如果你感兴趣的话,请点赞并转发,数据好的话,我会考虑做一期关于消费电子行业的逻辑视频。关注我,可以第一时间接收到相关的文章和视频。

以上。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。