当10年美债利率回升至4%——美国降息后的资产观察(二)

平安首经团队:

钟正生 投资咨询资格编号:S1060520090001

张 璐 投资咨询资格编号:S1060522100001

范城恺 投资咨询资格编号:S1060523010001

核心观点

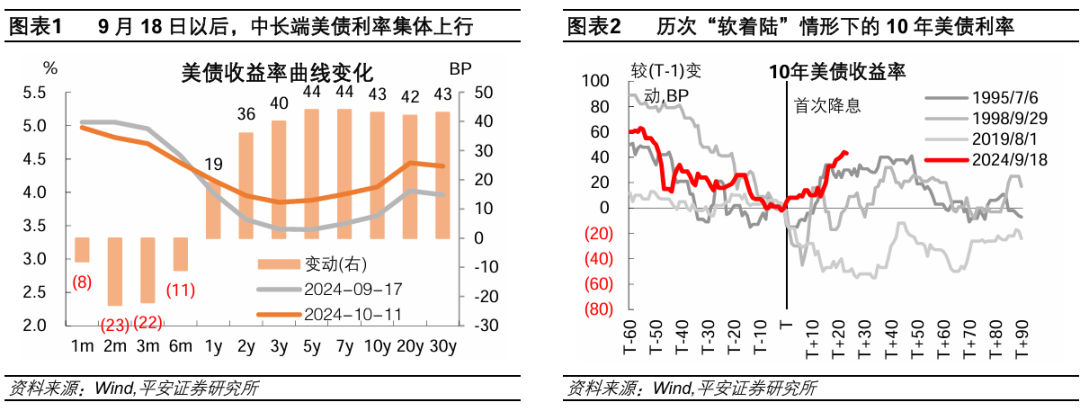

2024年10月7日,10年美债利率升破4%大关,为7月31日以来首次;10月11日收于4.08%,自美联储9月18日降息以来累计上涨了43BP。

美债利率为何大幅上行?一是,9月下旬以来,市场降息预期上修,受美联储主动引导和经济数据客观走强的共同作用。二是,美债隐含通胀预期上行,先后受到罢工、工资上涨、油价反弹和最新CPI数据强于预期的拉动。三是,美国债务规模在10月1日新财年后再上台阶,美债供给阶段增加并抬升美债利率。四是,美联储准备金规模较快下降,即银行体系流动性偏紧,也可能助推美债利率上行。展望后市,我们预计10年美债利率可能在未来1-2个月保持4%左右偏高水平运行。经济基本面方面,美国经济和就业有望保持一定韧性,叠加四季度通胀上行风险有所上升,目前市场预期的降息路径在修正后相对合理,即预计美联储年内再进行2次25BP的降息,稳步推进利率“校准”。流动性方面,预计在美联储暂停缩表以前,美国银行体系流动性环境保持偏紧,并对美债利率形成一定支撑。

对中国资产的影响。在近期中国资产估值快速上升的背景下,美债利率反弹可能加剧中国相关股票价格波动,但不改全球资金“再配置”于中国资产的大方向。一方面,近期中国相关股票的估值压力上升,美债利率反弹可能增大这一压力。以港股为例,9月17日至10月10日,恒生指数的风险溢价(相对于美债)水平由8.1%下降至5.6%,已跌至“危险水平”之下。但另一方面,今年以来中国相关股票与10年美债利率的相关性弱化,中国资产表现更取决于“内因”而非“外因”。在“内因”驱动下,全球资金“再配置”于中国资产拉开序幕,未来仍有空间。

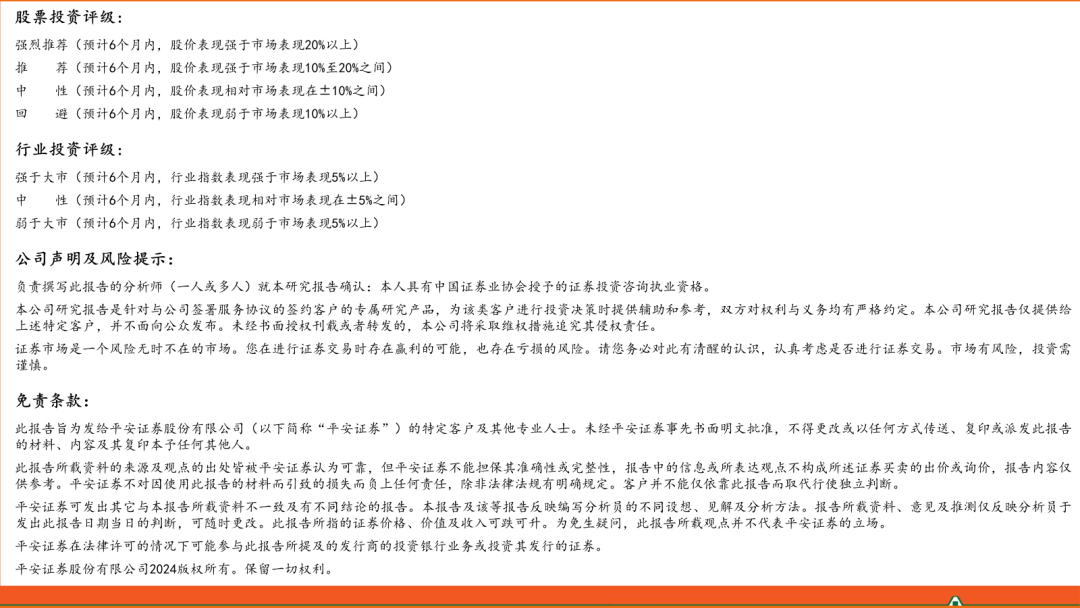

对大类资产的影响。1、美科技股会否再次成为“避风港”?近期美债利率的反弹对美股大盘而言“弊大于利”,科技股可能相对周期股更加“抗跌”,但难以像今年1-4月那样强势上涨。2、黄金会否受到美债利率上行的压制?美债利率(尤其实际利率)的上行,或多或少将对金价形成压力。今年以来,黄金现价与10年美债实际利率的30交易日滚动相关系数,在79%的交易日里为负。3、欧元、日元和人民币抵御利差走阔的能力如何?我们认为,当前日元最易受到美债利率反弹的冲击,欧元次之,人民币抵御利差走阔的能力最强。截至10月10日,日元、欧元以及人民币兑美元汇率,与10年本国和美国国债利差的30交易日滚动相关系数,分别为0.93、0.59和-0.22。中国方面,偏高的美债利率可能加大人民币进一步升值的难度和空间,但得益于有力的经济政策加码,国际资金对人民币资产重拾信心,有望令人民币继续保持相对独立的走势。

风险提示:美国就业和经济超预期下行,美联储降息节奏不确定,全球地缘风险超预期上升等。

2024年10月7日,10年美债利率升破4%大关,为7月31日以来首次;10月11日收于4.08%,自美联储9月18日降息以来累计上涨了43BP。美债利率大幅反弹,一方面反映市场预期利率路径上修,背景有美联储引导、经济数据走强、通胀担忧上升等因素驱动;另一方面也有新财年美债发行增加、美联储准备金水平下降等因素助推。

展望未来一段时间,我们判断:1)偏高的美债利率可能增加中国相关股票的价格波动,但不改资金回流中国资产的大方向;2)美股科技股未必像今年1-4月那般完美抵御美债利率上行的冲击;3)金价多少会受到压力,美元体系之外的因素也不完全利好黄金;4)日元汇率可能较易受到冲击,而人民币汇率抵御利差走阔的能力可能较强。

01

美债利率为何大幅上行?

10年美债利率于10月7日升破4%大关,10月11日收于4.08%,刷新今年7月31日以来新高。美联储2024年9月18日首次降息后,截至10月11日,中长端美债利率集体上行,3年期及以上美债利率均至少上行40BP。其中,10年美债利率累计上行43BP至4.08%,实际利率和通胀预期分别贡献22BP和21BP。我们在报告《美联储历次开启降息:经济与资产》指出,10年美债利率通常在首次降息前明显下行,所谓“预期先行”;但在几次“软着陆”情形下,美债利率在首次降息后的1-2个月里可能出现阶段反弹。对比历次降息周期,本轮首次降息后,10年美债利率反弹的节奏和幅度属于历次最强,与1995年(一次典型的“软着陆”)走势最为相似。

美联储首次降息以来,10年美债收益率为何大幅反弹?

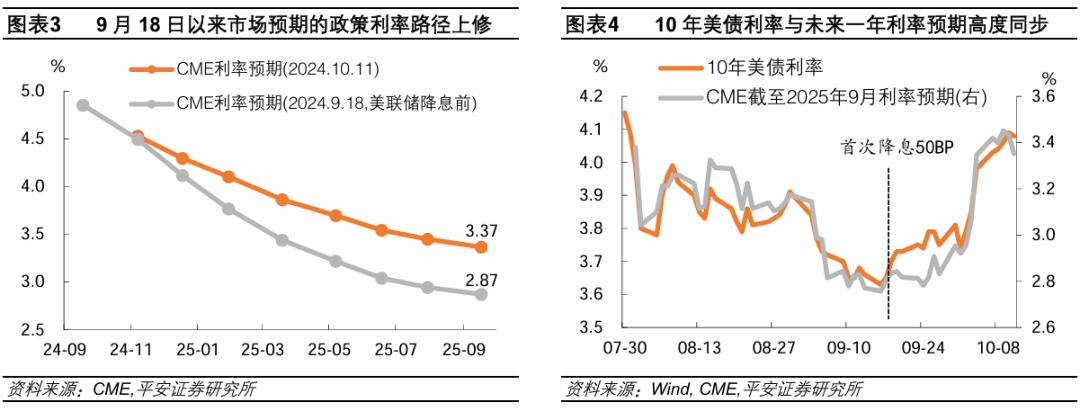

一是,美债利率上行直接反映了市场对未来政策利率预期路径的上修。在美联储罕见首次降息50BP后,市场一度预计美联储可能保持较快降息节奏,这也影响了市场对未来1-2年的利率路径判断。据CME数据,观察到2025年9月利率预期的变化,在9月6日至27日期间(即美联储降息前后1-2周里),市场预计未来一年美联储将累计降息240-250BP;但10月4日以后,这一预期降息幅度缩窄至200BP以内。10年美债利率与未来一年的利率预期高度同步,伴随市场对预期利率路径的上修,10年美债利率显著反弹。

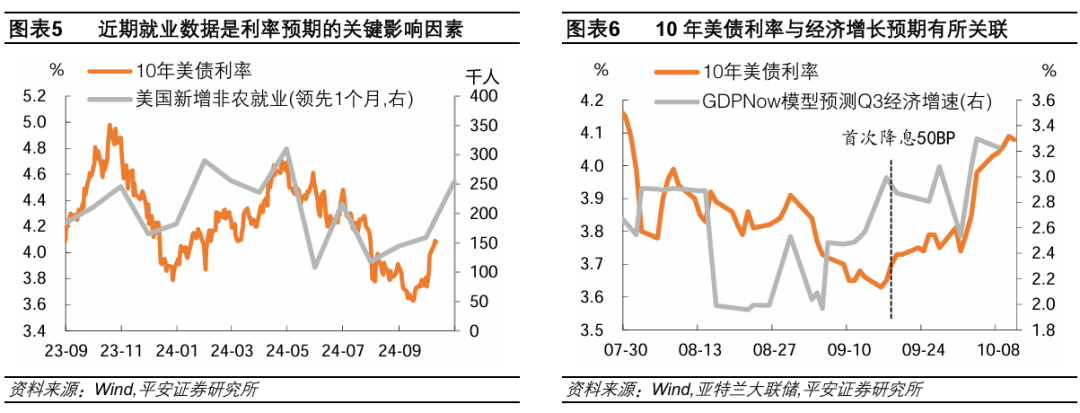

9月下旬以来,市场降息预期的上修,受美联储主动引导和经济数据客观走强的共同作用。9月30日,鲍威尔讲话时再次强调参考最新点阵图,基准情形是年内两次会议累计再降息50BP,初步遏制了单次降息50BP的押注。10月4日公布的非农就业数据超预期走强,成为市场利率预期修正的关键转折。就业数据的韧性也反映了经济增长的韧性,打消了市场对美国就业和经济意外降温的担忧。截至10月8日,GDPNow模型预测三季度美国GDP环比折年率上升至3.2%。我们在报告《降息50BP的情理之中与意料之外》指出,假设美国三季度经济环比折年增长3%左右,即使四季度环比增长为0,2024全年经济增速将接近4%,远超美联储最新预测的2.0%。

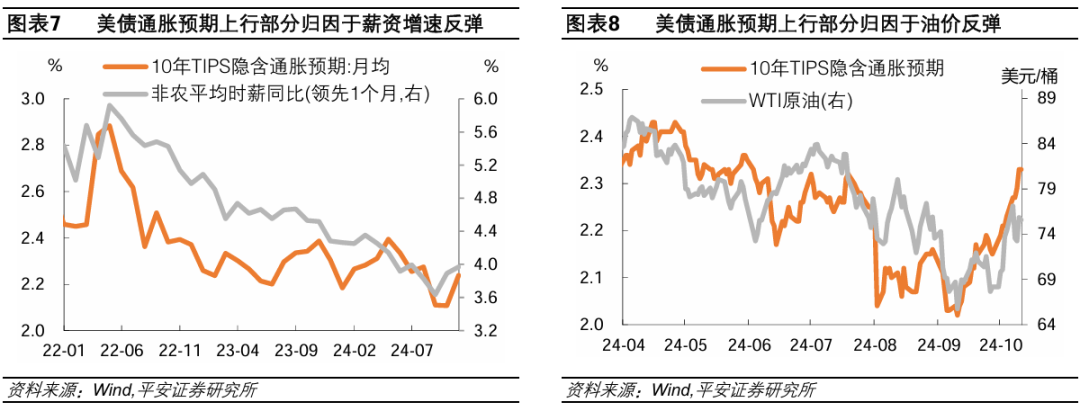

二是,美债隐含通胀预期上行,先后受到罢工、工资上涨、油价反弹和最新CPI数据强于预期的拉动。首先,10月1-3日,代表4.5万美国国际码头工人协会罢工三天,美国36个港口运作受影响,劳资双方暂时达成未来6年涨薪62%的临时协议,罢工运动暂停至10月15日[1]。其次,10月4日公布数据显示,美国9月非农时薪同比增速连续第二个月回升。无论是供应链的短期扰动,还是涨薪的中期影响,都触发市场对通胀前景的担忧。再次,近期中东地缘冲突升级,国际油价自9月26日以来触底反弹,在10月3日美国可能打击伊朗石油设施的消息后加快上涨,WTI油价截至10月7日收于77.1美元/桶、累计上涨14%。期间,10年美债隐含通胀预期上行11BP。最后,10月10日公布的美国9月CPI和核心CPI均强于市场预期,当日10年美债隐含通胀预期再升4BP至2.33%,创今年6月以来最高。

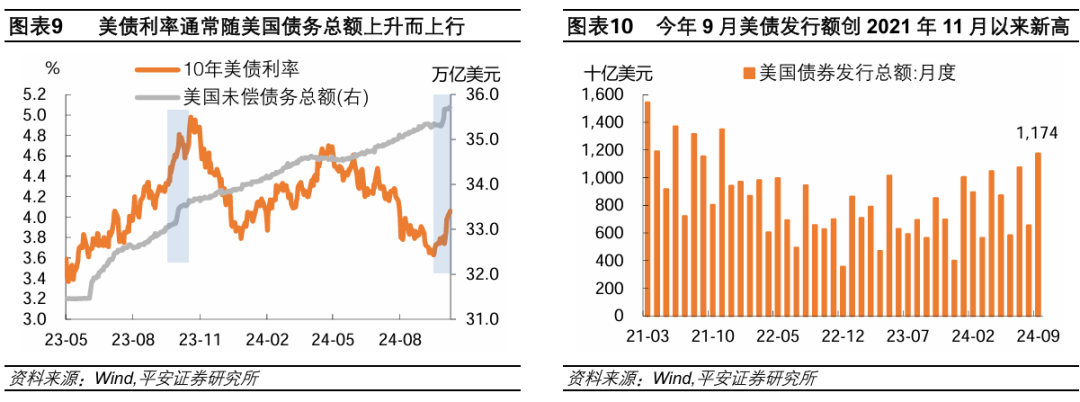

三是,美国债务规模在10月1日新财年后再上台阶,美债供给阶段增加并抬升美债利率。由于美国国会未能在10月1日开始的2025财年之前达成预算共识,美国参议院在9月25日通过一项临时支出法案,允许财政部短期拨款至12月20日,以避免政府停摆。据美国财政部数据,10月1-8日,美国未偿债务总额累计上升了2530亿美元,期间10年美债利率上行25BP。类似地,在2024财年,美国两院于2023年9月30日通过临时支出法案,美国债务总额也在当年10月1日以后跃升,10年美债利率在当年9-10月较快上行。此外,美国财政部10月4日公布数据显示,今年9月美国债券发行额高达1.17万亿美元,同比增长108%,创2021年11月以来新高。

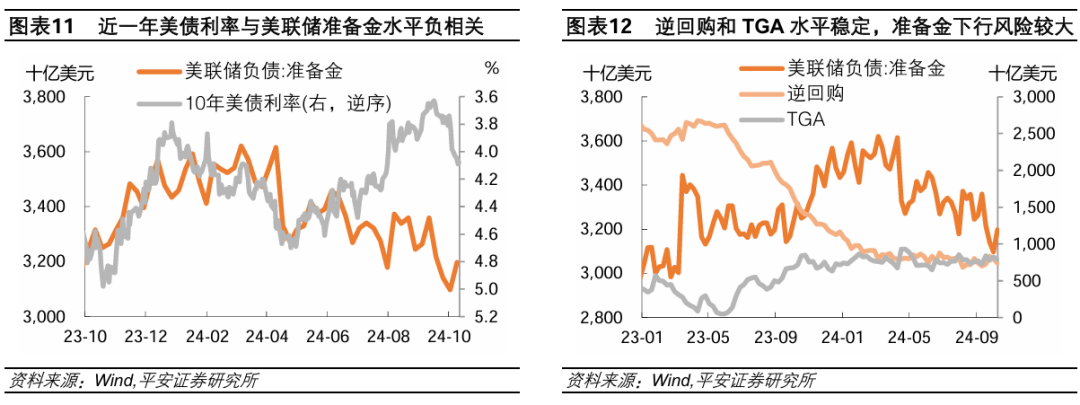

四是,美联储准备金规模较快下降,即银行体系流动性偏紧,也可能助推美债利率上行。美联储数据显示,截至10月2日当周,美联储准备金规模已连续三周下降并低于3.1万亿美元,创2023年3月(美国地区银行危机爆发前)以来最低水平;截至10月9日当周有所回升至3.2万亿美元。本轮“充足”准备金水平预计约3万亿美元左右,参考区间是GDP的10-12%。当前准备金水平已经较为接近3万亿这一关键水平,意味着美国银行体系的流动性水平偏紧。考虑到目前逆回购和财政部一般账户(TGA)水平保持相对稳定,美联储持续缩表下,准备金更可能出现下降。(参考报告《美联储缩表:前世、今生与未来风险》。)近一年,10年美债利率走势与准备金走势的相关性较强,近期的流动性环境很可能进一步助推了美债利率的上行。

展望后市,我们预计10年美债利率可能在未来1-2个月保持4%左右偏高水平运行。新财年开始之际的美债供给扰动是暂时的,后续美债利率和市场利率预期,将进一步取决于经济基本面和流动性环境。基本面方面,美国经济和就业有望保持一定韧性,叠加四季度通胀上行风险有所上升,目前市场的降息路径在修正后相对合理,即预计美联储年内再进行2次25BP的降息,稳步推进利率“校准”。流动性方面,当前美国银行体系准备金水平可能意味着美联储需要考虑暂停缩表,但逆回购规模的稳定、大选后财政走向的未知,美联储或也不必操之过急。预计在美联储暂停缩表以前,美国银行体系流动性环境保持偏紧,并对美债利率形成一定支撑。

02

美债利率上行对中国资产的影响

我们认为,在近期“中国资产”估值快速上升的背景下,美债利率反弹可能加剧中国相关股票价格的波动,但可能不会改变全球资金“再配置”于中国资产的大方向。

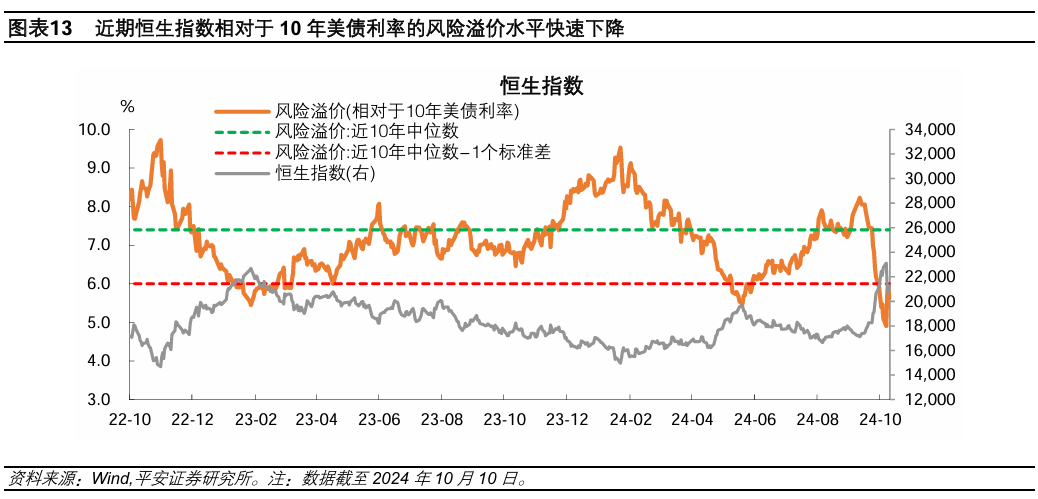

一方面,近期中国相关股票的估值压力上升,美债利率反弹可能增大这一压力。以港股为例,恒生指数自2014年以来的市盈率(TTM)中位数为9.9倍,相对于10年美债利率的风险溢价水平(市盈率倒数与10年美债利率之差)中位数为7.4%,“危险水平”(中位数与一个标准差之差)为6.0%。9月16日至10月11日,得益于美联储降息和中国经济政策发力,恒生指数累计上涨22%,市盈率由8.6倍上升至10.3倍,10年美债利率上行了0.46个百分点至4.09%,恒生指数的风险溢价水平由8.1%下降至5.6%。换言之,美债利率的上行助推了恒生指数风险溢价跌至“危险水平”之下。观察到,2023年1月、2024年5月,当风险溢价跌破“危险水平”后,恒生指数均在2周内见顶。

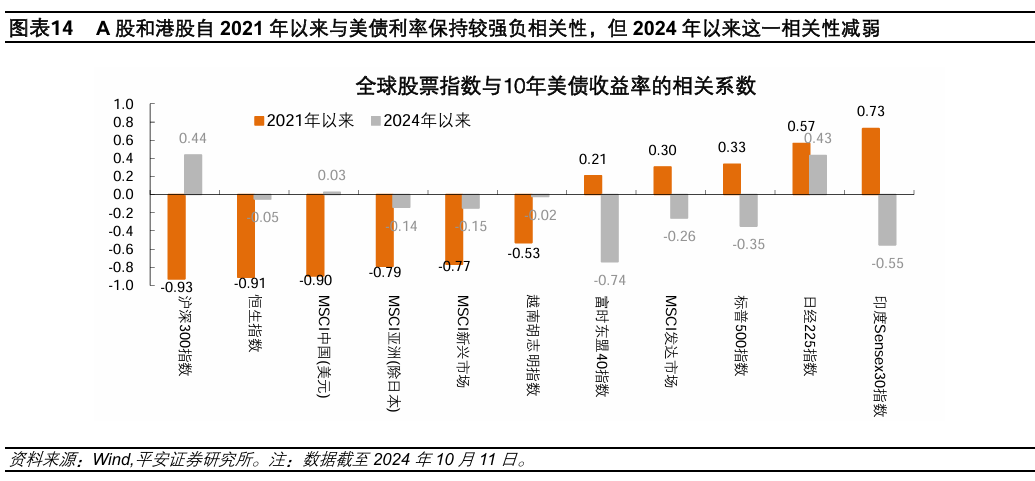

但另一方面,今年以来中国相关股票与10年美债利率的相关性弱化,当前中国资产表现更取决于“内因”而非“外因”。经验上,10年美债利率的方向,较大程度上影响全球资金对新兴市场的配置需求。例如,2021年以来(截至2024年10月11日),沪深300指数、恒生指数以及MSCI新兴市场指数等与10年美债利率呈现明显的负相关性。不过2024年以来,美债利率与“中国相关股票”的负相关性明显弱化,取而代之的是,与东盟、印度等股票指数的负相关性更加凸显,体现出国际资金在亚洲新兴市场的配置需求阶段转变。

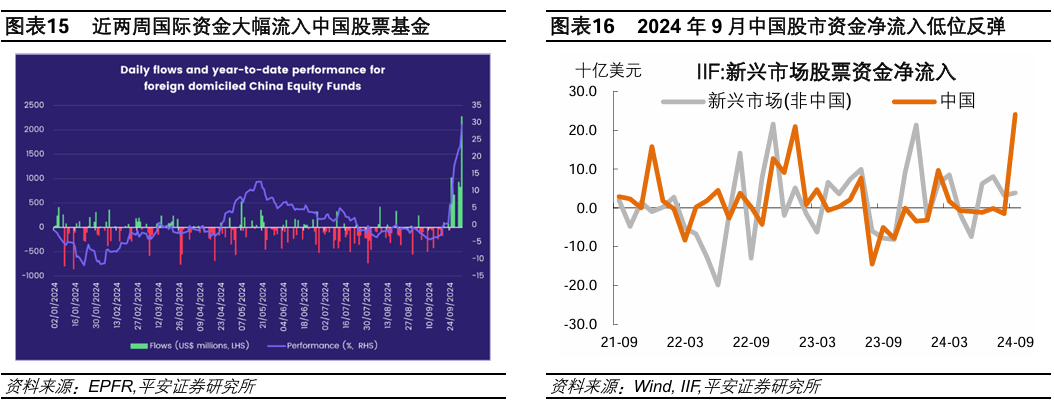

在“内因”驱动下,全球资金“再配置”于中国资产拉开序幕,未来仍有空间。9月24日以来,中国相关股票在积极的稳增长政策出台后领涨全球,而日韩、东盟、印度等地区股市表现落后,驱动全球资金“再配置”于中国相关股票。据EPFR数据,截至 10 月 2 日当周,流入中国股票基金的资金约130亿美元,同期流入印度股票基金的资金不足中国股票基金的1%[2]。据IIF数据,今年1-8月,外资净流入新兴市场的股票资金累计为240亿美元,同比减少40%;其中中国股票仅占37亿美元,同比减少83%(或减少177亿美元);不包含中国股票的其他新兴市场净流入203亿美元,同比增长8%。9月,流入中国股票的资金达241亿美元,1-9月累计达278亿美元、同比增长69%。考虑到本轮美联储降息空间较大(尽管节奏存不确定性),外资配置新兴市场和中国股票的空间仍有望进一步拓宽。

03

美债利率上行对大类资产的影响

在美债利率反弹后,“美联储降息利好美股和黄金、利空美元”的传统逻辑更需辩证看待。具体讨论以下三个问题:

1、美科技股会否再次成为“避风港”?

我们认为,近期美债利率的反弹对美股大盘而言“弊大于利”,科技股可能相对周期股更加“抗跌”,但难以像今年1-4月那样强势上涨。

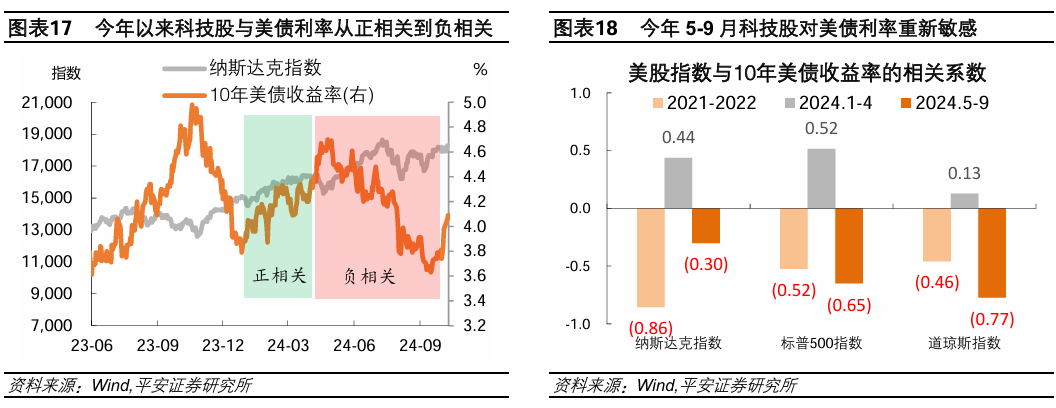

2021-2022年,美股科技股对利率水平较为敏感,纳斯达克指数与10年美债利率的相关系数为-0.86;2023年以来,AI驱动的科技股牛市,抵御了美债利率上行的压力,尤其今年1-4月,在10年美债利率由3.8%附近反弹至4.3%以上时,纳斯达克保持上涨趋势。然而,今年5月以后,科技股与美债利率的负相关性重新显现。此外,当前科技股估值也较今年1-4月更高,截至10月11日,纳斯达克指数公司市盈率为44.2,高于今年1-4月均值的41.5,这相当于需要10年美债利率额外下降15BP才能维持同等的风险溢价水平。

展望未来1-2个季度,美联储降息空间充足,美债利率仍有下行空间。若美债利率企稳或者重启下行,科技股的估值压力缓解后,可能具备较高的上升弹性。如我们在报告《美联储历次开启降息:经济与资产》指出,历次降息周期的经验是,如果不是类似2001年互联网危机时的行情,那么科技成长股跑赢周期价值股的概率较大。

2、黄金会否受到美债利率上行的压制?

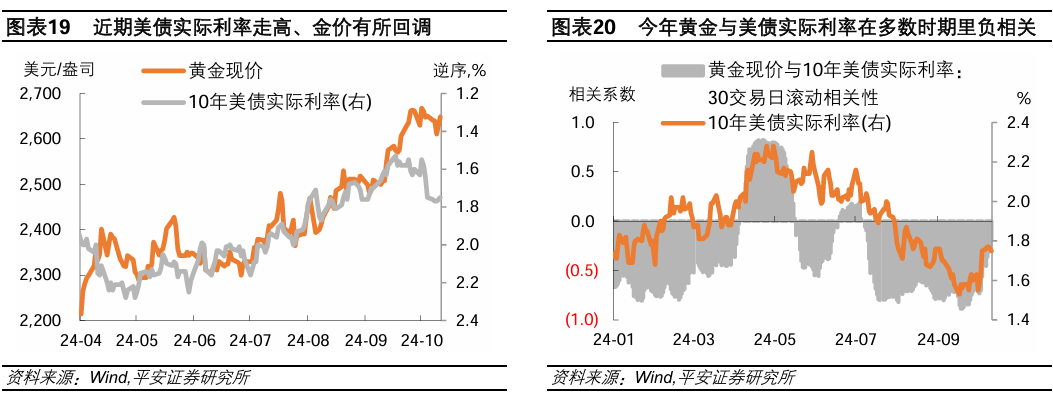

我们认为,美债利率(尤其实际利率)的上行,或多或少将对金价形成压力。

10月2-9日,伴随10年美债利率反弹22BP,黄金现价已经回调了2.1%。尽管金价与美债(实际)利率的相关性不如从前,但并未消失。我们测算,今年以来(截至10月10日),黄金现价与10年美债实际利率的30交易日滚动相关系数,在79%的交易日里为负,且近期已连续69个交易日保持负相关性。

此外,考虑美元体系外的因素,黄金短期调整风险也不能排除:一方面中东地缘风险、美国大选风险等提振了避险需求,但另一方面,看多黄金的期货仓位十分拥挤,叠加中国资产可能吸引此前配置黄金的资金回流,可能令金价承受额外压力(参考报告《美国降息后的资产观察(一):黄金为何阶段走强?》)。

3、欧元、日元和人民币抵御利差走阔的能力如何?

我们认为,当前日元最易受到美债利率反弹的冲击,欧元次之,人民币抵御利差走阔的能力最强。

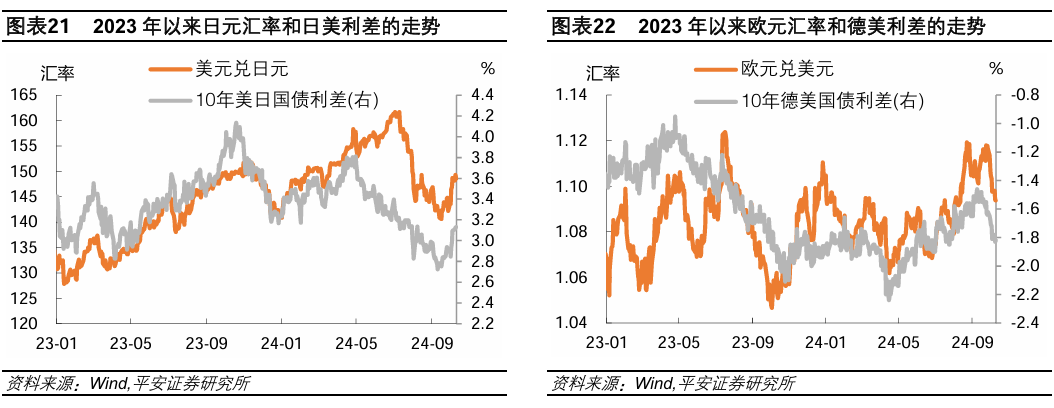

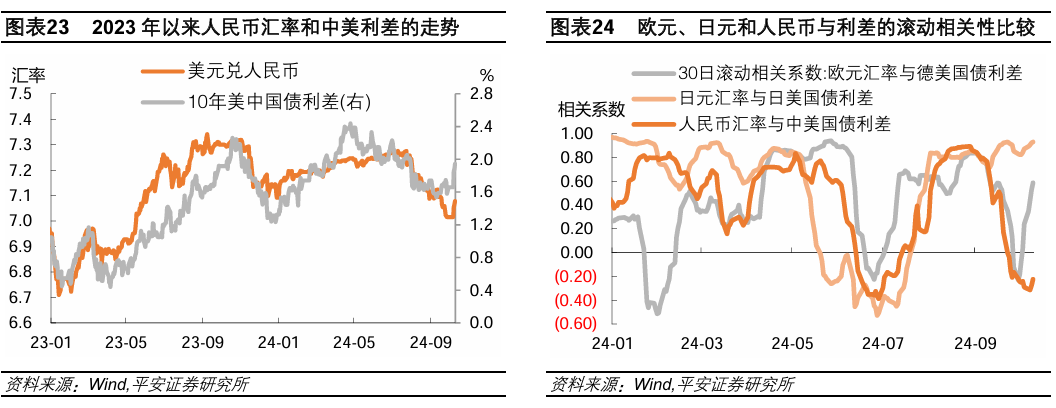

美债利率变化均可能影响他国汇率,但影响程度是动态变化的。我们测算,今年以来(截至10月10日),日元、欧元以及人民币兑美元汇率,与10年本国和美国国债利差的相关系数分别为0.48、0.79和0.30,但最新的30个交易日滚动相关系数则分别为0.93、0.59和-0.22,即近期日元与美债利率的相关性较强,欧元的相关性有所弱化,人民币则基本走出独立行情。

-

日本方面,日本新首相石破茂近期表态支持货币宽松,日元短期缺乏加息的支撑,更可能跟随美债利率和美元流动性的变化“随风波动”;

-

欧元区方面,欧央行本轮降息步伐相对稳健,且欧元区债券利率与美债利率走势相对同步,可以平抑利差波动,赋予欧元一定韧性;

-

中国方面,偏高的美债利率可能加大人民币进一步升值的难度和空间,但得益于有力的经济政策加码,国际资金对人民币资产重拾信心,有望令人民币继续保持相对独立的走势。

参考资料:

[1] Dockworkers’ union suspends strike until Jan. 15 to allow time to negotiate new contract. AP News. October 5, 2024.

[2] A rotation with Chinese characteristics. EPFR. 10.07.2024.

风险提示:美国就业和经济超预期下行,美联储降息节奏不确定,全球地缘风险超预期上升等。

免责声明

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。