财政+货币 = 通胀

上一篇文章说准备15-20%的指数回撤的时候,实话说我也没想到它一周就完成了。有时候很多事情就是这样,即便你做好了准备,它也会比你想象中快一点。那么自然而言,就到了看分化后的主线时候。

我自己确实不懂科技股炒作,我觉得新质生产力在中国经济里面肯定有一席之地,但我确实不懂,投资里面,隔行如隔山。所以我今天讨论的是另一个我更熟悉的东西。

财政刺激+货币刺激=通胀预期上升

2021年春天,我记得就是一月份,然后当时南华商品指数从2020年的阴霾中走出来破了应该全历史新高。在杭州我和几个朋友讨论说商品在经历过2020年之后,还有没有机会。2020年下半年是一个非常梦幻的时间,你买什么感觉都会涨,然后大家在想。好日子总是会让人警惕,然后破了历史最高对于周期总是一种隐忧。所以当大家坐下来的时候,我从当时自己知乎回答里面掏出了几张图。

闲聊几句,我还记得那天坐下来之前,有个朋友说一定要去西湖坐个船,还要那种人摇的,然后被冻成了狗。我反正以后再也不会在冬天去西湖坐船。然后我其实很多时候看我自己以前很多想法,我其实觉得我在2019-2021年可能比我现在要聪明一点。我有时候感觉这几年太专注于细节,不是说不好,但感觉自己眼光没有以前那么长远了,也许人还是要螺旋前进。

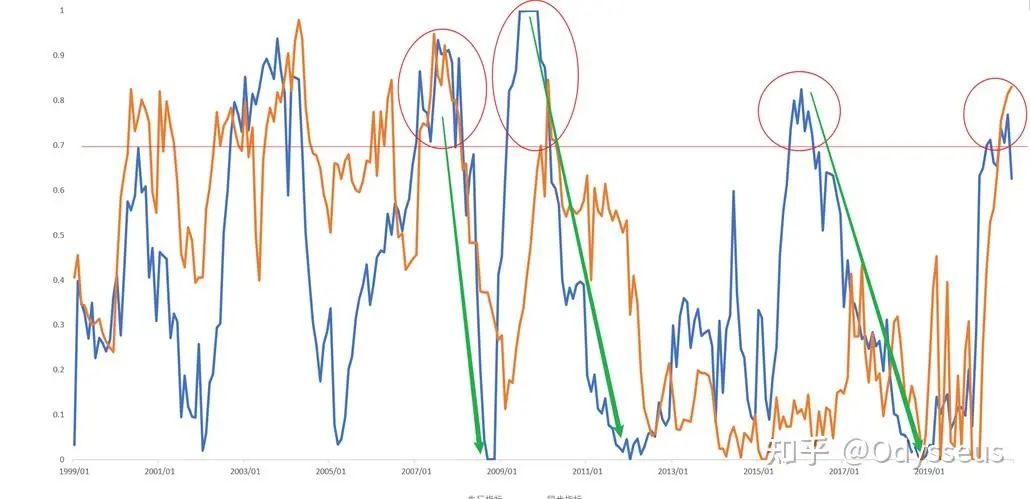

那时候我觉得中国的先行指标已经见顶了

然后这个见顶往往就是股票见顶的过程

但那时候我觉得通胀才刚刚开始,普林格周期论里面,股票最好的阶段是第三阶段,而商品最有相对收益的时候是第五阶段

然后当时有个朋友提出了一个灵魂拷问

“通胀预期真的能恢复么?”

今天你站在2024年,你看过2022年-2023年美国的大通胀之后,你知道CPI可以到8%,你会说通胀预期长期稳定在2%以上是有可能的。但把你放在2021年1月份,这个问题其实很多人是不看好的。联储当时说通胀是暂时的,其实很多人并没有说马上去质疑。

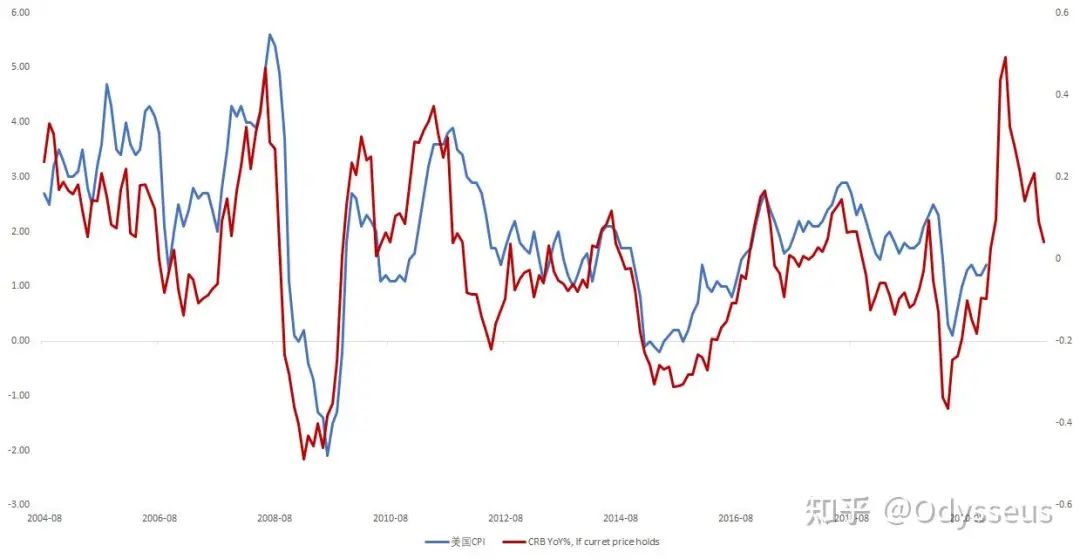

然后2021年的我举了一个例子,我说,让我们回到2015-2016年。看看美国的通胀预期是怎么从泥潭中走出来,2020-2021年的刺激规模比2015-2016年更大。

2015-2016年的我是一个**,但**也有自己的价值,当时我还在努力学习宏观,当时我的很多看法真的是看着让人想笑,但我记得那个时候,我参与的宏观讨论最多的两个问题是

- 供给侧改革到底是什么

- 菲利普斯曲线为什么失效了

其中第二点的意思是,2015-2016年的美国人也在问这个灵魂拷问

“通胀预期真的能恢复么?”

当时美国人也不理解,为什么货币刺激做了这么多,但通胀预期没有恢复,当时联储有一个官员,叫做Goodfriend,其实那时候研究负利率的人很多,但他的名字确实太有特色,这位先生已经前几年过世,所以没能看到现在的通胀,当时他和很多人看法是类似的,如果0利率无法提升通胀,那么就负利率吧,负利率如果存在阻碍,那就用其他办法绕开,例如废除纸币,或者对纸币征税。

我说这些是想提醒大家,在差不多8-9年前,美国也有一段,苦苦货币刺激,而不得通胀预期的时候。

当时虽然我并不聪明,但我觉得通胀是会恢复的,主要原因并不是因为我聪明,而是我入行在大宗商品行业,我觉得价格已经太低了,一斤螺纹钢比一斤白菜便宜,黄金期货价格/生产成本回到了130%的危险区间。

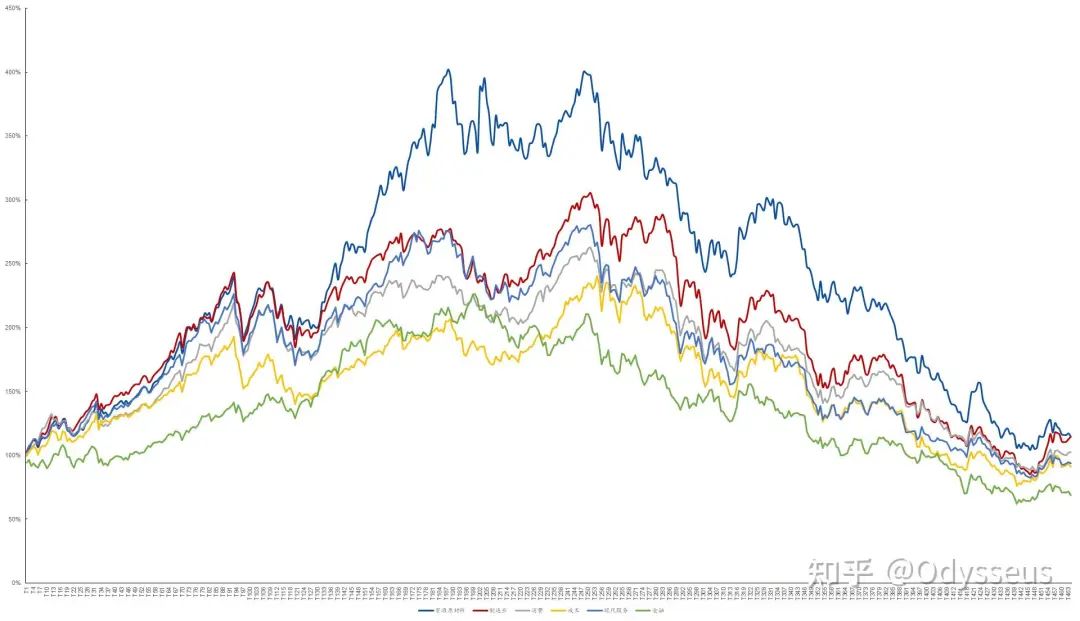

我当时画了一个大宗商品/标普500的比价关系图,正处在40年最低点。然后当时有一个前辈问我,这东西确实很低,但难保未来几年他不继续低。你怎么知道这是拐点呢?

我当时说了两个理由,第一个是供给侧改革可能有效,第二是我觉得如果美国财政刺激的话可能会有效果。2008年的时候伯南克的看法就是,大萧条的时候,货币+财政刺激逆转通缩预期。

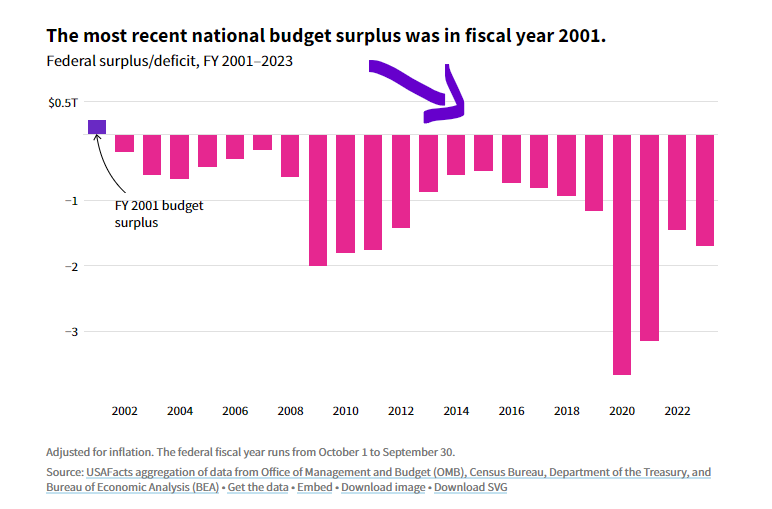

现在你说美国财政刺激,大家都觉得是必然,但回到2015年,没人这样看,因为美国当时财政在不停改善,赤字越来越小

做财政刺激的原因也不是经济上的。而是特朗普。特朗普上台后开始减税,然后赤字一路走高。

所以2021年的我,用这个2015-2016年的例子,说服大家通胀预期在财政+货币刺激下是可以超预期恢复甚至可能超调的。而这并不是任何高深的学问,就是简单的常识。

此时此刻,中国市场给我的感觉,就是2015-2016年那个一天到晚做货币刺激,终于想到了要加上财政刺激的美国。2016年美国是特朗普意料之外上台开始财政,然后通胀预期回复,今天的中国是凝聚了所有共识,几乎全市场,全体社会都认为,一定要降低失业率了。即便提高通胀也必须承受了。

这里还有一个趣事,我又一次和我父亲说,我们现在需要很坚决的财政刺激,才能逆转经济的悲观预期,因为货币的效率太低了。他当时说,比较有趣的是30年前亚洲金融危机前后,他们那个年代说的是正好反过来的,需要坚决的走市场化,才能逆转经济的悲观预期,因为财政的效率太低了

人类社会就是这样,人心似水民动如烟,老的事物永远在一个极端和另一个极端中摇摆,而最伟大的创造都是新东西。

我的经验是,当你说货币+财政 = 通胀的时候,一定会有很多质疑,因为这很正常,如果不是通缩到了一定程度,谁会货币+财政一起做,而通缩如果已经发生,要逆转预期就需要一点时间,而且会有无数人质疑这个东西能不能发生。

通胀是经济的滞后指标,所以他要恢复需要两个东西

- 先行指标够多

- 同步指标传导流畅

财政+货币就等于先行指标够多,因为不够他就会加码,就像fgw那个令人无语的发布会之后,就会有这个财政部的发布会。

同步指标流畅传导在中国其实就是三个东西

- 地产

- 基建

- 激励机制

我觉得其实这三个东西都已经有了实质性改善,发债去解决存量房地产问题是完全对症下药的事情,中国居民一大堆资产都在房子上,房子价格不止跌你要经济好起来是很难的,要控制的是房地产价格上涨的速度,而不是它的方向。

基建和激励机制我感觉就是那个化债的核心了。

所以从我的角度来说,我觉得这已经满足了我所有对于通胀预期恢复的预期。财政+货币刺激,传统传导机制流畅。这里我想说一句,这个修复和投资回报率其实没有任何关系,美国大萧条时期修的那一堆东西,在当期也没有回报,把通缩预期扭转,通胀之后化债本来就简单很多。

落实到投资上,通胀预期的恢复其实有几个受益的东西

- CPI和PPI的回暖会直接对于一些价格敏感的行业有帮助

- 股票整体其实是更看重通胀的,通胀预期恢复其实更有利于指数或者说大股票,因为利率预期会慢慢调整,大型成长股这个时候可能也比小型成长股更好

- 本币计价的黄金,之前说过,货币+财政刺激 = 本币计价的黄金价格上涨。但这里会有一个是否跑得赢的问题

实话说,现在没有比通胀预期更宝贵的东西了,逆转这个通缩预期,是一切的前提,还是之前那个看法,如果说中国资产要重估,那一定要有CPI和PPI的恢复。这几周比较令人开心的地方是,北京似乎看到了这个问题,而且以一个非常坚决的态度去尝试解决问题,你说有没有不确定性,肯定有,但我想起2016年的供给侧改革和美国的财政刺激,2020-2021年的通胀预期恢复,我觉得早期都是这样的。是不是一定成功,日本当年总是在货币和财政中摇摆,对经济形势判断不够悲观就是一个反例。

所以不确定性存在,但如果你问我现在什么是心中最好的投资,我觉得就是做多中国的通胀预期,人总是被自己过去所指引和束缚,但我相信未来会有一天,我会把2024年的中国,加到自己看多通胀的案例中去。

(最后的最后,我想做一个不讨喜的风险提示,但我觉得很关键,2008年的联储,在经济走弱时被冲高的油价掣肘,导致降息有点迟疑,或多或少助推了后面GFC的发生,所以此时此刻,中国这一手做完之后,全球经济失速的风险肯定是降低了,但联储的选择不同会导致两种更波动的结局,如果联储降息刺激,那么二次通胀概率增加而且幅度不会小,如果联储决定抗击通胀放缓降息,那么风险的概率增加,而且幅度不会小。但这个风险发生在美国的概率会加大很多。换句话说,风险加大,但中国相对跑输的时候我觉得过去了)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。