今年前三季香港上市45家、募资555.8亿,排名全球第四丨香港IPO市场

2024年前三季度香港新上市公司共 45家,全部是通过IPO上市,募资555.81亿(港元,以下同),新上市数量较上年同期减少2家,募资金额按年增加307.07亿或 123.45%。

目前,香港交易所IPO募资已跻身全球第四位,位列纳斯达克、纽约证券交易所、印度国家证券交易所之后,展望第四季度,预计仍有大型IPO在港交所上市,全球募资排名将稳固在第四位,甚至有冲击前三的可能。

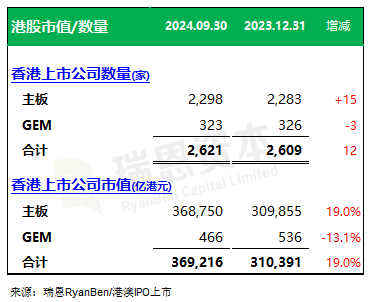

一、目前香港上市公司共2621家(截至2024年9月30日)

截至2024年9月30日,港交所共有上市公司2,621家,其中主板2,298家、GEM 323家。

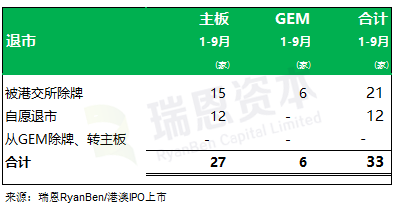

主板上市公司 2,298家,较2023年底增加15家,主要是今年新上市42家、退市27家(其中被除牌15家、自愿撤回上市地位12家)所致;

GEM上市公司 323家,较2023年底减少3家,主要是今年新上市 3家、退市6家(均为被除牌)所致;

另外,截至2024年9月30日,停牌时间超过3个月以上的上市公司共77家(主板 71家、GEM 6家),占上市公司总数量(2,621家)的2.94%。其中的2家已获上市委员会批准除牌。

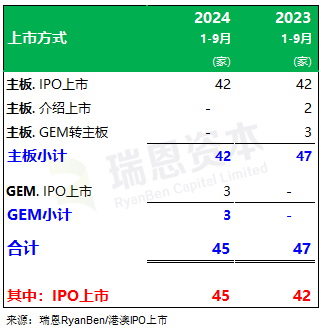

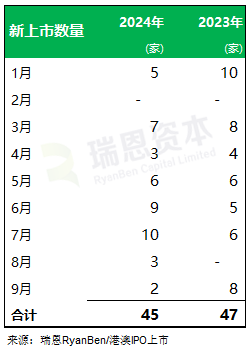

二、新上市数量 (2024年前三季度)

2024年前三季度香港新上市公司共 45家,其中主板上市42家、GEM(创业板)上市3家,全部是IPO上市。

其中,除2月份没有新上市公司外,1月份上市5家、3月份上市7家、4月份上市3家、5月份上市6家、6月份上市9家、7月份上市10家、8月份上市3家、9月份上市2家。

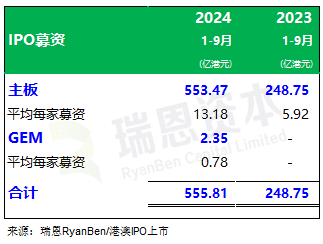

三、IPO募资金额 (2024年前三季度)

注:有些IPO的募资金额有所变化主要是因为可能行使"绿鞋"协议而变动。

2024年前三季度通过IPO上市的 45家上市公司一共募资555.81亿,较2023年同期的248.75亿增加307.07亿或123.45%,主要原因是超大型IPO美的集团(00300.HK)。

其中IPO募资最大的新股为美的集团(00300.HK),募资356.66亿(去年同期最大募资:珍酒李渡(06979.HK),募资53.09亿港元)。

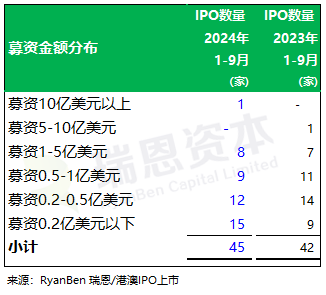

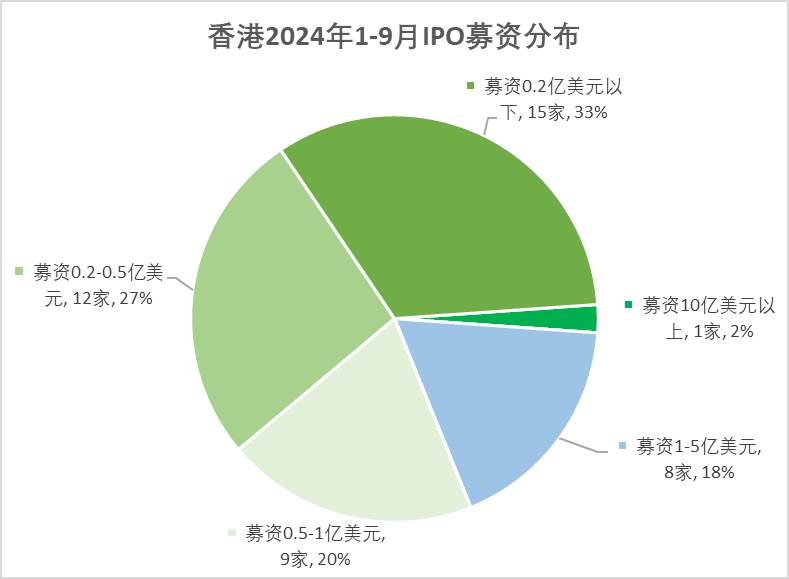

四、IPO募资金额分布情况 (2024年前三季度)

从IPO数量来看,2024年前三季度通过IPO上市的 45家(2023年同期42家IPO)上市公司中:

募资在10亿美元以上的 1家;

募资在1-5亿美元以下的 8家;

募资在0.5-1亿美元之间的 9家;

募资在0.2-0.5亿美元之间的 12家;

募资在0.2亿美元以下的 15家。

2024年前三季香港前十大IPO

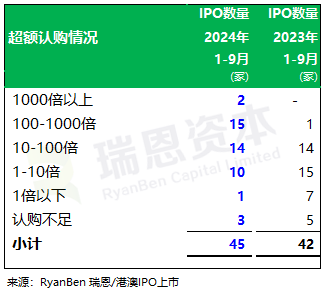

五、IPO超额认购情况 (2024年前三季度)

* 不含SPAC上市、IPO时仅发售老股等情况。

就IPO的认购情况来看,2024年前三季度通过IPO上市的45家(2023年同期42家)上市公司中,超额认购42家、占比93.3%,认购不足3家、占比6.7%。

2024年前三季度IPO超额认购在50倍以上的19家(2023年0家),如果不计GEM上市2家的约2500倍超额认购、以及3家认购不足的情况,2024年上半年香港38家IPO项目的平均超额认购倍数是110.94倍,是2023年(5家介绍或转板上市、5家认购不足,37家IPO平均超额认购倍数12.06倍)的9.20倍。

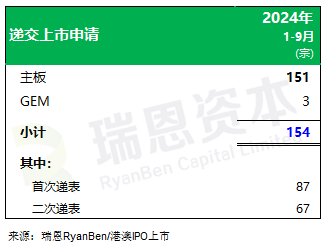

六、递交上市申请&通过聆讯情况(2024年前三季度)

2024年前三季度在香港交易所递交上市申请共154宗,来自主板151宗、GEM 3宗。

这154宗上市申请中,87宗为首次递表,67宗为二次(至少递表两次及以上)递表。

这154宗新上市申请中,约56宗(占36.4%)来自TMT行业,33宗(占21.4%)是医疗健康企业,6宗(占3.9%)是餐饮企业。

七、通过聆讯情况(2024年前三季度)

2024年前三季度通过港交所上市聆讯披露的共47宗,其中:

40宗已挂牌上市,

4宗即将上市,包括卡罗特(02549.HK)(已于10月2日上市)、太美医疗科技(02576.HK)、荣利营造(09639.HK)、七牛智能(02567.HK);

1宗或很快招股,包括华润饮料;

2宗招股书已失效,圆心科技、脑动极光-B(已失效)。

八、退市 33家 (2024年前三季度)

2024年前三季度共 33家上市公司从港交所退市,其中:

被港交所以上市规则除牌的,21家;

自愿撤回上市地位的,12家。

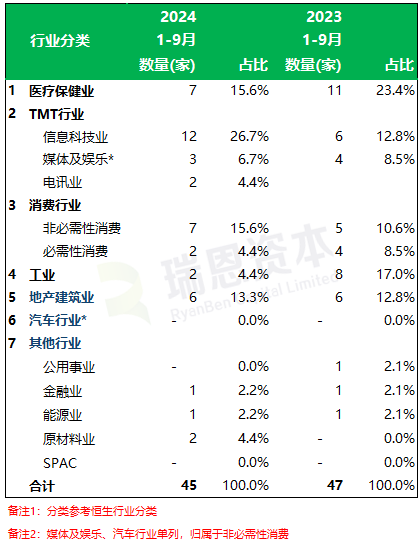

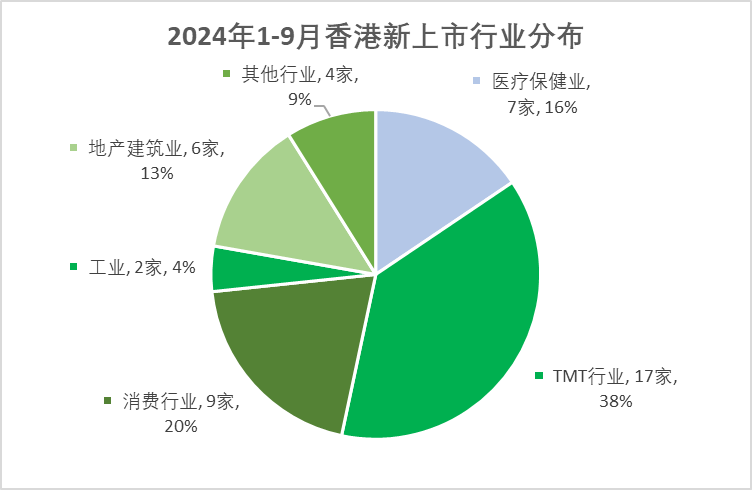

九、新上市公司行业分布 (2024年前三季度)

2024年前三季度 45家上市公司中,

17家来自TMT行业、占比37.8%(去年同期家10家、占比21.3%);

7家来自医疗保健业、占比15.6%(去年同期家11家、占比23.4%);

9家来自消费行业、占比20.0%(去年同期家9家、占比19.1%);

6家来自地产建筑行业、占比13.3%(去年同期家6家、占比12.8%)。

十、其他情况 (2024年前三季度)

H股上市,15家;

中概股二次上市,无;

SPAC上市,无;递交De-SPAC申请,2家,其中1家在10月2日通过上市聆讯;

以第18A章方式的(未盈利生物科技公司),递交申请13家,上市3家;

以第18C章方式的(未盈利特专科技公司),递交申请3家,其中上市2家。

* 数据来源于网络,可能跟官方公布的数据有所差距。疏漏难免,敬请指正。转载须授权。

*疏漏难免,敬请指正

版权声明:“港澳IPO上市”主要跟踪关注香港上市、澳门上市、美国上市等,所有原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则我们将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO、美国IPO等境外上市资讯,敬请浏览:www.hkmipo.com

相关阅读

香港上市中介机构“IPO保荐人”排行榜:中金、华泰、摩根士丹利、海通、中信建投(截至2024年8月)

香港上市中介机构“IPO中国律师”排行榜:竞天公诚、通商、金杜、中伦、君合 (截至2024年8月)

香港上市中介机构“IPO香港律师”排行榜:高伟绅、美迈斯、达维、威尔逊、史密夫斐尔(截至2024年8月)

香港上市中介机构“IPO审计师”排行榜:普华永道、安永、毕马威、德勤、立信(截至2024年8月)

130家“医疗健康企业”香港上市中介机构排行榜:中金、安永、通商、达维,保持领先

130家“医疗健康企业”在香港IPO上市,其中包括65家未盈利生物科技公司、1家特专科技公司

港交所上市主管陈翊庭:香港是中国企业IPO的首选,香港上市选择“合适的保荐人”非常重要

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。