2024Q4市场展望 - 全球资产的拐点时刻

故老相传,投资需要研究的深度,广度和锐度。而一个人很难同时兼顾三者,借鉴易行长的理论。那么我们应该在这三个里面,动态平衡择其二。一般来说,在市场激荡的时候锐度最重要(还记得两周前Tepper说的么?Everything!),在市场没有方向的时候广度最重要,在市场有趋势的时候深度最重要。

我觉得中国市场可能后面需要的是深度,而在全球市场上,还是要保持一定的广度,因为坦率来说,目前全球市场依然是晋西北乱成了一锅粥。大量的资产在关键位置踌躇不前,选举的结果,联储的第二次降息(一般来说联储前三次降息后市场就会有一个明确的方向)我觉得会决定后续的方向

几乎可以确定的是,这个2024年的Q4,会成为很多资产的拐点。我自己的经验是,这个时候最适合的名言是艾森豪威尔的那句话"Plan is worthless, but planning is everything" 计划本身毫无价值,但做计划的过程是一切的关键。而今天我的时间特别多,所以这个文章会特别长。

中国:短期尽力从通缩的边缘逃逸,长期需要在战略选择下,建立一个新的激励机制

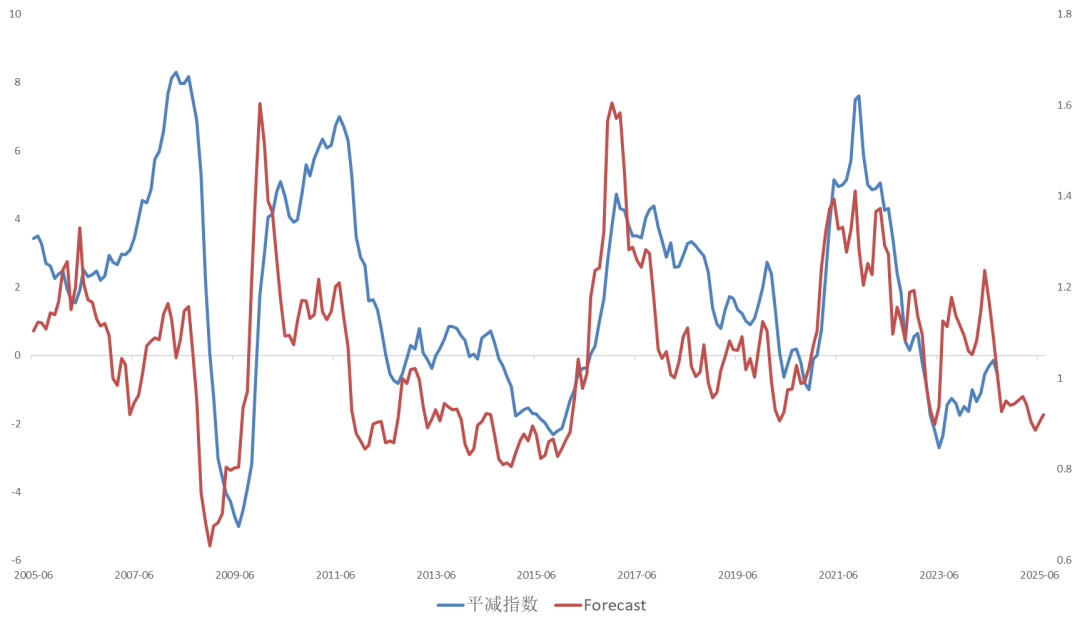

如果不是存在刺激政策,中国未来几个月的价格压力其实是巨大的。所以看到什么“Risk of too much good thing" 真的是一脸苦笑,现在怕的不是太多而是太少。

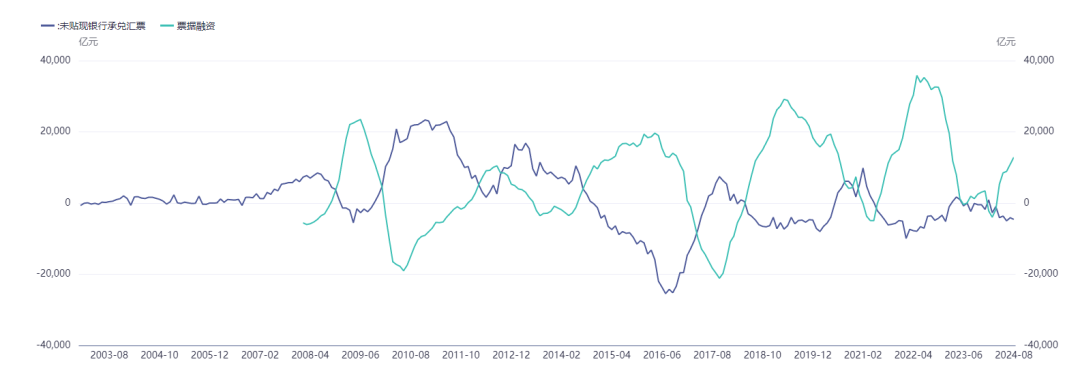

单纯看信用派生也是一样,我们还在期待一个拐点。传统经济理论中,经济活动是从信贷和利率开始,通过消费和制造,最后传导去价格和失业率。而在一些关键的时候,如果时间已经来不及,那么央行就直接进行资产购买,直接把价格预期拉回来,这种时候一般就是经济预期已经完全不稳,实体陷入了悲观螺旋。这就像踢球的时候,如果你有一个队友中暑,你可以把他背到室内然后给他降温就好了,如果你有一个队友突然直挺挺倒下去,这时候你需要的就是AED和120,不是藿香正气水。

投资的魅力就是,你不仅要正确,还要在正确的时间说正确的事情,两周之前写上面这段话画这张图,得出一个悲观的结论就是亏20%。

长期来说,中国就只有一个简单的问题,地产是过去30年一个完美的工具,未来新的激励机制到底是什么。但这个问题实在太大,并不适合在这篇文章探讨。而且这个激励机制也和战略选择息息相关。

而短期四季度中国经济只有一个东西要看,就是高频数据是否好转。绝对值并不重要,趋势更重要,如果说以前早周期更多看信贷高频,这次因为刺激直接给到了价格,所以消费,通胀失业率都要多看一眼。财政刺激我反而不担心,他要么是准备好了出,要么是准备在出问题之后出。区别并不会很大,对资产价格的影响就是节奏问题。

美国经济:其实也是一个政治问题

这里我想说的并不是说美国经济数据被政治影响,虽然我觉得这一点是存在的,但其实还有一个更深层的问题。

疫情以来,有大量合法和非法移民进入美国,这些人在美国过去几年财政刺激下都实现了充分就业,所以失业率很低。尤其是很多非法移民也拿到了工作。比方说美国现在很多快餐厅的工作语言我感觉已经是西班牙语,而在美国打dota我觉得已经不会遇到说英文的人了。

那么这些非法移民,在统计就业的时候,都不算就业,但他们也要吃饭也要穿衣。所以你会看到经济数据并不差,但失业率数据总是有一点点奇奇怪怪的下修。

所以2020-2022年美国的强财政+2020-2024年的移民流入,造就了美国经济在先行指标和同步指标的强劲。而好巧不巧,财政和移民就是本次大选的核心议题之二。当然,美国人会把这个东西统称为“经济问题”。现在的问题就是,民主党和共和党将来准备怎么去看这两个问题,如果民主党继续,即便是一个跛脚政府,我觉得他们也会维持高利率,强财政,移民流入(但速度放缓,也许一半?),如果共和党横扫,那我觉得强财政支持肯定就没了,减税降费,然后降息,移民流入速度大幅放缓。

这个区别实在是太大,他影响一切资产,所以到目前为止,大部分大类资产都在关键位置徘徊,一般来说,美国选举到最后一个月就七七八八结果差不多了,这次因为比较激烈可能到最后几天,所以今年我觉得如果说有哪几天是最关键的,就是11月6号和7号,那两天美国选举和联储第二次降息都会确定。

其他的经济结论和9月份其实没有区别,我对新的那个失业率数据觉得完全不用看,现在美国经济就是等两个东西

- 大选结果

- 刚开始几次降息后的经济预期稳定

中国股票:短期的问题好解决但短期的价格快到了,长期的问题难解决但长期的空间巨大

如果你9月24号问我,这一波指数的反弹可以到哪里,我会告诉你我觉得3150-3250,目前看,节后开盘很可能就已经快到3500了。所以就是之前写的,这时候什么策略都是假的,只有一个策略是对的,就是仓位拉满。

如果从股债比价去说,由于利率已经走低很久,所以中国股票市场相比债市的吸引力是更大的,我不觉得人行在经济确认回暖前会有任何收紧的做法,人行想要的应该是一个正向的曲线,而不是利率走高。所以长期来看,股票市场的空间是存在而且很大的

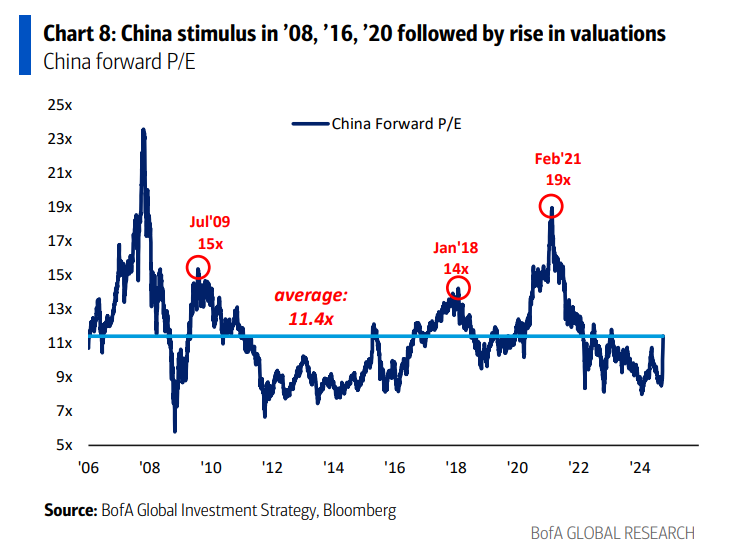

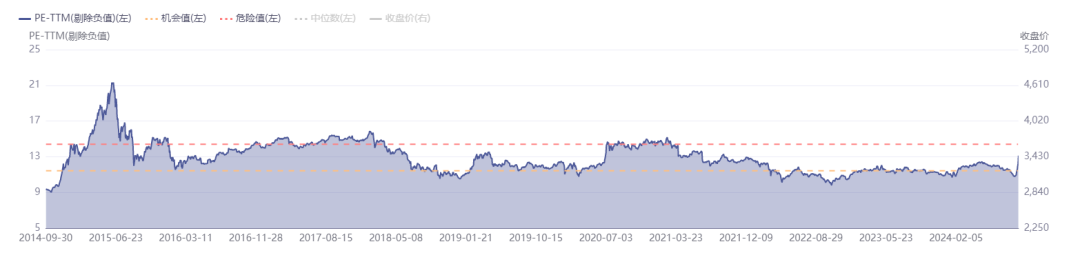

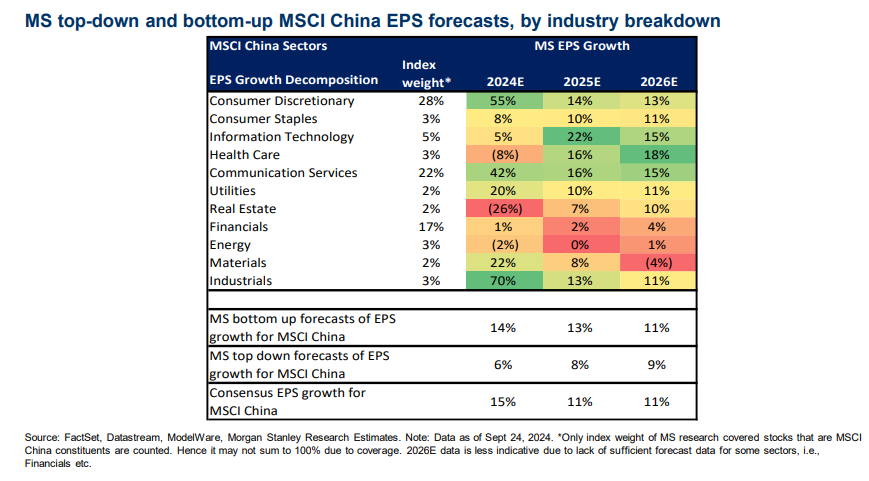

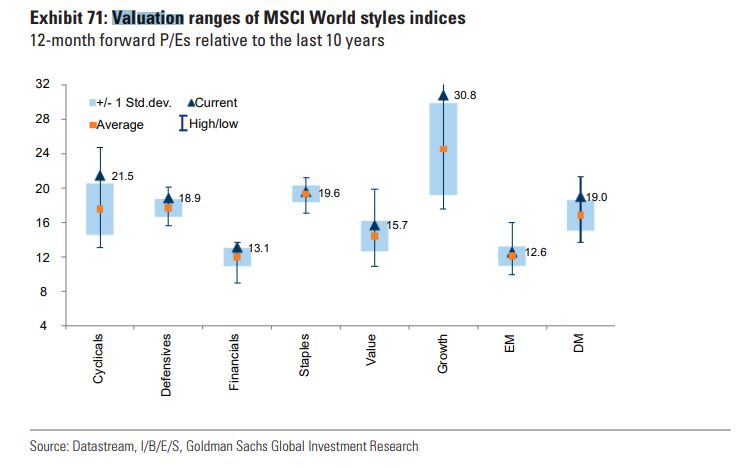

如果就从PE去看,下周开盘我估计就已经在这个危险值附近了。

这其实说明一个很简单的问题,如果这一套刺激的组合拳,加上后面的财政,能把中国的经济预期扭转,现在这一波就也就是一个开始,实际利率的走低会带来中国企业盈利的好转。如果刺激效果一般,那干拔估值也就差不多了。

如果你问我的看法,我觉得北京的刺激组合拳也取决于后面联储尤其是美国的选举,但如果不达预期他会继续加码。就是那个会上说的,5000亿不够可以再来5000亿。

10月可能是一个分化,不同板块等后面海外和美国驱动的时候,如果你要我现在说的话,我觉得民主党更有利于通胀,共和党更有利于降息,从指数的空间来说,共和党可能会给中国带来更大的指数空间。民主党的情况指数空间小一点,但通胀预期恢复会好一点。

策略来说,我觉得之前如果浮盈很多,10月完全可以在情绪比较好的时候买一个看跌期权保护一下自己的持仓,而且时间我觉得都不要太长,就保护到11月就够了。这种保护不是看空,这是为了更好看多....

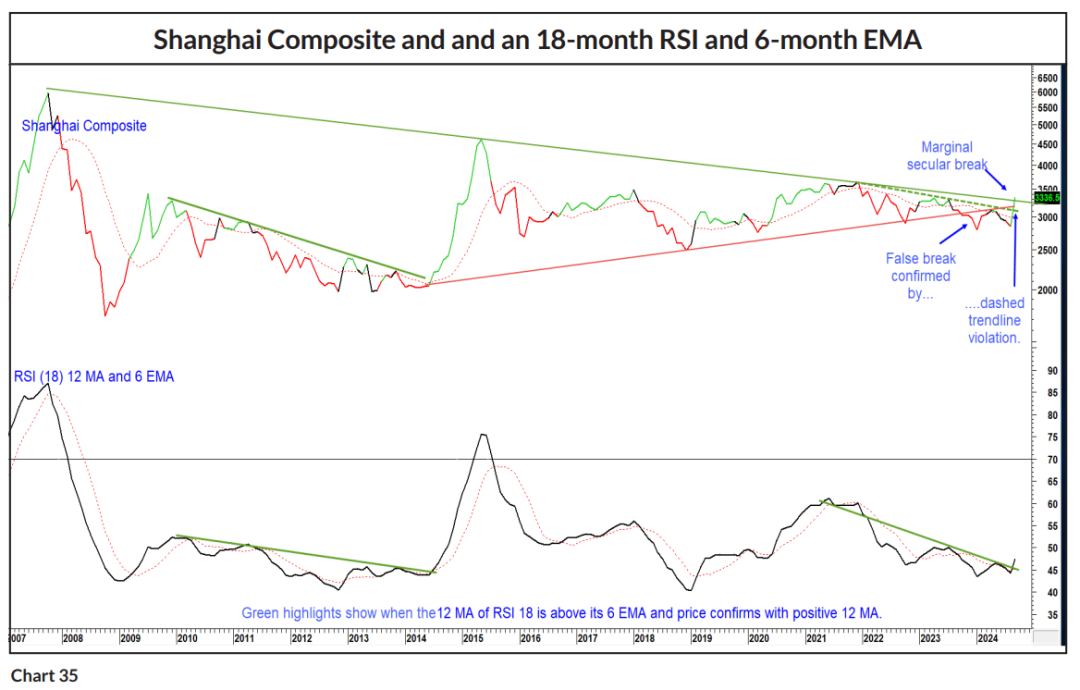

技术分析上,普林格的看法我非常认同,这是长期下行趋势线被打破,关键时刻。短期速度太快波动不会小,但后面的牛市是可期的。而且纯技术分析来说,这是一个向下的假突破之后接的突破,结构是更好的。

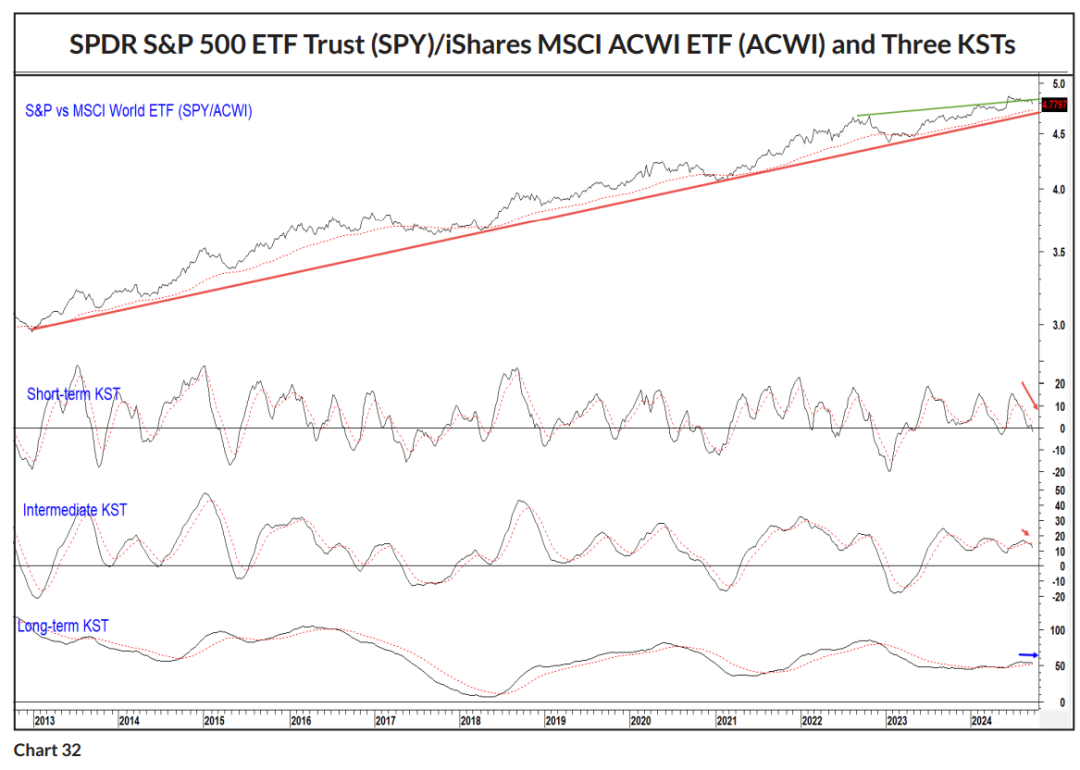

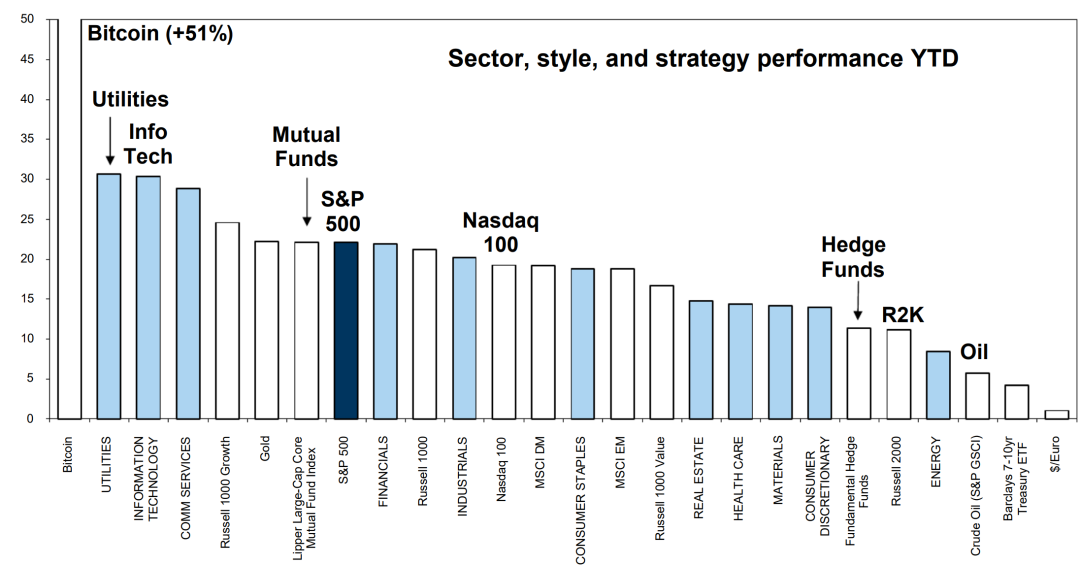

毫不夸张地说,两周内,中国带着MSCI World指数直接在涨幅上逆袭了美股

所以我完全理解美国会有一个超预期的失业率数据,如果美国再失业率数据走弱,50bp降息,美元直接就破了100了。

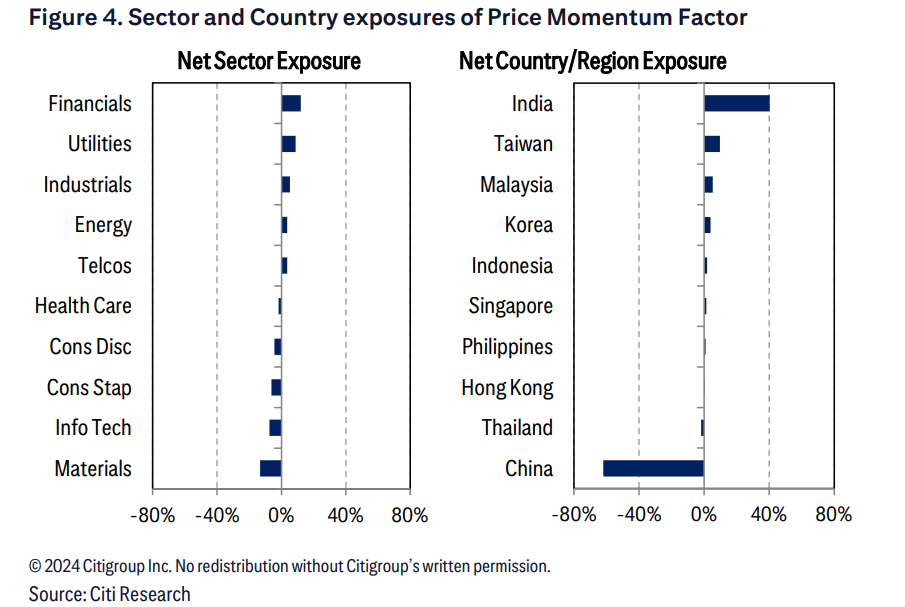

行业的选择我觉得是十月分化的时候最值得思考的问题,但因为这个比较细节,就不在这里讨论

结论我觉得十月会是市场开始分化的时候,节奏可能也和美国的选举和联储节奏有关,但整体来说,我觉得应该是从鸡犬升天的阶段,慢慢看向一些长期的时候。技术上这就是底部,找板块和个股更重要。

其实中国市场有很多可以聊的问题,但反正开市还有两天,可以明天再说。简单来说几个结论

- 过去两周很多空头平仓,这就像2022年底一样,空头越多的地方短期涨幅越好

- 明年的EPS预期比较关键,通胀受益的板块beat的可能性更大

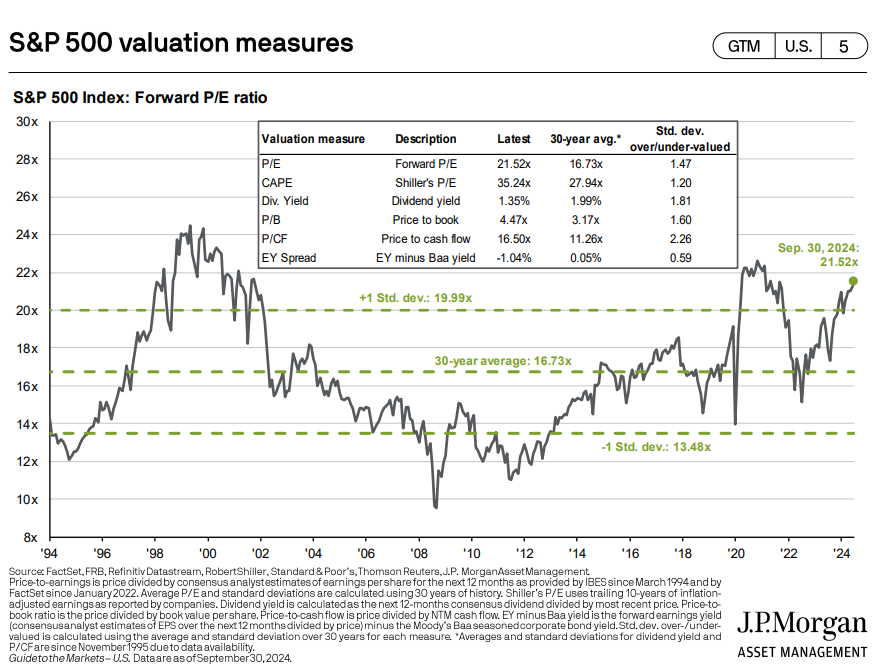

美国股票:通胀是股票的朋友

当我有时候和朋友解释为什么名义GDP也很重要的时候,我总喜欢用工资的例子,我想大家应该没有任何人会在谈工资的时候,和老板说我要实际工资吧,大家都是活在名义世界里的生物,而政府的工作就是让通胀不要太显著,让我们误以为名义GDP和实际GDP相差不远。温水煮青蛙,当水温太高的时候,青蛙就要跳出去了。

对于股票同理,没有任何一个分析师会在算EPS的时候,算实际的EPS。我们都是活在名义GDP世界里的生物。

所以通胀是股票的朋友

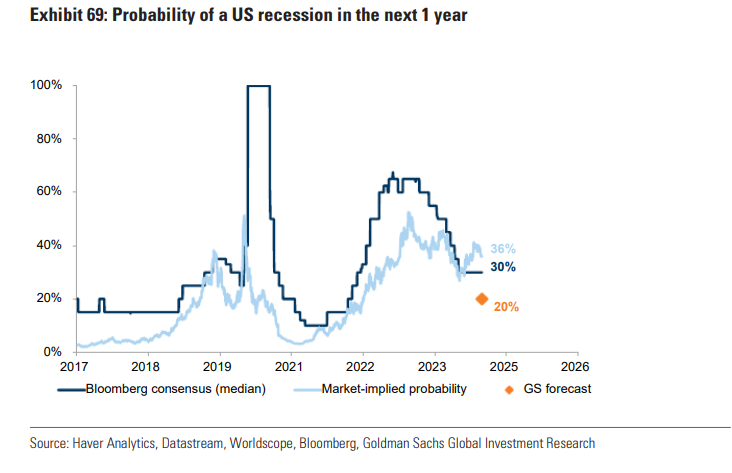

有20%-36%的概率大家觉得明年美国会有一个萧条

但股票估值处在历史最高位附近,要么是大家都低估了萧条的可能性,要么是大家都理解了通胀的持续性。

之前美国股票的情况简直是最完美的,本土通胀预期稳定,然后中国通胀预期一路跌,等于是中国帮联储打开了政策空间,损己利人。那么现在情况也许就有一点变化了。

当然,联储毕竟也在降息周期,和全球央行一起,所以我觉得只要选举过度比较流畅,然后联储想清楚怎么做,美国的通胀预期不会大规模失速。我觉得有一点是这两年我学到的,就是如果你看空一个通胀预期中的经济,你也不要去空他的股票,你可以空他的货币和债券。

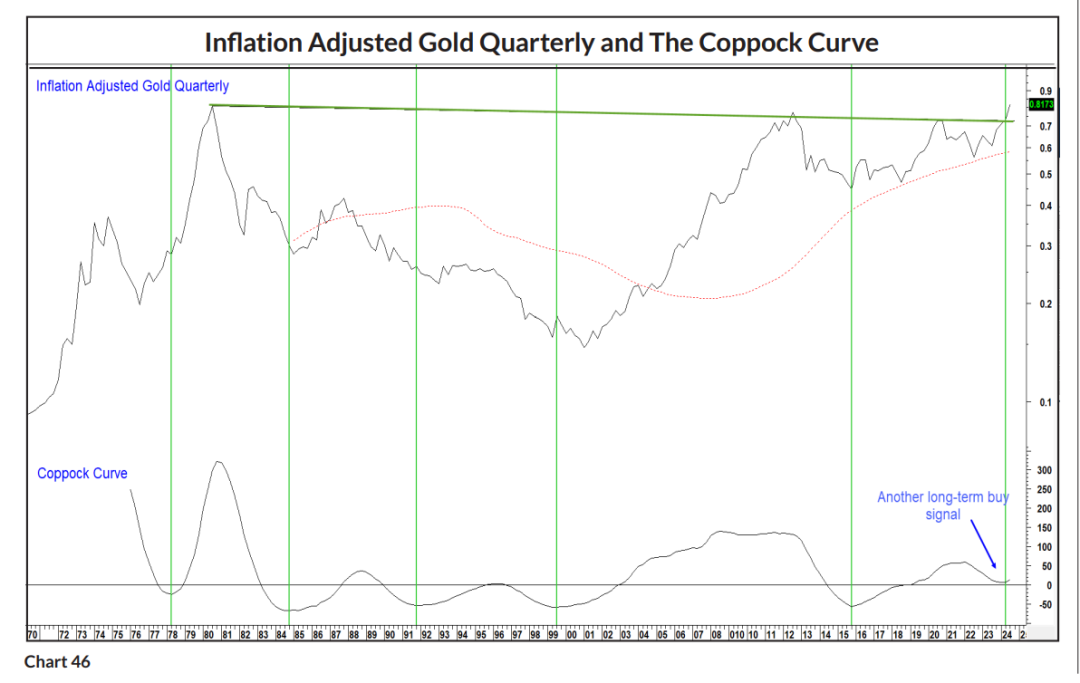

黄金:短期看起来有风险,但长期看起来有期待

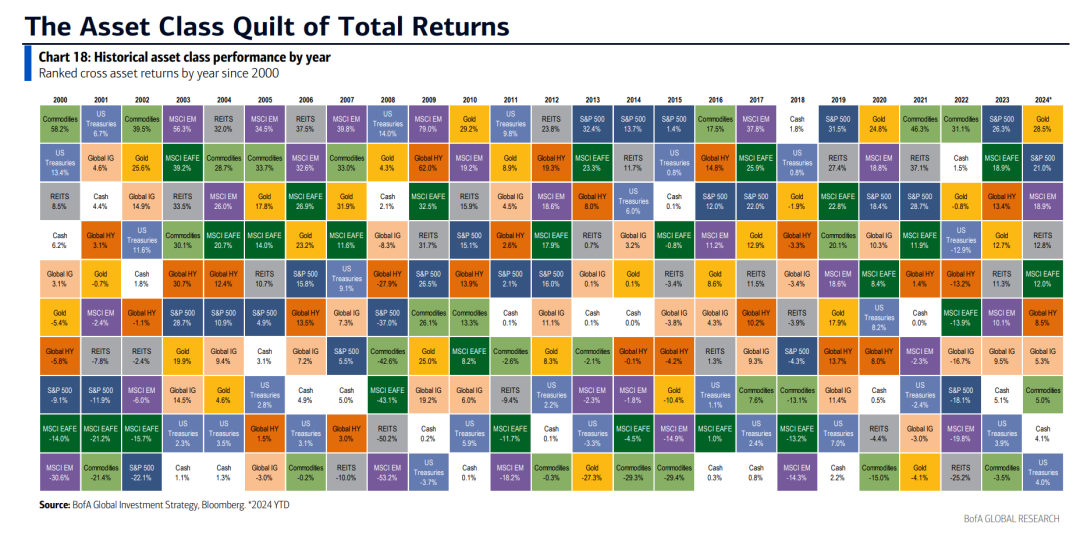

黄金是今年最好的金属

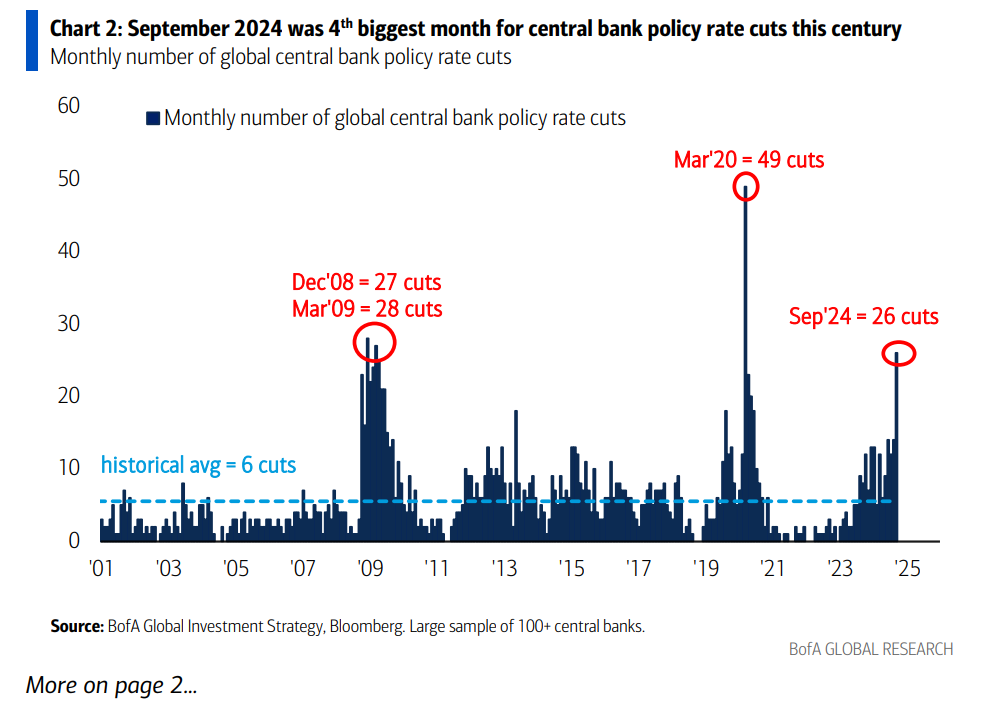

从2008年之后,黄金很少有连续三年正收益的时候,背后的原因有很多,但主要是我们在2008年之后再也没看到过全球共振的财政和货币刺激(除了2020年,但2021-2022年就开始倒带了)

从短期战术的看法来说,和之前没有任何区别,降息后如果软着陆,你要买铜而不是买金,这是过去一个月很多权益市场看得到的趋势。然后ETF和机构会有一个换仓,在降息1-3个月之内会有一个确定性的涨幅但后面需要看经济。这些之前都说了无数次。

这些都是短期的风险,也是我觉得之前可以减仓一点黄金去买铜的原因。

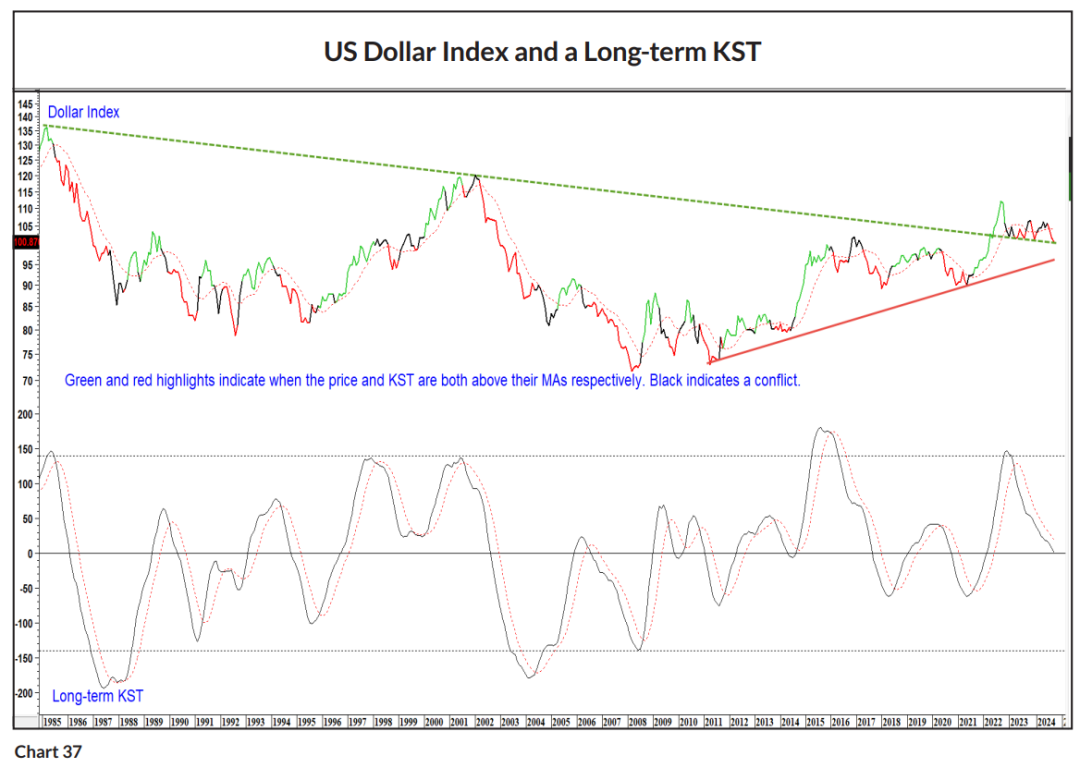

那么现在我觉得是这样的,如果特朗普上台,我可能会把一些黄金的仓位重新加回来,因为我觉得特朗普如果兑现他竞选里面说的那些政策,他是可以把美元压低,利率压低的。这种组合下,黄金那个非常优秀的长期技术形态会成真。

铜:一万美元的铜

在上一次美国降息周期中,2019年Q4,沪铜大概50000元,然后伦铜大概6300美元左右,此时沪铜80000,伦铜大概10000元。

一个很简单但又很难的问题是,铜到底涨了多少?涨多了还是涨少了...

考虑到2019年美国CPI定基指数大概250左右,今天是320,整体物价涨了30%左右,如果用南华商品指数去看,今天2400-2500,当时1400-1500,涨了60%左右。铜的涨幅比CPI更高,但没有显著高过商品整体的涨幅。

之前说了很多铜的基本面,我也不想赘述,此时此刻,我觉得铜的交易和过去10年其实本质没有不同,他是一个全球化的金属,只是由于中美的关系变化,你不能再简单拿一个美国的PMI或者中国PMI去指代全球的制造业了。

铜将来的上行故事是:中国从短期通缩中走出来,美国软着陆,同时美国不会因为中国通胀就主动压制本国的资产价格。

或者这么说,中国现在的刺激,或者说财政刺激,不会带来任何美国的就业增长,但会带来通胀的恢复。而如果有一天美国本土失业率走高,而通胀还在高位,联储依然会降息。在失业率和通胀的风险中,目前联储一定是看失业率的。

铜的下行故事是:中国刺激失败,但这样通胀预期走低,美国只会有更大的降息空间,而铜已经慢慢变成一个capex相关的金属了。所以他的下行是有底的

所以8000的成本支撑,11000的刺激价格,10000的现价,我觉得还是股票比较不错。中国的有色股票,估值比海外便宜,态度比国外激进,如果民主党上台有通胀预期,如果共和党上台可能有整体beta。确实是现在一个不错的选择。所以如果之前大家买了铜的股票,我倒是觉得不要太着急去止盈这个...至少可以等选举结束看看。

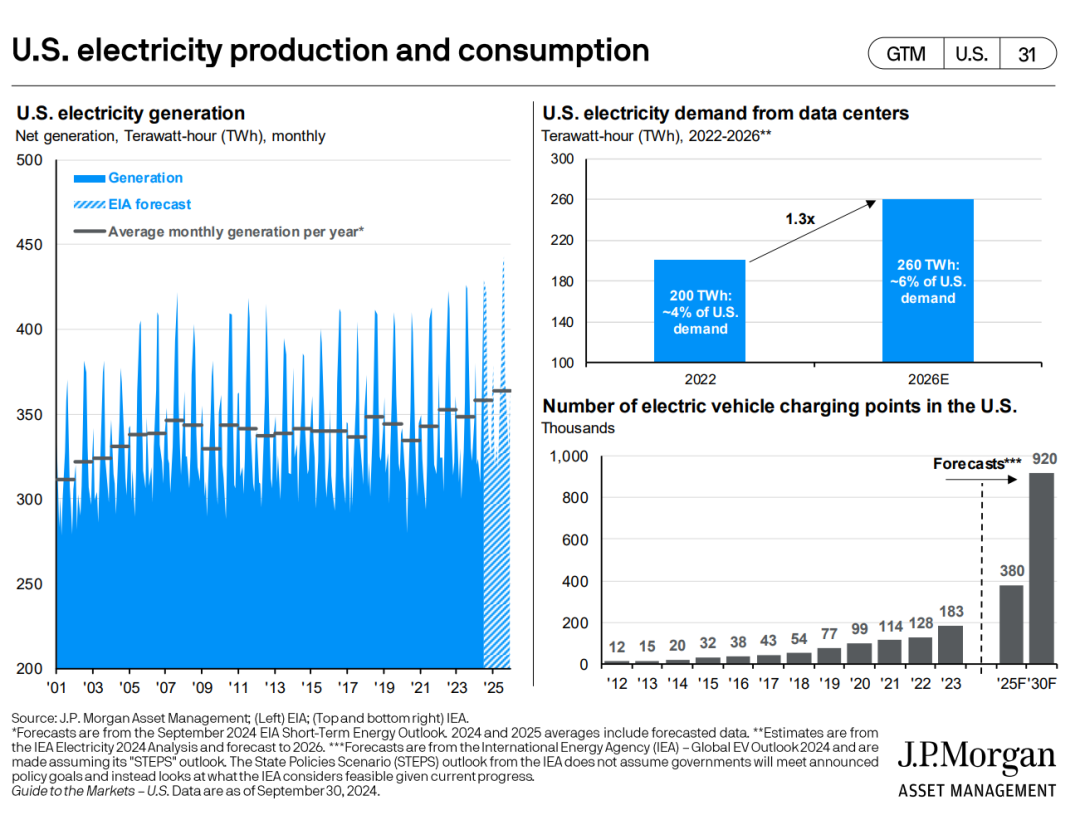

电力已经成为了摆在台面上的投资逻辑。铜和铝两个有色金属自然也是如此

其他和结论:中国刺激+美国软着陆 = 二次通胀

中国和美国都无法承受一次大规模的萧条,尤其是两方还在努力进行大规模的产业竞争时。如果说上面四个东西我还算比较熟悉,其他资产的看法我其实就纯粹是凭自己的感觉了

美债:我不觉得这是一个好投资

我觉得利率可能会走低,特朗普上台尤其如此,但你想一想就会明白这个资产其实很矛盾,如果是民主党,那么财政+高利率本来就不是一个好资产,如果是共和党,确实降息可能超预期,但美元也可能走低。这真的是一个好投资么?

美元:特朗普我觉得是有能力拉低美元的

不要低估了特朗普的决心,一个减税代替直接投资,降息代替财政的美国,是可以美元走低的,虽然我的确不明白美元走低后美国制造业竞争力能不能恢复...

石油:空头如此集中,感觉后面要么就是急跌拉回来,要么就不会跌了

之前说过,石油有一个可能的黑天鹅是中东和平+特朗普上台。有这个看法也是因为持仓太集中。一般来说,这种空头极其集中的时候,要么是大家的一致预期真的发生了,那就是急跌然后拉回,要么就是一致预期落空就不会跌了。2024年石油是跑输一切的资产

需求端,加息遏制的需求,供给端,由于加息遏制需求,减产估计也是千疮百孔。如果需求从负向走向正向,他改变的不仅仅会是一个需求函数,博弈的函数也可能改变。

写在最后的话,中美两个经济体量最大,债务规模最大的国家,也是我心目中最有战斗力的两个国家,正在进行一场可能没有先例的产业竞争。为了胜利双方都会不择手段,双方都有自己的优势。此时此刻,还没有到那种去思考谁赢谁输的时候。这更像是第一回合结束,而第二回合可能马上就要开始,而双方此时都坐在场边,等待着2024Q4第二回合上场的钟声。如果你回过头去看看第一回合有多么资产跑出了不敢相信的趋势,打破了多少之前范式,你就不会低估第二回合的重要性。

这就是我们现在所处的情景

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。