下周要闻一览:非农携手鲍威尔讲话来袭

非农,启动!

每个月的第一周总是会上强度,这次又是非农带头。

周一:芝加哥PMI,达拉斯联储商业活动指数,美债拍卖,美联储主席鲍威尔讲话。鲍威尔届时会在全美商业经济协会发表讲话,料涉及到利率路径等问题,但由于9月FOMC到这期间未太多数据公布,可能还是需要等周五的非农,他关于通货膨胀和大幅降息的表述值得关注,交易员会寻找更多关于11月降息50个基点的信息。此外,欧洲经济数据也值得关注,可能对欧央行和英央行的下一步降息步伐有更多前瞻作用。

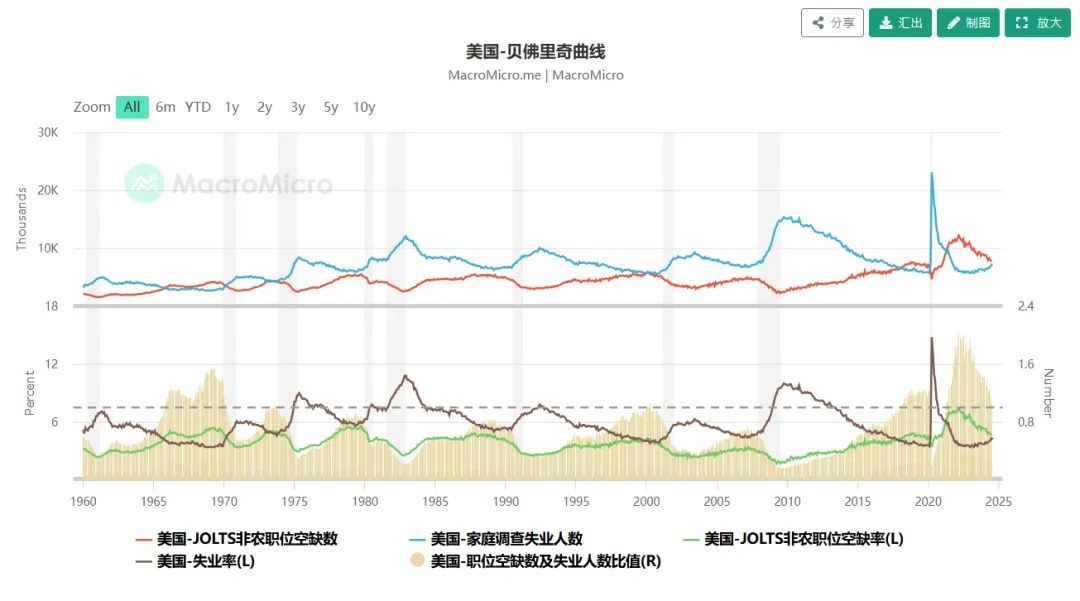

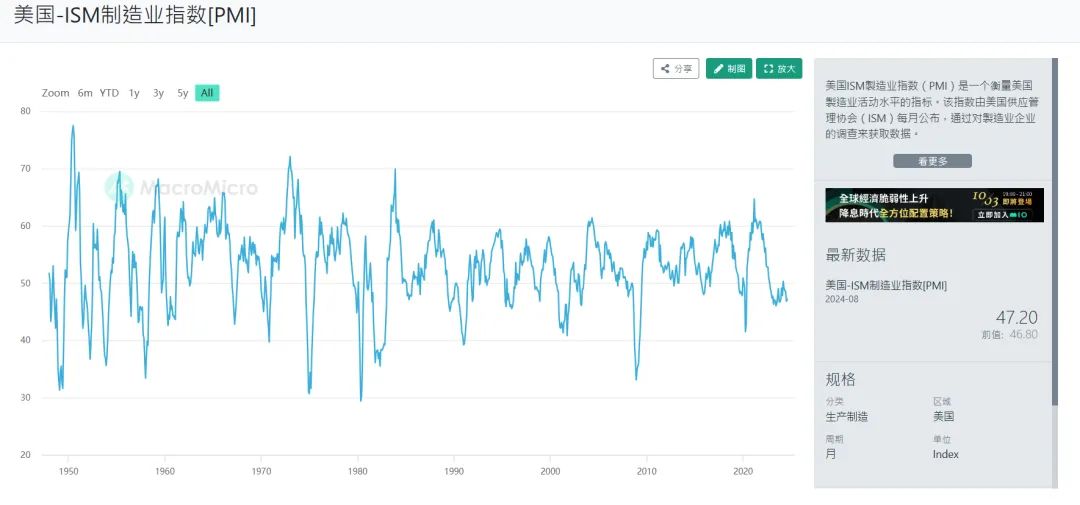

周二:标普全球与ISM的制造业PMI,职位空缺,美短债拍卖,美联储官员讲话等。标普全球制造业PMI初值不佳,就业新订单指数收缩,价格指数上扬,制造业继续通胀+衰退,而ISM的制造业PMI连续低于预期引起了美股多次杀跌,本次估计又要上强度,华尔街投行的数据显示,新订单与库存的比例显示未来制造业边际或有所改善。职位空缺方面,此前美国职位空缺远低于预期,空缺率,空缺岗位,单人匹配岗位等已经低于疫情前水平,显示美国的劳动力市场明显降温,企业在放缓招聘甚至有所加快裁员,研究贝弗里奇曲线的美联储理事沃勒也称劳动力市场明显降温,可能需要继续大幅降息;笔者结合美联储的论文研究后认为,美国的贝弗里奇曲线正在最平坦的地方,稍有不慎失业率会大幅上行,而且整体劳动力市场恶化,曲线整体右移,显示匹配程度恶化,毕竟是临时工招人而IT被裁员,接下来职位空缺率+失业率可能同时小幅上行。

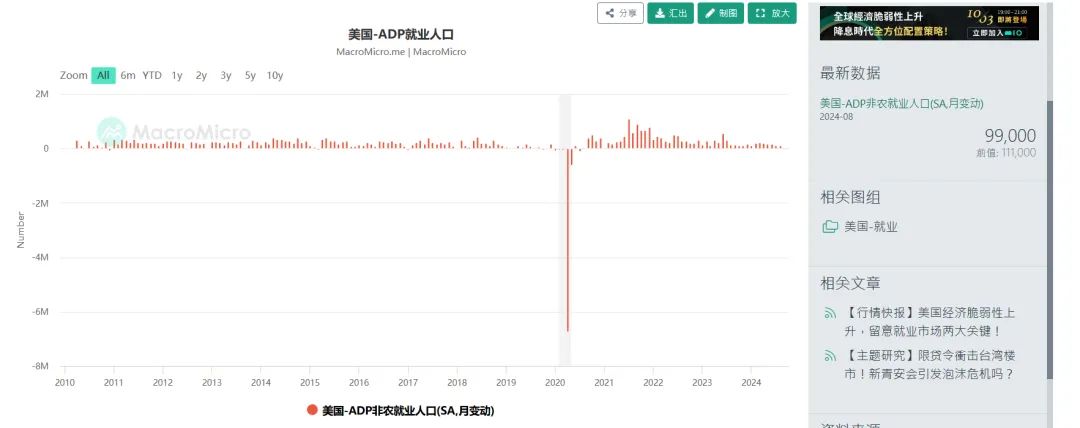

周三:小非农,克利夫兰联储主席哈马克,美联储理事鲍曼讲话。此前ADP就业数据连续降温,来到了2021年初的最低水平,和非农的差距也逐步变小,前瞻性有所走强;细分行业方面,周期敏感的行业新增就业似乎在持续扩张,而周期性弱的行业新增就业放缓或者裁员,就像上面职位空缺笔者分析一样,行业匹配性变差;老员工和跳槽员工薪资增速继续放缓,劳动力市场对通胀没什么威胁,而如果收入增速放缓过快,甚至会影响消费和美国经济。美联储理事鲍曼此前继续发表鹰派讲话认为应该小幅降息,她担忧通胀再起,而新上任的克利夫兰联储主席不知道立场如何,是不是和她的前任梅斯特一样鹰派。

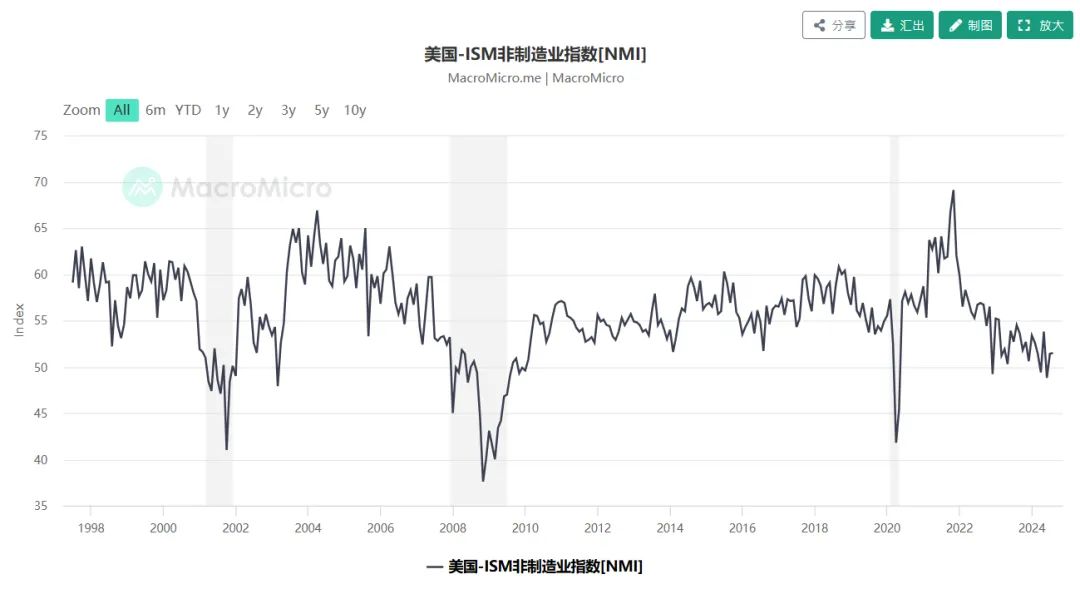

周四:初请续请,两份服务业PMI,美联储卡什卡利和博斯蒂克讲话等。初请失业金人数近期持稳,续请失业金人数整体低于预期,显示美国劳动力市场韧性可能超出预期,缓解衰退担忧。此前几次服务业PMI都超预期,新订单,产出,就业等关键项目都有所反弹,当然价格指数也反弹;本次服务业整体指数料继续扩张,占美国GDP80%的三产还是经济最重要组成部分,但考虑到市场的预期,本次服务业报告最好还是超预期。

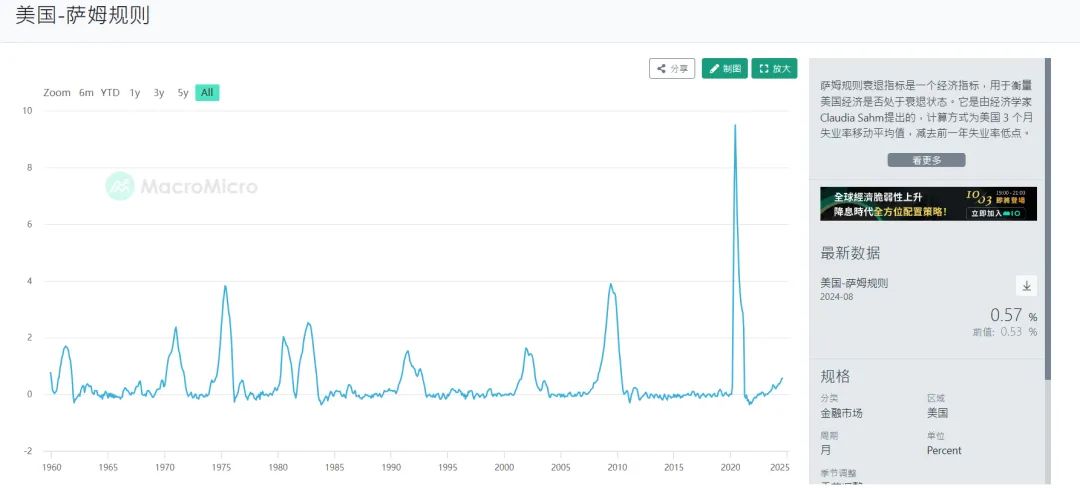

周五:非农报告,全周甚至整个月最重量级的数据,考虑到美联储的重心转移,本次数据对11月的降息决定举足轻重。此前7月非农爆冷,8月新增就业低于预期推动美联储9月降息50bp,鲍威尔称有对7月FOMC没及时降息的补偿。而笔者目前跟踪的前瞻指标和非农本身出现分化,这可能是BLS(美国劳工部)的模型更新,数据修正等,此前QCEW超预期下修,但部分机构认为可能低估了美国就业,因为非法移民可能被剔除,但非农报告本身不会这样。笔者此前拆分非农数据时强调,周期敏感行业的新增就业增加,全职岗位的上升,家庭调查新增就业超过企业调查,劳动参与率的略微提升都支持美国的整体就业不算差,最近的降温有一些挤水分的意味在里面。本次非农就业料维持在10万以上水平,失业率可能窄幅震荡,但不太可能继续触及萨姆法则,薪资增速,劳动参与率也需要关注。

笔者对一些数据预测如下:ISM的制造业PMI为46.7(市场预期47),职位空缺780万人(预期暂缺,修正值和公布值差距大),ADP新增就业11万人(市场预期12.5万人),ISM服务业PMI为51.2(市场预期和前值一致为51.5),续请小幅下行到183万人左右,非农新增就业15万人(市场预期14.5万),失业率4.2%(持平市场预期),劳动参与率62.7%,工作时长34.3h,薪资增速同比增3.8%环比增0.3%,整体温和,支持美联储继续降息和软着陆预期,但对11月降息幅度前瞻性可能不大。

继续等待经济数据和美联储官员发言。

风险提示及免责声明

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。