浅析9.24政策大礼包,超预期政策或成奠定拐点的基石

美联储进入降息周期后,市场对于中国利率空间、政策空间打开一事可以说都有预期。但很多参与者可能没有预料到,政府的政策组合拳开来得如此突然,并对港股、A股两市的市场产生了巨大的提振效应。

9月24日,国务院举办新闻发布会,出台了一系列金融支持经济高质量发展的扶持政策,包括存量房贷利率的下调、50个点的全面降准、两项创新的资本市场支持工具,合计8000亿元的市场流动性补充,以及有关平准基金的规划预期。同时,有关中长期资金入市、央企市值管理的消息也再度被提及,可以说本轮的一揽子政策在力度和规模上“诚意满满”。

而从市场情绪来看,本轮的政策组合拳强而有力地提振了市场信心。9月24日,港A两市纷纷创下了年内最高涨幅,两市的成交额更是肉眼可见地迎来提升。而截至发稿日,恒指与沪指依旧维持着上涨走势。

相较于过往政策而言,本轮的强心剂显然强而有力。那么从政策层面上来看,本轮政策组合拳究竟发挥了怎样的作用,后市又该如何分析,本文将对此进行浅析。

01

传统利率工具落地,能发挥怎样的作用?

若要直言本次政策组合拳的核心性质,“放水”一词算是行业中最常见的描述,换言之就是为市场提供了增量的流动性。但在落实这一效果的方法上,政策端并非一味地传统,而是结合了部分创新的工具来实现放水的效果,时间层面上也算有远有近。

先从较为传统的政策,也就是降准、下调存量房贷利率,以及二套房首付比例下调这几个来讲起,这些都是在过往政策中被多次使用过的政策工具,且包括笔者在内,市场也基本对此做出了“预言”。

具体来看,央行表示近期将下调存款准备金率50BP,大型银行存款准备金率将从8.5%降至8.0%,中型银行存款准备金率将由 6.5%降至 6%,农村金融机构维持 5%。同时,央行将引导商业银行将存量房贷利率降至新发房贷利率附近,预计平均降幅在50BP,并将全国层面的二套房贷最低首付比例由25%下调到15%,统一首套房和二套房的房贷最低首付比例。

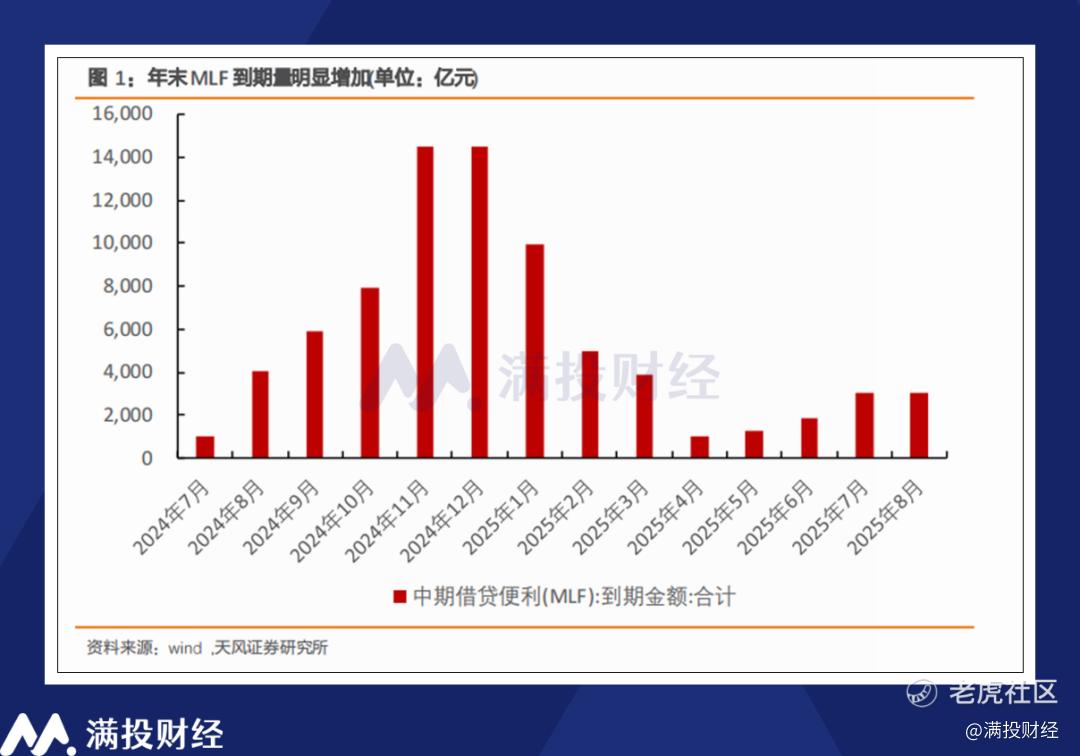

有关央行降准的举措,实际上是比较超出预期的,但同样是合乎情理的。由于经济数据表现并不算好,自8月中旬以来,政府发债速度有所提升,结合此前“防空转”“停止手动补息”的政策导向,对银行间的市场长期资金带来了一定压力,而从年末MLF到期规模来看,10月以后的到期规模压力明显。通过降准带来的流动性补充,折算向市场提供长期流动性约1万亿元,对银行能够起到的流动性补充也较为明显。

而有关存量房贷利率的下调,以及二套房首付比例下调两项政策,笔者在日前已经分析并提及过的内容,这里就不过多提及,只聊一聊落地的50BP能够起到的释放效果。根据央行测算,存量房贷利率下调能使平均每年减少家庭的利息支出总数大概在1500亿元。而根据申万宏源的测算,以2023年居民消费总规模49.3万亿为基数计算,房贷利率的下调对消费的拉动约为0.2%左右。从上述测算来看,该政策更多是缓和居民集中提前还款的冲动。

回顾2024年以来的三次总量政策调整,一季度是降准和LPR不对称降息,7月份是以OMO利率为核心的利率型工具降息,而本次则是在总量层面和房地产层面的组合工具降息,整体基调从宽松走向更宽松,政策力度是在不断加码的。

02

超预期的新政策,将如何支持权益市场?

整体来看,央行在有关地产支持政策以及降准方面的政策,其实大多只能说是符合预期,但9.24政策组合拳的亮点就在于,两项创新货币政策工具是显著超出市场预期的,也是中国央行第一次以创新结构性货币政策工具支持资本市场,因此市场给予的反应也如此明显。

其中,股票回购增持专项再贷款是一种比较好理解的货币工具,“引导银行向上市公司和主要股东提供贷款,支持回购和增持股票”算是一类增量结构性政策工具。考虑到此前的市场回调,目前已有不少公司股价价值被低估,上市公司本身就有较强的回购意愿。

专项再贷款的推出则帮助上市公司解决了资金来源问题,或能够提振部分企业的回购意愿。从成本角度来看,再贷款利率为 1.75%,银行发放贷款利率为 2.25%,首期额度为3000亿元,后续视情况或有进一步的额度释放。

从过往政策上来看,专项再贷款在疫情期间曾被用于加强对重要医用、生活物资重点企业的金融支持,是央行针对特定领域创造流动性的主要渠道之一。而本次用在回购这一资本市场常用的逆周期调节方法上,则有着带动基础货币扩张,改善股票市场供需平衡的效果。对于有回购意愿的企业而言,原本需要自掏腰包的回购费用现在可以用于上市公司分红,或是实体业务投资中,与此前监管提出的增量政策举措,对上市公司而言无疑是有力的支持。

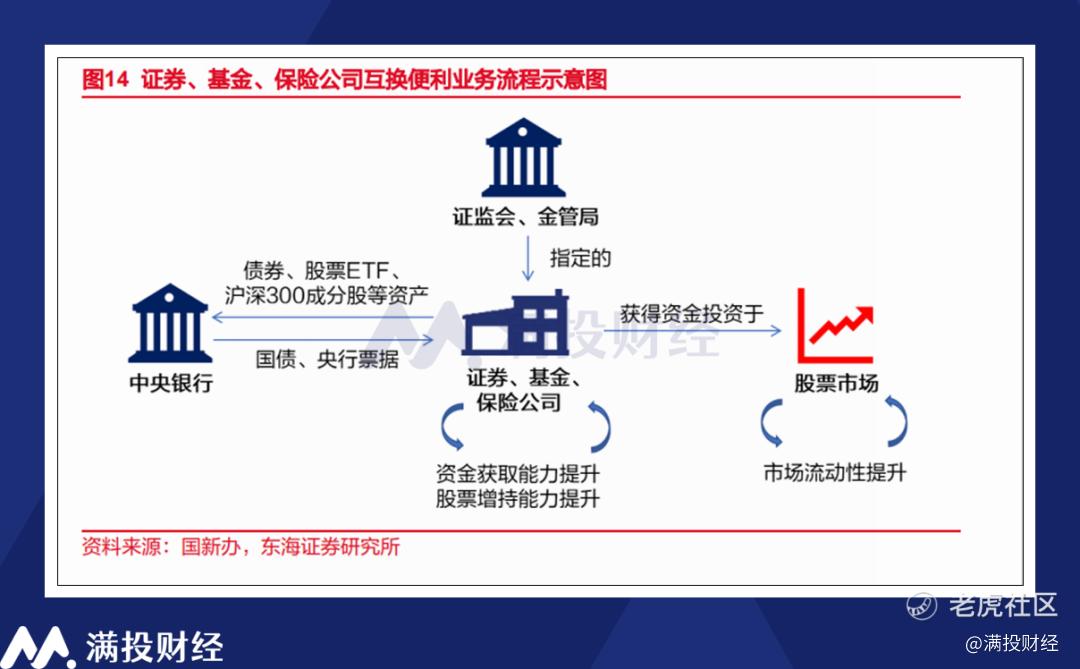

相对来说,证券、基金、保险公司的互换便利在国内算是比较新的概念。根据央行透露,互换便利是通过“以券换券”的形式将证券、基金、保险公司的资产进行抵押,换取高流动性的国债与央行票据类资产,而这类资产后续或能再通过其他方式,转化为流入股票市场的流动性。

相较于前文的专项贷款,互换便利不增加基础货币,且并非直接为非银机构提供资金,根据央行行长的表述,首期互换便利操作规模为5000亿元,未来可“视情况扩大规模”。

在具体的实施条件和细节上,上述两项货币支持工具都有着许多需要补充的部分,比如再贷款/互换便利获取的流动性是否适用于港股上市公司?对于A+H类的企业,其股票回购又该如何计算?同时,面对风险较高的权益市场,央行又该如何把握再贷款的风险因素?这些细节或许会对该项政策的影响力产生重大影响,需要后续持续关注。

但毫无疑问,两项新增的货币政策工具将为权益市场带来8000亿元,乃至更多的流动性增量,对于成交额日渐萎靡的A股与港股而言,毫无疑问会是一剂有力的强心剂。

对标海外市场,央行直接对市场注入流动性的举措并不算罕见。诸如美国的量化宽松,或是日本央行用于购买股票的ETF,都是常见的稳定/提振股市,增强投资者信心的手段。资本市场的稳定对于经济的高质量发展至关重要,而本次落地的超预期政策,也是央行对推动资本市场蓬勃发展,助力实体经济提质增效做出的有力举措。

值得一提的是,除了上述新增政策工具外,央行行长还披露了有关平准基金设立的意向。平准基金在香港、日本、韩国、美国等股票市场均有先例,是一种能够有效缓解股市悲观情绪蔓延,为市场注入流动性,助力市场企稳回升的“国家队”。在过往的A股市场中,这份职责由证金/汇金公司扮演,而随着平准基金的正式设立,国家队的正式下场或许时日不远,对于政策后续的进一步跟进发力,笔者认为可以抱有乐观期待。

03

政策空间打开后,哪些资产需要注意?

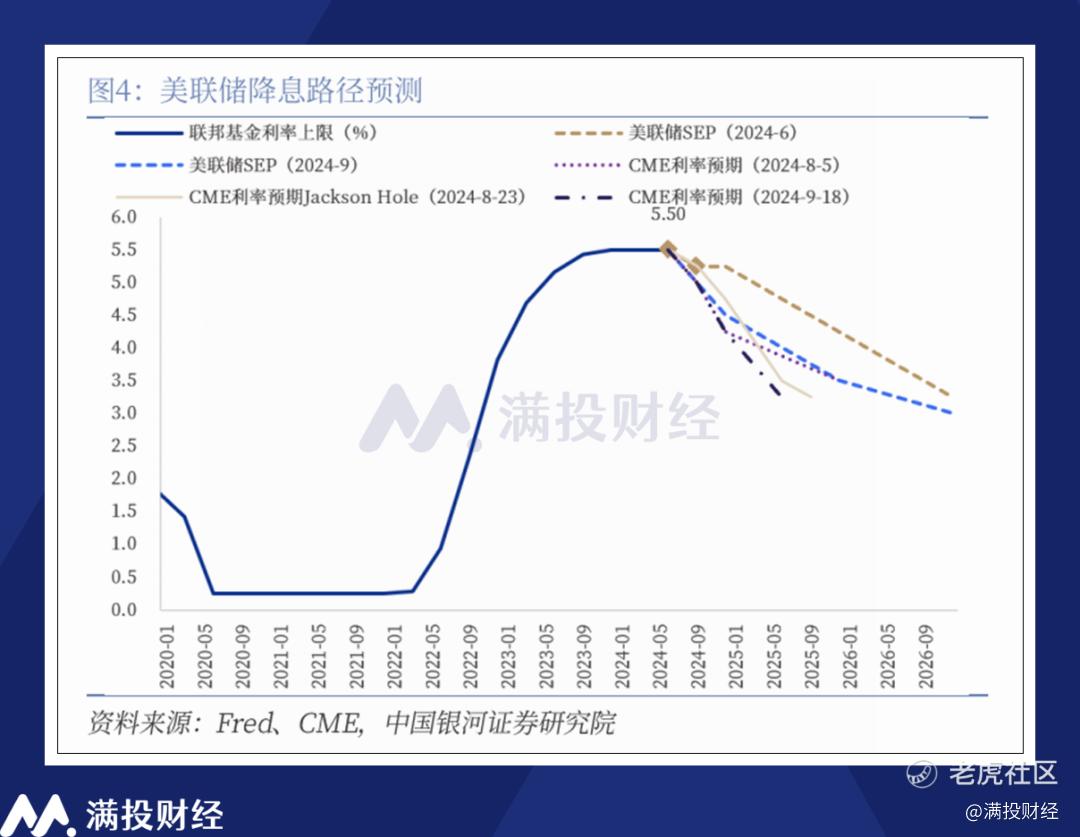

从时间点来看,本次政策组合拳落地的时间为国庆节前夕,可以认为这本身与“假期前发礼包”的习惯有关,但更多的,或许还是因为美联储降息的举措为国内利率市场打开了空间所致。

9月18日,美联储宣布将基准利率目标范围下调50BP,开启了自2022年来市场翘首以盼的降息周期,且初次降息幅度在一定程度上超出了市场预期。根据鲍威尔自己在议息会议上的强调,美国目前没有显著的衰退迹象,本次降息更多地偏向于防御式降息,其目标指向改善流动性、支持经济增长,并预防就业情况进一步恶化。

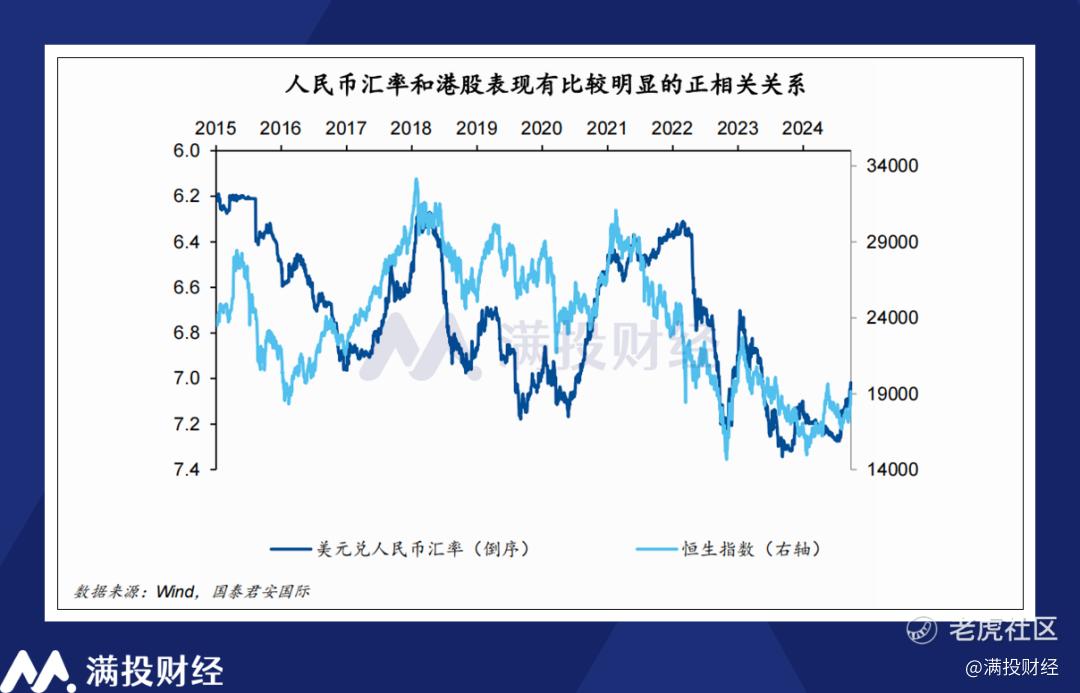

有关美联储降息的影响,市场已有诸多分析,笔者这里也不过多展开,而是想主要提两个点,其一是降息对中国市场的影响。正如之前分析的那样,由于各种市场因素,即使美联储开启降息周期,海外市场的资金流入对国内市场的支持也并不如预期般振奋人心。但随着降息的落地,美元兑人民币的汇率受到了较为显著的影响,在中美货币政策周期合力的推动下,离岸人民币于9月25日突破了7元的关键点位,其影响或许值得投资者关注。

美元兑人民币汇率回落的背景下,外贸企业为避免汇兑损益产生较大扰动,或开始将过去几年存放境外通过美元存款、美元类资产获取相对高息的出口收入回流国内,在一定程度上可以吸引国内资产回流。但对于正值企业出海浪潮的中国市场来说,外汇的提升对于出口出海并非益事,以海外收入为主的出口型企业在人民币持续走强的背景下,或许要注意一定的风险。

另一方面,人民币的走强对于股票市场,尤其是港股市场而言或具有优于A股的利好效应。在港上市的中资企业以人民币计算获益,用港股进行估值,随着人民币的升值,其利润水平的提升将成为其优势。且对于港股通的南下资金来说,港股报价&人民币交收的好处也将随着货币升值逐步体现。同时,由于香港联系汇率的制度,人民币走强对于香港的金融条件同样有宽松效应,对于聚焦港股本地资产的企业来说,或许也能带来超预期的正向效应。

其二,就是屡屡超出笔者预期的黄金现货价格走势了。截至发稿,国际黄金现货价格一度达到2680美元/盎司附近的点位,剑锋直指2700美元点位。可以说对于此前数次提示黄金上行空间有限,警惕高位压力的笔者而言,是件非常打脸的事。

无论是超预期的降息动作也好,还是愈发激烈的中东地缘政治冲突也罢,目前黄金市场的走势依然看不到衰退的势头,但价格高位,短期涨幅较大的风险,在笔者眼中看来依旧不小。只能说临近节前,注意利润回吐和短期反转信号,还有注意区分黄金现货与黄金股的差别。期间的收益与风险关系,只能由参与市场的投资者自行平衡。

04

写在最后

在笔者看来,本次落地的政策相较过往“情绪为主”的政策不同,是比较落到实处,是具有实际带动流动性的对策,因此个人对四季度权益市场的走势是比较看好的。

截至发稿日,恒指与沪指依旧维持着上涨走势,但节后是否能够延续该趋势,尚未可知。在接过政策大礼包的狂欢后,冷静下来的市场依旧会思考,会担忧市场未来的情况。落地政策的效应需要时间和数据来验证,而权益市场的全面反攻依旧需要国内经济基本面的好转来推动。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。