通过期权策略持有ETF

欢迎大家来到我的专栏,感谢 @小虎交易笔记 的邀请。

因为指数ETF消除了个股风险,因此成为看涨期权策略的首选标的。(注:这一节的内容需要读者有一定期权知识,期权是高风险投资品类)

对于普通散户而言,期权最重要的作用之一是让你能拿得住你所认定的好股票,下面的这个策略能帮助你综合Sell Put和Covered Call的期权策略的优点,降低风险和操作难度,让你可以持续平稳地拿住你认定的好股票。在这个策略中,因为你始终都是期权卖家,时间是你的朋友,除了股价上涨之外,还能赚取额外的时间价值。

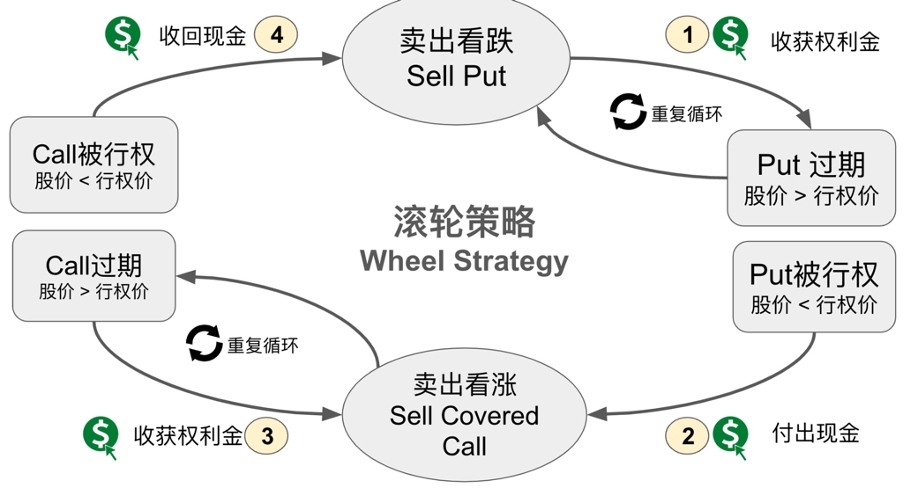

这就是滚轮策略。

滚轮策略的核心思想:赚取时间价值

滚轮策略是有别于股价思维的期权策略,并不是盯着股价来操作的,而是着眼于拉长时间线,通过不断卖出SP或者CC的滚动操作,套利期权中的时间价值来实现盈利的。和前面CC和SP策略一样,这是一个看涨的策略,你必须选择一个你有坚定信念的标的,比如微软、亚马逊,又比如SPY、QQQ这样的。

滚轮策略的操作步骤如下图,可分为4步:

第一步:卖出看跌期权 ,收获权利金。到了行权日以后,如果股价超过行权价,那么继续重复第一步,取Delta值在0.4-0.6之间调整行权价,卖出下一个循环的看跌;如果股价低于行权价,那么进入第二步。

第二步:被行权买入正股,这时需要付出现金。

第三步:卖出看涨期权,收获权利金。到了行权日以后,如果股价低于行权价,那么继续重复第三步,取Delta值在0.4-0.6之间调整行权价,卖出下一个循环的看涨期权;如果股价高于行权价,那么进入第四步。

第四步:被行权卖出正股,这时回笼现金。现金回笼后可重复第一步的操作。

对于初学者,非常需要注意的是第一步你必须要有足够买入正股的现金,比如卖出一手行权价为400的微软看跌期权,所需要准备的现金是400x100=40,000美元,如果没有4万美元,那么这就成了裸卖看跌期权,后续的处理方式就完全不一样了。

同样道理,第四步的时候,必须要有正股你才可以卖出看涨期权,如果没有正股,就变成期权策略中风险最高的裸卖看涨期权。

循环的周期开始的时候可以每月做一次,熟悉了以后可以每两个星期做一次或者每周做一次。

这个策略的好处是你不需要做太多干预,跌破行权价怎么办?让它行权好了,反正有现金兜底,SP买进了就CC卖出去,CC卖出去了就SP买回来,如此循环往复。让事情变简单才有利于长久坚持。

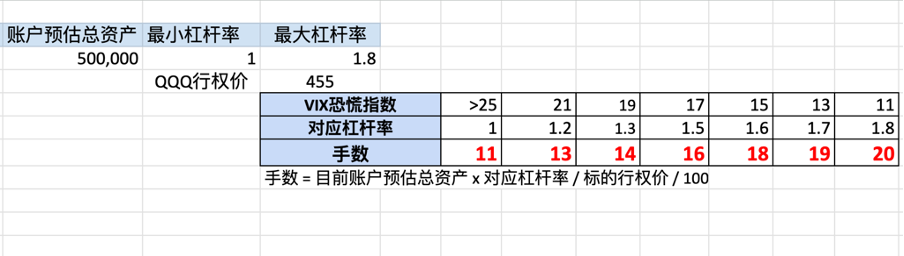

ETF期权策略加杠杆的准则:VIX越高,杠杆越低

运行这样的ETF期权策略要获得高于大盘的收益,是需要加一定杠杆的,但是加杠杆是有风险的,下图是我在运行这样策略时候的具体参照VIX恐慌指数的数值来对杠杆率进行调整,VIX越高,杠杆率越低。

当中的道理也是不难理解的:当VIX上升的时候,往往是市场风险难以估量的时候,这时候降低杠杆率,规避风险躲过风头,等风浪小一些的时候再扬帆才是“小心使得万年船”的要诀。

欢迎大家阅读我另外四期专栏文章:

ETF 的入门玩法 —— 知其所然

指数ETF:散户抓住大牛股的最好工具

ETF的进阶玩法——核心卫星策略

ETF的进阶玩法——核心卫星策略

感谢 @小虎交易笔记 ,我将在评论区里抽优质评论送出我的图书《投资为乐》,抽奖截止时间10月12日晚上8点。

再次感谢您的支持!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

认真学习,期权扫盲,这个策略已经打印出来,参照执行,财不入急门,但求稳定发展

刚踏入期权圈子就关注了老师,很希望可以观看到老师的作品投资为乐,向老师学习

指数ETF比较稳,适合我这样不敢碰期权的人