澳股财报季:有底气!拿5亿美元回购股票的澳洲公司什么来头?

#ASX #BXB

导读:

业务简介&竞争优势

财报亮点解析

未来展望

澳大利亚托盘供应商Brambles (ASX: BXB),在全球物流供应链中占据着非常重要的地位。业务看似无聊,不及那些在聚光灯下的科技股,但是其表现的稳定性却在澳股中独树一帜,是少见的能在其市场中在全球拥有垄断地位的公司。

本次财报季中,Brambles发布财报后股价表现亮眼,不停刷新历史新高。究竟是怎样的财报信息让投资者们对这样的公司趋之若鹜?

业务简介&竞争优势

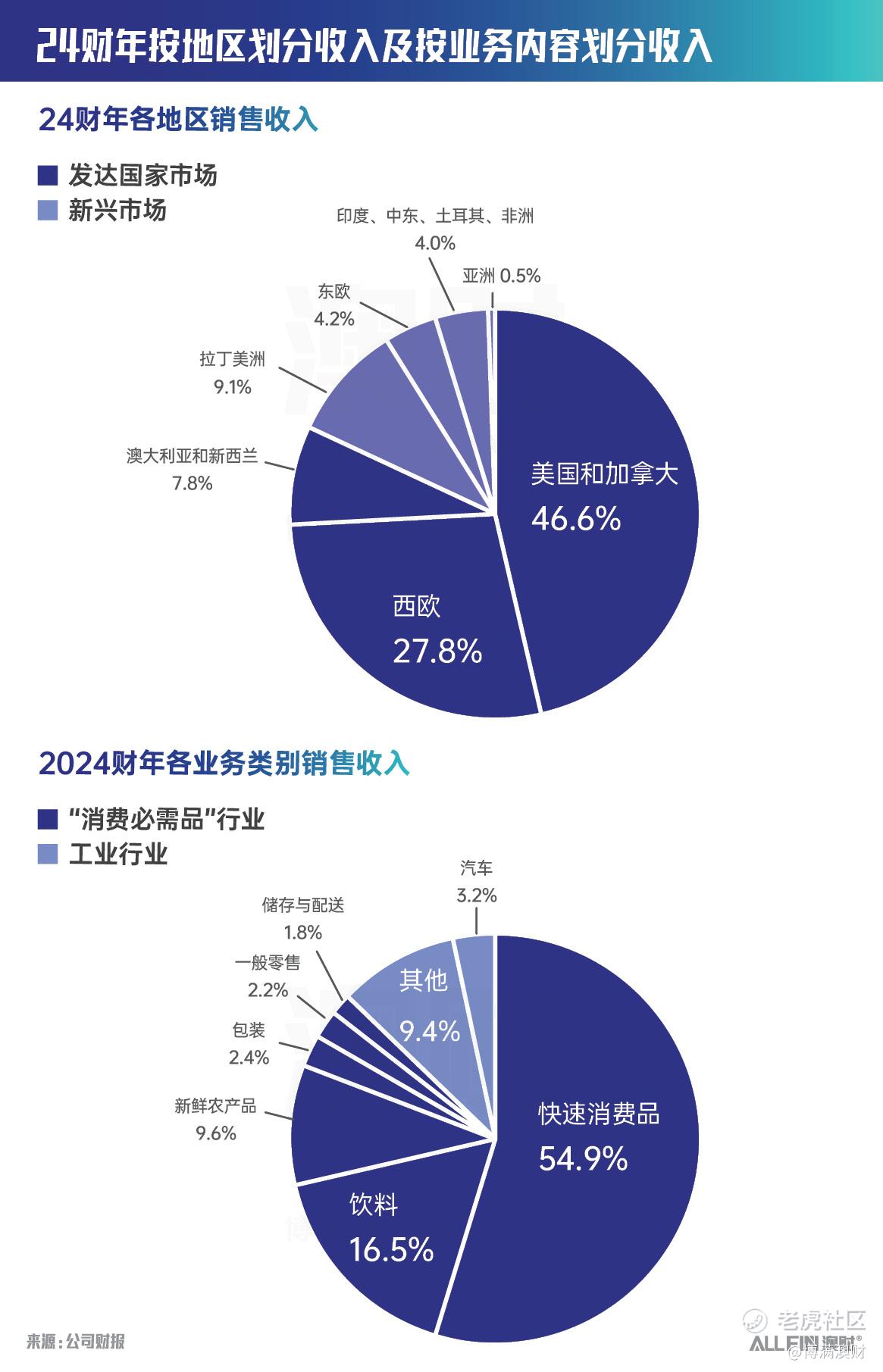

Brambles业务专注于供应物流托盘,约占其收入的 85%。业务主要针对快消品市场,包括包装食品、饮料、新鲜食品和个人医疗保健用品。北美、西欧、拉丁美洲、澳新地区是其主要市场,在2024财年中业务量占公司的46.6%、27.8%、9.1%、7.8%。

其中发达国家是公司目前有机增长的市场,澳财认为Brambles凭借自身的体量优势,将在这些市场充分发挥规模化效应,以更低的成本和更优的客户体验持续获客,实现销量增长。而新兴市场方面,公司有很大的发展潜力,澳财认为,公司要在经济下行周期内,短时间在新兴市场实现大幅增长难度较大。投资者更应当关注公司本身运营能力的改善与发达国家市场的情况。

Brambles拥有长期的经营历史,在全球范围内拥有最大的托盘池和服务中心网络。在各地的托盘运输中心网点密度高,距交通枢纽更近,与大型物流企业长期合作等优势让该行业的门槛非常高。

运输费用约占Brambles开支的四分之一。托盘直接从客户仓库和托盘回收商处回收。由于Brambles的数百万个托盘通过其服务中心网络定期运往制造商和零售商,因此,能够有效管理空托盘往返客户的运输成本自然会带来巨大的成本节约机会。Brambles服务中心网络的密度意味着其运输托盘的距离比竞争对手短得多,并且有更大的机会将“空运输里程”降至最低,从而为支付运输成本的Brambles带来实质性的运营成本优势。

财报亮点解析

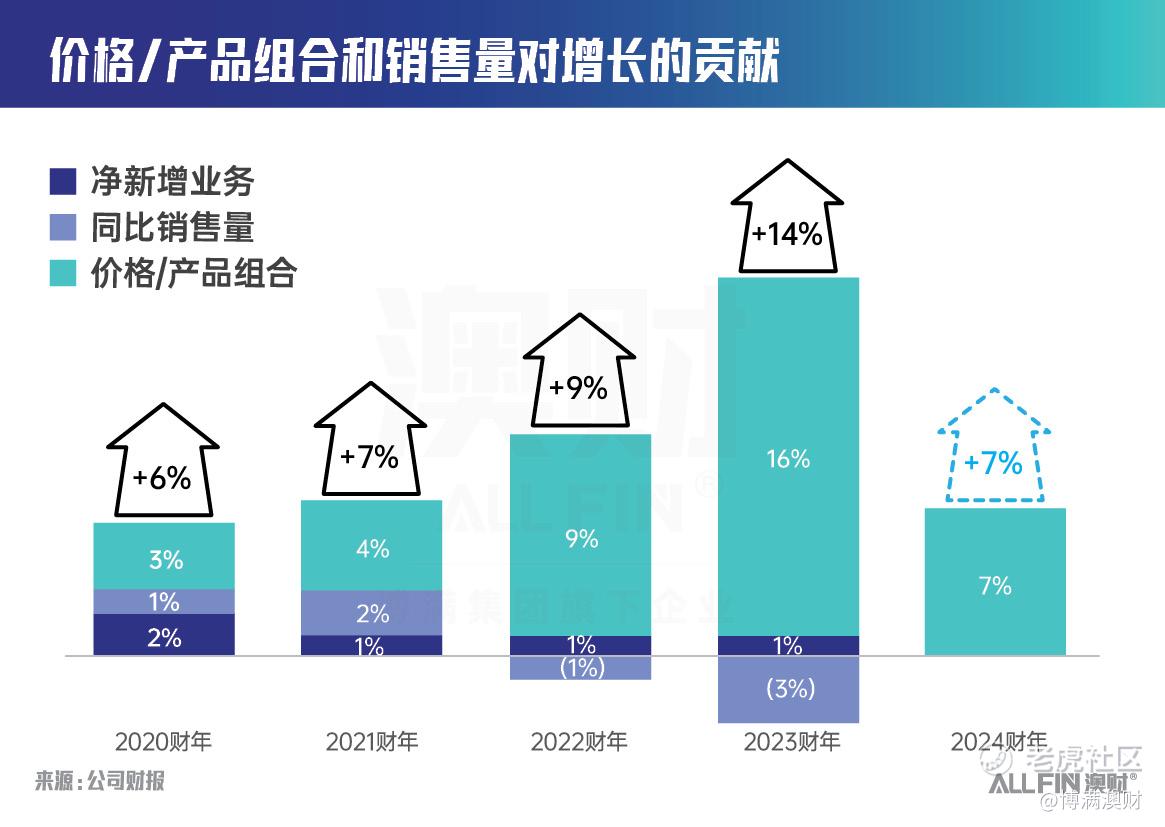

Brambles 2024财年业绩表现强劲。收入增长约 7%,符合预期,基础息税前利润增长17%,至12.6 亿美元,净利润增长8%,高于市场预期。在长期的公司治理与业务流程优化下,公司的生产力及资产利用率显著提高,自由现金流也有了长足的进步。

在这7%收入增长的来源中,我们可以看到公司全部的收入都来源于公司可以根据通胀进行提价的能力。在北美和欧洲这两个Brambles最主要的市场,绝大多数客户协议允许公司通过附加费或与指数挂钩的价格上涨来转嫁高通胀价格上涨。

在2024财年全年,我们还可以发现一个有趣的现象,也就是客户退回了大量囤积的托盘,这一现象对公司的运营产生了正面的影响。

Brambles的大部分资本成本与丢失与无法修复的托盘损坏有关,而疫情期间包括疫情后的一些国际政治、安全事件导致了多次供应链紧张的问题。许多客户都受此影响囤积了托盘,而这一极端行为在2023年时已出现开始退还的苗头,我们通过2024年的表现也确认了这一趋势。退回托盘降低了公司的成本,在过去的三年间,新托盘的成本占销售额的约24%,而我们预计在未来这一数字将回归疫情前正常水平,也就是降至16%左右。

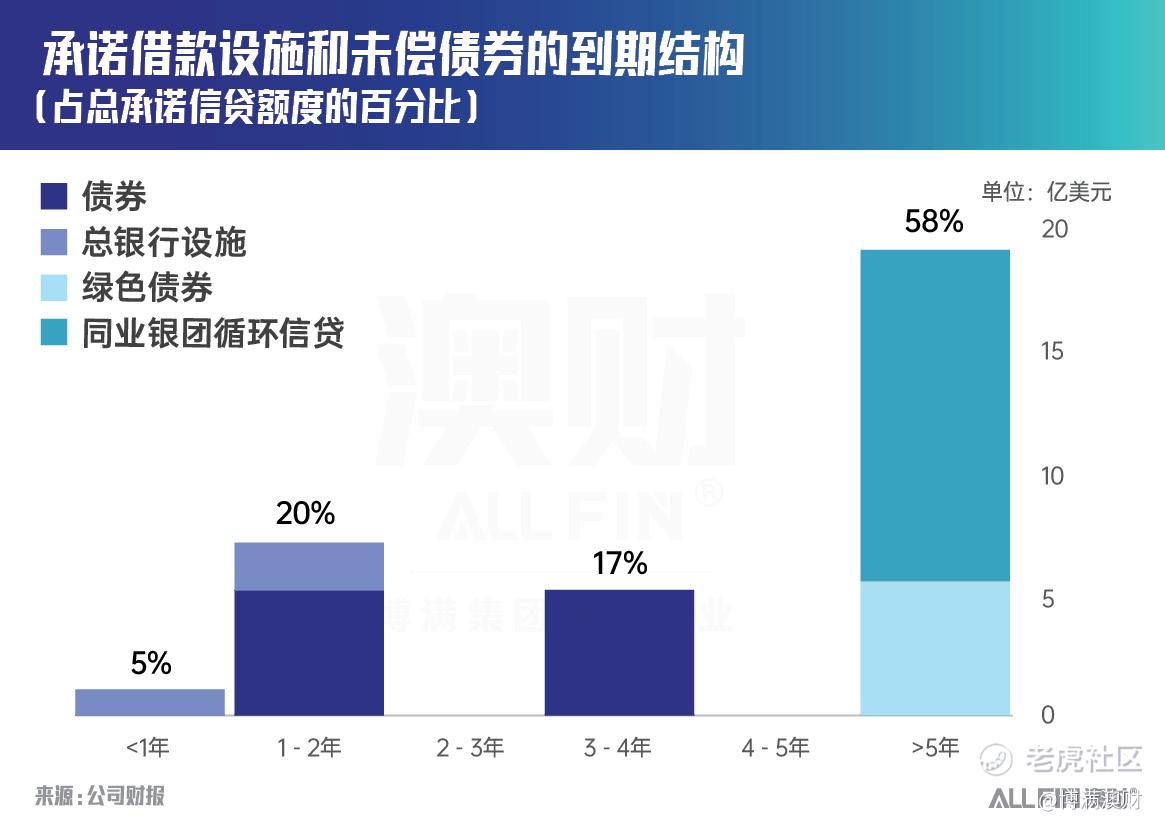

讲完了业务方面的成本优化,公司也在资金成本的把控上更加优化,在这个财年,公司基本还清了所有短期负债,降低约2亿美元的净负债,并在即将降息的高息环境下选择将更多比例的债务放在了绿债及RCF(可持续发展挂钩的银团循环贷款),这些债务因为Brambles的高评级往往比普通债权资金成本更低,且更加灵活,本财年增加的大部分都是5年以上的长期RCF贷款,这会让公司的成本控制与流动性控制在降息周期中处于有利地位。

因此,公司的自由现金流表现也非常亮眼,本财年自由现金流公录得8.83亿美元,同比增长78%。高自由现金流增长也直接让管理层决定回购高达5亿美元的股票,约占已发行股票的3%。强劲的自由现金流也支持更高的目标派息率,即50%-70%,高于去年的45%-60%。作为一家低增长的价值股,股票回购与派息的增加是非常直接的股价刺激因素。

未来展望

Brambles预计2025财年,收入增长约 5%,净利润将增长 8% 至 11%。如果结合近期美国宏观数据来看,这一指引显得格外强劲。8月美国制造业PMI录得47.2,远低于荣枯线,反映出制造业的低迷水平,而失业率虽然小幅降低,但主要贡献来源于服务业及兼职工作,对于一家与全球物流行业紧密相关的公司这些数据似乎会对公司股价造成较强的压力。但我们需要注意,Brambles大部分收入自大型防御性快速消费品、饮料和食品公司。对消费必需品的依赖削弱了Brambles与经济周期的相关性。

写在最后

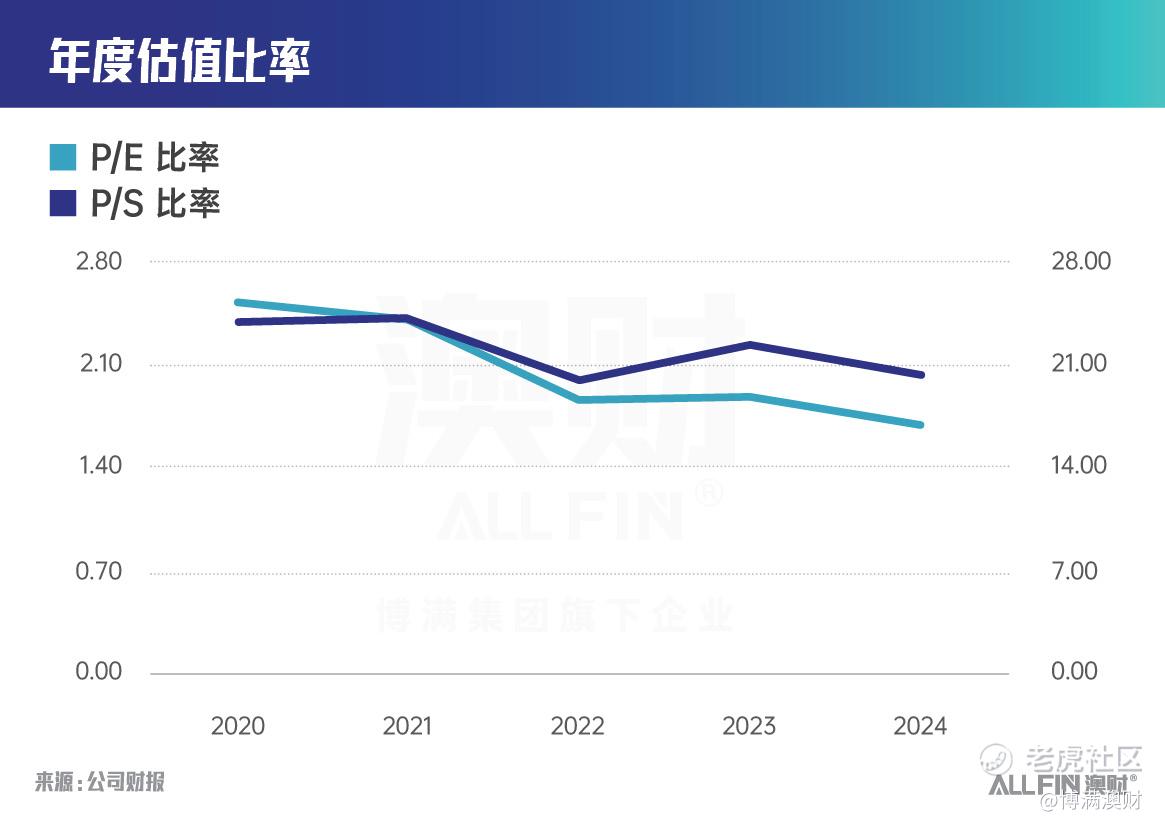

结合公司过去5年的市盈率、市销率走势来看,澳财投研团队认为即使是经历了大幅度的上涨,公司股价依旧处于合理甚至略微低估的位置。在这个不景气的经济周期中,Brambles强大的议价能力、稳定的收入来源、不断降低的成本和增加的派息对股价有着极其正面的影响,虽然业务“无聊”,但这确实是一只值得投资者长期关注的优质防御性股票。

作者:Yang Hu

编辑:Gray

(欢迎订阅澳财网,我们将不断为您提供优质的全球宏观经济分析和澳洲财经资讯)

文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,请勿单独转载图片。本文中的分析,观点或其他资讯均为市场评述/一般信息,不构成交易建议,仅供参考。任何前瞻性陈述并非对未来业绩的保证或陈述,切勿过分依赖。在进行任何投资时,请基于个人投资目的、财务状况或个人需求考虑本文所含信息的适用性,谨慎决策,风险自担。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。