英伟达为例,降息周期科技股怎么玩?

在降息周期中,美股科技股通常受益于以下几个因素:融资成本降低、估值上升、资金流向科技股、美元走弱、科技创新和并购活动增加、消费需求被刺激以及市场情绪的提升。基于此背景,可以使用一些期权策略来利用这些趋势。

降息周期对科技股的影响

降低融资成本

降息会降低融资成本,尤其有利于需要大量资金支持研发、市场扩张和创新项目的高成长性科技公司。提高股票估值

降息降低了折现率,使未来现金流的现值更高,从而提高了科技股的估值。资金流向科技股

降息使得固定收益资产的回报率下降,促使投资者转向具有高回报潜力的科技股。美元走弱的影响

降息通常导致美元走弱,增加科技公司海外收入的价值,提升其财务表现。推动科技创新和并购活动

低利率环境下,公司更容易获得低成本的债务融资,推动并购和新技术研发活动。刺激消费需求

降息降低消费者贷款利率,提升消费能力,利好依赖消费支出的科技公司。提升市场情绪

降息作为经济刺激措施,改善市场情绪,增强投资者对科技股的信心。

9月11日周三美股午盘时, 英伟达CEO黄仁勋在高盛组织的一次科技会议上与高盛CEO所罗门对谈,他对“AI芯片需求巨大”导致“英伟达与客户关系紧张”的评述引爆美股,令几大主要股指均在尾盘完全抹去日内跌幅、并实现V型反弹转涨,科技和芯片股领涨态势尤为亮眼。

“我们产品需求如此之大,每个人都想第一个拿到,想得到最多的份额。我们今天可能有更多情绪化的客户,这也是情有可原的。关系很紧张,但我们正尽力做到最好。”

黄仁勋被问及大规模的人工智能支出是否为客户提供了投资回报。在科技行业的人工智能热潮中,这一直是一个令人担忧的问题。但他表示,除了拥抱“加速计算”,企业别无选择。他说,英伟达的技术加速了传统的工作负载——数据处理,以及处理旧技术无法处理的人工智能任务。

英伟达在美股早盘一度小幅转跌下逼107美元,随后伴随着黄仁勋的讲话涨幅不断扩大,到尾盘时仍在不断刷新日高,最高涨8.4%一度升破117美元,从日低到日高的振幅最高达9%。英伟达收涨8%创六周最大涨幅,连涨三日并收复了8月30日以来的绝大部分跌幅。

黄仁勋的讲话改变了不少投资者对英伟达的看法,如果此时决定做多英伟达,可以考虑牛市看跌价差策略,这是一个高胜率且风险有限的策略。

牛市看跌价差策略

牛市看跌价差涉及卖出看跌期权,同时购买另一个到期日相同但行使价较低的看跌期权(针对同一标的资产)。由于卖出看跌期权的权利金高于买入看跌期权的权利金,所以投资者通常会净收人权利金。

当投资者预期市场价格上涨,但上涨幅度有限,同时投资者又不想承受市场大跌的后果,可使用牛市看跌期权价差策略。

牛市价差策略有那些功能?

1.低风险赚取权利金:当投资者希望赚取权利金收入时,牛市看跌价差策略是理想的,风险程度低于卖出看跌期权。

2.以较低的价格购买股票:牛市看跌价差是一种以低于当前市场价格的有效价格购买所需股票的好方法。

3.在行情震荡的市场中盈利:当市场下跌时,由于卖出看跌期权具有巨大的风险,通过限制下行风险,牛市看跌期权价差可以在震荡的市场上赚取利润。

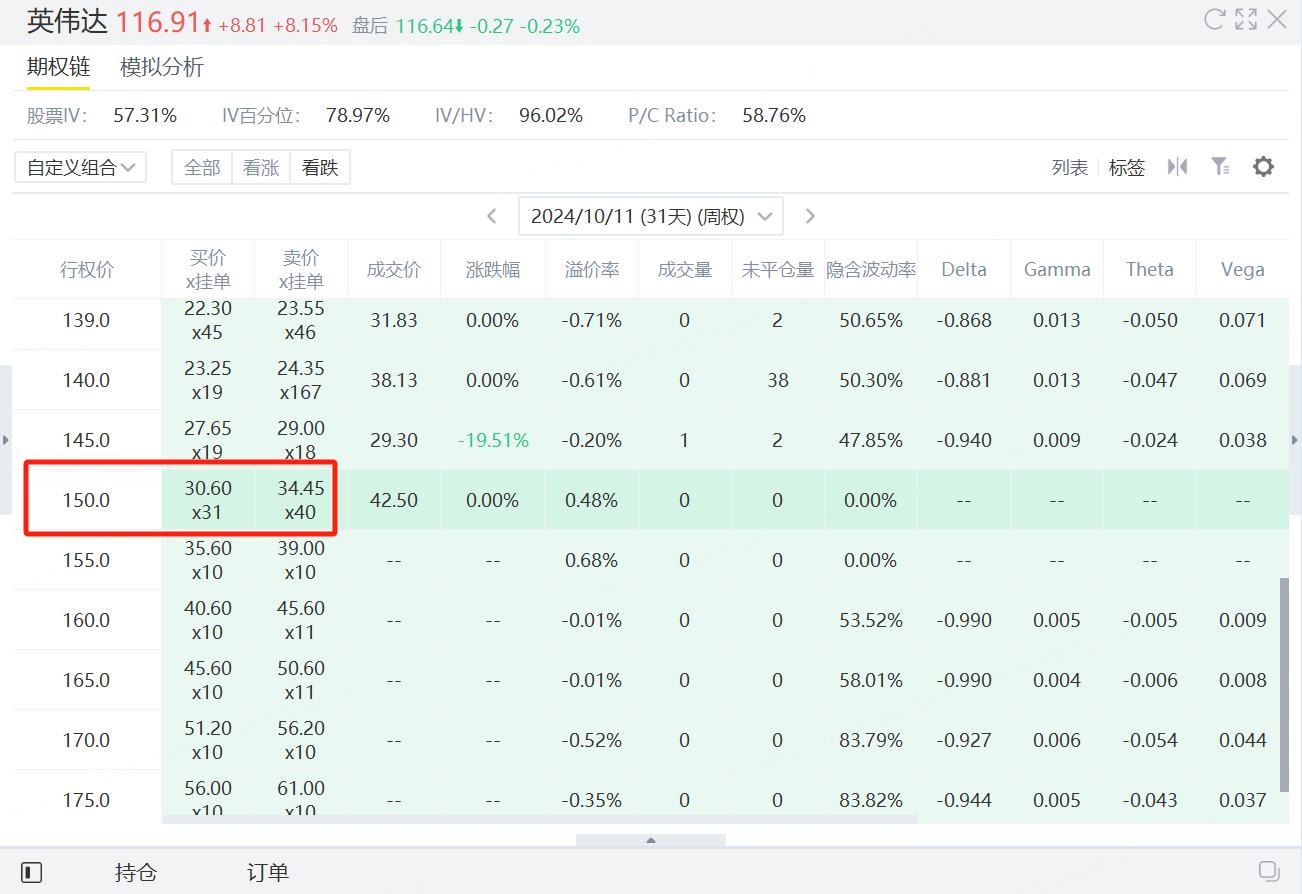

策略概述

卖出 150 行权价的看跌期权(10月11日到期):获得权利金 = $3300。

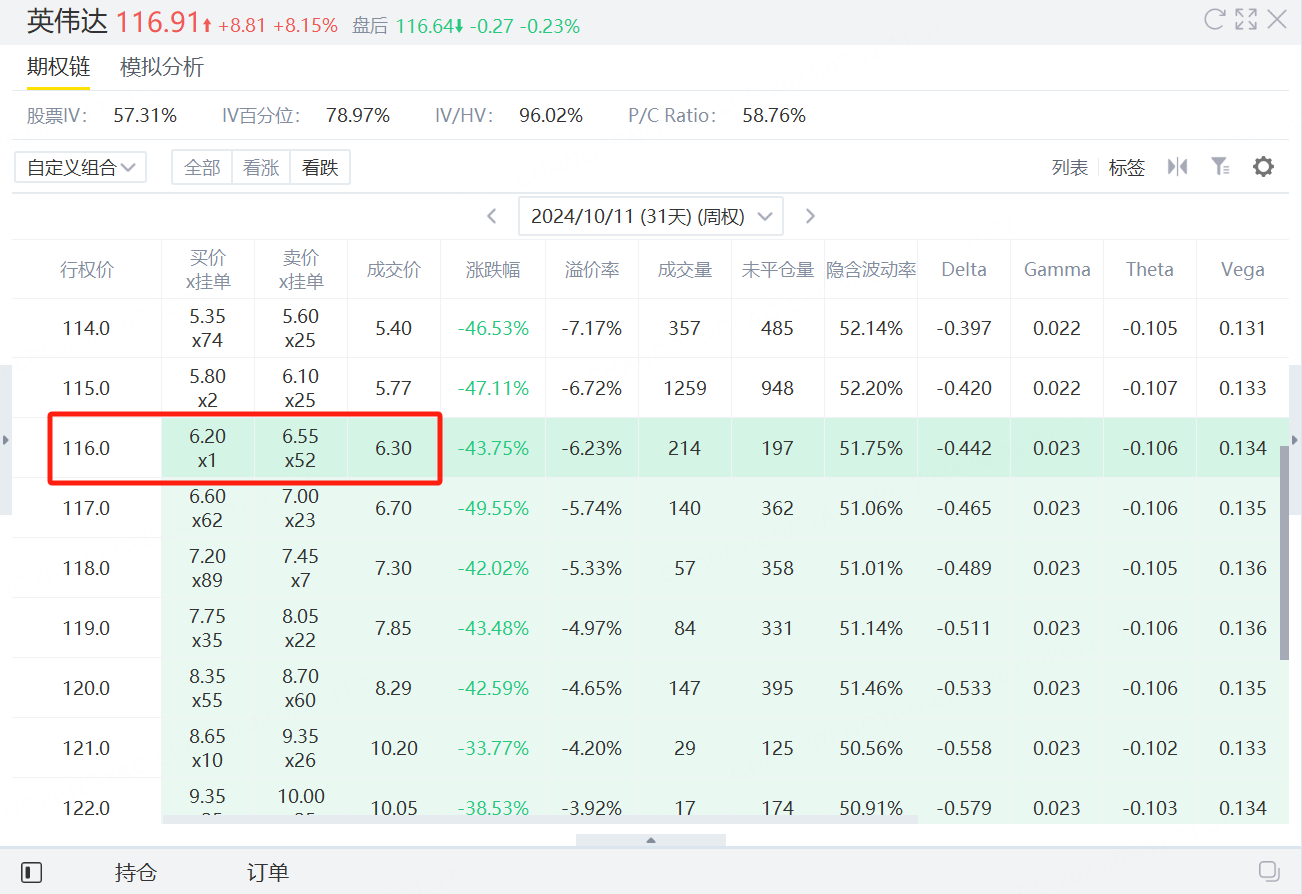

买入 116 行权价的看跌期权(10月11日到期):支付权利金 = $630。

净权利金收入:

3300−630=2670 美元

盈亏分析

最大收益:

最大收益发生在英伟达股价高于 150 美元的情况下。

在这种情况下,投资者可以赚取净权利金收入 $2670。

最大损失:

最大损失发生在英伟达股价低于 116 美元的情况下。

在此情况下,卖出的150看跌期权和买入的116看跌期权都会被执行。

损失计算为两个行权价之间的差额乘以合约规模,再减去净权利金收入:

最大损失=(150−116)×100−2670=3400−2670=730 美元

盈亏平衡点:

盈亏平衡点是股价刚好使策略不赚不赔的点。

盈亏平衡点的计算公式:

150−26.7=123.3 美元

策略特征

最大潜在收益: $2670,当英伟达股价高于150美元时。

最大潜在损失: $730,当英伟达股价低于116美元时。

盈亏平衡点: $123.3。

结论

这个牛市看跌价差策略适用于投资者认为英伟达股价在到期日之前将维持在123.3美元以上,但不一定高于150美元的情况。该策略提供了有限的收益潜力,同时最大损失也得到有效控制。

除了英伟达期权策略以外,还有这些科技股期权策略可以给大家作为参考:

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

味道好极了