财报前瞻:缺芯、涨价、扩产,台积电Q1再创辉煌!

芯片代工王者台积电将于4月15日(周四)发布2021年一季度财报。

虽然谜底揭晓尚需时日,当根据台积电今日公布的3月份收入报告,一季度收入已成明牌!

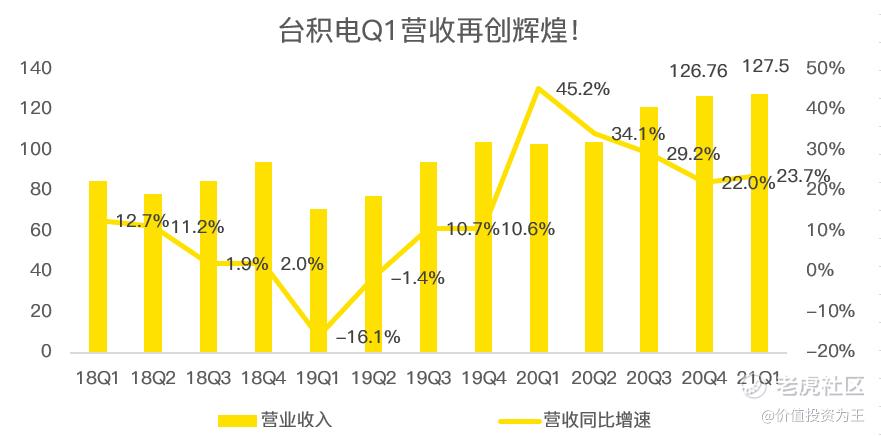

数据显示,台积电3月份营收1291亿新台币,今年1-3月总收入为3624.1亿新台币,折合127.5亿美元,同比增长23.7%。

Q1营收超预期了吗?

答案:预期之内,且在公司给出的指引下限。

在去年四季度财报中,台积电对21年Q1的指引如下:

(1)台积电预计今年一季度营收在127亿至130亿美元之间,同比增长幅度为23%-26%;

(2)毛利率预测区间为50.5%至52.5%之间,低于四季度54%,主要原因是季度性影响。

从公司给出的营收指引看,一季度127.5亿美元的营收刚好落在预测区间的下限,从结果上看,100%没有超出市场预期。

预计资本市场将对这份成绩反应冷淡。

台积电每月初公布的月度收入仅包括销售额,毛利率、净利润等其他关键数据还需等到一季报正式公布时才能知晓。

因此,对于台积电Q1的财报,后续重点关注净利率和Q2业绩指引的情况如何?

回顾Q4:历史之巅的台积电

2020年的台积电登上了历史之巅。

从股价涨幅上看,2020年全年涨幅接近88%,创下1999年科网股泡沫以来最大年度涨幅!

股价上的辉煌来自于基本面上的巨变。

从台积电设立之初,便开创了芯片代工模式,早期的制造技术继承了飞利浦,远远落后于当时的英特尔和三星。

但经过20余年的锤炼,台积电在2020年确立了芯片代工之王的地位。

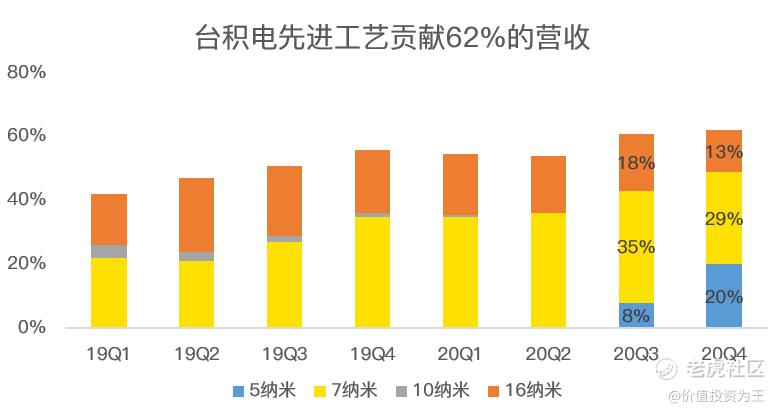

这一年,台积电5纳米工艺量产,量产首季贡献了8%的营收占比,在去年Q4,更是贡献了20%的营收比例,一举将台积电的净利率推上了39.5%的历史高位!

在去年Q4,16纳米及以下的先进制程工艺贡献了62%的营收比重,参照7纳米技术顶峰时期贡献了35%的营收占比,预计在2021年,5纳米贡献度仍将有较大的提升空间!

先进工艺的占比提升,将继续拉升台积电的盈利能力,占据先进工艺制程的有利地位,台积电芯片代工的霸主地位日益牢固。

而从21年Q1的营收来看,一季度虽然是淡季,却依然在营收上创下历史之最!

缺芯、涨价、扩产,台积电2021继续腾飞!

汽车芯片短缺造成汽车产商停产的新闻屡见报端,而实际上,短缺的不止是汽车等成熟制程的芯片,还包括游戏显卡在内的高端芯片。

比如英伟达推出的RTX 30系列GPU屡屡卖断货,但产能却始终跟不上,便是受到芯片供给不足的影响。

再如近期,市场传出苹果受芯片短缺影响,推迟了MacBook和iPad生产。

目前行业预测,缺芯的情况可能要持续到2022年。

从芯片代工需求端看,台积电根本不缺订单,缺少的只是产能。

在Q4财报中,台积电计划2021年的资本开支为250亿至280亿美元,创历史记录!预计该项计划有继续提高的可能。

如台积电表示,未来三年内会投入1000亿美元。主要用于增加芯片产能,这部分的投入大概率会放在14nm成熟工艺或者主流的7nm、5nm高端芯片产能上。

除了台积电忙着扩产外,竞争对手也没闲着,英特尔发布了IDM2.0计划,欲投入200亿美金兴建代工厂,此计划一度造成台积电股价跳水。

但芯片代工,除了赚产能的钱,更多的是赚先进制程的钱,在14纳米以上制程中,英特尔、三星、台积电和中芯国际等厂家皆已掌握,竞争压力较大、利润率并不高。

因此,台积电面临的风险并不是竞争对手提高产能,而是丧失技术领先位置。

从目前情况来看,根据供应链的消息,台积电3nm制程进展顺利,试产进度优于预期,已于3月开始风险性试产并小量交货。台积电董事长刘德音透露3nm按计划时程发展,进度甚至较原先预期超前。这意味着3nm量产时程可望较原先预计的2022年下半年提前。

So,芯片代工霸主地位,目前还无人能够挑战。

产能紧张之下,各个芯片代工厂家纷纷开启涨价,在三月底的时候,台积电显示宣布了自家12英寸晶圆将提价25%的消息,然后又宣布从4月份开始,将会提高晶圆代工订单的价格。在时间刚进入4月份后不久,台积电又宣布了一大重磅消息:该司正在考虑从2021年年底开始,取消对于客户的优惠政策,而这也算是一种变相的涨价了。

万物互联时代,芯片代工成为核心工艺,而台积电无疑是皇冠上的明珠!

最后:

在天时地利人和之下,台积电的估值屡屡攀升,目前PB估值在10倍左右,结合历史估值情况看,当下的水平不能说低估。

当然,历史估值4PB左右,10PB的台积电也难言泡沫,毕竟历史地位今非昔比,当时还是技术追赶者的身份,尚且能拿到4PB,作为孤独求败的当下,10PB也并不过分。

赚估值提升的钱可能已经过去,未来更多的是业绩提升带来新的上涨动能。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

[思考]

[微笑]

[思考] [思考]

[强]

[强] [强]

[强] [强]

[思考]

[微笑] [微笑]

[微笑] [微笑]