【如何读财报】销售收入如何影响现金流

昨天我们介绍了现金流量表的一些细节情况,不过对于现金流量还需要了解收入增减波动对其带来的影响。

当然,我们还是需要重述一下昨日的重点:

经营性资产增加,经营活动产生的现金流量因此而减少;而经营性资产减少,经营活动产生的现金流量反而会增加。

经营性负债增加,经营活动产生的现金流量随之增加;而经营性负债减少,经营活动产生的现金流量也会随之减少。

这两点是影响现金流量增减的关键因素。

现在进入正题。

首先,我们需要了解的是在稳定状态下的现金流量,因为增减变化关系无非是三种状态:增加,减少,保持稳定。

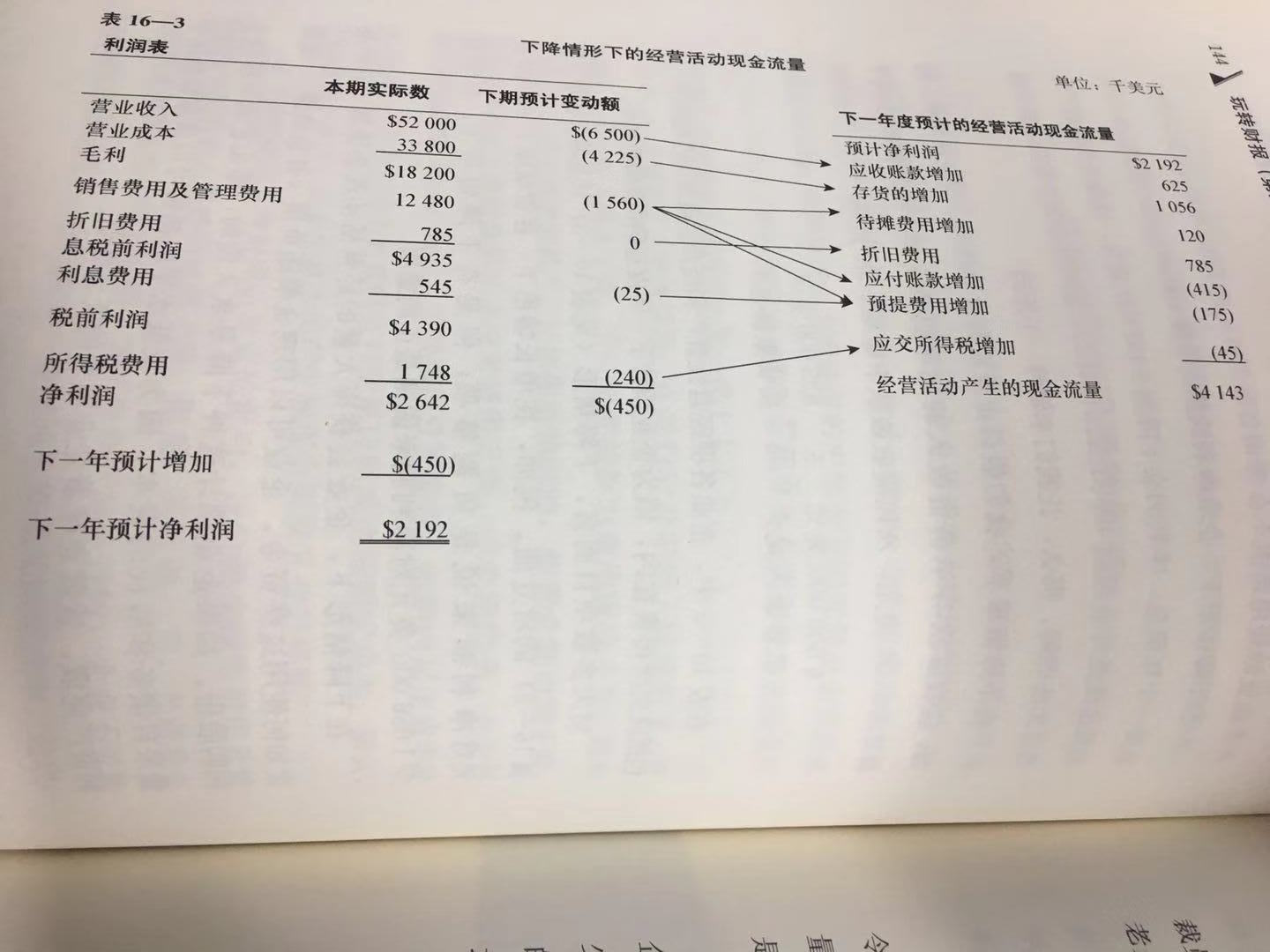

事实上,企业下一年多销售收入及各项费用一定会有所变化,至少有微小的变化。然而,在这里我们的目的是在解释上市和下降的情形之前先简单地提供一个有用的参考。

如果说,企业下一季度或年度所有项目保持不变,其结果就是企业经营性资产和经营性负债的变化为零。决定现金流量的唯一净利润调整项就是加回的折扣。

我们必须承认,即使在稳定状态下,企业也可能延长其平均应收帐款回收期,在这种情况下,应收帐款将增加。这种增加将对净利润产生一个负的现金流量调整项。即使下一年销售收入和各项费用保持不变,但若应收帐款平均信用期、存货平均持有期或应付账款平均信用期等相关指标发生改变,企业的经营性资产和经营性负债也可能会改变。

在我们设定的稳定状态下,企业下一季度/年度的经营活动现金流量等于净利润加上折旧。在稳定状态下,经营活动产生的现金流量就像奶牛产奶,各时期它都能够提供可靠、稳定的现金流量,且等于折旧(及其他非现金性项目)加净利润。事实上,“现金牛”一词通常就是用来形容一个处于稳定状态下的企业。

由于多年来的一般通货膨胀,新的固定资产的取得成本很有可能会超过被更换固定资产的初始成本。为了保持稳定的发展,企业在更换固定资产时可能必须使用一些经营活动现金流量。

接下来介绍收入增长现金流量的影响。

收入增长是许多企业的核心战略,增长的目的就是增加利润和股东财富。然而,若缺乏有效管理,费用的增长可能会超过销售收入的增长,企业利润反而会减少。在困难时期,企业能够做到的只有维持现状。

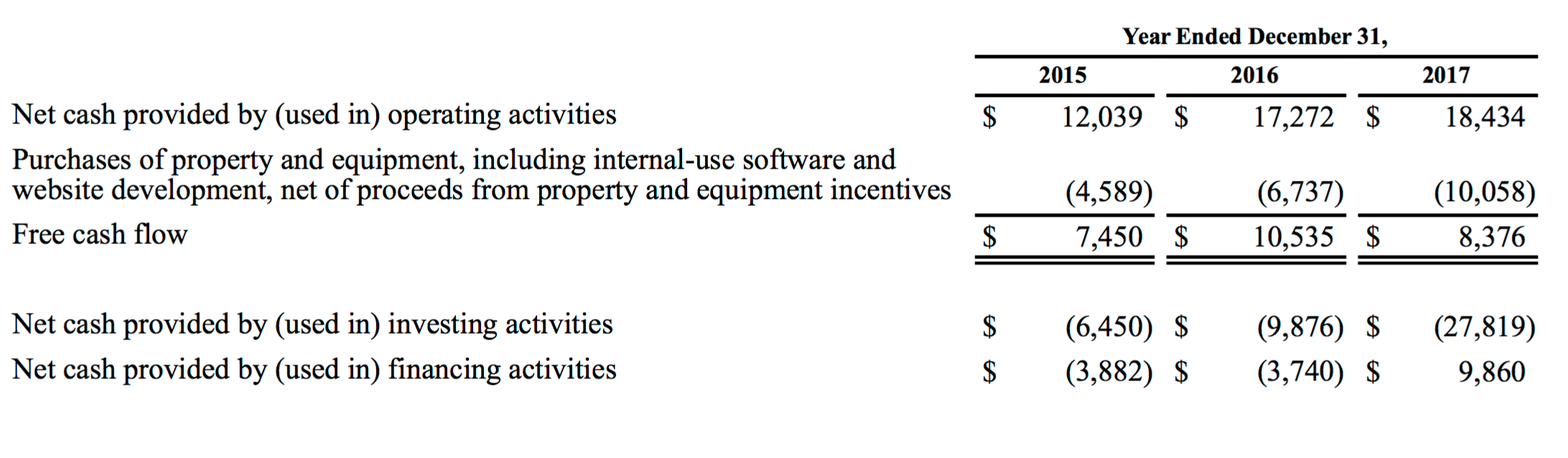

这样的公司有一个极为典型,就是第一篇现金流所提到的亚马逊$(AMZN)$。

亚马逊是一家及其注重现金流量的公司,其CEO贝索斯曾多次表示,相对于净利润,他更关心自由现金流,并认为提升每股自由现金流更符合股东利益。而亚马逊的现金流增长情况,不论是经营现金流(OCF)还是自由现金流(FCF)都快于仅利润的增长情况的。

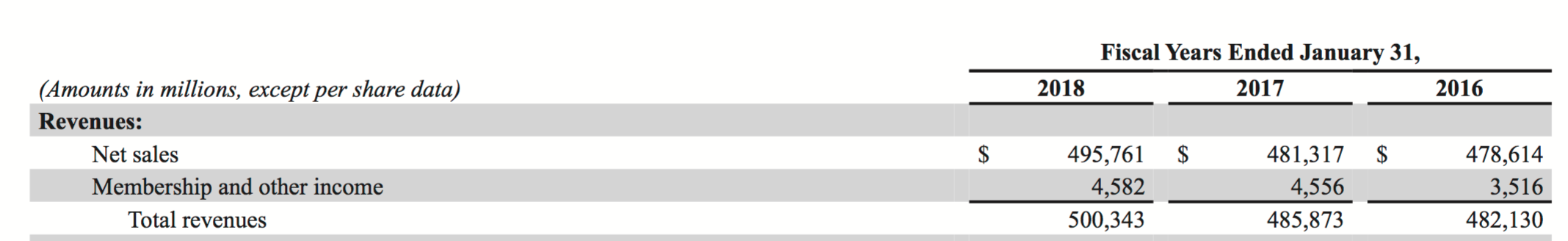

自由现金流就好比一个企业的血液,要有足够的血液才能维持一个公司的运作。亚马逊虽然长期利润维持在0附近,但是由于CEO的决策作用,将自由现金流量的地位定位最高,使得该企业市值超过靠利润盈利的很多零售企业,比如沃尔玛$(WMT)$。

虽然2017年的自由现金流量比2016年减少了20.5%,但是仍然为正,数值也较大,相比那些常年自由现金流量为负的企业好很多,这主要是由于对设备的购入数额较大,与上图倒数第二项,即投资性现金流,结合来看,说明亚马逊2017年注重投资,才导致的自由现金流量减少。

天下没有免费的午餐,对现金流量而言,则没有“免费”的增长。收入增长对于下一年度的利润来说是好的,但是增长总是会削减现金流量。换句话说,增长不会使净利润和现金流量同时等额增加。因为收入的增加是建立在成本的增加上面的,而成本的增加会导致现金流量的减少。

这里需要强调的是,并不是鼓励企业都效仿亚马逊,追求较高的现金流量。要根据每个企业的实际情况来确定。如果曲解我的意思,可能会认为我在建议企业为维持较高的现金流量而放弃增长,我只是想表明,在短期内企业追求增长必然会承担现金流量的损失。比如在快速增长阶段,许多企业暂停向股东发放现金股利,所以利润被用于再投资。

如果企业能够提高经营比率,例如保持低水平的库存产品,那么就可以提高经营活动现金流量。然而,在增长期提升经营比率通常十分困难。要说有什么例外的话,那就是企业可能迫于压力而允许其经营比率有轻微下滑。例如,企业为刺激销售,可能会为客户提供更为宽松的信用条件,这将延长应收账款平均信用期。再如,为缩短交货时间及提供更好的备选产品,企业可能会扩大存货的规模及种类。

当然了,有升就有降,这适用于大多数企业。很少有企业能永远保持增长,大多数高增长企业最后都会减速或转为下降。当然也会有一些长期保持显著增长的例子,比如沃尔玛。

但是与沃尔玛无关,最后我们要介绍的是收入下降对现金流量带来的影响。

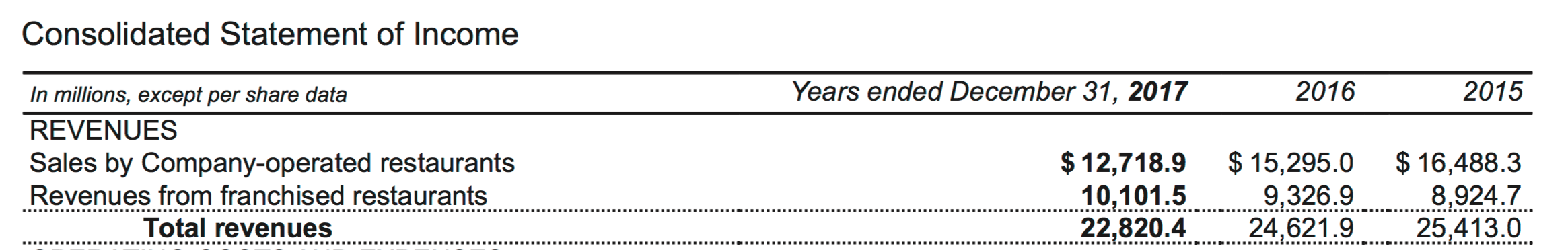

因为即使像麦当劳$(MCD)$这样的中坚企业的发展也会经历减缓、趋于平稳或下降的情况。一些行业本身具有周期性,在经营周期内他们的销售收入就会像过山车一样上上下下。

经营业绩出现下滑,企业很难通过立即削减费用来应对销售下滑,一个原因是,企业要承担固定成本,而当销售量下降时,短期内固定成本并不会减少,企业不得不大规模进行变革以削减这些固定成本。那么,当销售额下降时,企业经营活动产生的现金流量又会怎样呢?

在下降的情形下,企业会获得大量的经营活动现金流量,并要决定如何使用这些资金。企业可以用现金偿还负债(有息负债),或者回购股份。如果企业预计这种下降是永久性的,那么它就不需要大量来自债务和股份的资本,因为较低水平的销售可以依靠较低水平的资产完成,这就意味着企业需要的资金更少。

在遭受严重衰退时,企业面临的最大挑战就是如何实施反击。最后为了节约成本,企业就会裁员,而裁员对每个人来说都是痛苦的,尤其是裁掉伴随企业多年的老员工。这就意味着管理者缴械投降,放弃寻找挽救企业的机会。

总的来说,管理者需要权衡收入增减对现金流量带来的影响,将这样的影响维持在一个可控范围内。

(本文参考自:《玩转财报》)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- Tony特别帅·2018-12-06缺钱不一定会死,但死起来会很快[捂脸]点赞举报

- 好心情6695·2018-12-06👍点赞举报