见不见顶只有神知道:对最近美股股市的一些看法。

如果标普500指数可以看成美股的衡量的话,美股又创了新高。所以又有人来问我,美股市场是不是要见顶。大家的心态就是怕见顶多过怕见鬼。这我也可以理解,再雄壮的胆子,也会被我们有非常强烈S气质的A股市场,**得服服帖帖——07年与15年那两次如哥特式教堂一般的尖顶,像两把利刃,扎破了我们的胆。

当然有风险意识永远都不是坏事。但投资要平衡风险、管理风险,而不是彻底回避风险;因为彻底回避风险就等于彻底回避收益,而持有现金被历史证明绝对是最差的资产管理方式。在金融投资上,风险是我们的生产资料;也只有一种投资的英雄主义,就是在认清风险的真面目后仍然想要拥抱她。

股票是不是越涨越贵,这其实不一定。理性而言,股票的内在价值,是未来的自由现金流折现。分子是未来自由现金流,分母是折现率,而仅过去的十年以来,这个分子在不断变大而分母在不断变小,这是美股这次凶猛、持久、一言不合就新高的牛市最核心的底层逻辑。所以虽然从绝对值上翻了近七倍,但你一定说美股越涨越贵了,那也未必。

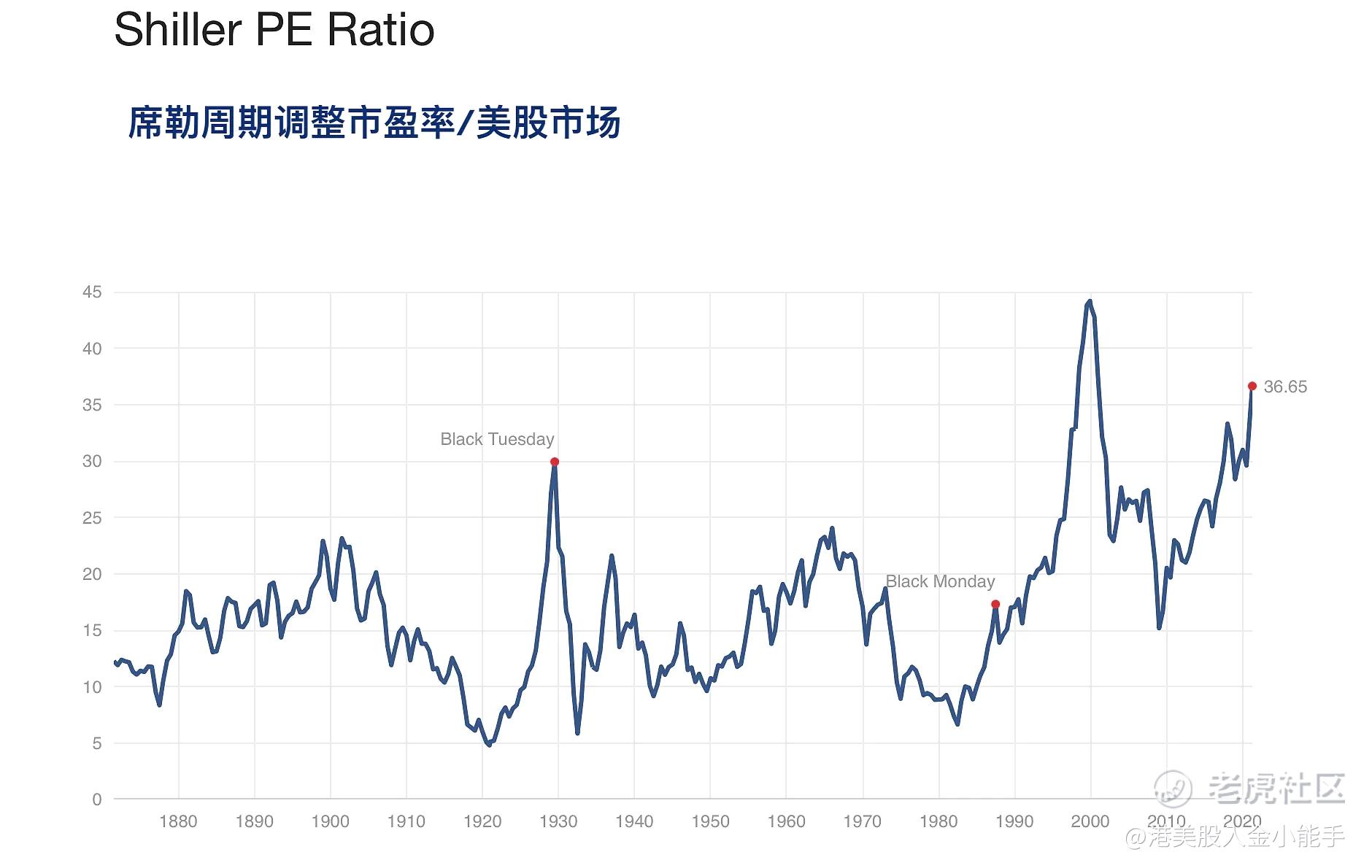

股市估值高不高,没那么容易回答。当然有一些指标可以参考。席勒市盈率这张图我反复播放,因为我认为从逻辑上而言,席勒周期调整市盈率是市面上能反映美股估值的最好指标,或者准确而言,它是“最不坏”的指标;而其他指标——比如市值/GDP——逻辑上就不是太靠谱。

如图所示,当前市场的席勒市盈率反正是在向2000年的珠穆朗玛峰上冲。以此来看,股市很贵。但作为”最不坏“的指标,席勒市盈率也有许多的局限、偏见与毛病,最大的问题是其为静态市盈率,也就是说席勒市盈率能很客观地反映历史,但能不能预测未来,就不好说。

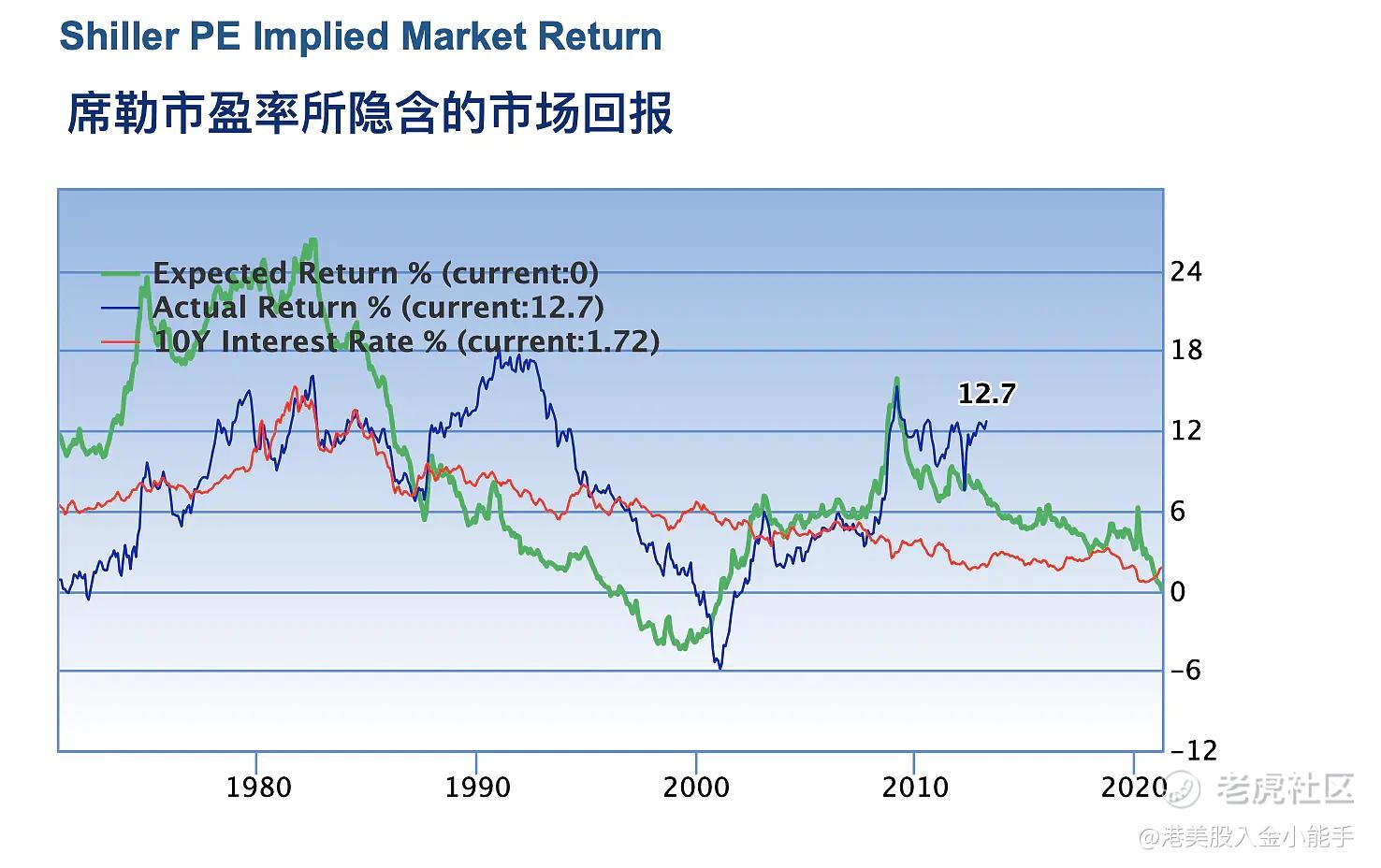

如果你相信未来就是历史的重复,那么可以做出如下结论:从历史来看,以目前席勒市盈的这个水平,对于美股下一年回报的预测,你最佳的猜测应该是:0%。

自从1975年以来,席勒市盈率可以解释股市85%的 (回归分析里R^2=0.85)的未来回报。如果从1940年的数据来算,R^2就是0.7,依然很强。所以你如果是看历史数据炒股的,那么席勒市盈率是一个有背后有强大经验主义为其撑腰的指标。

但可惜席勒市盈率终究只是指标而不是水晶球。就算你相信R^2,那也还有30%的部分不能解释。如果你在2015年的时候认为席勒市盈率已经给你明确清晰的信号,于是你清仓了,那就要错过之后超过100%的大盘涨幅。当然最惨的还有头铁做空的,一波接着一波,清明时候的坟头也摆满了馒头。

所以猜见顶,这不是人类能干的活;而管理风险,似乎人类还能挣扎一下、做一做。那么要如何管理——还是那几句话,投资要看底层资产的未来现金流而非下一个接盘侠愿意出的接盘价,然后分散化,多样化,不择时。

2021年三个月来最大的主题是轮动,是雨露均沾,是复仇者联盟。木头姐称之为牛市在变宽(the bull is broadening),而我认为这其实是市场最基本的尿法。所谓价值与成长的轮动,说穿了,价值就是被疫情拖累而没涨的股票,就是所谓的疫情受灾股;而所谓成长,就是由于疫情的禁锢而大涨的数字经济——也就是所谓疫情受益股。

但价值真的有价值吗?我不是很确定。

在美国经济乐观反弹的玫瑰色预期里,什么股票会表现最好?那肯定就是本来被市场按在地上price 的那些“要破产”的公司,诸如游轮、航空、酒店;市场是个躁郁症,悲观的时候躺在地上就特别笔挺;但乐观的时候,又太乐观。所以疫苗打了,隔离有望解除,经济有望反弹,所以——咦,噢,原来你不破产了呀?那就赶紧收拾收拾,去揍死亚马逊。

问题是,就算没疫情他也打不过亚马逊,结果被疫情砍成了半个植物人,回光返照一下,反而能打过了?逻辑很感人。但市场不管,市场很亢奋;所以一些疫情受灾股,比如某些游轮股,反弹完了以后估值甚为惊人。虽然市值尚未达到前期高点,但企业价值巨高,EV/EBITDA (因为不断举债纾困,所以EV是更好的衡量指标)创了历史新高。那我觉得估值在行业重创的情况下创新高,这就很不合适。

所以我认为资金迟早还是要回来纳斯达克的,牛市变宽,或许只是虚胖一下,迟早又要回到腱子肉上面。而面对所谓的轮动,我自己的策略也很笨拙,就是以不动应轮动。我认为科技赛道、新经济赛道、新能源赛道,未来会产生真正的“经济利润”,所以仍然心向往之。煤炭石油太周期太难捕捉,银行又太晦涩太难看懂,那还不如在一些有确定性经济利润的行业里翻滚。——当然,你买茅台,我也不能说太反对。

底下的事,尽完人事;顶上的事,就由上帝去做主吧。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。