【美股ETF投资】降息开启,盈利预期好转,罗素2000迎来配置良机?

“ 降息开启,盈利预期好转,小盘股迎来配置良机?”

当前小盘股的表现和市场趋势反映出在降息预期下,投资者可能迎来了关注罗素2000指数的一个重要时机:

1. 小盘股表现的坚韧性

Jefferies的分析显示,Q2小盘股的盈利表现稳健,盈利超出预期的幅度较大,且下滑幅度未达到两位数,这表明小盘股在当前的经济环境中表现出较强的韧性。此外,虽然整体市场的盈利修正通常偏低,但小盘股的修正率依然显示出小幅的积极变化,表明市场对这些公司的预期并未有大幅度恶化。

2. 盈利增长预期

尽管2024年小盘股整体盈利预计下滑1.6%,但Jefferies预期小盘股在2025年将实现16.7%的盈利增长,这超过了大盘股的14.2%。这反映出,在当前和未来的市场环境中,小盘股可能具备更高的增长潜力,尤其是在利率下降以及经济复苏的环境下,小盘股可能会更快受益于经济活动的加速。

3. 市场风格的转变

S&P Small Cap 600指数在2024年下半年表现优于S&P 500指数,这反映了市场从超大盘股(如科技股)的主导地位逐渐转向了其他市值较小的公司。

随着市场逐渐走向广泛分布,小盘股可能会进一步吸引投资者的注意,特别是在大盘股的估值水平已达到高位的情况下,投资者可能寻找具备更大上行潜力的投资标的。

01

—

小盘股盈利触底,预期大幅度好转

第二季度小盘股盈利将保持坚挺,与大盘股更具竞争力

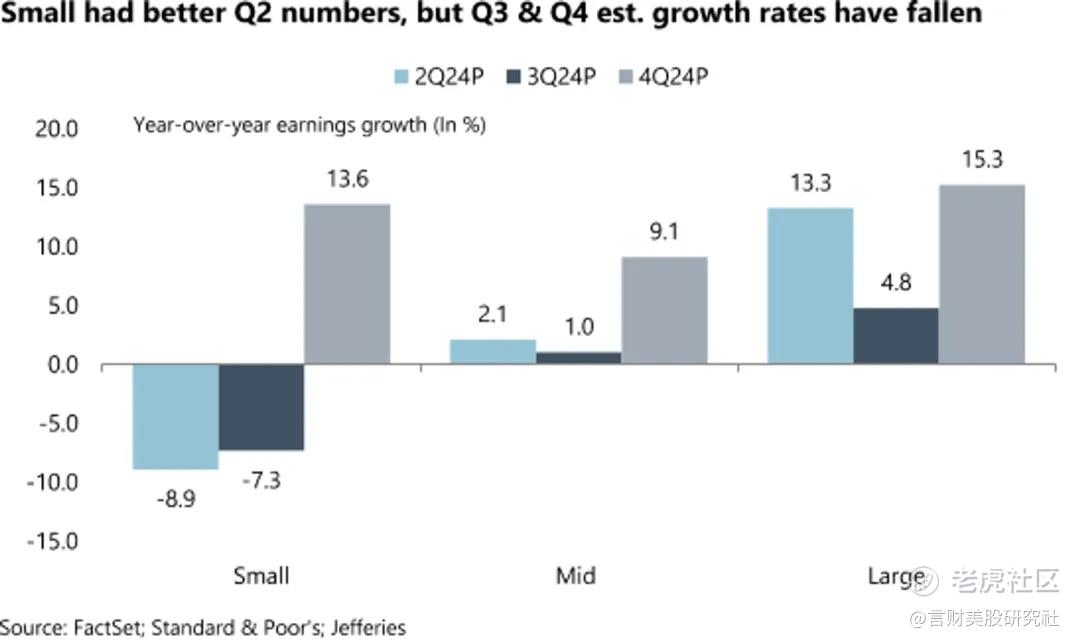

上图展示了小型股(Small)、中型股(Mid)和大型股(Large)在2024年第二季度(2Q24P)、第三季度(3Q24P)和第四季度(4Q24P)的每年盈利增长率的估计数据。

1. 小型股(Small Cap)的表现:

Q2 2024:小型股的盈利下降了8.9%,显示出负增长,但该季度的表现较预期更为稳健。

Q3 2024和Q4 2024:小型股的盈利预计分别下降7.3%和增长13.6%。虽然短期内第三季度表现依然疲软,但第四季度预计将出现显著反弹,显示出市场对未来的乐观预期。

2. 中型股(Mid Cap)的表现:

Q2 2024:中型股盈利增长2.1%,表现较为平稳,显示出小幅度的正增长。

Q3 2024和Q4 2024:中型股的增长预计较为温和,分别为1.0%和9.1%。虽然增长较大盘股相对较慢,但依然稳步上升,反映出中型股在未来可能具备持续增长的潜力。

3. 大型股(Large Cap)的表现:

Q2 2024:大型股在第二季度表现相对较好,增长了13.3%,与大盘股在当前市场中的主导地位相吻合。

Q3 2024和Q4 2024:大型股的增长率预计分别为4.8%和15.3%,显示出该类股票具有较强的持续增长动力,尤其是在第四季度的增长显著高于其他市值类型的股票。

深度洞察:

小型股的回弹潜力:虽然小型股在2024年上半年表现较为低迷,尤其是在Q2和Q3的负增长,但第四季度预计会强劲反弹至13.6%的盈利增长。这可能反映了市场对小型企业在经济复苏中的弹性和潜在优势的信心。对于那些希望把握市场转向的小型股投资者来说,Q4可能是一个关键的投资窗口。

大盘股的相对优势:大型股在Q2的表现优异,且在整个年度中保持相对较高的增长预期。这可能归因于大型企业的财务实力和市场领导地位,使其能够更好地应对市场波动。

中型股的稳定增长:中型股虽然没有小型股和大型股那样显著的波动,但在2024年表现出稳定的增长趋势。这表明该类股票可能是一个相对安全的选择,适合那些寻求稳定回报的投资者。

上图显示出小型股、中型股和大型股的盈利增长存在显著差异,尤其是在季度表现和未来增长预期方面。小型股可能在2024年下半年具备回弹潜力,而大型股则显示出持续的增长优势。中型股则提供了一个稳定但相对温和的增长前景。

根据Jefferies的分析,Q2小盘股公司的盈利表现保持良好,盈利超出预期的幅度大于平均水平,且盈利下降幅度未达到两位数,没有大幅的修正。Jefferies的策略师Steven DeSanctis在周四的报告中表示,“我们认为小盘股的盈利将保持稳定,并且与大盘股竞争力更强。我们只剩下几家小盘股公司的财报要发布,整体来看Q2表现稳健。”

DeSanctis指出,过去三个月小盘股的盈利修正比率保持在0.89,销售修正比率为0.90,三个月滚动平均略低于1.0。而大盘股的盈利修正比率则上升至1.28,主要受科技股推动,销售修正比率上升至0.86。

预计小盘股在Q4的盈利增长将达到13.6%,而大盘股的盈利增长预计为15.3%。然而,2024年全年,小盘股的利润预计将下滑1.6%,而大盘股的利润预计将增长超过9%。Jefferies还预计小盘股明年的增长将超过大盘股,小盘股的增长率预计为16.7%,而大盘股为14.2%。

Charles Schwab本周早些时候强调了2024年下半年以来,美国小盘股公司的关键指标——S&P Small Cap 600指数(SP600)的表现优于华尔街基准S&P 500指数(SP500),这一趋势表明市场广度从大盘股转向了其他领域。

小盘股表现稳健:Q2小盘股的盈利表现优于预期,盈利下降幅度较小,且没有大幅度的盈利修正,显示出小盘股在当前市场环境下具备相对较强的韧性。

未来增长预期较高:尽管2024年小盘股整体盈利预计会下滑1.6%,但其在明年的盈利增长预期为16.7%,超过大盘股的14.2%,反映出小盘股可能在未来表现出更高的增长潜力。

市场风格转换:市场广度从超大盘股(megacap)逐渐扩展到小盘股,尤其是在2024年下半年,小盘股的表现优于大盘股,这反映了投资者对不同市值公司的兴趣在发生变化。

投资机会:对关注小盘股的投资者来说,利用相关ETF(如IJR、IWM等)可以跟踪小盘股的市场表现,并抓住潜在的投资机会。

02

—

降息开启,小盘股迎来配置良机?

9月可能的降息开启对小盘股来说,确实可能是一个利好因素,结合当前的盈利预期,小盘股可能迎来了一个较为理想的配置时机,以下几点可以支撑这一判断:

1. 降息对小盘股的利好影响

降息通常会降低借贷成本,促进经济活动,尤其对资金敏感的小型企业影响更为显著。小盘股公司通常依赖外部融资来推动业务扩展,降息会减少这些公司的融资成本,增强盈利能力。同时,随着市场流动性的增加,风险偏好可能上升,投资者会更愿意进入风险相对较高的小盘股市场。

2. 盈利预期改善

尽管小盘股在2024年上半年的盈利表现不佳,但如图表显示,第四季度小盘股的盈利预计会出现强劲反弹,增长率预期达到13.6%。这表明市场对小盘股在未来几个季度中的盈利改善持乐观态度,尤其是在经济环境回暖的情况下。

3. 估值相对较低

在过去几年中,大型科技股的持续上涨导致了市场对大盘股的过度关注,而小盘股相对被忽视。随着大盘股估值处于历史高位,小盘股可能提供更具吸引力的估值水平。在降息背景下,投资者可能会从估值较高的大盘股转向估值较低、增长潜力大的小盘股。

4. 市场风格转换

近期的市场表现已经显示出一种风格转换,即市场广度从超大盘股(如科技股)扩展到了更广泛的小盘股领域。正如Charles Schwab报告所提到,S&P Small Cap 600指数已经开始表现优于S&P 500指数,反映出小盘股开始吸引更多投资者的兴趣。如果这种趋势继续,资金流入小盘股将进一步推动其上涨。

5. 宏观环境有利

在全球经济不确定性和通胀压力逐渐减缓的情况下,宽松的货币政策会对市场产生积极影响,尤其是对小型企业和具有高成长性的公司。此外,随着市场对经济衰退的担忧减弱,投资者可能会更愿意追求高风险、高回报的资产,这对小盘股非常有利。

总结:综合考虑降息可能带来的流动性支持、盈利预期改善、估值吸引力和市场风格的转变,小盘股确实可能迎来一个较为理想的配置时机。然而,投资者应注意到尽管整体环境向好,但市场依然可能受到其他因素的影响,如全球经济的不确定性、地缘政治风险等。因此,合理配置风险,分散投资,仍是应对市场波动的关键策略。

03

—

哪些ETF会深度受益?

基于小盘股未来的增长潜力,使用ETF(如IJR、IWM、VB等)可以帮助投资者分散投资风险,并获得更广泛的小盘股市场敞口。这些ETF追踪的小盘股具有广泛的市场代表性,适合那些希望通过指数化投资参与小盘股增长的投资者。

以下是几只可能在降息背景下受益的小盘股ETF推荐,尤其是跟踪罗素2000指数的小盘股ETF:

1. iShares Russell 2000 ETF (IWM)

概述:IWM 是最具代表性的罗素2000指数ETF,追踪2000只市值较小的美国公司。罗素2000指数涵盖了小盘股中表现较为广泛的股票,适合那些希望通过一个广泛代表性指数投资小盘股的投资者。

受益因素:降息将改善小盘股公司的融资环境,推动这些公司盈利和股价表现。IWM作为一个流动性强、广泛分布的ETF,是捕捉小盘股行情的理想选择。

2. Vanguard Small-Cap ETF (VB)

概述:VB追踪CRSP US小盘股指数,包含一些美国最小市值的公司。与IWM相比,VB的成分股更多样化且涵盖范围更广。

受益因素:VB不仅追踪小盘股,还涵盖了中型股的一些标的,提供了更广泛的市场敞口,在市场转向时,提供了更好的分散性。

3. Schwab U.S. Small-Cap ETF (SCHA)

概述:SCHA追踪道琼斯美国小盘股综合指数,涵盖了2500只美国小型公司,且具有低费用优势。

受益因素:由于其低费用率和广泛的覆盖范围,SCHA成为了希望投资小盘股的长线投资者的良好选择。

4. Vanguard Small-Cap Value ETF (VBR)

概述:VBR专注于小盘股中的价值股,追踪CRSP US Small Cap Value Index。价值型股票通常在经济复苏阶段表现较好。

受益因素:在降息的背景下,价值股受益于资本成本降低,盈利能力增强。因此,VBR能够提供在经济复苏中的额外优势。

5. iShares S&P Small-Cap 600 ETF (IJR)

概述:IJR追踪S&P Small-Cap 600指数,该指数筛选出盈利能力较强的小型公司,因此比其他小盘股指数风险略低。

受益因素:由于S&P Small-Cap 600指数注重盈利要求,IJR的成分股质量较高,受降息和市场复苏的积极影响更为显著。

6. SPDR S&P 600 Small Cap Value ETF (SLYV)

概述:SLYV追踪S&P Small Cap 600 Value指数,专注于小盘价值股,重点在于低市盈率、低市净率等价值型特征。

受益因素:同样地,价值股在降息和经济复苏背景下具有上行空间,SLYV是捕捉小盘价值股行情的好选择。

总结

广泛配置:如果你想广泛配置小盘股,IWM 和 VB 是不错的选择,尤其是IWM直接跟踪罗素2000指数。

价值导向:如果你偏向投资小盘股中的价值股,VBR 和 SLYV 能够提供更具针对性的敞口。

低费用长线投资:SCHA 和 IJR 是低费用且分散性较高的选择,适合长期持有。

根据你的投资风格和风险承受能力,以上ETF都可以作为捕捉小盘股机会的理想工具。

而具体到行业ETF,在小盘股中,选择行业ETF可以帮助你更具针对性地投资受益于特定行业的小型公司。以下是一些涵盖不同行业的小盘股ETF,它们在降息背景下通常表现良好:

1. iShares U.S. Aerospace & Defense ETF (ITA)

行业:航空航天与国防

概述:ITA投资于美国航空航天与国防行业的小盘股和中盘股。降息和政府支出增加通常会推动该行业的增长,尤其是国防相关公司。

受益因素:政府对国防和基础设施的投资,尤其是在经济复苏时,可能会推动该行业公司的增长。此外,航空航天行业复苏也会推动相关企业的发展。

2. SPDR S&P Biotech ETF (XBI)

行业:生物技术

概述:XBI追踪S&P Biotechnology Select Industry指数,覆盖了大量小盘生物科技公司,注重创新和研发。生物科技行业对政策变动和融资环境非常敏感,降息可能会促进这一行业的融资和研发活动。

受益因素:随着融资成本的下降和创新产品管线的发展,小型生物技术公司将从降息中直接受益,特别是在临床研发阶段的公司可能会更具活力。

3. Invesco S&P SmallCap Health Care ETF (PSCH)

行业:医疗保健

概述:PSCH专注于美国的小盘医疗保健公司,覆盖医疗设备、供应、服务和生物科技领域。降息通常会促进该行业的增长,因为这些公司往往依赖于融资进行研发和市场扩展。

受益因素:随着人口老龄化和医疗需求的增加,医疗保健领域的小盘股具有长期增长潜力。降息会进一步降低这些企业的融资成本,提升盈利能力。

4. iShares U.S. Home Construction ETF (ITB)

行业:房屋建设

概述:ITB追踪美国房屋建设行业,包含了一些小盘房屋建筑公司。降息直接降低了购房者的贷款成本,通常会对房地产市场产生积极影响。

受益因素:降息将推动房屋市场的需求增加,特别是抵押贷款利率的下降会进一步刺激房地产行业中的小盘公司增长。

5. First Trust Small Cap Energy ETF (FTXS)

行业:能源

概述:FTXS涵盖美国小盘能源公司,尤其是石油和天然气生产、设备和服务公司。能源行业通常受原材料价格波动和经济活动影响较大,但降息和经济复苏将促进能源需求增长。

受益因素:随着经济复苏带动能源需求上升,小型能源公司的表现可能会有显著改善,尤其是在融资成本下降的背景下。

6. Invesco S&P SmallCap Industrials ETF (PSCI)

行业:工业

概述:PSCI追踪S&P SmallCap 600 Industrials指数,覆盖了工业行业的小盘公司,涵盖机械、运输、建筑等领域。

受益因素:降息通常有助于促进工业领域的投资和基础设施项目的推进,尤其是小型工业企业在市场恢复时可能表现优异。

7. First Trust Nasdaq Clean Edge Green Energy ETF (QCLN)

行业:清洁能源

概述:QCLN专注于清洁能源领域,涵盖太阳能、风能和储能等相关技术的小盘股。随着全球对绿色能源的需求增加,该行业的小型公司可能会受益于融资成本降低和政策支持。

受益因素:降息环境通常会为清洁能源领域提供更多的融资机会,并推动这些创新公司的发展。

总结

如果你希望通过行业ETF捕捉特定领域的小盘股机会,这些ETF是较好的选择:

高增长行业:如生物技术(XBI)、医疗保健(PSCH)、清洁能源(QCLN),这些行业在降息和经济复苏的背景下具有高增长潜力。

受政策和利率影响较大的行业:如房屋建设(ITB)、工业(PSCI)、能源(FTXS),这些行业往往与宏观经济紧密相关,降息能够促进这些领域的投资和需求。

根据你对各行业的判断和风险偏好,可以选择适合的行业ETF来配置小盘股。

近期系列美股投资ETF:

【美股ETF投资】鲍威尔Jackson Hole表态9月降息,什么ETF最受益?

【美股ETF投资】甩卖苹果snowflake,巴菲特卖出就意味着美股不能买了?

【美股ETF投资】标普500指数财报创十个季度最佳表现,可以抄底了?

【美股ETF投资】美国经济触发两大衰退标志,衰退担忧升温,配置避险ETF正当时?

【美股ETF投资】英伟达带动七巨头急跌,相关ETF迎来布局良机?

【美股ETF投资】降息在即,为何说云计算ETF迎来了最好的配置机会?

【美股ETF投资】crowdstrike宕机事件会带来网络安全ETF的投资机会?

【美股ETF投资】七巨头暂别,是时候拥抱等权重标普500ETF了

【美股ETF投资】纳斯达克大跌,做空对冲ETF,想长持又怕波动必备

【美股ETF投资】新高!这个LOF基金,国内基民享受美股降息红利必备!

全文完。

免责声明:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 孙立冉·09-09是的,我同意您的观点点赞举报