美国史上最大骗子死在狱中!骗了全世界4200亿,名人富豪成“韭菜”

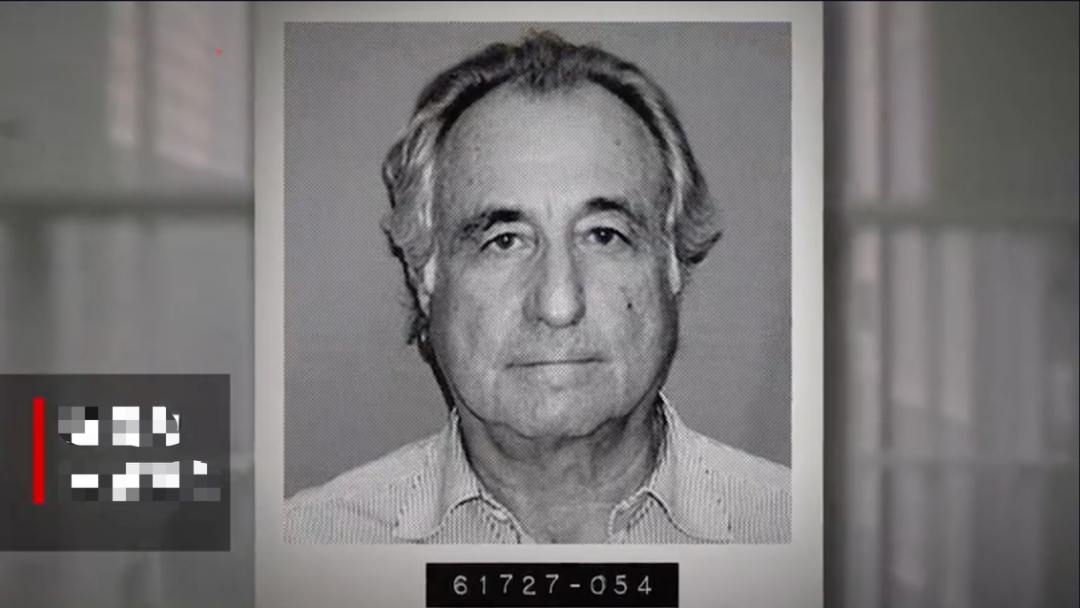

13年前,一场轰动世界的史上最大的庞氏骗局告破,这个惊世骗局背后的始作俑者——伯纳德·麦道夫,获得了“金融巨骗”这一极不光彩的称号,他从数万名受害者手中骗取了650亿美元(折合人民币4200亿元)。他在2009年认罪,被判服刑150年,如今,麦道夫在狱中尚未撑过刑期的十分之一。

北京时间4月14日晚间,据海外网援引美联社报道,消息人士透露,伯纳德·麦道夫在狱中死亡,终年82岁。报道称,麦道夫死于北卡罗来纳州巴特纳的联邦医疗中心,据信为自然死亡。

华尔街的传奇

麦道夫曾是美国华尔街的传奇人物,被誉为“华尔街的传奇”、与巴菲特齐名的“投资专家”,还担任过纳斯达克股票市场公司董事会主席。

但与此同时,他也一手策划了美国史上最大的投资诈骗案。虽然麦道夫本人强调诈骗活动从上世纪90年代初期开始,但同案交易员David Kugel指控其犯罪活动最早可以追溯到上世纪70年代。在2008年12月骗局被麦道夫的两个儿子亲手揭露时,总共有136个国家的3.7万人受骗,其中不乏斯皮尔伯格、凯文·贝肯、房地产开发商弗雷德·威尔彭等社会名流。诈骗金额超过650亿美元(约合人民币4200亿元),导致众多投资者耗尽退休金,生活变得一团糟。

近乎白手起家,曾任纳斯达克董事会主席

伯纳德·麦道夫,1938年4月29日出生在纽约一个犹太人家庭,1960年,从纽约霍夫斯特拉大学(Hofstra University)法学院毕业后的他,利用暑假打工当救生员和安装花园喷水装置赚来的5000美元,还向妻子露丝的父亲借了个办公室,创立了伯纳德·麦道夫投资证券公司,从事证券经纪业务,这家公司主要以担任股票买卖的中间人而闻名。经过多年的摸爬滚打,麦道夫凭借其聪明才智,渐渐成为华尔街经纪业务的明星。

20世纪80年代初,麦道夫在华尔街积极推动场外电子交易,将股票交易从电话转移到电脑上进行。当时,麦道夫公司已成为美国最大的可独立从事证券交易的交易商。1983年,麦道夫公司在伦敦开设了办事处,并成为第一批在伦敦证券交易所进行交易的美国公司。

1991年,麦道夫成为纳斯达克董事会主席。旗下伯纳德·麦道夫证券交易公司为富人、对冲基金和其他机构投资者理财。在其带领下,纳斯达克成为足以和纽交所分庭抗礼的证券交易所,为$苹果(AAPL)$ 、$思科(CSCO)$ 、$谷歌(GOOG)$等公司日后到纳斯达克上市做出了巨大贡献。到2000年,伯纳德·麦道夫公司已拥有约3亿美元资产。

彼时,麦道夫公司被称为纳斯达克股票市场的三大提供上市咨询的经纪公司之一,纽交所第三大经纪公司。麦道夫本人的奋斗经历一直被美国人津津乐道,而其长期高调宣传的“白璧无瑕”从业经历更被视作“华尔街精神”的代表。

炮制史上最大的庞氏骗局,长达20多年未被发现

2000年功成名就后,麦道夫的人生轨迹发生了巨大转变,而这也是他戏剧性人生的转折点。或许是他太过于留恋自己在华尔街的风光岁月,他精心设下了一个巨大的“庞氏骗局”(用高额回报引诱投资者,同时靠“拆东墙补西墙”,用后来投资者的资金偿付前期投资者),利用对冲基金,以虚设投资项目为诱饵,通过承诺10%-15%的高收益率,吸引了金融机构、个人投资者甚至资深银行家们的巨额资金。

麦道夫诈骗的手段非常“高大上”,他先是利用加入棕榈滩乡村俱乐部的机会结识犹太富豪,从中发展自己的“客户”。棕榈滩乡村俱乐部会员门槛非常高,会员都是犹太人,会员费30万美元,会员每年的慈善捐款30万美元以上。麦道夫在取得会员们信任之后,还会通过会员转介绍结识更多的富豪。

麦道夫对“客户”们许诺,他管理的基金不管在牛市、熊市,年化收益都能达到10%以上,但是他对于基金的运作和投资策略讳莫如深,如果“客户”打破砂锅问到底,他就拒绝接受该“客户”的投资。伯纳德·麦道夫设置的投资门槛还非常高,开始只接受单笔100万美元以上的投资,后来变成只接受单笔500万美元以上的投资,最后只接受单笔1000万美元以上的投资。

麦道夫的厉害之处在于,原本“庞氏骗局”只能支撑两三年,而他以其高明的骗术居然维持了20多年。麦道夫公司网站上曾有这样的声明:“伯纳德麦道夫本人追求完美无瑕的从业记录,致力于公平交易,并保有高尚的道德标准,这些一直以来都是本公司的标志。”在相当长的一段时间内,把钱投资给麦道夫的公司被认为是一种身份的象征,以致于案发后全世界都不敢相信他就是那个“伟大骗子”。

直到2008年全球性金融危机爆发,越来越多的投资者要求赎回资金,这才让麦道夫惶恐不安。2008年12月初,担任公司总经理的小儿子安德鲁向麦道夫汇报,欧洲客户要求紧急调用70亿美元,用于应付金融危机,这成了压垮麦道夫的最后一根稻草。

在迫不得已的情况下,麦道夫向两个儿子坦白自己已“一无所有”,亏损至少500亿美元。两个儿子当晚就告发了老爸,让这场史上最大金融诈骗案大白于天下!“华尔街传奇”成了“华尔街巨骗”,他成功忽悠了半个世界:根据报道,共有4800个投资账户遭遇损失,上当受骗者遍布亚、欧、美洲,甚至包括一些慈善组织和国际机构,大批富豪、银行与基金公司已深陷泥潭。

投资人损失惨重

据华尔街日报的统计资料,损失金额超过1亿美元的受害者就可列出数十名之多,既有英国汇丰银行、法国巴黎银行、日本野村证券、苏格兰皇家银行这样的跨国金融巨头,也有美国地产大亨祖克曼、好莱坞大导演斯皮尔伯格、纽约“大都会”棒球队老板威尔彭这样的社会名流。

Fairfield Greenwich 集团 75亿美元;万通金融集团旗下的对冲基金Tremont公司 33亿美元;西班牙桑坦德银行亏损30亿美元;桑坦德银行(Santander)28.7亿美元;奥地利银行(Bank Medici AG )21亿美元;Ascot Partners 18亿美元;纽约投资公司“Access International Advisors”14亿美元;富通(Fortis Group) 13.5亿美元;瑞士银行10亿美元,汇丰银行损失多达10亿美元,苏格兰皇家银行损失4亿英镑,野村控股损失可能达3亿美元,而投资于麦道夫或向麦道夫提供借贷的大型金融机构潜在损失达100亿美元。

95岁高龄的服装企业家和投资者卡尔·夏皮罗可能是损失最大的个人投资者。其家族发言人证实,夏皮罗旗下的公益基金向麦道夫的基金投资了1.45亿美元。而且,除了公益基金的投资外,夏皮罗及其家人还将另外4亿美元交由麦道夫管理。据悉,夏皮罗是一位受到广泛尊重的慈善家,也是麦道夫最早和最大的投资者之一。据麦道夫的其他几位投资者称,他们投资麦道夫公司一定程度上是通过夏皮罗从中搭桥。

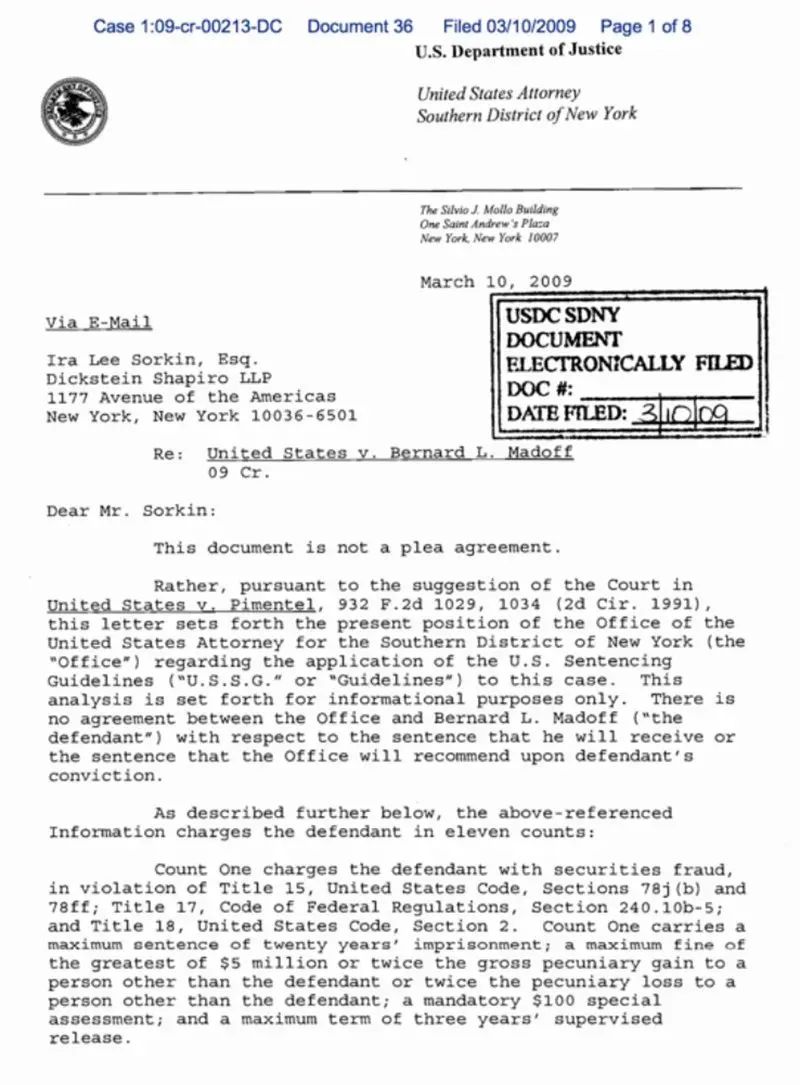

2009年3月12日,麦道夫在庭审中低头认罪。检察机关对他提起了11项罪名指控均成立。这些罪名包括证券欺诈、投资咨询欺诈、洗钱、伪证、虚假陈述、伪造文件等。欺诈金额累加起来达到650亿美元。2009年6月29日,纽约联邦法院判处70岁的麦道夫150年有期徒刑;法院还同时开出高达1700亿美元的罚没单,这意味着,麦道夫倾家荡产也无法交齐“罚单”。麦道夫的妻子最后和法院达成协议,放弃名下大约8000多万美元的资产,仅保留250万美元的现金财产。

这封纽约南区联邦检察院对麦道夫的判决书显示,麦道夫一直享受着奢华的生活,名下有1.38亿美元财产,在曼哈顿64街有高级顶层公寓,还在富人扎堆的长岛蒙陶克和法国巴黎等地有大量房产,甚至还有两艘游艇。

曾经有人开玩笑地说,如果以投资工具来比喻纳斯达克前主席麦道夫,他被视为是最安全的美国国库券。但这个号称“最安全”的人开了全世界一个最大的玩笑,他涉嫌诈骗650亿美元的国际大案给了全世界投资者一个最不安的冬天。

两个儿子均离世:一子自杀一子病亡

麦道夫曾经有一个令人艳羡的家庭。其长子马克·麦道夫1986年从密西根大学毕业后,就加入老麦道夫的公司,担任高级主管;次子安德鲁·麦道夫也曾在其公司担任要职。

东窗事发前夜,马克和安德鲁向当局举报父亲的罪行,声称一直被父亲蒙骗,并主动与父亲断绝关系。不过,麦道夫诈骗案受害人则并不认可,很多人认为这是两兄弟想要脱罪的说辞,因为两人过去都在父亲的公司担任高层职位。麦道夫一家不断遭到死亡威胁,马克屡屡接到恐吓电话,马克一直找不到工作,不得已成立一家为iPad制作软件的公司。

2010年12月11日,在这场美国历史上最大投资骗局过去两周年之际, 长子马克在纽约公寓用狗链上吊自杀,结束了年仅46岁的生命。2014年9月3日,小儿子安德鲁因癌症停止呼吸,享年48岁。

麦道夫的妻子露丝·麦道夫,曾在2012年被媒体在佛罗里达州拍到,穷困而且沧桑。麦道夫被捕后,为了赔偿受害者,露丝不得不拍卖了豪华游艇和位于曼哈顿和长岛以及棕榈滩和蔚蓝海岸的四处价值数百万美元的豪宅。

丑闻促使美国SEC进行全面变革

麦道夫导演的旁氏骗局丑闻导致了美国证券交易委员会(SEC)的全面变革,原因是尽管独立调查员哈里·马尔科波洛斯(Harry Markopolos)等人曾多次就此发出警告,但该委员会多年来一直都没有发现这起欺诈案。马尔科波洛斯早在2000年就开始对麦道夫声称的回报进行分析,结果发现这种回报不太可能实现,因此具有欺诈性。

美国证券交易委员会监察长大卫·科茨(H.David Kotz)随后进行的调查发现,该委员会的执法人员没有跟进明确的欺诈证据,而是决定听信麦道夫的话,选择相信他的行动是合法的。

“当麦道夫在证词中对重要问题提供含糊其辞或自相矛盾的答案时,他们只是简单地接受了他的解释,认为他的解释是可信的。”科茨在当时写道。

【文章系整合,来源:每日经济新闻 华尔街见闻 券商中国等】

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

说别人骗子骗名人富豪,人家150年监禁,咱们那位骗子,还在国外造车呢……呵呵。CTMB

[思考] [思考]

[强]

[思考] [思考]