中国太保:营收同比增长10.9%,万能险受欢迎程度上升|钛媒体金融

图片来源@中国太保2024年中报

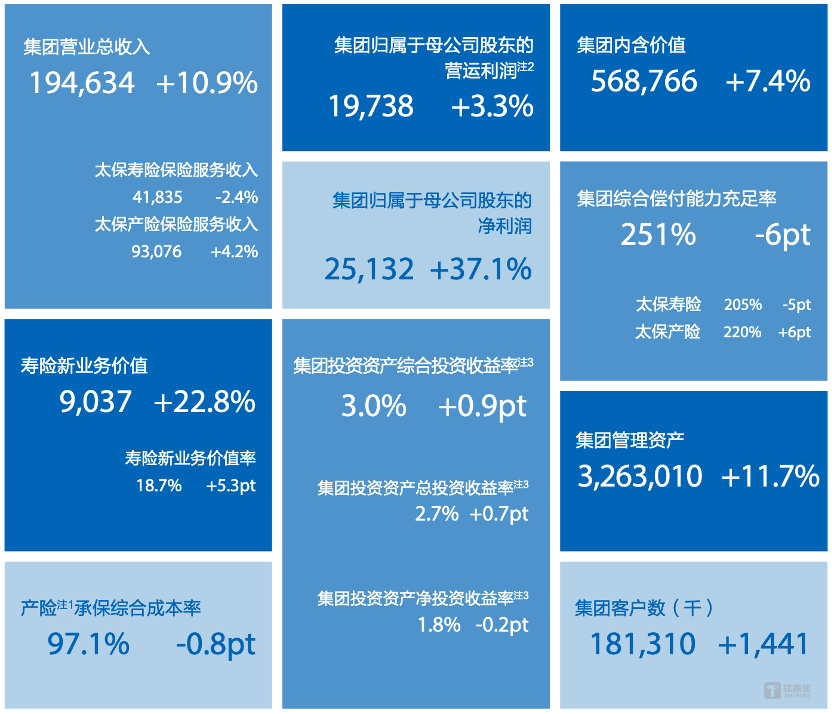

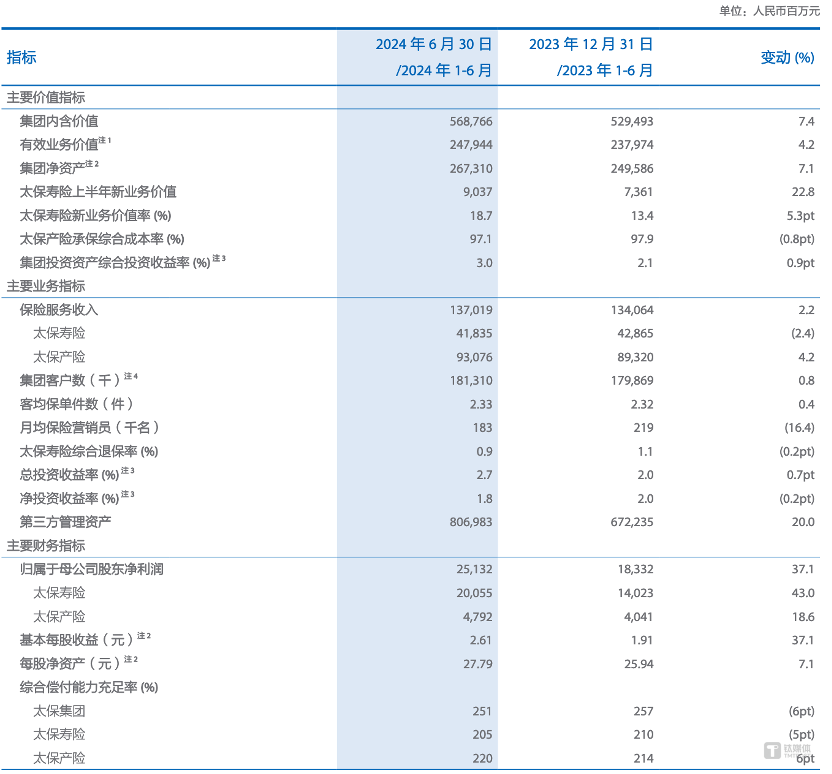

2024年上半年,中国太保实现营业总收入1,946.34亿元,同比增长10.9%,其中保险服务收入1,370.19亿元,同比增长2.2%;归母净利润251.32亿元,同比增长37.1%;归母营运利润197.38亿元,同比增长3.3%。

太保寿险新业务价值90.37亿元,同比增长22.8%;新业务价值率同比提升5.3个百分点至18.7%。太保产险承保综合成本率97.1%,同比下降0.8个百分点。资产管理稳中有升,非年化集团投资资产综合投资收益率达3.0%。

图片来源@中国太保2024年中报

寿险:规模保费微增,万能型保险受欢迎程度增加

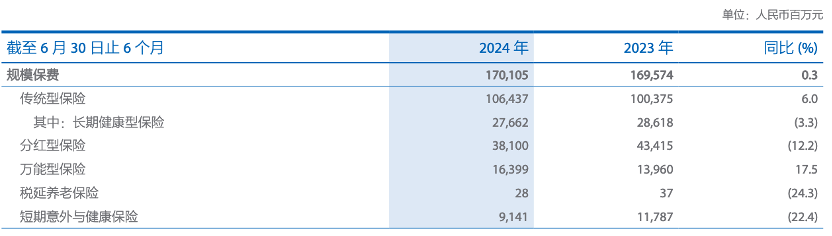

寿险方面,上半年实现规模保费1701.05亿元,同比增长0.3%;新业务价值90.37亿元,同比增长22.8%,可比口径下同比增长29.5%;新业务价值率18.7%,同比提升5.3个百分点。

具体看分项,太保寿险实现传统型保险规模保费 1,064.37 亿元,同比增长 6.0%,其中长期健康型保险规模保费 276.62 亿元,同比下降 3.3%;受政策调整、产品结构优化等因素影响,分红型保险规模保费 381.00 亿元,同比下降 12.2%。

图片来源@中国太保2024年中报

业内人士告诉钛媒体APP,今年来保险监管更加严格,各种类型的保单利率都在下滑,普通投资者无法针对性地选择自己想要保的方向时就会选择万能型保险,越来越多人担心未来利率继续下降,增加了对这类综合性保险的投资。分红险的下滑主要因为降息导致新推出的分红险IRR不及以往,劝退了一部分想新投保的投资者。短期意外和健康保险的下降也在意料之中,正如交行营收同比下降3.51%,净利润同比减少1.6%,两日回吐近两个月涨幅|钛媒体金融中所提及的今年旅游业受创,联动出行相关的保险也有所下滑。

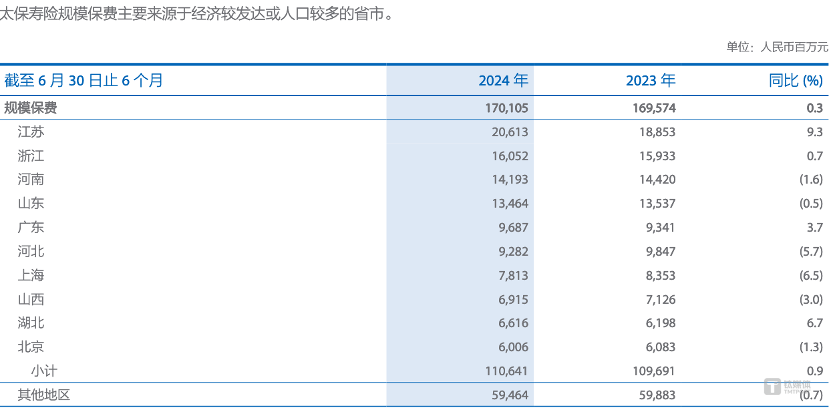

有趣的是规模保费前十大地区中,江苏同比增长9.3%,上海则同比减少6.5%。业内人士向钛媒体APP表示,其实上海和江苏可以结合在一起看,原本很多江苏地区的人会涌向上海工作生活,但是近期的经济环境使他们更多会选择留在家乡工作,因此出现了上海保单外流的现象。

图片来源@中国太保2024年中报

渠道分析:拓展多元化价值增长路径

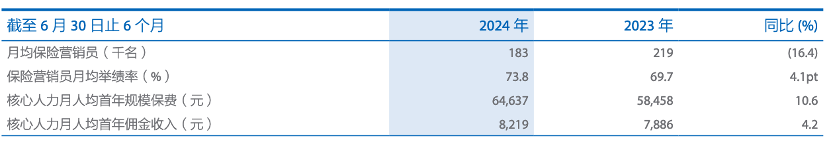

2024年上半年月均保险营销员18.3万人,较去年同期下降16.4%;保险营销员月均举绩率 73.8%,同比提升 4.1 个百分点;月均核心人力6.0万人,同比增长0.8%;核心人力月人均首年规模保费64,637元,同比增长10.6%;核心人力月人均首年佣金收入8,219元,同比增长4.2%。2024年上半年,代理人渠道实现规模保费 1,362.11 亿元,同比增长 2.0%,其中期缴新保规模保费 181.94 亿元,同比增长 3.9%。

太保寿险表示,实现以上增长结果的原因主要是因为公司深化推动“三化五最”职业营销转型,通过队伍能力提升,提升了企业发展的后劲,加强对客户健康保障、养老传承、财富管理需求的关注度,匹配“金三角”产品服务方案,搭建并完善客户分层经营体系,提升队伍全险种销售能力。在数字化方面,试点 NBS 数字化活动量管理系统,围绕客户经营与队伍管理场景,塑形活动量管理标准模式。

图片来源@中国太保2024年中报

2024年上半年,银保渠道实现规模保费219.22亿元,同比下降1.0%;新业务价值同比增长26.5%,新业务价值率12.5%,同比提升5.6个百分点。此外,团政渠道实现规模保费117.52亿元,同比下降14.4%;其他渠道实现保费收入2.2亿元。

太保表示,受市场环境及政策调整影响,新保规模增长承压,但太保持续打造差异化竞争优势,不断增强“芯”银保发展动能,战略渠道合作通过从“总对总——渠道——网点”的体系化深耕,实现了人网的进一步优化配置,因此能很好应对市场变化,没有出现较大的下滑。

产险:新能源汽车车险保费收入飙升,大型灾害导致农业险赔付率上升

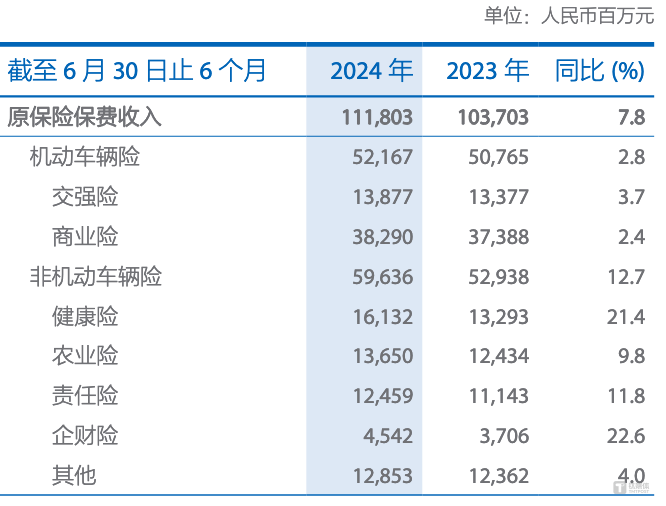

产险业务方面,2024年上半年,太保产险实现原保险保费收入1,118.03亿元,同比增长7.8%,实现保险服务收入930.76亿元,同比增长4.2%。承保综合成本率97.1%,同比下降0.8个百分点,其中,承保综合赔付率69.6%,同比下降0.8个百分点;承保综合费用率27.5%,同比持平。太保产险前十大地区原保险保费收入合计 723.14 亿元,约占全司的 64.7%,同比增长 8.1%。

细看分项,报告期内,车险原保费收入521.67亿元,其中新能源车险保费同比增长41.7%;承保综合成本率97.1%,承保综合赔付率71.4%,承保综合费用率25.7%;非车险原保险保费收入596.36亿元,同比增长12.7%;承保综合成本率97.2%,同比下降0.7%。

报告期内,太平洋安信农险实现保险服务收入 11.95 亿元,同比增长 7.2%;原保险保费收入12.25亿元,同比下降1.7%,其中农业险 8.35 亿元,同比下降 2.9%;承保综合成本率 100.9%,同比上升 2.9 个百分点,主要是由于农业险、责任险赔付同比上升;净利润 0.71 亿元,同比下降 24.5%,太保表示,洪涝等自然灾害推升产险综合成本率。

图片来源@中国太保2024年中报

投资情况:投资回报超预期,主要和高股息股票投资策略相关

截至2024年6月末,集团管理资产3.26万亿元,较上年末增长11.7%,其中集团投资资产2.46万亿元,较上年末增长9.2%。公司实现净投资收益390.89亿元,同比增长1.7%,主要原因是分红和股息收入的增长;净投资收益率1.8%,同比下降0.2个百分点。总投资收益560.37 亿元,同比增长46.5%,主要原因是公允价值变动损益的大幅增长;总投资收益率 2.7%,同比上升 0.7 个百分点。报告期间,公司综合投资收益率3.0%,同比上升0.9个百分点。

图片来源@中国太保2024年中报

中国太保实现净投资收益正增长,主要与该公司实施的高股息股票投资策略相关。中国太保在报告中表示,“对权益类资产进行灵活主动管理,强化“股息价值”核心策略,构建具有成长潜力的卫星策略集群,投资回报大幅超越市场基准。”

业内人士向钛媒体APP表示,太保增加了现金类、存款类以及债券类投资是在情理之中的,增长的股票投资倒是逆周期操作,他们推测太保上半年增持了高股息或者能源、消费等板块的股票。

花旗分析表示人保集团业绩大超预期,净利润超花旗预期31%,主要由于寿险和健康险强劲的保险服务业绩,以及人保财险富有韧性的承保表现;人保财险承保利润超预期,尽管受大灾影响,综合成本率仅小幅提升,好于花旗预期。

中金表示人保集团归母净利润好于预期,财险承保盈利稳健,寿险及健康险增长亮眼。财险承保盈利在高基数下维持优秀水平,符合中金预期。人保寿险新业务价值和净利润均同比大幅增长,主要受益于新业务价值率同比显著改善。(本文首发于钛媒体APP,作者|李婧滢,编辑|刘洋雪)

更多宏观研究干货,请关注钛媒体国际智库公众号:

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。