Wework确定SPAC上市,承诺21年收入15亿美元,你觉得靠谱吗

众所周知,$软银集团(SFTBY)$ 最痛的心头肉——IPO难产的Wework,终于在上上周签订了SPAC意向协议(DA),也就是说,曲线救国成功了。

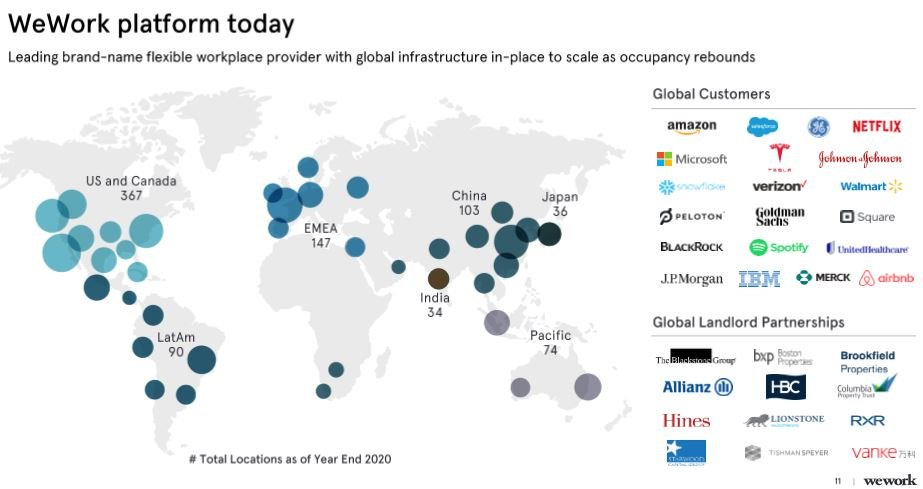

怎么说呢,能上也是福吧。只不过这家公司自从IPO搁浅以来一直淡出在投资者视野。

最近它怎样了呢?更新几个点吧:

1. WeWork董事长表示,该公司正在扭亏为盈。(通过啥呢?大规模裁员和削减其他成本,也就是说不是因为业务模式扩大的边际效应)

2. **使WeWork在于对手的竞争中处于非常有利的地位。(换句话说就是整个行业大家都不太好过,其他倒闭的更多)

3. 公司正打算出售部分业务,并有望在2021年带来正现金流。(断臂求生?)

总之,Wework已同意与 $BowX Acquisition(BOWXU)$ 合并,估值为90亿美元,注意,该公司上市前曾经还进行债券融资,所以还要包括债务。

Wework打算募资13亿美元,其中包括8亿美元的PIPE。

在2020年期间,Wework通过削减成本将自由现金流提高了16亿美元,作为对比,2021年预计收入为15亿美元,公司预计2022年的EBITDA保持健康。

该笔交易完成后,Wework的资产负债表上将有大约19亿美元的现金,其中包括5.5亿美元的软银集团提供的高级担保票据。

怎么样,你觉得Wework能东山再起吗?

你看好WeWork逆势翻盘吗?(单选)

你看好WeWork逆势翻盘吗?(单选)67 人参与· 已结束

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

18

举报

登录后可参与评论

[微笑] [微笑]

[思考]

[思考] [思考]

[思考]

[强]

[微笑] [微笑]