科拜尔IPO:夫妻控股89.98%、单一客户依赖四川长虹、业绩高增长背后合理性存疑

文/焦艳丽

近日,合肥科拜尔新材料股份有限公司(以下简称“科拜尔”)北交所IPO上会,保荐机构为国元证券,离上市发行又近一步。科拜尔主要从事改性塑料、色母料的研发生产与销售,产品主要应用于家用电器、日用消费品、汽车零部件等领域。下游客户主要为四川长虹、雪祺电气、TCL、美的、惠而浦等大型家用电器企业。

此次IPO科拜尔拟募资1.44亿元,其中1.1亿元用于公司年产5万吨高分子功能复合材料项目、2400万元用于研发中心项目建设、1000万元用于补充流动资金。相较于去年申报稿中拟募资5000万元用于补流,此次上会稿科拜尔将补充流动资金的金额下调至1000万元,研发中心建设项目也由原来的2988.16万元元下调至2400万元。

但公司2021年6月份刚进行过一次600万的现金股利分红,其募投项目新增产能也或将面临着不能被市场充分消化的风险。公司股权高度集中于姜之涛、俞华夫妇之手,其业绩营收严重依赖于前五大客户,经营活动现金流经常为负、研发人员及其薪酬占比低于同行业平均水平等同时受到市场关注。

董事长夫妻控股89.98%、弟媳亦参股

科拜尔成立于2010年,时年39岁的姜之涛从美的辞职后先是在合肥科拜耳塑料科技有限公司(已注销)担任总经理,两年后创立科拜尔。其妻子俞华一直在合肥学院任职,担任教师。科拜尔成立后经历过两次增融资。2021年11 月公司新增注册资本70万引入新股东科之杰。科之杰当时以4.50元每注册资本的价格对科拜耳有限进行增资,70万元为注册资本,245万元计入资本公积,增资总额315万元。

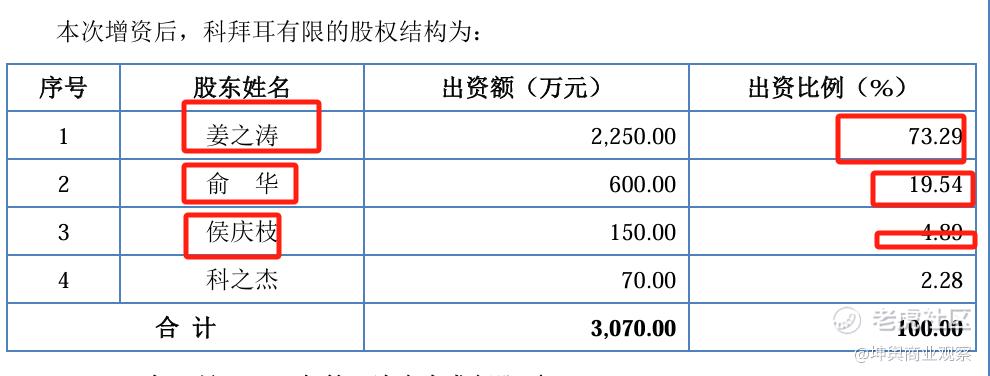

而科之杰为公司员工持股平台,执行事务合伙人同是姜之涛。增资完成后,姜之涛控制科拜尔73.29%的股份,其妻子俞华控股19.54%,侯庆枝控股4.89%,科之杰控股2.28%。科之杰执行事务合伙人是姜之涛,侯庆枝与姜之涛夫妇亦有亲属关系。侯庆枝系俞华弟弟之配偶,与俞华为姻亲关系,为姜之涛、俞华夫妇一致行动人。

2023年5月科拜尔向肥西产投定向发行股票1754385 股,发行价格为11.40元/股,募集资金总额近2000万元,用途为补充公司流动资金。而肥西产投为肥西县产城投资控股(集团)有限公司全资子公司,产投集团为肥西县国资委下属国有独资公司,实际控制人为肥西县国资委。这也是科拜尔首次吸纳国有企业入股。

定增完成后,肥西产投控制科拜尔5.41%的股权,科之杰控股2.16%,剩下的92.44%都在姜之涛俞华夫妇及其一致行动人的手中。姜之涛俞华夫妇对公司生产经营、发展战略、人事任免乃至利润分配等重大事项都具有碾压式表决权,如控制不当则会给公司带来重大损失。若公司做出现金分红决策绝大部分收益也会进入实际控制人及其一致行动人的口袋。

客户集中度高、有单一客户依赖风险

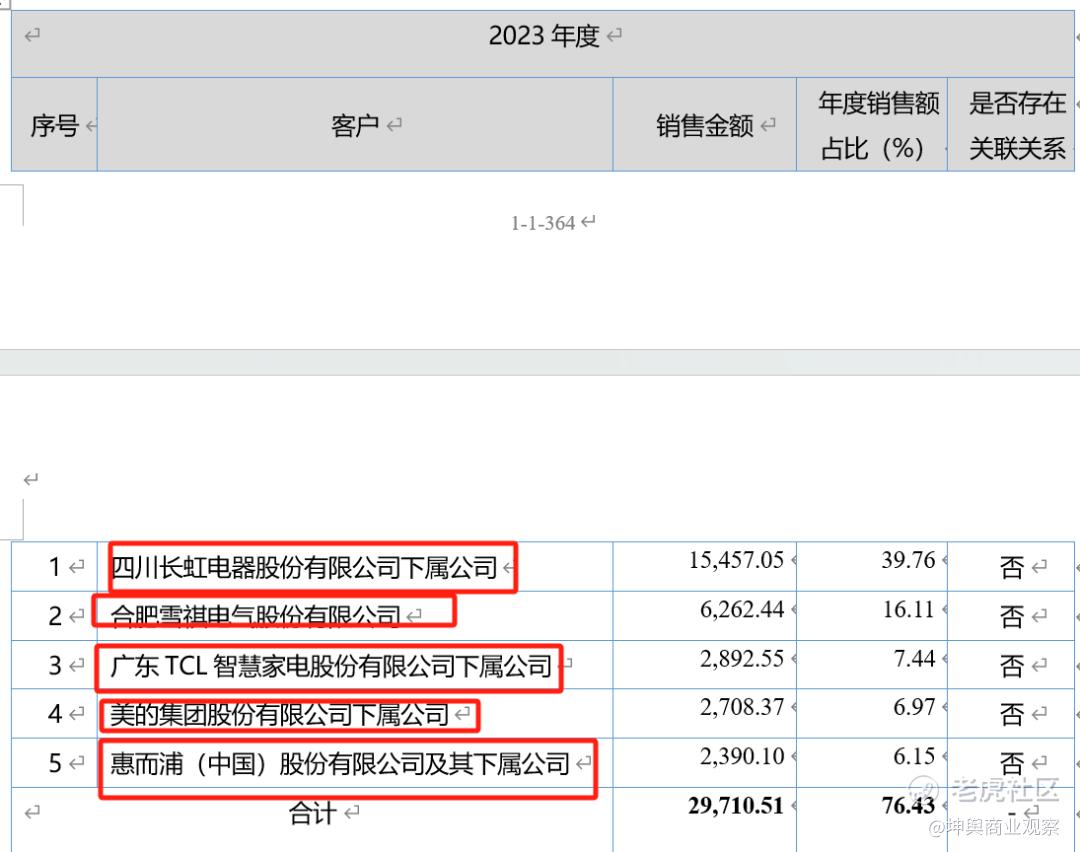

科拜尔营收严重依赖前五大客户。2023年其前五大客户分别为四川长虹电器股份有限公司下属公司、合肥雪祺电气股份有限公司、广东TCL智慧家电股份有限公司下属公司、美的集团股份有限公司下属公司、惠而浦(中国)股份有限公司及其下属公司。

2021年—2023年公司实现营收分别为2.62亿元、3.07亿元、3.89亿元,实现归母净利润2401.38万元、2923.10万元、4523.95万元。其中向前五大客户的销售金额分别占其当期总营业收入的80.00%、80.93%、76.43%。向四川长虹的销售额分别为7340.09万元、13266.02万元、15457.05万元,分别占其当期销售总额的28.05%、43.26%、39.76%。四川长虹各期均为科拜尔第一大客户,其下属子公司包括四川长虹模塑科技有限公司、江西美菱、合肥美菱物联科技有限公司等。

北交所在第一轮问询中让其补充说明公司对四川长虹及其关联方的销售情况,四川长虹及其关联方选取供应商的标准、资质要求、选取过程、调整周期,报告期内发行人能够不断扩大与四川长虹及其关联方合作的合理性及可持续性以及发行人是否存在四川长虹及其关联方为其指定供应商的情形等。

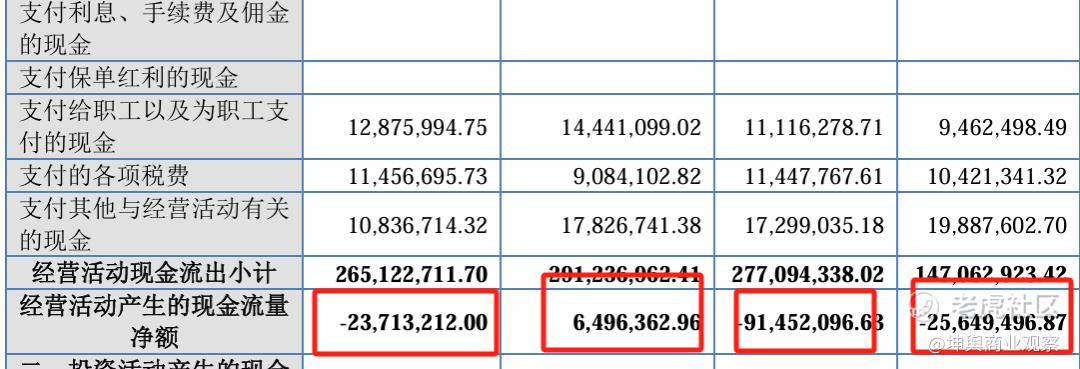

下游主要客户为规模较大的家电生产企业科拜尔在产业链的议价能力较弱。其2020年—2023年经营活动产生的现金流量净额分别为-2564.95万元、-91452.21万元、649.64万元、160.41万元。其中2023年1—9月份经营活动产生的现金流量净额为-2371.32万元。

主要为公司与美的、TCL等主要客户的结算模式通常以票据结算为主。2020年—2023年1至9月份,在合并资产负债表中,科拜尔应收票据和应收款项融资账面价值分别为5214.01万元、6681.68 万元、5126.67万元和 6151.18万元,占流动资产的比重分别为31.18%、36.02%、29.45%和29.37%。有些票据贴现金额较大且存在终止确认的情况,这也使的公司的经营活动现金流收回产生被动。报告期内公司应收账款金额分别为7012.61万元、5882.92万元、8504.75万元,虽然其期限以1年以内应收账款的占比较多。

研发人员少且部分为兼职

报告期内,公司在研发费用的投入分别为1195.29万元、1636.24万元和1778.31万元,占营业收入比例分别为4.57%、5.34%和4.57%,研发费用呈逐年增长态势。但拆分来看,科拜尔研发费用主要由直接材料费、职工薪酬两部分组成,其中各期直接材料费占比分别为68.81%、78.78%、77.05%,明显高于富恒新材等同行业可比公司平均水平,研发人员职工薪酬占比分别为24.87%、17.72%、19.25%,与同行业平均水平相比较低。

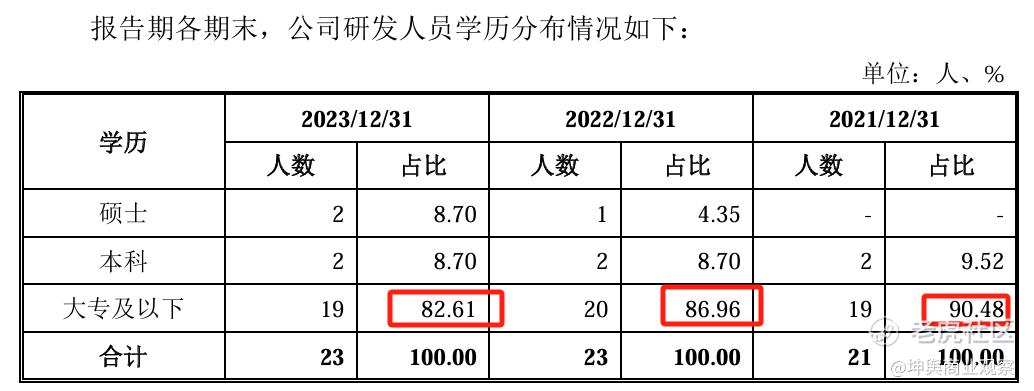

报告期内科拜尔研发人员数量分别为21人、23人、23人,且部分为兼职。其同行业可比公司研发人员数量基本在300人左右。科拜尔在研发人员数量设置上明显低于同行业平均水平。且从人员构成来看,公司研发人员学历在大专及以下的占比在2021年—2023年分别为90.48%、86.96%、82.61%,本科及以上学历的人数仅为4人。公司30岁以下人员的占比仅为13.67%。

对此科拜尔解释为,公司研发活动流程和战略规划决定了研发投入中直接材料费用金额较高,研发人员数量较为精简,导致研发费用中职工薪酬及占比较低,从而拉高了研发直接材料的占比。截至申报日,科拜尔拥有14项专利,其中9项为发明专利,主要核心技术分为耐油耐腐蚀挤板吸塑级PP复合材料改性技术、自释放负氧离子高分子材料功能改性加工技术、秸秆生物基改性材料改性加工技术等。

北交所让其结合公司核心技术、技术储备情况,进一步说明与行业内主要公司对比是否存在显著差异,发行人是否拥有自主研发能力;结合发行人是否参与主要客户的产品设计、研发工作,发行人向客户销售产品对应的终端产品型号变化情况及变化趋势,说明发行人是否具有持续 参与客户新产品销售的独立研发能力等。

业绩增长真实合理性存疑

科拜尔2023年营业收入为3.89亿元,同比增长26.77%;扣非归母净利润为4136.51万元,同比增长96.85%。而其下游中国家电行业2023年累计主营业务收入为1.84 万亿元,同比增长7%,利润为1565 亿元,同比增12.1%。公司2023年业绩增幅明显高于下游行业增长的幅度。

对此北交所对其业绩增长的真实性及合理性进行问询。让其结合同行业可比公司2023年经营情况,说明公司2023年业绩大幅增长是否符合行业发展情况。并按照细分产品类别、主要销售地区等分别列示报告期内各期毛利构成情况,结合前述情况说明公司2023年业绩大幅增长的合理性。

此外公司产品毛利率波动较大且后期存在下滑风险。2021年—2023年公司主营业务毛利率分别为20.73%、16.95%、20.02%,呈先下降后增长趋势,主要受产品结构、原材料价格波动等影响。公司上游原材料供应商主要为大型石化企业或贸易商,下游客户主要为规模较大的白色家电生产企业,其对上下游合作方的议价能力相对较弱。若未来行业竞争加剧或原材料市场价格在短期内发生剧烈波动,将可能导致公司毛利率下降,从而对公司的经营业绩造成不利影响。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。