英伟达财报在即,如何构建期权组合获利

万众瞩目的 $英伟达(NVDA)$ 财报,将于今日盘后出炉,而市场也早已暗流涌动。

今天蹭个热点,来聊聊如何通过期权,来参与财报的机会。

事件驱动型机会

财报交易是典型的事件驱动型机会(Event-driving)。

财报发布属于一个Known Unknowns事件,即发生的时间确定,但影响的结果和幅度未知。

财报中的预期的变化

众所周知,股价交易的就是市场对公司的预期。

而财报,是一个预期的验证和重塑的过程。

在当前的股价上,反应了市场交易者对于公司的一个平均预期。

财报各项数据的揭露,是事实对于市场预期的一个验证过程。因此,财报披露后,市场预期会迅速地收敛,体现为股价的波动。若财报数据好于市场预期,则股价上涨;若财报数据低于市场预期,则体现为股价下跌。

此外,公司在披露上季度的财报数据后,一般会对下季度的经营情况作出一个指引,这就在预期的收敛之后,重塑了一个新的预期,指引市场预期往这个方向上去,股价也会随之变动。

市场的预期是什么?

市场预期并不完全等同于分析师的一致预期。我们经常看到财报虽然超出分析师预期,但股价依然下跌的情况,这表明市场真实预期与分析师预期存在差异。市场的预期往往较为模糊,只有在财报发布后才能真正得以揭示。

财报中的确定性和不确定性

既然市场的真实预期是不确定的,对于我们的分析而言,股价的涨跌也是难以预测的,那还有什么是确定的呢?

时间的确定性。

财报是一个Known Unknowns,既然财报公布的时间是确定的,那么财报后股价变动的事件也是确定的,那就是财报公布后的盘前盘后,以及开盘的一段时间内,预期收敛和重建的过程会在这段时间进行,也就是说股价往往会大幅度变动。

波动率的确定性。

因为财报是一个关乎预期收敛和重建的过程,那么股价的波动往往不可避免。

因此,市场在财报公布前,对于标的波动率的预期会大幅上升,体现为对应的期权的隐含波动率(IV)大幅上升。

我们知道,预期波动率和实际波动率在大多数情况下会趋于一致,而在特殊事件影响下,会短暂地偏离,但终归会趋于一致。

在财报事件当中,财报公布后,在短暂的交易时间段里,实际波动率在大多数情况下会显著上升(除非市场预期与财报结果较为一致),体现为股价的大幅波动;

而预期波动率在同一时间段里,在大多数情况下会下降,体现为对应期权的IV下降(我们常说的IV crash),因为市场预期在事件冲击的影响消退、股价趋于稳定后,实际收益率也会逐渐降下来。

如何构建交易组合

了解了财报事件的基本特征之后,就可以构建交易组合来从中获利。

这里以英伟达为例,分析一下几种参与的形式。

方向**易(directional trading)

如果特别看好财报后股价往某个方向上波动,可以做方向性的交易。

比如,看好英伟达财报超预期的,可以做看涨组合;看好其不及预期的,可以做看跌组合。

其中,最简单的就是买入或卖空正股。这个收益和风险是线性的,赌对方向即挣钱,赌错则亏钱。但由于预期的玄乎,涨跌是随机性非常强的,因而这种模式就沦为赌大小。

其次就是用期权来做,而期权的收益风险就是非线性的了。

买call/put:大多数人用来赌财报的方式。由于财报前的高iv溢价,期权的价格会比较高,因此在大多数情况下,即使赌对了方向,但波动幅度不够的话,价值也会被iv crash吃掉。这种玩法好处就是,亏损上限就是权利金归零,而一旦赌对方向且波动幅度超预期的话,收益会非常高。这属于低胜率高赔率的玩法。

卖call/put:与前一种形式相反,但实操中一般会卖价外一定位置的,保留充足的安全垫。这种模式好处就是不仅可以吃方向性的收益,还能吃iv crash的收益,因此即使有时候方向判断错了,但仍能够获得收益。但一旦被反向大幅波动击穿,则容易遭受指数级亏损。这属于高胜率但低赔率的玩法。

Spread(垂直价差)

其实Spread 是上述两种模式的变种。可分为两类:

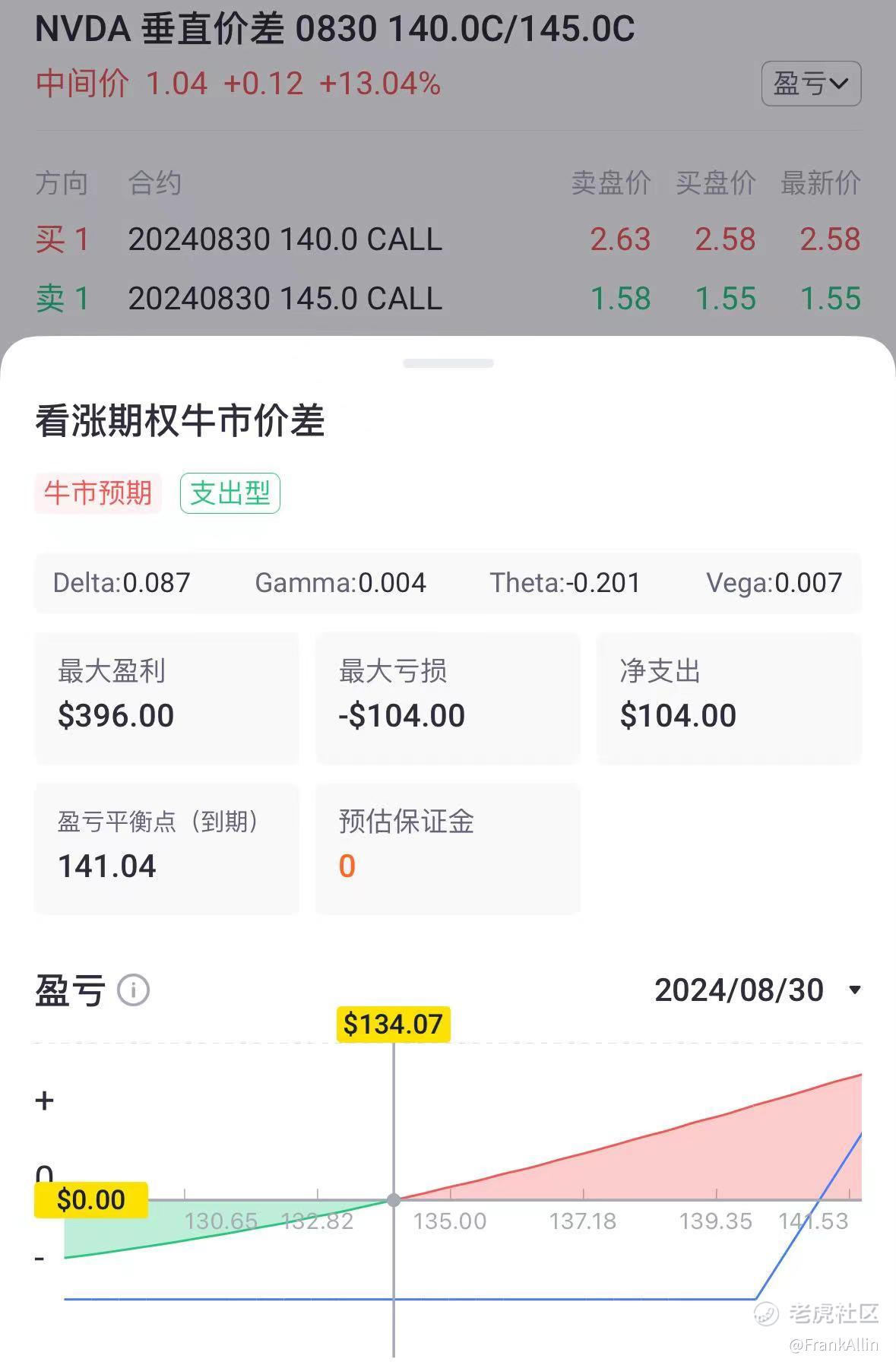

支出型Spread:买call/put的变种,分为bull call spread 和 bear put spread,即在买权的基础上,卖同样份数的strike更远端的同类同到期日的期权,构成净权利金支出的组合。这个好处就是减少了买权的成本,归零没那么心痛,但封住了收益上限;

收入型Spread:卖call/put的变种,分为bear call Spread 和 bull put Spread,在卖权的基础上,买同样份数的strike更远端的同类同到期日的期权,构成经权利金收入的组合。这个好处就是限制住了亏损上限,但获得的权利金收益会减少,但可以预防黑天鹅式的超预期波动。

非方向**易(directionless trading)——波动率交易

前文提到,对于财报交易而言,方向上是很难判断的,但是波动率是具有较强的规律的,因而进行波动率交易是比较适合的。

以本期的英伟达为例,当前的临期期权的IV在148%左右,根据与其历史波动率的比较,可以大致推导出市场预期英伟达本次财报后的波动幅度在+-10%左右。

那么围绕着这个波动率,具体怎么做呢?

做多波动率

如果我们预期本期财报后英伟达的波动幅度超过10%,那就可以做多波动率来获利。

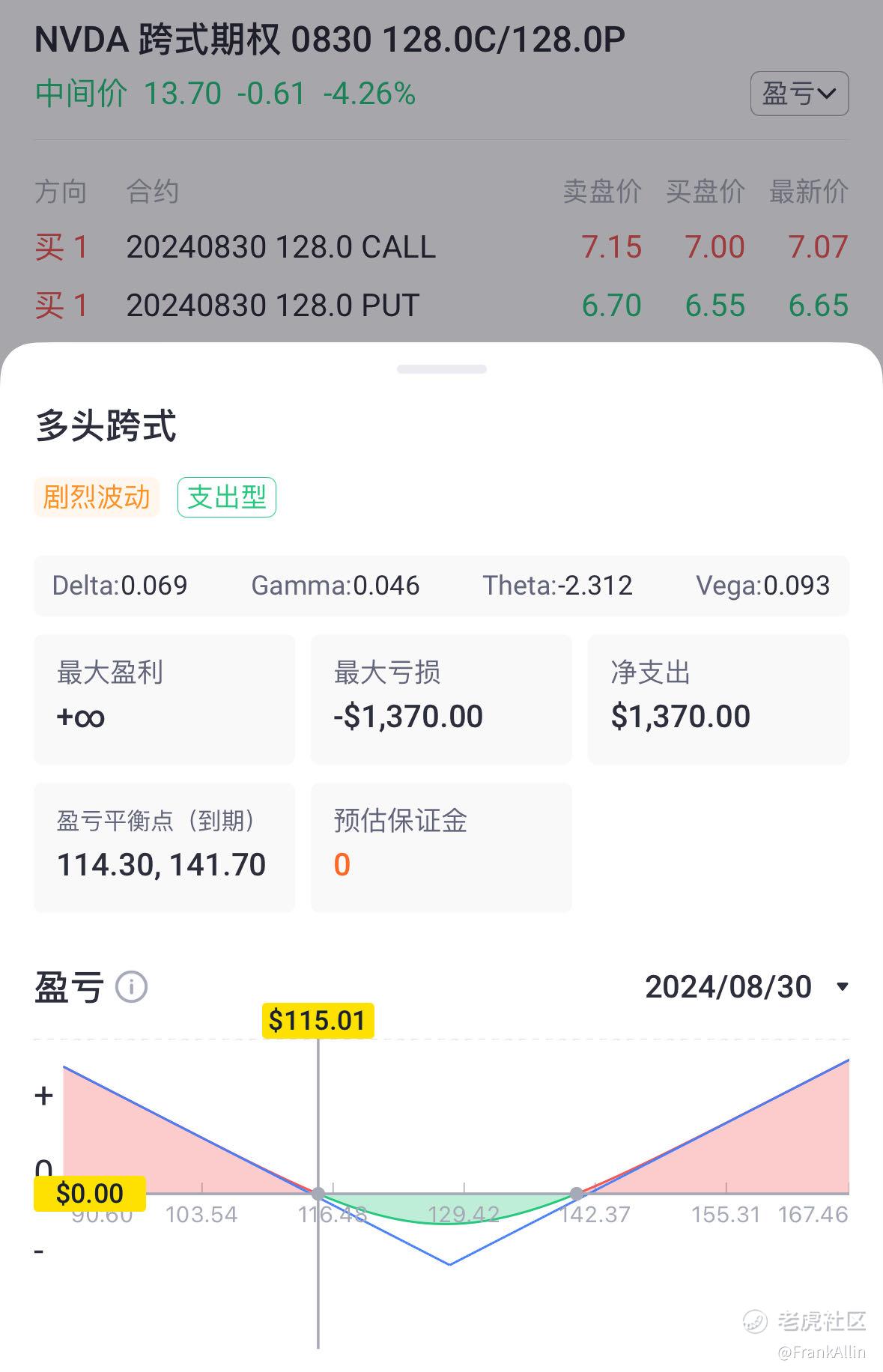

1)买跨

最典型的方式就是买入跨式期权(straddle)或宽跨式期权(strangle),即同时买入同样数量的的call 和put,不管往哪个方向上波动,只要波动幅度超过10%就能获利,反之则亏掉权利金。

这种模式简单来说就是吃gamma,但无法避免地要面对iv crash(亏Vega)的冲击。

由于双边都要买,成本基本上是买单边的两倍成本,因此波动幅度需要更大才能获利,但一旦出现超预期波动,收益是非常客观的,属于低胜率高赔率的玩法。

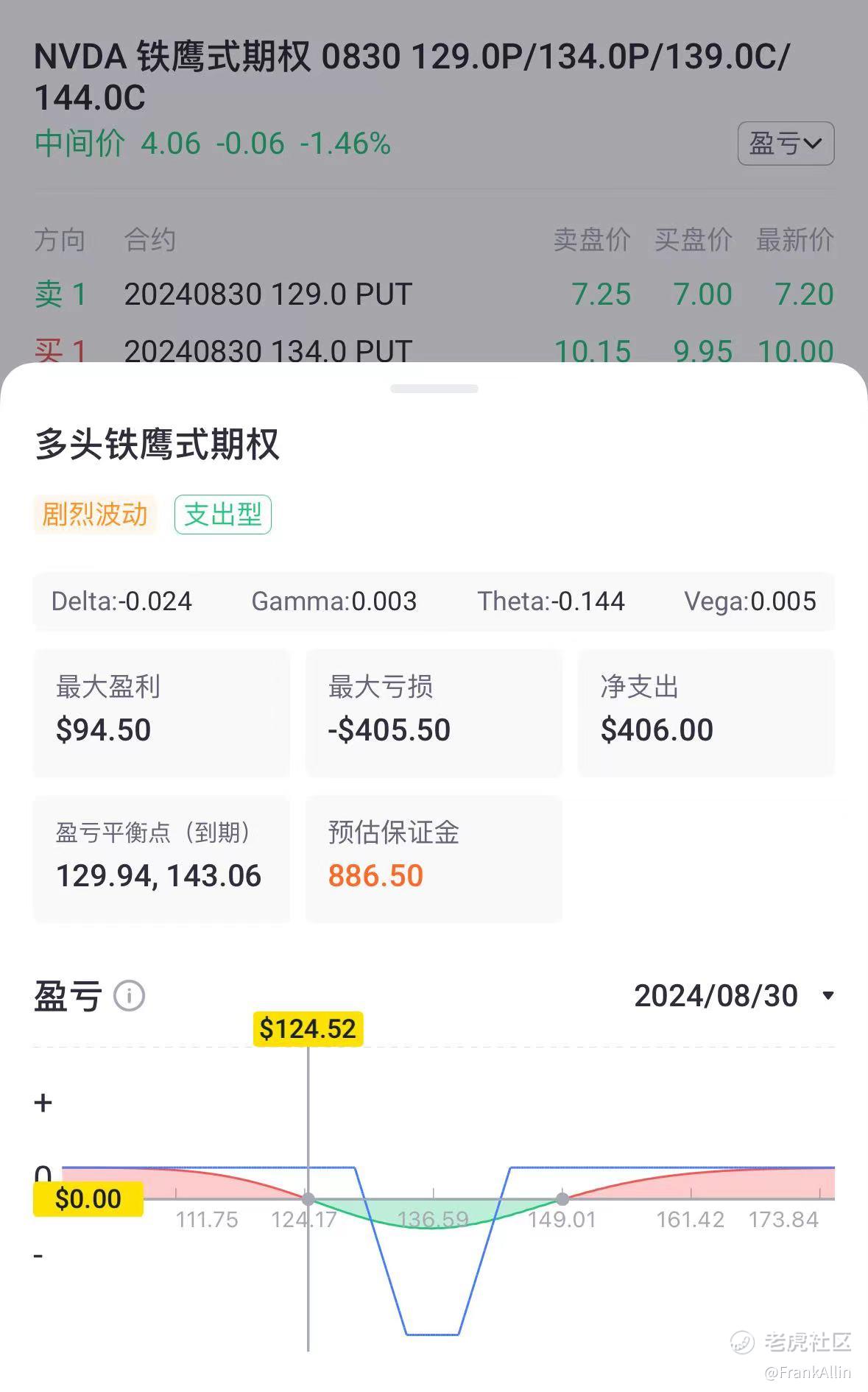

2)变种——支出型铁鹰式

支出型铁鹰式(iron condor)即买入跨式或宽跨式后,在更远端卖出同样份数的宽跨式,构成一个权利金净支出型的铁鹰式组合。也可视为bull call spread 和 bear put spread的组合。

这个组合本质上是也是看多波动率,卖出的宽跨式,减少了权利金的成本支出,也在一定程度上降低了要盈利所需要的波动幅度,但也封住了收益的上限。

若我们温和看多波动率,比如看好波动幅度能到8%-10%,但很难到12%以上,就可以用这个组合。

2.做空波动率

如果我们预期本期财报后英伟达的波动幅度低于10%,那就可以做空波动率来获利。

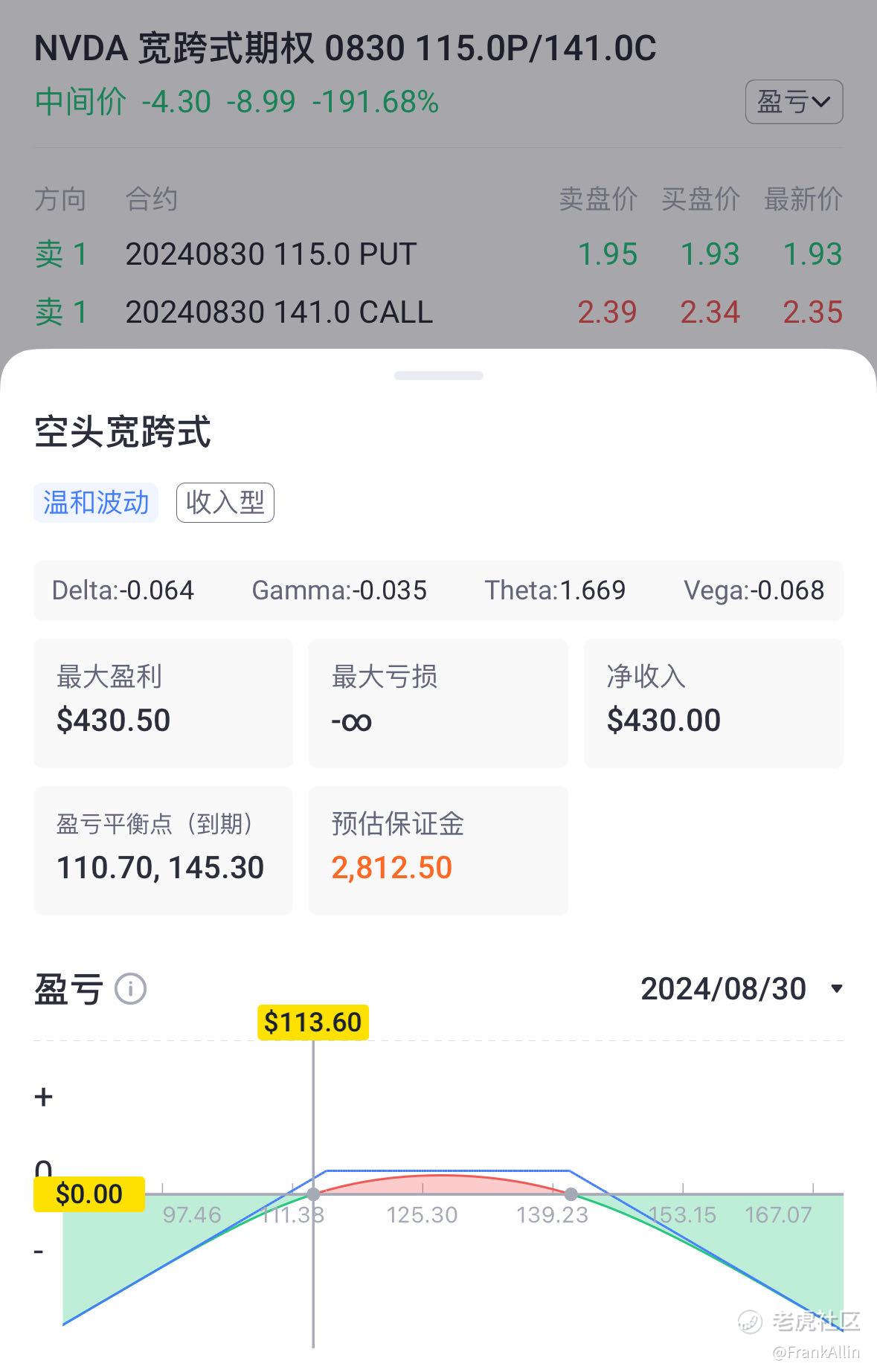

1)卖跨

做空波动率最常用的方式就是卖出宽跨式期权,比如卖出距离现价幅度10%的价外call 和put来构建组合,在实际波动小于10%时,即可获利。

这种模式主要吃的是vega(即IV crash收益),但会面对gamma的冲击。

由于双边都卖,因此至少有一边的权利金是能稳稳拿到的。在大多数情况下,vega的收益是100%能吃到的。在实际波动小的时候,双边的收益都能吃到。

但一旦出现超预期波动,这个模式的亏损也是指数级别的。因此,这属于高胜率低赔率的玩法。

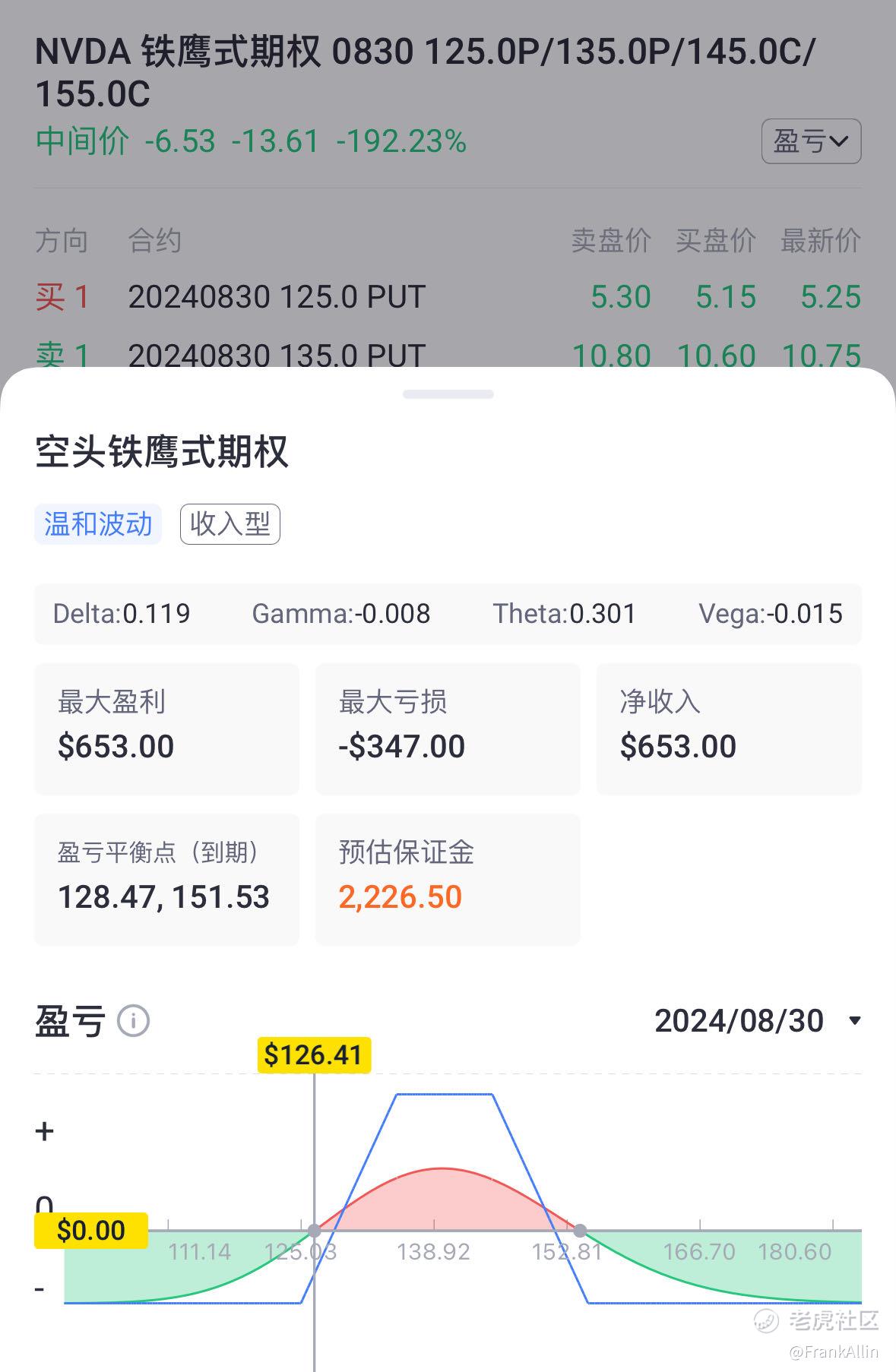

2)变种——收入型铁鹰式

收入型铁鹰式即卖出宽跨式后,在更远端买入出同样份数的宽跨式,构成一个权利金净收入型的铁鹰式组合。也可视为bear call spread 和bull put spread的组合。

本质上是也是看空波动率,买入的宽跨式,冲抵了部分权利金收入。

好处就是,封住了最大亏损的上限,帮助预防黑天鹅式的超预期波动,同时也在一定程度上降低了保证金要求。

3.既做多又做空波动率

如果我们温和看多波动呢,即看好波动在6%-10%左右,很难超过15%左右,那就可以构建ratio spread(比例价差)组合。

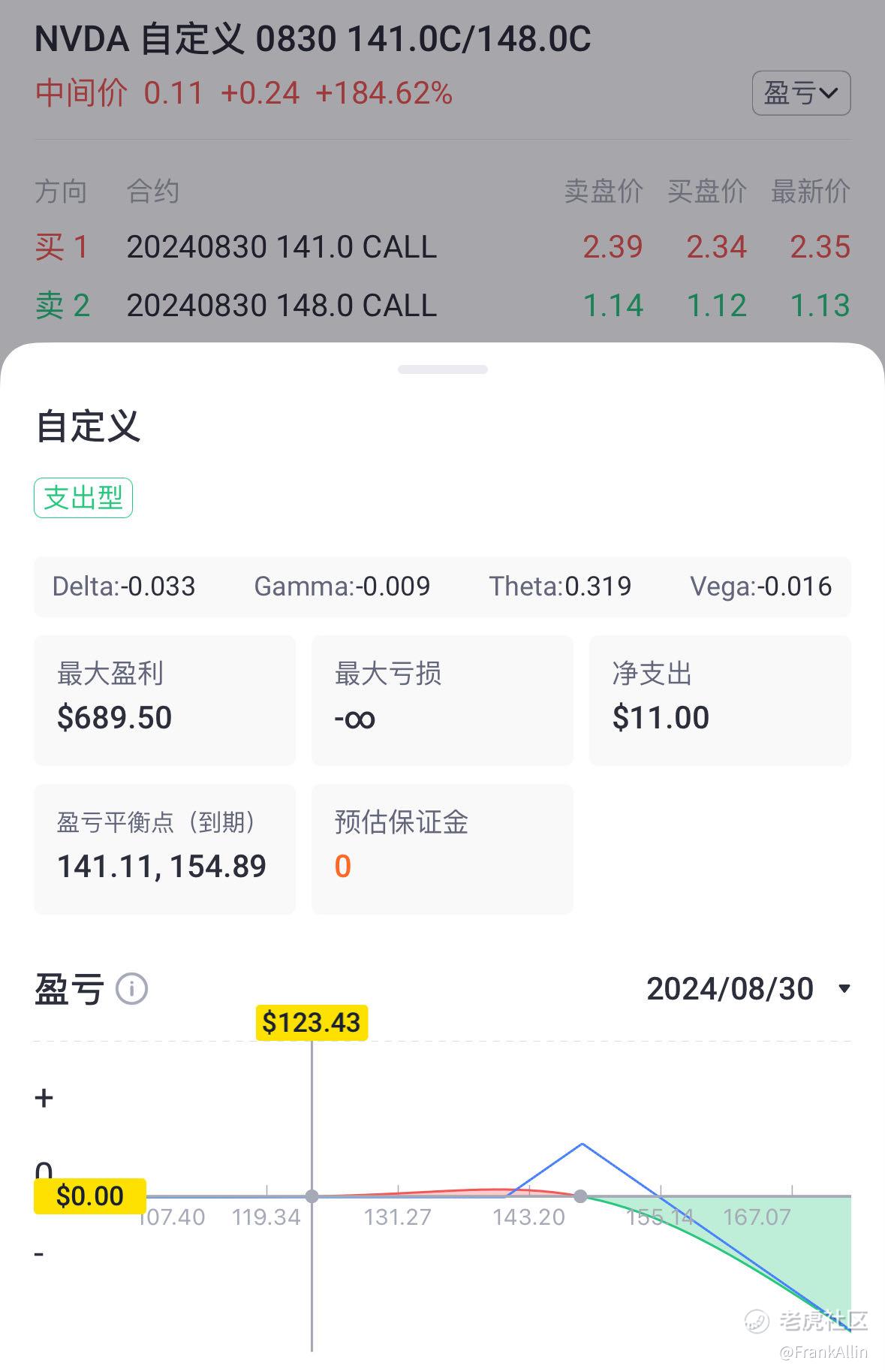

以call为例,可以买入一份10%价外附近的141 call,权利金支出为2.37;再卖出两份15%价外附近的148call ,权利金收入1.13*2=2.26,净权利支出为0.11,基本是盈亏平衡。

这个组合的优势在于,能在温和波动中获得较高的收益,如果波动适中,能吃到买权和卖权两条腿的价值,而在方向相反或波动较小的情况下,由于开仓成本几乎为0,也能做到不亏钱。

唯一的风险点在于超预期的正向波动,即在股价大幅向上波动的的情况下,会遭受较大亏损。

这里相当于有一份卖权的风险敞口。

相比于单边买call,ratio的优势在于可以做到0成本开仓,在波动不如预期的情况下仍能保证不亏,缺点是收益存在上限,且在超预期波动时反而会遭受亏损。

相比于裸卖call,ratio 的优势在于在温和波动的情况下可大幅提高收益,同时提高了盈亏平衡点的波动幅度,但波动较小时会失去权利金收益。

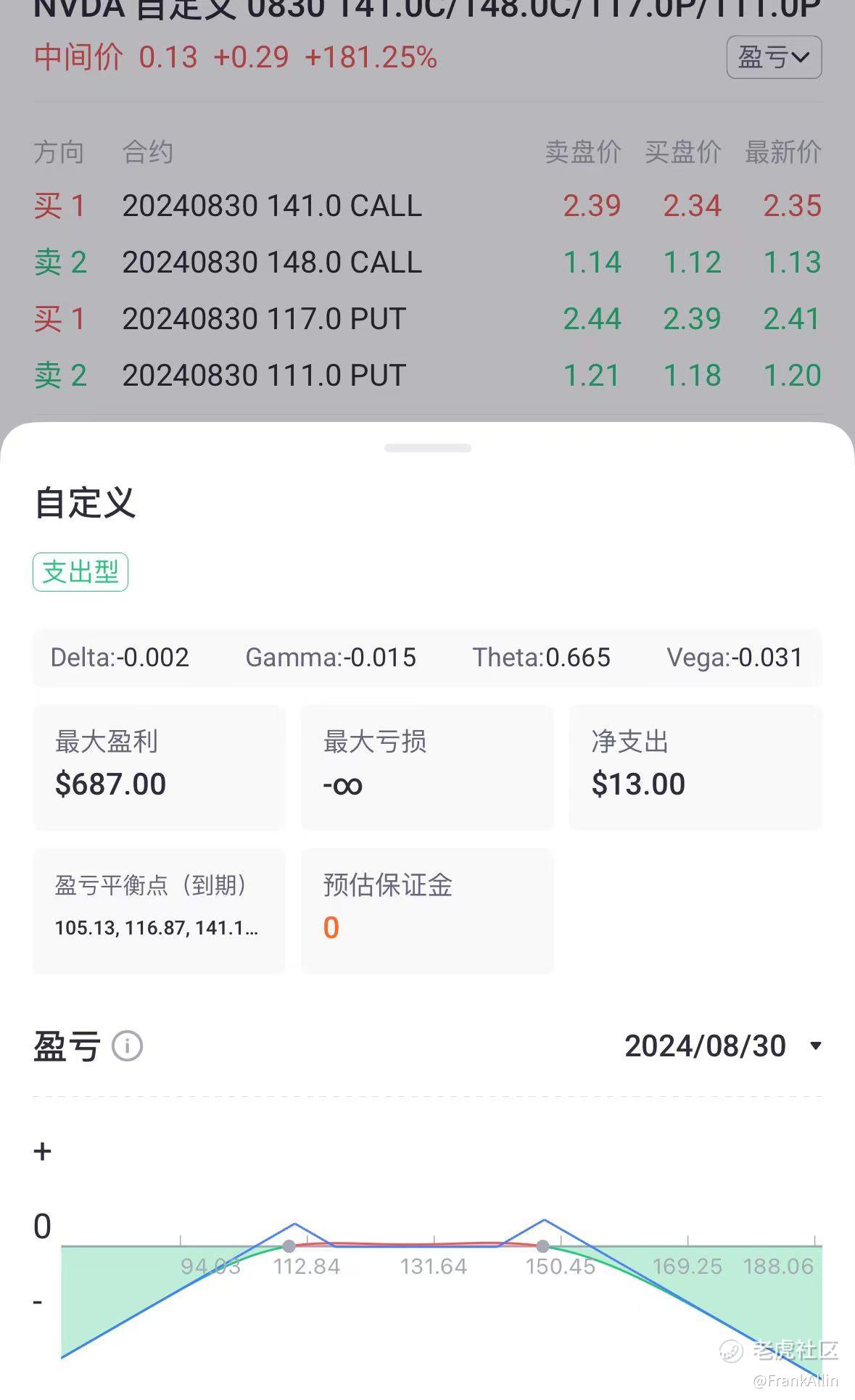

同理,我们也可以同时构建put ratio,构成一个双边的ratio spread组合。

选择何种策略

上面介绍了几种参与财报事件交易的期权组合方式,现在我们回到这次英伟达的财报交易来,分析一下应该用何种策略。

根据当前 $英伟达(NVDA)$ 的IV在148%,与其历史波动率的比较,可以大致推导出市场预期英伟达本次财报后的波动幅度在+-10%左右。

先回顾一下前几期的历史波动情况:

首先,有代表性的财报应当是20230525那一期开始,之前的因为没有搭上AI的火热概念,波动都较小,因而不具有参考性。

在20230525这一期里,NVDA出现了历史级的波动,因AI赛道的爆发,财报大超预期,在此刺激下,当日高开+24%,盘中波动最高涨幅+29%,最后回落收盘涨幅+24.37%;

20230823,财报超分析师预期,但开盘后高开低走,收盘涨幅+0.1%;

20231121,财报超分析师预期,但平开低走,收跌-2.46%;这两期的背景是AI和半导体赛道阶段性降温;

20240221,ai概念再次点燃热情,财报大超预期,后高开高走收涨16.4%;

20240522,最近的一期,财报依然是超预期,高开高走收涨9.32%。

回顾前几期财报的表现,从2023年5月开始,英伟达已连续五次财报超预期,但市场反应各异,表明分析师预期并非市场真实预期的可靠指标。

再来看看英伟达当前的股价情况。

首先是股价仍然处于历史高位附近,距离新高9%左右,年内涨幅159.08%。

其次是,实际波动率大幅上升,近期呈现暴涨暴跌的态势,期权里统计的历史波动率达到了63.90%(正常情况下的波动率一般在20%-30%)。

然后我们再考虑下这些问题:

在股价持续上涨,连续多期的所谓超预期之后,市场的预期会不会其实已经到了很高的位置,这一期仍然超预期的可能性有多大?

如果这一期的财报不及预期的话,市场将会如何反应?

大家考虑好这些问题后,相信都会有自己的答案,然后根据自己的判断,再选择合适的策略参与吧,祝好运。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 小个太阳·10-11精彩你这些组合功能在哪里设置的,为啥我没有点赞举报

- 妥妥的幸福11·08-28大湿,你的分析太详细了,令人佩服![666]期待你的后续分享点赞举报

- 有虎相伴的轻舞·08-30多种情况都分析了,感谢分享👍❤️点赞举报

- 股海丁蛤·08-29非常有用的干货,感谢分享[强]点赞举报

- 温州首富·08-28总结一下,超预期可能性不大,要跌。点赞举报

- 梦想去拉萨·08-28感谢分享![收藏][赞]点赞举报

- leon1993·08-30这篇文章不错,转发给大家看看点赞举报