销量很丰满,利润很骨感,理想汽车太难了!

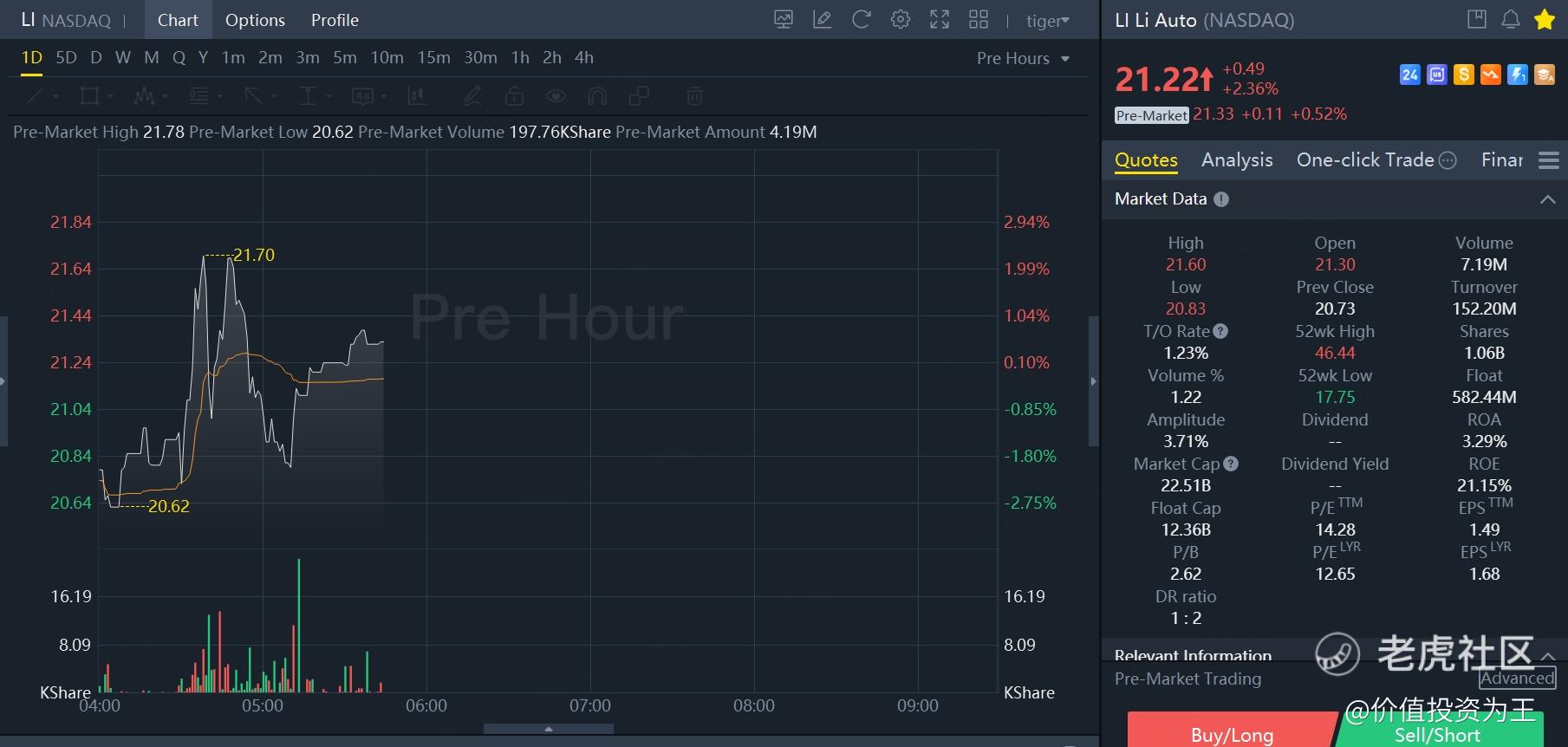

刚刚,理想汽车公布了二季报,盘前股价一度直线拉升,但很快翻绿,而后又小幅走高,走势耐人寻味: $理想汽车(LI)$

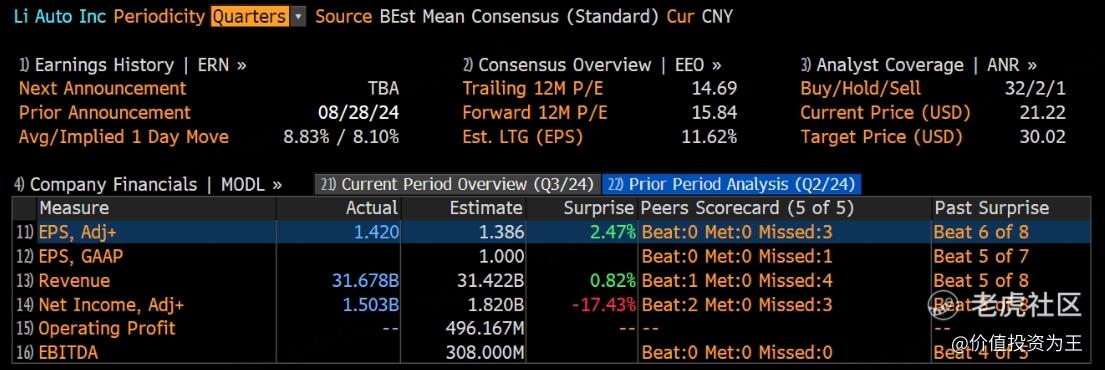

与分析师预期相比,理想汽车二季度营收略超预期,但调整后净利润表现不佳:

纠结的股价,反应出理想汽车这份财报难言乐观!

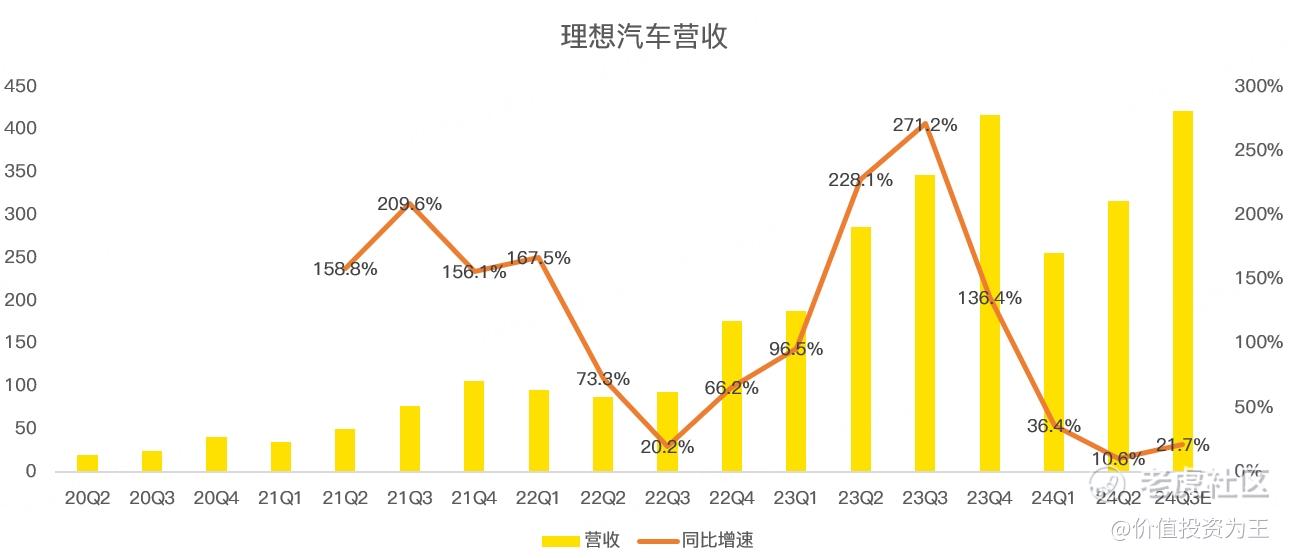

具体来看,理想汽车二季度营收317亿人民币,同比增长10.6%,略超分析师预期的314亿:

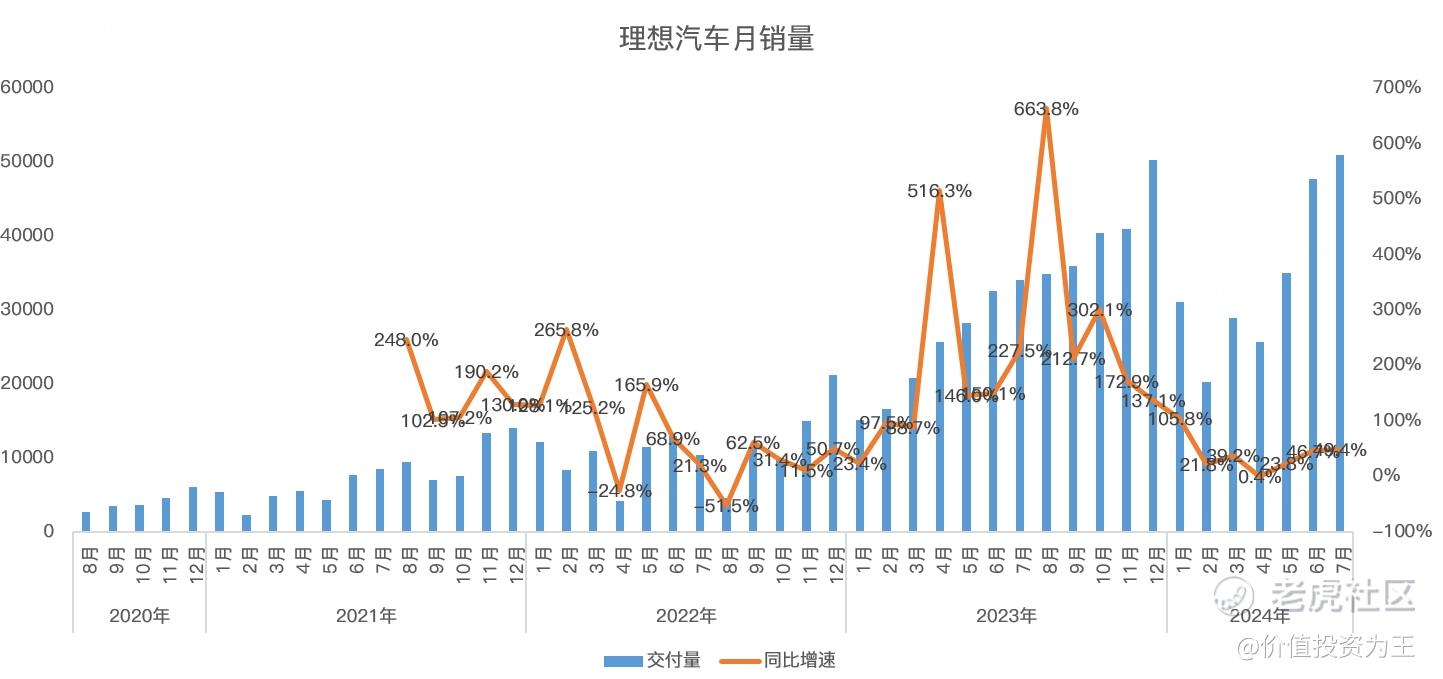

营收增长主要是销量提升带动,二季度理想汽车销量108581辆,同比增长25.5%!

虽然汽车销量恢复较快增长,但二季度,理想来自汽车销售的收入为303亿,同比仅增长8.4%。

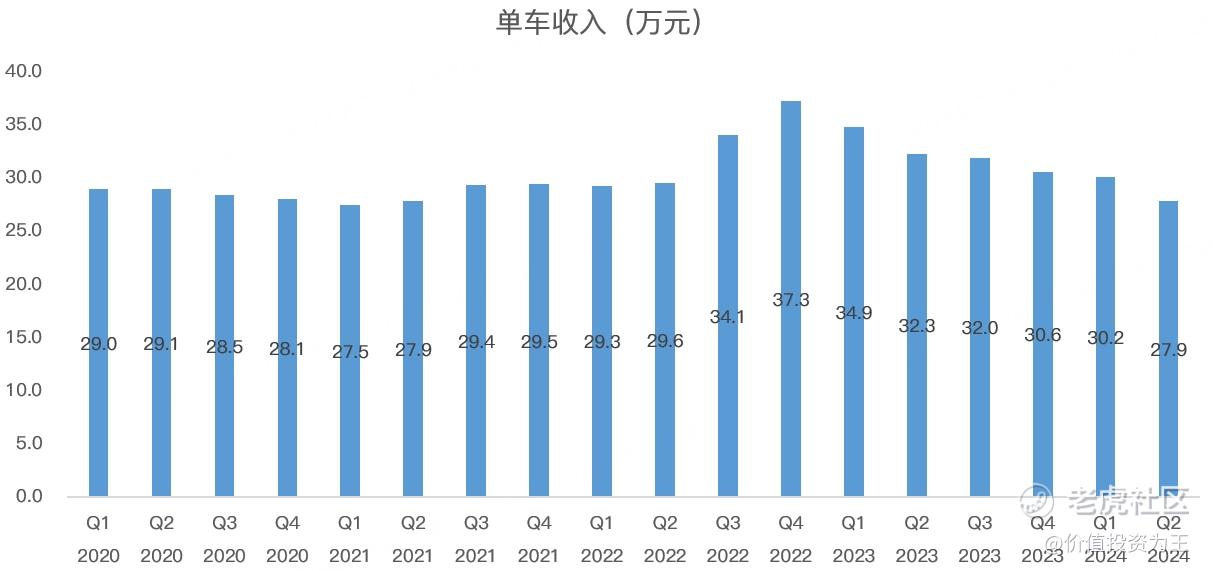

收入增长大幅低于销量的原因主要是L6低价车型占比提升,拉低了单车收入,今年二季度,理想汽车单车收入为27.9万,同比下滑13.6%:

L6于今年4月上市销售,价格在25万元左右,低于此前上市的L7、L8、L9等车型。

凭借较低的价格,L6销售火爆,带动理想汽车走出了一季度销量低谷:

展望三季度,理想汽车预计销量在14.5-15.5万辆之间,同比增速在38%-47.5%。已知7月的销量是51000辆,按照理想超预期的惯例,取上限计算,则8月和9月的平均单月销量在5.2万辆,创历史记录!预计营收在394-422亿之间,同比增长13.7%-21.6%,高于分析师预期的397亿。

从收入及指引来看,理想汽车二季报超出预期,但从利润来看,实在是有点微薄。

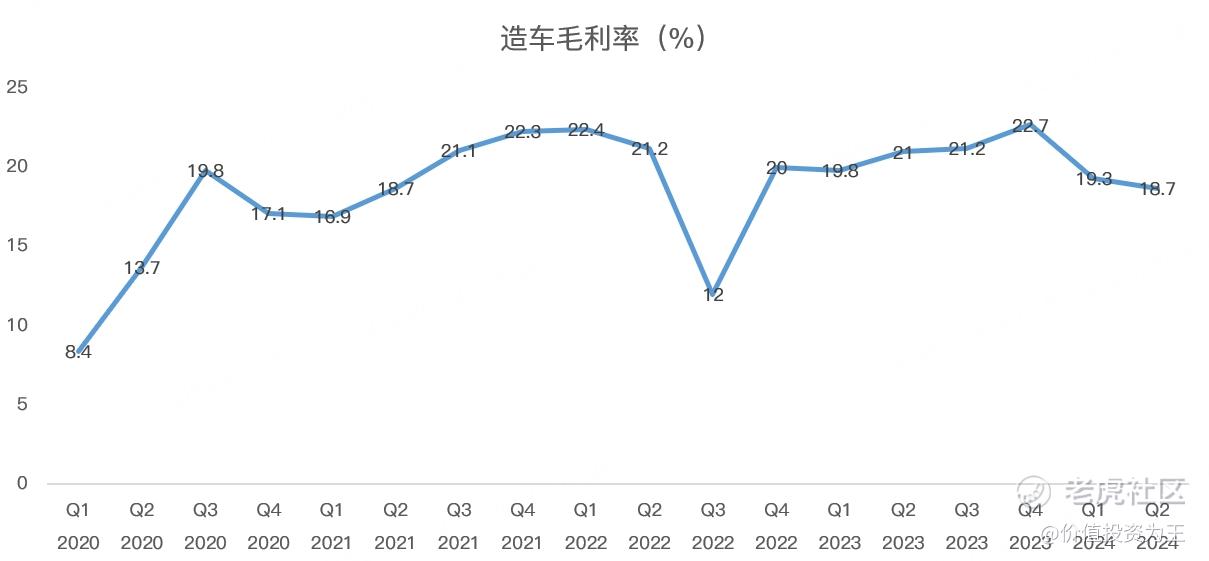

首先是毛利率,二季度整体毛利率为19.5%,超过分析师预期的19.3%;汽车业务毛利率18.7%,超过分析师预期的18.4%:

虽然毛利率超预期,但环比一季度下滑了0.6个百分点,主要是L6的盈利能力不如其他高价车型。

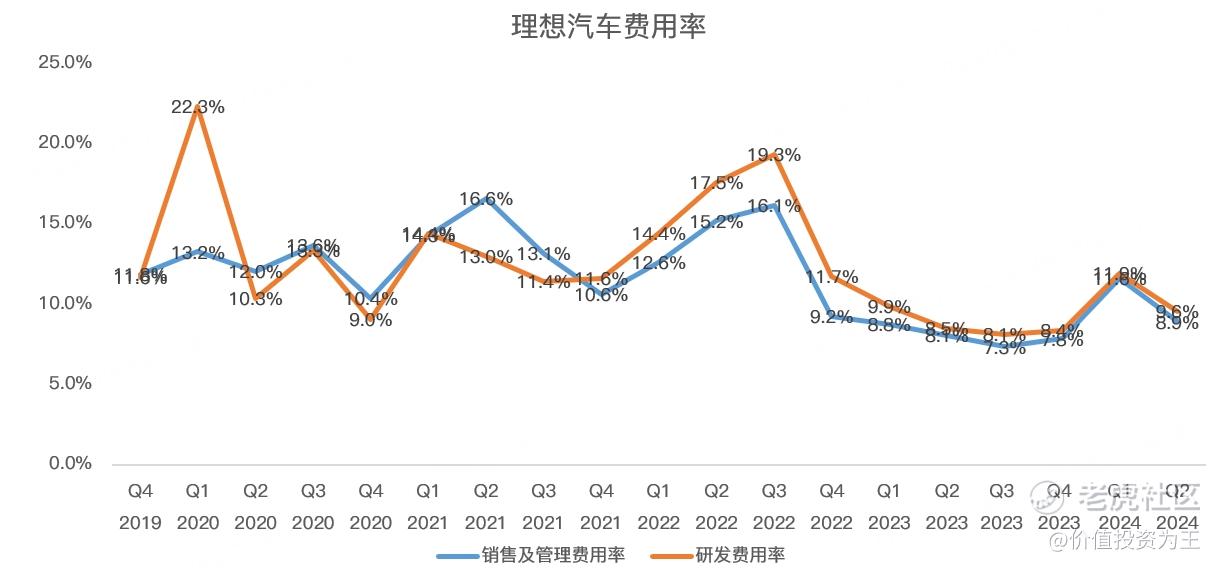

在毛利率下行的情况下,理想汽车的费用维持了较高增长,二季度,销售及管理费用支出28亿,同比增长22%;研发费用30亿,同比增长24.8%。

两项费用的增速都超过了二季度10.6%的营收增速,导致费用率同比增加1.9个百分点:

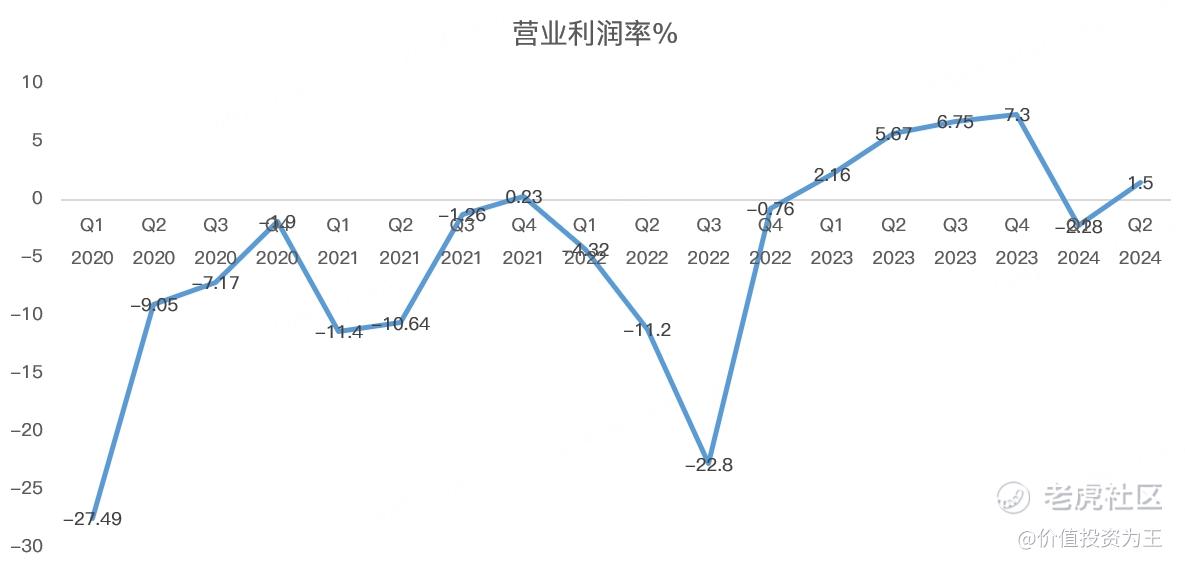

费用大幅增长之下,理想汽车二季度的营业利润率只有1.5%,实在是可伶:

管理层称:“随著理想 L6 生产趋稳,加上我们各项降本增效措施全面发挥作用,利润率水平和现金流有望在下半年得到提升。”

该表述虽然安抚了投资者,但也凸显新能源汽车盈利能力低下的问题,二季度,理想汽车的净利润只有11亿,同比下滑52%,净利率才3.5%!

即使按照未来2000亿营收、5%的净利率计算,理想汽车的市盈率也在16倍左右,高于丰田等传统汽车厂高个位数的估值。

以前,理想汽车还有高增长的故事可以讲,但目前在市场竞争颇为激烈的当下,营收增速逐渐趋缓,三季度按照指引上限计算,也只有21.7%,这样的成长性,很难拿到估值溢价。

这或许是理想财报公布后,盘前股价忽涨忽跌的原因吧! $理想汽车-W(02015)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 梓坚·08-29👍👍点赞举报