EEKA 赢家观察【2024年8月】

PART 1.宏观形势

● 供需两侧:7月需求侧表现持续低迷,规模以上工业增加值增速连续第3个月放缓

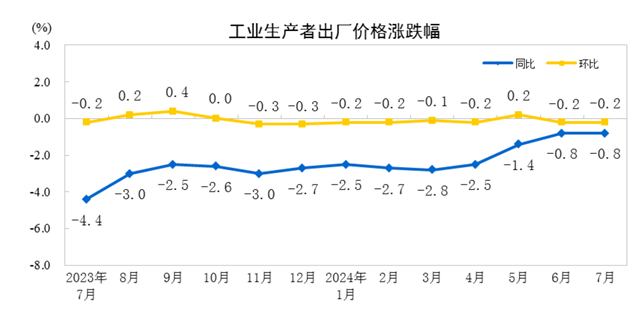

● 物价水平:7月CPI同比涨幅小幅回升,环比由降转升;PPI同比、环比降幅均与6月持平

● 货币金融:7月份社融同比多增2300多亿元,但对实体经济发放的人民币贷款减少767亿元,实体经济信贷需求持续低迷

PART 2.品牌资讯

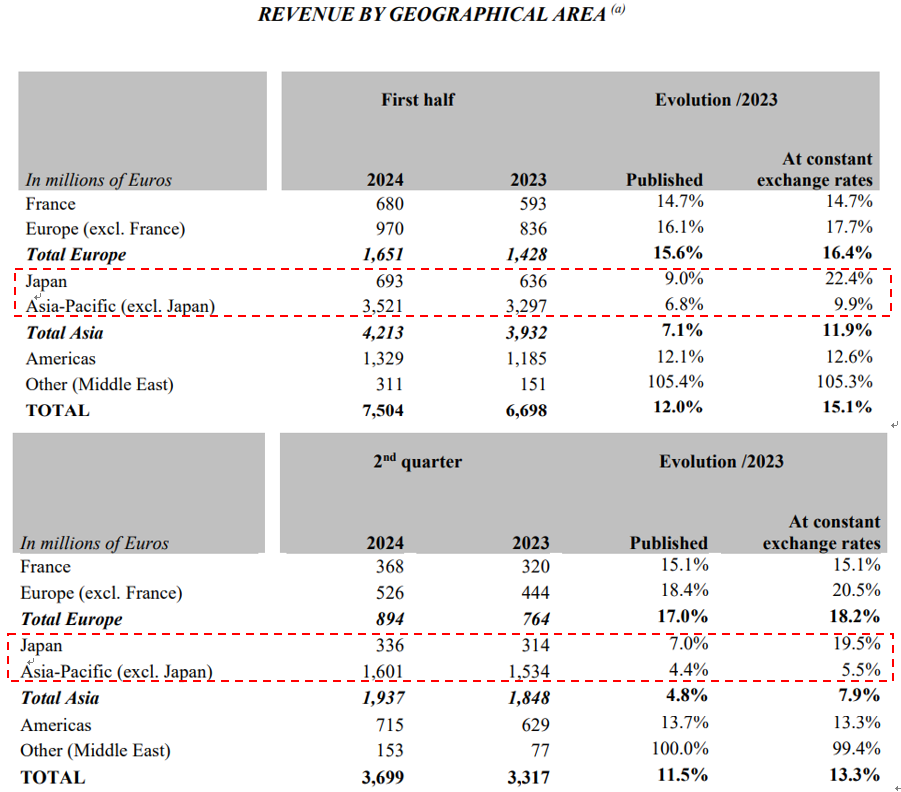

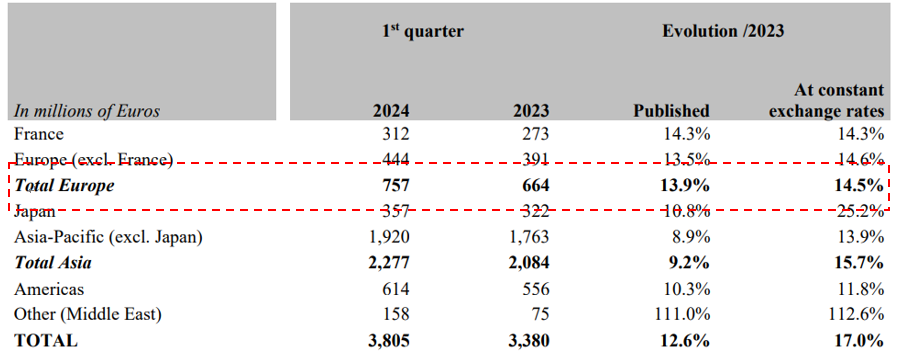

● 爱马仕集团上半年收入增长15%(固定汇率);亚太市场(不含日本)上半年增长9.9%,第二季度增长5.5%,增速较第一季度(13.9%)放缓8.4个百分点

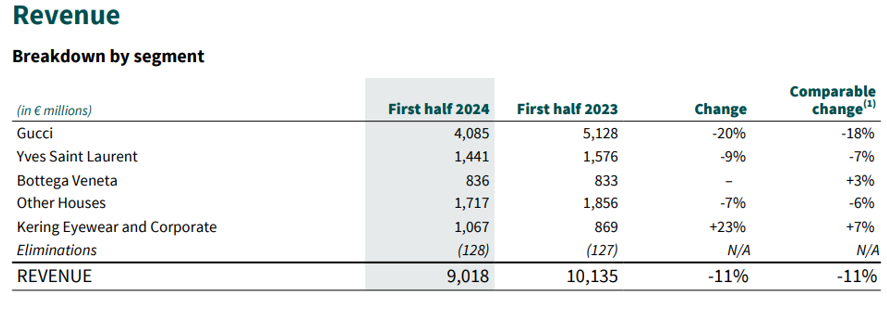

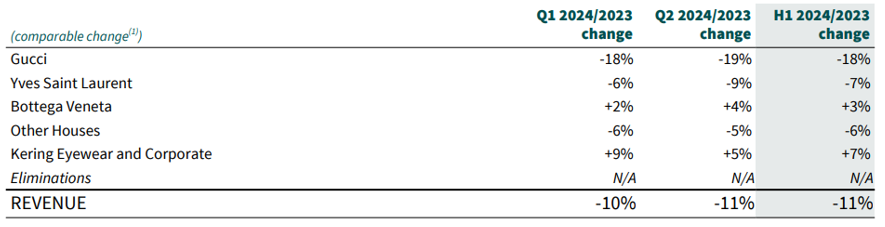

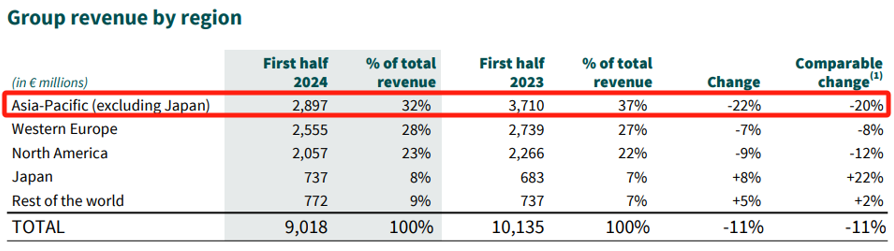

● 开云集团上半年收入下降11%;亚太市场(不含日本)上半年下降22%,第二季度下降25%;上半年Gucci、YSL收入分别下降18%、7%,BV收入增长3%

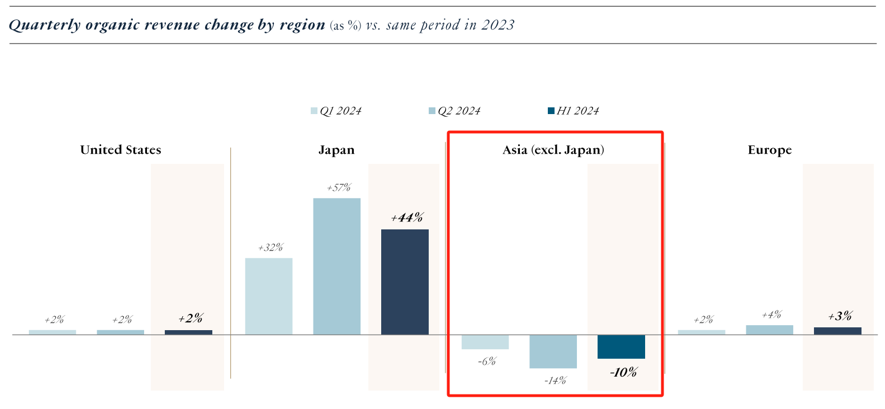

● LVMH集团上半年收入下降1%;亚太市场(不含日本)上半年下降10%,第二季度下降14%;上半年时装和皮具部门收入下降2%

● Prada集团上半年收入增长17%;亚太市场(不含日本)上半年增长12%,第二季度增长8%;Miu Miu上半年收入增长93%,第二季度增长95%

PART 3.零售业态资讯

● 赢商网:2024上半年97家特色新店趋势——大店多功能、小店精致范,艺术展/艺术装置渐成门店空间“标配”

● 联商网:北上广深下半年计划开业购物中心76个,平均单体建筑面积7.6万平方米,以中小体量商业为主,2~5万平方米的项目占42%

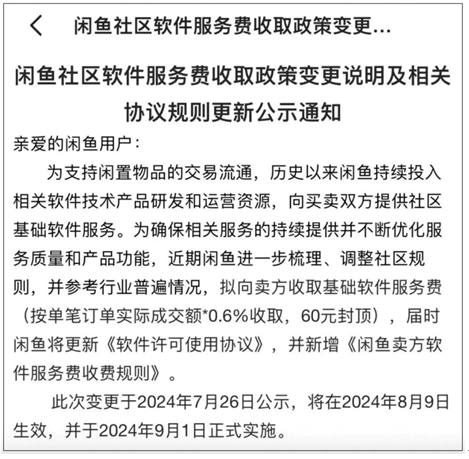

● 自8月以来阿里系包括淘宝、天猫、闲鱼、阿里云、高德地图等在内的多条业务线均对平台商家收费规则进行了调整,阿里系进入全面收费时代

PART 4.行业简讯

PART.1

宏观形势

▶ 供需两侧:7月需求侧表现持续低迷,规模以上工业增加值增速连续第3个月放缓

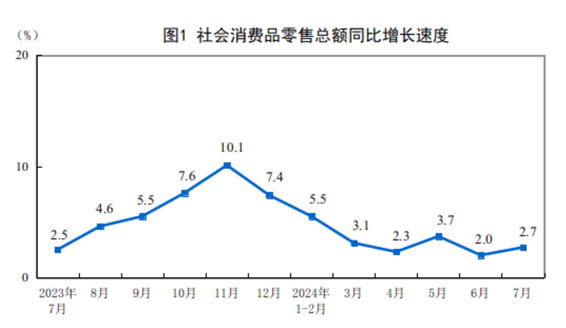

【消费】7月社零同比增长2.7%,前值为2.0%。其中,服装、鞋帽、针纺织品零售额同比下降5.2%,降幅较6月份扩大3.3个百分点;金银珠宝类商品零售额同比下降10.4%,汽车类商品零售额同比下降4.9%。按零售业态分,1-7月份,限额以上零售业单位中百货店、品牌专卖店零售额分别下降3.8%、1.6%。1-7月份,全国网上零售额同比增长9.5%(较1-6月份回落0.3个百分点),其中,实物商品网上零售额增长8.7%(较1-6月份回落0.1个百分点),吃类、穿类、用类商品分别增长19.7%、6.3%、7.5%(较1-6月份分别回落0.1个、2.7个、3.3个百分点)。

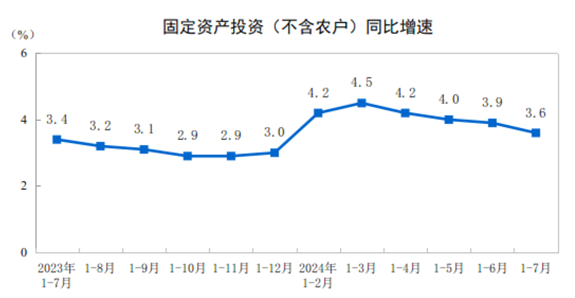

【固定资产投资】1-7月份固定资产投资(不含农户)同比增长3.6%,增速较1-6月放缓0.3个百分点;其中,民间投资与去年同期持平,外商投资企业投资同比减少15.2%(降幅较1-6月扩大0.6个百分点)。7月份,固定资产投资环比下降0.17%。

分领域来看,1-7月份,制造业投资同比增长9.3%(增速较1-6月放缓0.2个百分点),其中,纺织业投资增长13.1%;基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长4.9%(增速较1-6放缓0.5个百分点);房地产开发投资同比下降10.2%(降幅较1-6月扩大0.1个百分点)。

【对外贸易】7月份,按美元计,出口同比增长7.0%,较6月放缓1.6个百分点。出口增速放缓或受全球经济边际走弱、外需放缓影响。7月全球制造业PMI为49.7%,今年以来首次降至荣枯线之下,其中,发达国家景气回落幅度较大。

7月份,按美元计,主要受去年同期较低基数影响,进口金额同比增速由负转正,同比增长7.2%(前值为-2.3%)。

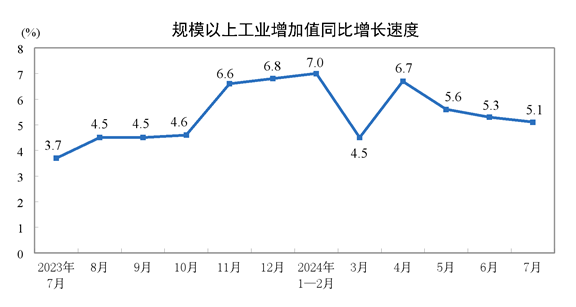

【工业生产】7月份规模以上工业增加值同比增长5.1%,增速较6月放缓0.2个百分点,连续第3个月放缓。41个大类行业中有33个行业增加值保持同比增长,增长的行业较6月份减少2个。其中,纺织业增长5.9%,布的产量下降0.4%。

▶ 物价水平:7月CPI同比涨幅小幅回升,环比由降转升;PPI同比、环比降幅均与6月持平

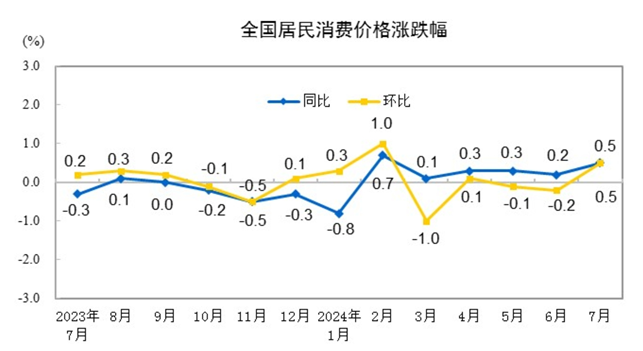

【CPI】7月份,全国居民消费价格同比上涨0.5%,前值0.2%。其中,消费品价格上涨0.5%,服务价格上涨0.6%。7月份,全国居民消费价格环比上涨0.5%。1-7月平均,CPI比上年上涨0.2%。7月份,衣着价格同比上涨1.5%,环比下降0.4%。

【PPI】7月份,全国工业生产者出厂价格(PPI)同比下降0.8%,环比下降0.2%,降幅均与上月相同;工业生产者购进价格同比、环比均下降0.1%。1-7月平均,工业生产者出厂价格比上年同期下降2.0%,工业生产者购进价格下降2.2%。

▶ 货币金融:7月份社融同比多增2300多亿元,但对实体经济发放的人民币贷款减少767亿元,实体经济信贷需求持续低迷

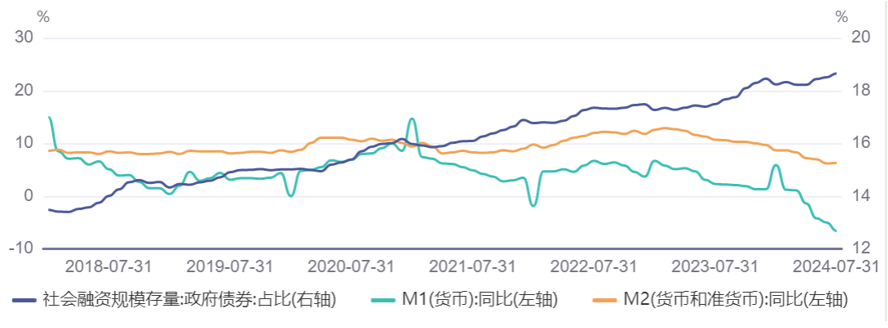

7月份,新增社融7708亿元,同比多增2342亿,其中,对实体经济发放的人民币贷款减少767亿元,是自2005年7月以来首次转负,连续9个月同比少增;1-7月社融增量同比少增3.22万亿元。7月存量社融同比增速8.2%,较6月提升0.1个百分点。

7月在新增社融中,新增政府债券融资6911亿,同比多增2802亿,截至7月末地方新增专项债发行总额约17749亿元,占全年发行进度约45.5%。企业债券融资2028亿,同比多增738亿。新增人民币贷款2600亿元,同比少增859亿,实体经济信贷需求持续低迷;居民短期贷款同比多减821亿元,表明消费偏弱,居民中长期贷款同比多增772亿元,结束了连续5个月的少增态势。

M1同比连续4个月负增长,且降幅进一步扩大,M1-M2剪刀差进一步下降,显示企业预期偏弱,资金活化程度较低。7月末,M2同比增长6.3%,较上月小幅回升0.1个百分点;M1同比下降6.6%,较6月下降1.6个百分点。

图表:2018年1月~2024年7月货币供给M1与M2、社会融资规模存量中政府债券占比情况

【宏观形势简评】

7月份需求侧表现持续低迷,社零增速仍处于3%以下的低位,服装、鞋帽、针纺织品零售额同比下降5.2%,降幅较6月扩大3.3个百分点;固定资产投资(不含农户)环比下降0.17%;出口同比增速较6月回落1.6个百分点至7%。需求不足映射到供给侧,7月份规模以上工业增加值同比增速较6月放缓0.2个百分点,连续第3个月放缓,布的产量同比下降0.4%。在货币金融端,政府债券融资依然是重要支撑,对实体经济发放的人民币贷款同比减少700多亿元,为自2005年7月以来首次转负,实体经济信贷需求持续低迷。7月份,70个大城市商品住宅售价整体仍保持调整态势,房地产市场企稳尚需时日。8月25日,商务部等4部门办公厅发布《关于进一步做好家电以旧换新工作的通知》,以刺激居民消费。预计随着各项调控政策逐步落地,第四季度国内消费或呈持续回升态势。

PART.2

品牌资讯

▶ 爱马仕集团上半年收入增长15%(固定汇率);亚太市场(不含日本)上半年增长9.9%,第二季度增长5.5%,增速较第一季度(13.9%)放缓8.4个百分点

爱马仕集团2024上半年收入增长15%至75亿欧元,按即时汇率计算增长12%,超过分析师预期的74.5亿欧元,经营利润增长8%至31亿欧元,净利润增长6%至24亿欧元,毛利率下滑1.6个百分点至70.6%,主要受不利汇率和库存影响。其中,第二季度收入大涨13.3%至37亿欧元,超过市场普遍预期的36.5亿欧元,该集团预计第三季度市场形势不会发生较大变化。

按地区分,上半年欧洲市场收入大涨16.4%至16.5亿欧元,日本市场收入大涨22.4%至6.9亿欧元,除日本以外的亚太市场收入增长9.9%至35.2亿欧元,美国市场收入增长12.6%至13.3亿欧元,中东在内的其他市场收入猛涨105.3%至3.1亿欧元。

值得关注的是,第二季度包括中国的亚太市场急速放缓,收入增长5.5%至16亿欧元,而第一季度增长为13.9%。欧洲市场第二季度收入大涨18.2%至8.9亿欧元,日本市场收入增长19.5%至3.4亿欧元,美国市场收入大涨13.3%至7.2亿欧元,中东在内的其他市场收入大涨99.4%至1.5亿欧元。按市场份额分,爱马仕美国市场份额维持不变,达到18%,法国市场维持9%,除法国以外的欧洲市场份额由12%增长至13%,日本市场份额由10%降低至9%,其他市场份额由2%增长至4%,中国在内的亚太市场份额由49%降低至47%,但该集团表示,中国市场上半年市场份额降幅很小。

按部门分,上半年铂金包所在的皮具和马具部门收入增长19.1%至32.2亿欧元,成衣和配饰部门收入增长15.5%至21.6亿欧元,丝绸和纺织部门收入增长1.5%至4.4亿欧元,香水和美妆部门收入增长4.9%至2.6亿欧元,涵盖珠宝和家具的其他部门收入增长18.7%至9.7亿欧元,其他产品部门收入增长6.6%至1.6亿欧元,手表部门成为唯一收入下跌的部门,收入下跌0.2%至3.1亿欧元。其中第二季度皮具和马具部门收入增长17.9%至15.9亿欧元,成衣和配饰部门收入增长15.1%至11.0亿欧元,丝绸和纺织部门收入下跌5.6%至1.9亿欧元,香水和美妆部门收入增长5.6%至1.3亿欧元,手表部门收入下跌4.9%至1.4亿欧元,涵盖珠宝和家具的其他部门收入增长13%%至4.6亿欧元,其他产品部门收入大涨11.8%至8300万欧元。

▶ 开云集团上半年收入下降11%;亚太市场(不含日本)上半年下降22%,第二季度下降25%;上半年Gucci、YSL收入分别下降18%、7%,BV收入增长3%

开云集团上半年收入同比下跌11%至90亿欧元,营业利润大跌42%至16亿欧元,其中第二季度收入下跌11%至45.1亿欧元,不及分析师预期的46.7亿欧元,同店销售额下滑11%,降幅超过市场预期的8.8%。开云集团今年前两季收入跌幅均超过10%,主要受门店客流量持续低迷影响,尤其是本地客户。考虑到上半年增速放缓和未来几个月奢侈品消费者需求变化的不确定性,开云集团已发布盈利预警,预计经营利润在下半年可能还会继续下跌30%左右,引发市场担忧。

按品牌分,占集团一半销售额的核心品牌Gucci上半年收入大跌20%至40.85亿欧元,按即时汇率计算大跌18%,较上年同期1%的跌幅明显扩大,超过分析师预期的下跌15.9%。第二季度该品牌收入大跌20%至20.06亿欧元,按即时汇率计算大跌18%,各地区的表现大致与上一季持平,其中亚太地区表现持续低迷,期内,Gucci营业利润大跌44%,主要受包括中国的亚太市场业务急剧下滑的影响,品牌零售业务收入下跌20%,批发业务收入下跌9%。

此前取代Gucci成为增长引擎的现金奶牛Yvs Saint Laurent上半年收入下跌9%至14亿欧元,按即时汇率计算下跌7%,营业利润大跌34%,零售业务收入下跌6%,批发业务收入大跌25%。第二季度该品牌收入下跌9%至7.01亿欧元,按即时汇率计算下跌9%,期内零售业务收入下跌8%,批发业务收入大跌25%,该品牌在日本市场的业绩逐步改善,但亚太市场整体表现正持续恶化。

Bottega Veneta成为开云集团旗下唯一增长的品牌,其上半年收入按固定汇率计算保持不变,达到8.36亿欧元,按即时汇率计算增长3%,创下新纪录,营业利润下跌28%,期内零售业务收入增长8%,但批发业务收入大跌19%。第二季度该品牌收入增长2%至4.48亿欧元,按即时汇率计算增长4%,期内零售业务收入增长7%,但批发业务收入大跌13%,该品牌在欧洲和美国市场实现了两位数的增长,中东市场也表现强劲,亚太市场表现稳定。

其他品牌部门上半年收入下跌7%至17.17亿欧元,按即时汇率计算下跌6%,期内零售业务收入增长1%,但批发收入大跌21%。其中第二季度该部门收入下跌8%至8.93亿欧元,按即时汇率计算下跌5%,零售业务收入与上一季度持平,批发业务收入大跌16%。

按地区分,上半年日本市场收入大涨22%,欧洲市场收入下跌8%,美国市场收入下跌11%,其他市场收入增长2%,除日本以外的亚太市场收入大跌22%,是跌幅最大的市场。其中,第二季度日本市场收入上涨27%,占集团收入8%,欧洲市场下跌8%,占集团收入28%,美国市场收入下跌11%,占集团收入12%,除日本以外的亚太市场第二季度收入下跌25%,占集团收入32%。按渠道分,受门店客流下降影响,集团上半年直营零售渠道收入下跌12%至67亿欧元,收入占比74%,批发和其他渠道收入下跌7%至23亿欧元,收入占比26%。

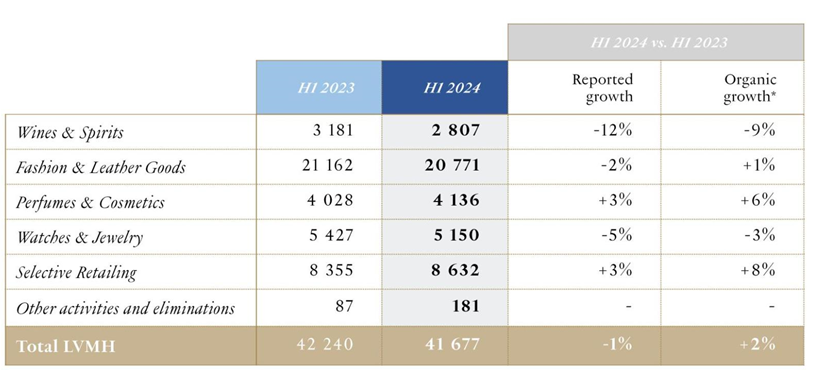

▶ LVMH集团上半年收入下降1%;亚太市场(不含日本)上半年下降10%,第二季度下降14%;上半年时装和皮具部门收入下降2%

LVMH集团上半年销售收入同比下降1%至417亿欧元,在有机基础上增长2%。集团表示,尽管地缘政治和经济环境依然充满不确定性,但集团在此期间仍实现了持续增长。以中国为首的亚洲市场(除日本)销售收入同比下降10%,但全球中国顾客数量同比增长了高个位数。

按季度看:

·第一季度全球销售收入同比下降2%至207亿欧元(在有机基础上增长3%)

·第二季度全球销售收入同比下降1%至210亿欧元(在有机基础上增长1%)

*有机基础指的是在固定的整合范围和货币基础上,对LVMH而言上半年集团整合范围变化的影响可忽略不计,汇率变动的影响为-3%。

值得注意的是,在电话会议上,Jean-Jacques Guiony 与分析师的讨论中共有76处提及“中国市场”和“中国消费者”,成为了最为关注的热点话题。Jean-Jacques Guiony表示,就消费者而言,美国和欧洲顾客数量第二季度会比第一季度更高,中国顾客数量第二季度增速略低于第一季度,日本顾客数量则由于过去几个季度的多次涨价增长乏力。第一季度,中国顾客数量同比增长10%,不过对于时装和皮革的顾客来说,这个增速略低于10%。

“今年上半年,中国消费者顾客数量同比增长高个位数,虽然第二季度略低于第一季度,对时尚和皮革部门来说仍然非常健康,但对于手表和珠宝部门不同,该业务随着全球范围内中国顾客数量的下滑而下跌。”

Jean-Jacques Guiony 强调称,“我唯一想说的是,过去几个季度在中国营销投入较少的品牌比其他品牌受到的惩罚(penalized)更多,顾客对营销刺激的反应在中国仍然相当重要。这就是为什么我们不断投资这个市场,这对我们来说显然是一个非常重要的市场。”

——各地区表现——

就地区而言(在有机基础上),日本市场上半年销售收入同比大涨44%,对集团贡献由7%提高至9%,集团表示,日元兑欧元目前处于34年来的最低点,日本已成为亚洲特别是中国消费者最具吸引力的购物目的地。

亚洲(除日本)销售收入同比下降10%,成为了唯一下降的主要地区,对集团贡献由34%降至30%,但仍是集团最大的市场。

此外,美国、欧洲销售收入分别同比增长2%、3%。

——各部门表现——

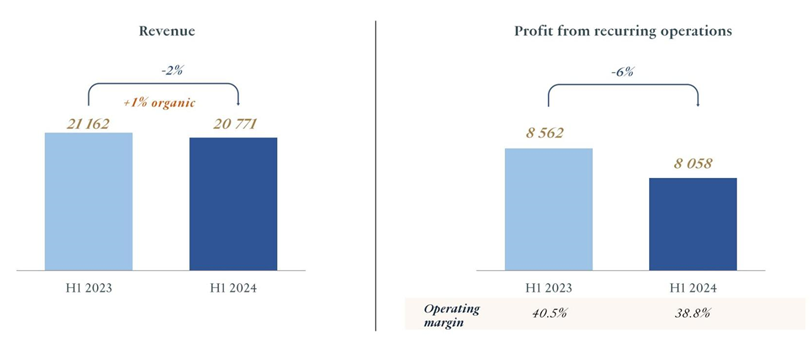

——时装和皮具部门

在有机基础上,上半年销售收入同比增长1%,经常性营业利润同比下降6%,营业利润率仍处于历史高位。

Louis Vuitton(路易威登)在年初取得了良好开局,这再次得益于其成功的高品质战略。女装创意总监Nicolas Ghesquière在巴黎卢浮宫Cour Carrée庭院举办的最新女装秀上庆祝其为Louis Vuitton设计十周年;男装创意总监Pharrell Williams在位于巴黎联合国教科文组织总部的最新时装秀The World is Yours上,颂扬了路易威登的旅行精神。该品牌还发布了其标志性核心价值——运动的最新篇章,邀请了网球冠军Roger Federer和Rafael Nadal出演。

Christian Dior(克里斯汀·迪奥)继续展现出非凡的创意动力,这得益于创意总监 Maria Grazia Chiuri 和男装创意总监 Kim Jones设计的系列产品的吸引力,他们的时装秀吸引了创纪录数量的观众。在苏格兰Drummond Castle展示的2025年女装巡航系列,展现了苏格兰传统工艺,获得了极高的赞誉。在佛罗伦萨展示的 Diorama 高级珠宝系列,展现了品牌首席高级珠宝设计师 Victoire de Castellane 精湛的工艺。由建筑师Christian de Portzamparc设计的日内瓦新店开业,成为上半年的一大亮点。

在创意总监 Hedi Slimane 设计的皮具Triomphe 系列取得成功后,Celine(思琳) 从其配饰不断增长的需求中受益。Loewe(罗意威)在上海举办了由创意总监Jonathan Anderson 策划的首个大型展览,以向该品牌的西班牙传统和对手工艺的承诺致敬。Fendi(芬迪)推出了 Pequin系列,重新诠释了该品牌的标志性条纹。Loro Piana(诺悠翩雅)和 Rimowa(日默瓦)继续保持强劲势头。Berluti(伯尔鲁帝)也迎来了一个良好的开局。

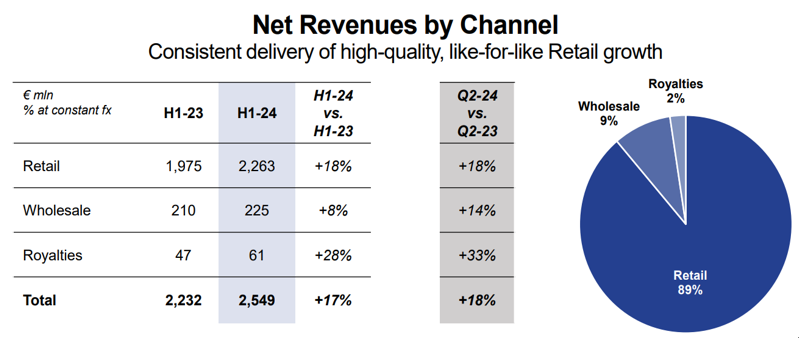

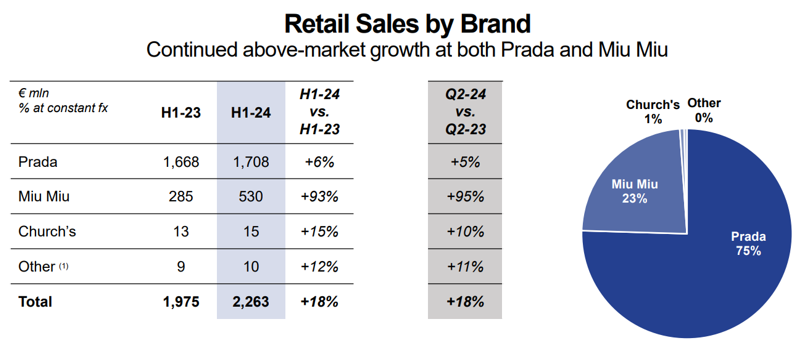

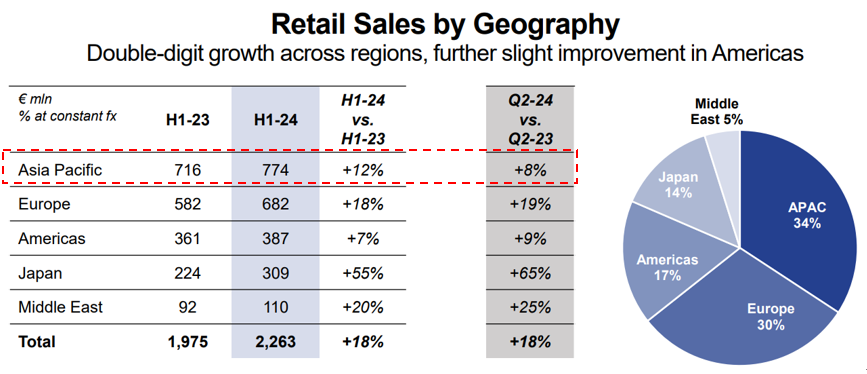

▶ Prada集团上半年收入增长17%;亚太市场(不含日本)上半年增长12%,第二季度增长8%;Miu Miu上半年收入增长93%,第二季度增长95%。

Prada集团上半年收入按变动汇率增长14%至25.5亿欧元,按固定汇率增长17%至22.6亿欧元,利润增长25.6%至3.8亿欧元,毛利率下滑0.5个百分点至79.8%。

按品牌划分,Miu Miu收入猛涨93%至5.3亿欧元,Prada上半年收入增长6%至17.1亿欧元,Church’s收入增长15%至1500万欧元,其他品牌收入增长12%至1000万欧元。该集团表示,Prada继续保持良好态势,主要得益于均衡的类别组合,新品与经典款持续支撑皮具用品业绩,经典款Galleria手袋和再生尼龙系列在市场持续获得吸引力。Prada表示,Miu Miu所有类别均获得正面商业反响。分析人士认为,该集团掌舵人Miuccia Prada如今对于主品牌Prada的设计更多大胆放手给比利时设计师Raf Simons,而自己的主要精力则转向Miu Miu,为该品牌提供源源不断的创新动力。

分析人士指出,Prada正在建立类似LVMH的LV和Dior双巨头结构,让Prada继续提升定位,挤入第一梯队的奢侈品牌,建立稳健的基本面,而Miu Miu以时尚品牌角色,从季节性市场趋势中最大化借力,逐渐缩小与Prada品牌规模差距,从而使Prada集团在需求疲软、市场面临不确定性的当下获得更强的抗风险能力。

按地区划分,中国所在的亚太市场上半年收入增长12%至7.7亿欧元,欧洲市场收入增长18%至6.8亿欧元,美国市场收入增长7%至3.9亿欧元,日本市场收入猛涨55%至3.1亿欧元,是增速最快的市场,中东市场收入增长20%至1.1亿欧元。日本成为亚洲消费者购物首选目的地,Prada集团在财报会议上表示,日本是该集团表现最好的地区,在强劲的本地需求和旅游业的支持下,第二季度进一步加速增长。

然而在消费分流的背景下,诸多奢侈品集团的中国市场都被迫承压。全球最大奢侈品巨头LVMH在财报会议上表示,日本市场盈利空间低于中国,即使该集团在日本市场猛涨,但旗下品牌的净利润却遭到拖累。Gucci母公司开云集团也表示,虽然亚太市场消费者纷纷转向日本购物,但这种转变不足以抵消亚太市场需求下降,前往欧洲旅游消费的游客数量下降,其消费也未能弥补欧洲本土顾客销售下滑的缺口。

相比之下,尽管中国市场第二季度在比较基础上有所放缓,并且在过去一个月内承压,但中国所在的亚洲市场依然稳居Prada集团最大市场宝座。

【品牌资讯简评】

上半年,开云集团、LVMH集团亚太市场(不含日本)收入分别下降22%、10%,爱马仕集团、Prada集团第二季度亚太市场(不含日本)收入增速较一季度分别放缓8.4个百分点(至9.9%)和4个百分点(至8%)。上半年随着中国经济复苏持续发力、内需持续不足,社零增速较GDP增速低1.3个百分点,且多数奢侈品牌中国市场业绩表现疲软。主要奢侈品牌中国市场业绩数据折射出当下居民尤其是富裕人群的消费行为,与普通工薪阶层、富豪人群比较,中产人群或是受经济下行影响最为显著的群体;经济增速放缓、收入增长预期下降,中产人群已开始减少高端及奢侈产品的购买,短期内高端消费市场增速或将持续放缓。

PART.3

零售业态资讯

▶ 赢商网:2024上半年97家特色新店趋势——大店多功能、小店精致范,艺术展/艺术装置渐成门店空间“标配”

2024年上半年,特色新店以独特的魅力重塑了零售体验:大店主打多功能,小店劲吹“精致风”。更进一步看,有人瞄准“文艺范”,在店内“举办”各种艺术展;有人将新店开进百年老建筑,实现潮流与人文的完美融合;亦有人加码宠物友好/弱势群体友好门店。赢商网统计了上半年85个品牌的97家特色新店,从门店面积、门店空间、门店服务等方面进行“拆解”,归纳一些新趋势。

Ø01门店面积新看点:大店多功能,小店精致范

在当今商业环境中,不同的店铺规模承载着不同的运营理念和消费体验。观察今年上半年开出的97家特色新店,可以发现两种有趣的趋势。一方面,大型店铺凭借其空间优势,往往承载了一个多功能服务聚集地的角色;另一方面,小型店铺则以其精致的设计和独特的定位,吸引了大量消费者前来打卡消费。

尽管小店已成为品牌开店的主流趋势,但从上半年开出的97家特色新店看出,“开大店”仍然是大品牌发展中不可或缺的一步。特别是体育运动品牌和服饰品牌,在上半年新开大店的数量明显高于其他品类。

大面积的门店可以承载更多零售以外的功能。例如,户外运动品牌始祖鸟在上海开设的四层旗舰店,特别设计了一层作为服务体验区,提供山地课堂、衣物清洗等贴心服务。这不仅增强了顾客的购物体验,也提升了品牌的服务价值。

同样,lululemon在北京三里屯太古里开设的华北地区最大门店,其三层的户外露台被巧妙地转化为社群活动的专属空间。这家门店不仅是lululemon的零售场所,更是品牌社群活动的大本营,为顾客提供了一个互动交流的平台。通过这样的设计,门店成为了品牌与顾客之间沟通的桥梁,同时也增强了顾客对品牌的忠诚度和归属感。

更大的门店面积也给了品牌更多业态的发挥空间。以意大利时装品牌CURIEL为例,其在重庆开设的全国首家CASA CURIEL(蔻蕊之家),不仅拥有两层宽敞的空间来展示品牌的意式美学,还首次尝试将餐饮业态融入其中,为顾客带来了全新的体验。

而MUJI在北京大悦城的旗舰店,凭借着近5000㎡的面积成为了中国地区面积最大的门店。这里展示了MUJI的全系列产品,从日常饮食到服饰,从床品到家居,顾客可以一站式体验到日式简约生活的魅力。这种全方位的生活体验,让门店不仅是一个购物场所,更是一个展示生活方式的空间,让顾客在享受购物的同时,也能感受和学习到简约而精致的生活哲学。

小型门店在空间上可能受到限制,但是一眼望到头的门店也可以讲出新故事。被誉为咖啡界“Apple”的Blue Bottle Coffee蓝瓶咖啡在上海浦东机场开设了其全球首家机场门店,尽管门店仅有吧台大小,蓝瓶咖啡却将设计发挥到了极致。门店以简洁的白色为主调,巧妙地运用有弧度的石材,打造出巨石般屹立的驿站,令人印象深刻。

LE LABO的门店常以工业药房的粗犷风格示人,其开在上海百年老建筑“和平饭店”的香氛实验室注重“文化融合”,店内墙面的斑驳痕迹与精心挑选的中古家具,与这座历史悠久的建筑完美融合,共同诉说着上海的海派优雅。

无论门店规模大小,它们各自都拥有独特的优势和潜在的不足。宽敞的大型门店为品牌提供了充分的空间来展示多样化的产品和丰富的业态,但也可能因为空间过于宽敞而给寻求专注购物体验的消费者带来不便。小型门店凭借其精致的设计和独特的消费体验,能够很好地迎合消费者对个性化服务的需求,但空间限制可能导致拥挤或商品选择不够全面。门店的面积并非衡量品牌成功与否的关键标准。品牌应当基于自身的发展规划和市场需求,审慎决定新门店的规模。如今,“大店多功能,小店精致范”正是市场的趋势,品牌可以根据自身的特点和定位,打造出既符合市场需求又具有品牌特色的门店。

Ø02门店空间新玩法:举办艺术展、打造艺术装置,变身“艺术馆”

近年来,艺术展正在“逃脱”出艺术馆这一空间枷锁,尝试在更多领域空间开展活动,由此催生的“策展式商业”正在席卷商业项目以及零售门店。在商业空间内精心划分出展览区域,或者将艺术作品与商业环境巧妙融合,不仅丰富了商业空间的文化氛围,也为顾客碰撞出全新的艺术体验。

“策展式门店”主要分为两种类型,一种是在门店中划分出一块区域,与各种艺术家合作,定期展出不同的艺术作品,门店同时兼顾零售和展览两种业态,两者相互独立;另一种则是门店本身便是一个“艺术馆”般的存在,店内的装置会根据活动主题的不同有所改动,这种类型的门店在社交媒体上非常具有“吸睛”的能力,往往会吸引一大批顾客前往打卡。

买手店品牌UNiTN.在上海洛克·外滩源开出的品牌首家门店便是零售与展览两者独立共存的“策展式门店”。与其称其为买手店,多元化的美学空间才是对这个门店更准确的表述。门店共有三层,其中地面的一、二层为零售和餐饮区域,这里的空间通过装置的自由变换,可以在必要时变成临时的展览区域;位于地下一层的空间则被完全打造成一个gallery(画廊),定期与不同的艺术家合作,举办不同的艺术展览。

图源/官方公众号@UNiTN

率先将“第三空间”这一概念引入咖啡店的星巴克也在不断突破自身。位于武汉百年里份建筑保元里的新店,在二层门店空间中设有咖啡剧场以及艺术空间。携手青年艺术家,打造了一场融合人文与潮流艺术的沉浸式体验,通过画展的方式展示星巴克在中国的发展故事。

图源/官方公众号@星巴克中国资讯中心

随着“策展式商业”的不断发展,我们也看到越来越多的品牌通过这种模式来运营新店,我们也乐于看到有越来越多的品牌新店拥抱艺术,并且有了自己对艺术独特的见解。但“策展式商业”对行业而言,依然是一个“试验品”一般的存在:吸“睛”的方式已经找到了,能否将“睛”转化为“金”,便是未来“策展式商业”一个长久的命题。

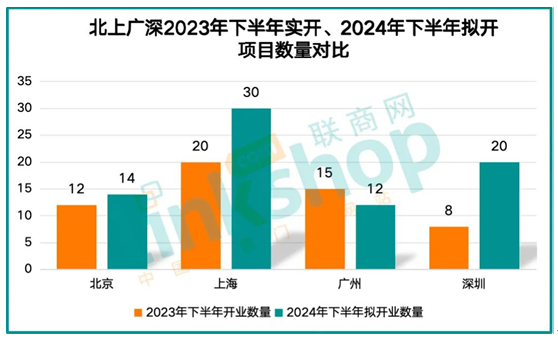

▶ 联商网:北上广深下半年计划开业购物中心76个,平均单体建筑面积7.6万平方米,以中小体量商业为主,2~5万平方米的项目占42%

《联商网》梳理了北上广深四个城市2024下半年计划新开的商业项目,通过洞察国内四个顶级城市的商业动态,找出商业地产在国内一线城市的最新发展趋势。

01 整体状况

据联商网零售研究中心统计,2024年下半年北上广深四个城市拟开业商业项目数量76个,(不含专业市场、酒店及写字楼,商业建筑面积≥2万㎡),新增商业建筑面积581.45万㎡,平均单体建筑面积7.65万㎡。而去年同期北上广深共开出55个商业项目,今年筹开项目较去年同期有所增长,同比上升38%。

据统计,今年上半年北上广深共开出28个商业项目,其中上海12个,北京10个,广州4个,深圳2个。开业数量与下半年拟开业的76个相比,相去甚远。

从城市拟开业数量来看,上海以30个位列第一,拟开业商业项目数量远远高于其他三个城市,深圳以20个位列第二,北京以14个排名第三,广州以12个位列第四。

从城市拟开业项目体量来看,上海依旧以220.22万㎡领跑,比位居第二的深圳多出57.07万㎡,比位列第三的北京多出85.14万㎡,广州排名最后一位,仅有63万㎡。

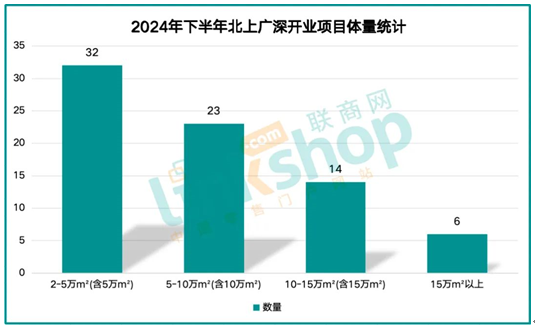

02 中小体量商业为主流

注:有一项目商业建筑面积未找到,未纳入统计。

项目体量分布上,规模在2-5万㎡(含5万㎡)的项目数量最多,占比最高,其中包含一些存量改造项目。存量时代,部分传统商业项目由于陈旧、落后等诸多原因,逐渐丧失了对消费者的吸引力,为适应重大消费趋势的变化,提高商业项目竞争力,存量改造逐渐成为近几年商业地产领域的主流趋势,如原为莱太花卉市场的莱太AT9、原为天宇市场的东朗·团结新里。

此外,由于人们消费观念和方式的变化,个性化、更能精准解决需求的“小而美”的邻里商业项目应运而生。例如鸿荣源壹方商置落子深圳的首个壹方里项目,壹方里产品线定位于集中式商业或商业街区,致力于“小而美”的社区型商业。深圳民治壹方里在前期准备时,从市场分析、客群定位、品牌组合、建筑规划到服务体验都进行了精准而细致的规划。

规模在5-10万㎡(含10万㎡)的项目次之,为23个,占比30%;规模在10-15万㎡(含15万㎡)的项目数量为14个,占比18%;规模在15万㎡以上的项目数量最少,为6个。

整体来看,小体量商业正在成为下半年开业主流。不过,下半年也有一些大型购物中心入市,例如21万㎡的上海荟聚购物中心、22.85万㎡的深圳K11 ECOAST。

03 华润万象生活领跑

注:以上仅统计开业数量≥2的商管企业。

从下半年各个商管企业的拟开业情况来看,华润万象生活以4个领跑,深圳人才安居集团以3个位列其后,华润资本、万达集团、万科集团、保利商旅、大悦城控股、陆家嘴集团、世纪金源、招商蛇口均筹开2个。此外,在今年上半年开业项目统计中,华润万象生活同样为开业数量最多的企业。

2024年下半年,在北上广深的布局中,华润万象生活筹开的4个项目涵盖了多条产品线,既包括万象汇,即北京通州万象汇,也包括两个“天地”系列项目,即上海世博天地和深圳大运天地,还有与新玺集团联手打造的非标商业“自由里Neighbors”,利用自由里三面环海的优势及自由开放的属性,打造一个契合蛇口浪漫气息、与公共开放属性、具有独特气质的商业空间。至于位列第二的深圳人才安居集团,是深圳保障性住房专营机构,安荟邻正是其聚力打造的社区邻里商业品牌,今年下半年将有3个安荟邻项目入市。

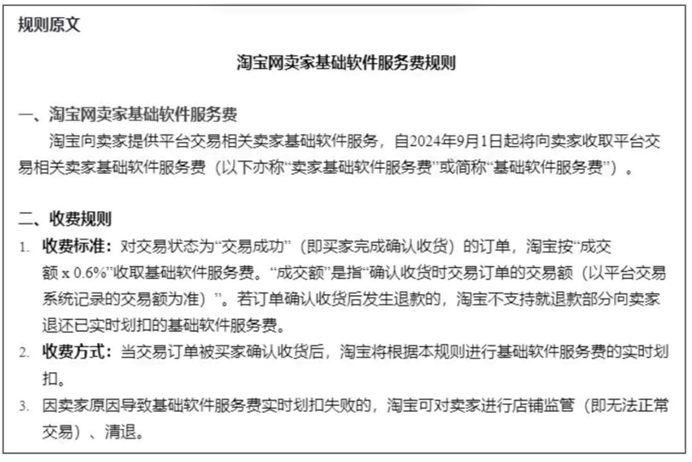

▶ 自8月以来阿里系包括淘宝、天猫、闲鱼、阿里云、高德地图等在内的多条业务线均对平台商家收费规则进行了调整,阿里系进入全面收费时代

在经历了一段时间的低价竞争后,阿里终究开始了全面涨价的新战术。最近,阿里旗下淘天集团宣布对多项商家政策进行调整,包括计划向淘宝和天猫商家收取0.6%的基础软件服务费,并取消天猫商家年费。该项调整自8月9日生效,并于9月1日正式实施。阿里旗下的二手电商平台闲鱼也宣布从9月1日开始向卖家收取0.6%的基础软件服务费,单笔最高收取60元。阿里云也在8月6日宣布,将于8月15日时起对号码认证产品(含一键登录和本机号码校验)价格进行上调。同时,高德地图开放平台的API或SDK也不再对企业开发者完全免费开放,自8月5日起,所有以商业目的使用高德地图开放平台产品与服务的企业开发者,必须提前购买商用服务以获取正式授权。

01 急于留住商家

作为电商市场的先行者,淘宝早年的定位原本是低价,是靠低价和便宜成长起来的,但发展起来后的阿里,认为消费升级必然到来,淘宝和天猫也进行了品牌升级。这样一来,淘天的便宜商品越来越少,品牌商家却越来越多,如果在消费升级的通道里,阿里向高端发展当然没错,可惜现在出现消费降级,便宜才是硬道理。

淘宝和天猫不仅丢失了曾经的低价优势和下沉市场,而且在用户心中建立了多年的心智,也因为低价优势不再和消费体验欠佳而不断瓦解。在现实面前,阿里不得不调转头来,以回归为主题进行深度变革,其中一个重要战略就是回归电商,回归低价。自去年以来,阿里一直在聚焦核心业务,收缩非核心业务,目的就是为了回归电商这个核心业务。尤其是吴泳铭接任阿里集团CEO之后,阿里火力全开,集中一切资源打造大淘天板块,并急着追赶。看到低价席卷整个电商行业,淘天也不得不加入低价竞争,看到其它电商平台都推出了“仅退款”,淘天也不得不被动引入。

但淘天的“仅退款”进展不顺,遭到很多商家的反对,不少商家对淘天的“仅退款”服务深恶痛疾。由于淘宝和天猫过去几年一直在走品牌路线,淘汰了大批中小商家,所以淘天本质上并不适合推出“仅退款”这项服务,有阿里的员工甚至认为,“仅退款”可能只适用于淘天10%的商品。也就是说,对淘天来说,“仅退款”不仅应用的商品有限,还不能增加平台利润,反而得罪了不少商家。

“仅退款”使得淘天和品牌商家之间的关系进一步恶化,今年以来,就有不少淘天系商家选择闭店,从淘天平台上离开。最近就有不少商家在网上发了闭店公告,这无疑也引发了淘天的担忧,所以阿里开始对商家的管理规则进行了重大调整。

一是改变“仅退款”规则,对店铺体验分超4.8分的商家会进行“松绑”,是否接受 “仅退款”由达标的商家自行决定,平台不会主动介入支持消费者的“仅退款”请求。

二是减免商家年费,自今年9月起,取消仅对天猫商家收取的分3万元和6万元两档的年费,而已支付的2024年的年费,将退还商家。既为商家减免管理费用,又为商家松绑“仅退款”,充分说明阿里着急了,急于向商家示好,也想留住商家。

02 急于变现

不管是为商家减免管理费用,还是为商家松绑“仅退款,都会牺牲淘天的平台收益,这对当前急于追赶的淘天来说,无疑很难接受。于是阿里这次在减轻商家负担的同时,还出台了向商家收取“基础软件服务费”的新规。淘天向商家收取的“基础软件服务费”,是订单成交额的0.6%,这个比例看起来不多,但淘系商家数量大,算下来收入并不少了。

要知道,“仅退款”是利好用户,退回的钱也给到了消费者手中,但“基础软件服务费”却是实实在在进入了淘天的腰包。如果说减免商家管理费用是阿里急于留住商家,那么增收“基础软件服务费”则说明阿里急于变现,急于改善盈利。

高盛发布的研究报告中提到,阿里旗下淘天集团宣布多项商家政策调整,包括计划向淘宝和天猫商家收取0.6%的基础软件服务费,并同时取消天猫商家年费,估计对淘天集团2025下半财年的提成率产生0.1至0.4个百分点的积极影响,并将EBITA预测提升4%至14%。

不仅仅是高盛,花旗、摩根大通等多家投行也对阿里即将公布的新一季财报,一致给出了看多预期。实际上,阿里一直在想办法提升电商主业的变现能力。早在今年4月,阿里妈妈就发布全新广告产品“全站推广”,声称其玩法是要盘活整个淘系的全局流量,包括搜索、首页、购中后信息流、NewDetail在内的全淘系搜推广流量,以带动卖家GMV的全面提升。在此之前,淘宝的主要广告工具是“直通车”,它仅将部分流量拿来交易,而且需要卖家自己选择购买哪些“人群包”作为投放对象。

吴泳铭今年5月在阿里财报电话会上说过,“全站推广”目前还处在小规模客户测试阶段,运转这个商业模式和产品的算法模型,确实需要比较长的时间。根据阿里集团CFO徐宏的说法,2025财年(截至2025年3月31日)下半年,外界就能看到淘天平台由“全站推广”带来的营收增长。

吴泳铭表示,在大部分电商平台中,目前淘宝是“卖家投放ROI中最高的一类”。为了尽快变现,自8月以来,阿里系包括淘宝、天猫、闲鱼、阿里云、高德地图等在内的多条业务线均对平台商家收费规则进行了调整,阿里系进入全面收费时代。7月26日,闲鱼宣布将面向全体卖家收取0.6%的基础软件服务费(单笔最高收取60元);而对于交易额较大的卖家,收费更高。一个自然月内,成交订单大于10件且累计成交金额大于10000元的卖家,基础软件服务费的比例为1%。

随后,闲鱼官方客服回应称,闲鱼软件服务费主要是围绕平台买卖双方交易持续投入的相关软件产品研发及运营资源,包括交易管理、数据存储、软件运营等必要成本,这是保障卖家经营顺畅、同时保障买家体验顺畅的必要软件服务。

当初推出时承诺“永不限速”的阿里云盘,最近也把“收钱的手”悄悄伸向了用户。有用户表示,就算之前花钱开通了阿里云盘SVIP会员,现在想要流畅使用这些第三方APP在线播放视频或者下载,依然还需要加钱购买“第三方应用权益包”,否则就会限速,这让不少付费过的会员很有意见。对于企业开发者而言,高德地图开放平台的API或SDK也不再完全免费开放,高德地图开放平台提供了基础版和高级版两种商用服务方案,基础版5万元/年,高级版10万元/年,高级版服务的价格是基础版的两倍。

【零售业态资讯简评】

根据赢商网数据,在上半年的近百家特色新店中,富含艺术元素的艺术展/艺术装置逐渐成为门店空间的“标配”,“策展式商业”对商业项目及零售门店渐成席卷之势。与传统商业比较,“策展式商业”更为注重零售空间的打造和展现,融入更多的艺术元素,通过艺术创作和展示提升和满足购物中心等商场的体验功能,搭建沉浸式社交消费场景。作为“大场”之中的“小场”,零售品牌可积极融入“大场”的艺术氛围,吸取市场上“艺术”的表现手法和技术,采用公众普遍认知的艺术元素,打造“小场”的沉浸式艺术空间。富有艺术元素的“策展式商业”渐成风尚,这在一定程度上表明消费者对“美学”追求的一致性。

PART.4

行业简讯

1)Moncler上半年收入增长11%,第二季度增长3% ,中国大陆市场表现积极

盟可睐集团2024上半年综合营收同比增长8%至12.302亿欧元(按固定汇率计算增长11%),其中:Moncler品牌营收同比增长11%至10.413亿欧元(按固定汇率计算增长15%);Stone lsland品牌营收同比下滑6%至1.889亿欧元(按固定汇率计算下滑5%)。

第二季度,Moncler 集团综合营收为4.122亿欧元,与2023年同期相比增长3%,其中:Moncler品牌营收为3.363亿欧元(按固定汇率计算同比增长5%);Stonelsland品牌营收为7590万欧元(按固定汇率计算同比下滑4%)。

按市场看:亚洲(包括亚太、日本和韩国)市场上半年品牌收入为5.13亿欧元,较2023年上半年同比增长19%。第二季度,亚洲地区的收入同比增长6%,主要受到日本游客强劲增长的推动,以及中国大陆市场的积极表现(尽管可比基数较高,且中国消费者的境外消费有所增加)。韩国和亚太其他地区则显示出较为疲软的趋势。

EMEA(欧洲、中东及非洲)市场在2024年上半年录得收入3.806亿欧元,与2023年上半年相比增长12%。第二季度,这一地区的收入同比增长6%,这得益于坚实的游客购买以及积极的当地消费。中国、美国和韩国客户仍然是这一地区游客购买的最强贡献者。

美洲地区的收入较2023年上半年增长了8%(按固定汇率计算)。第二季度这一地区的收入同比下降1%,DTC业务的积极表现被批发渠道的下降所抵消。

2)杰尼亚上半年收入增长8%,大中华区有机增长下降13.2%

意大利奢侈品集团杰尼亚上半年收入增长6%至9.60亿欧元,按固定汇率计算增长8%,有机增长2.7%,其美国、欧洲和中东的销售抵消了Thom Browne本季度的疲软表现。

按地区划分,美洲市场收入增长6.3%,欧洲市场增长4.7%,大中华市场有机增长下降13.2%,亚太地区有机增长达5.4%。

按品牌划分,杰尼亚上半年收入为5.66亿欧元,而去年上半年收入增长4.6%至5.66亿欧元,第二季度收入增长3.3%至3.36亿欧元。Thom Browne上半年收入跌19.7%至1.67亿欧元。

该集团第二季度收入达4.97亿欧元,同比增长4.7%,占集团销售额大部分的杰尼亚收入增长得益于美国和欧洲、中东和非洲地区持续强劲的增长,但大中华区的销售额则下降了个位数的百分比,与第一季度持平。

3)MK母公司Capri集团截至6月底的三个月内收入下跌13%,MK下跌14%

Michael Kors母公司Capri集团公布2025财年第一财季业绩,在截至6月29日的三个月内,该集团收入大跌13.2%至10.7亿美元,亏损由上年的4800万美元收窄至1400万美元,毛利率下滑1.5个百分点至64.6%。

按渠道划分,零售渠道和批发渠道收入分别录得高双位数和低双位数下跌。按品牌划分,核心品牌Michael Kors收入大跌14%至6.8亿美元,营业利润为7500万美元,Versace收入大跌15.4%至2.2亿美元,营业亏损1700万美元,Jimmy Choo收入下跌5.5%至1.7亿美元,营业利润为400万美元。

今年4月美国联邦贸易委员会FTC就Coach母公司Tapestry集团以85亿美元的价格收购Capri集团的交易提起诉讼,旨在阻止交易达成。

4)Ralph Lauren截至6月底的三个月营收增长1%,中国市场实现高个位数增长

美国服饰集团Ralph Lauren拉夫劳伦发布2025财年第一财季(截至6月29日止3个月)业绩,净营收为15.12亿美元,同比增长1%;营业利润为2.1亿美元,同比大涨26%,营业利润率为13.8%;净利润为1.69亿美元,而上年同期净利润为1.32亿美元,同比增长约28%。

按地区来看,美国市场净收入为6.1亿美元,同比下滑4%,是唯一录得下跌的市场,但同店销售额增长1%;欧洲市场收入为4.8亿美元,实现增长6%,同店销售额增长8%;亚洲市场收入为3.9亿美元,增速为4%,同店销售额增长9%。Ralph Lauren拉夫劳伦表示,该季度,中国市场收入实现高个位数增长,中国所在的亚洲市场和欧洲市场的强劲增长抵消了美国市场疲软造成的负面影响。

截至2024年6月29日,Ralph Lauren拉夫劳伦在全球范围拥有1262家门店,包括565家独立店铺、697家专柜店铺。其中,美国市场拥有228家独立店铺、1家专柜店铺,欧洲市场拥有103家独立店铺、27家专柜店铺,亚洲市场拥有234家独立店铺、669家专柜店铺。

5)加拿大鹅截至6月底的三个月销售额增长4%,净亏损5300万美元;中国市场收入增长12%,除中国之外的亚太市场收入增长78%

加拿大鹅集团截至6月底的财年第一季度收入增长4%至6358万美元,净亏损为5360万美元,按固定汇率计算增长3%,毛利率下降5.4个百分点至59.7%。

按地区划分,加拿大市场收入下跌6.8%至1580万美元,美国市场收入增长2.2%至1335万美元,中国市场收入大涨12.3%至1580万美元,除中国以外的亚太市场收入猛涨78%至642万美元,EMEA市场收入下跌9.6%至1220万美元。

按渠道划分,零售渠道收入增长13%至4554万美元,批发渠道收入下跌41%至1155万美元,其他渠道收入增长374%至649万美元。其中中国内地直营渠道可比销售额实现正向增长,主要得益于消费者对季节性产品的强劲消费需求,加拿大鹅于7月在武汉和澳门路氹城开设两家门店,目前全球门店数量达到70家。

6)安德玛截至6月底的三个月收入下跌10%,亚太市场下跌10%

运动服饰集团安德玛公布2025财年第一财季业绩,在截至6月30日的三个月内,该集团收入大跌10%至11.8亿美元,略高于分析师预计的11.4亿美元,营业亏损3亿美元,毛利率提高1.1个百分点至47.5%。按渠道划分,零售渠道收入大跌12%至4.8亿美元,批发渠道收入下跌8%至6.8亿美元。

按地区划分,美国市场收入下跌14%至7.1亿美元,EMEA市场收入与上年持平,为2.3亿美元,亚太市场收入下跌10%至1.8亿美元,拉美市场收入大涨15.6%至6441万美元。

安德玛集团预计2025财年收入下跌14%至16%,毛利率预计提高75至100个基点,调整后的营业收入预计为1.4亿至1.6亿美元,此前为1.3至1.5亿美元。今年5月安德玛集团宣布重组计划,预计花费7000至9000万美元,旨在加强该集团财务和运营效率,安德玛创始人Kevin Plank在今年4月重新担任该集团CEO。

7)Columbia第二季度收入同比下跌8%,运营亏损2380万美元

户外集团Columbia公布第二季度业绩,收入下跌8%至5.7亿美元,运营亏损为2380万美元,净亏损为1180万美元,毛利率下滑270个基点至47.9%。该集团将全年净利润预期下调至2.15亿至2.39亿美元,此前预计为2.17亿至2.4亿美元。

按品牌分,核心品牌Columbia销售额下降5%,鞋类品牌Sorel下降44%,户外品牌Mountain增长2%。Columbia CEO Tim Boyle表示,该集团在美国市场严峻,但中国和欧洲地区需求强劲。

8)adidas第二季度收入同比增长9%,大中华区增长9.3%

adidas上半年收入增长约6%至112.8亿欧元,其中第二季度收入增长9%至58.22亿欧元,利润猛涨97%至3.46亿欧元,其中剩余的Yeezy库存贡献约5000万欧元,净利润为1.9亿欧元。adidas将今年利润预期由7亿欧元上调至约10亿欧元,这是该集团自今年四月以来第二次上调盈利预期。

财报显示,第二季度,阿迪达斯大中华区营收8.22亿欧元,同比增长9.3%,实现连续五个季度“有质量的增长”。今年上半年,大中华区营收17.19亿欧元,同比增长8.5%。

9)361度公司上半年营收同比增长19.2%,全年营收有望超过百亿

今年上半年361度公司营收同比增长19.2%,从去年同期的43.1亿元人民币增至51.4亿元人民币。股东应占溢利增长12.2%,达到7.9亿元人民币。

具体业务而言,儿童业务的收益增加24.2%,达到11.3亿元人民币,电子商务业务的收益增长16.1%,达到12.5亿元人民币。按照来产品分类看的话,鞋类增速达到20.1%超过整体增速,而且鞋类的营收占比从44.1%提高到44.4%。

值得注意的是,今年上半年361营收达到51.4亿元,如果下半年能保持住的话,全年营收破百亿,361将成为第四个营收破百亿的国产运动品牌。361财报中可以看出,361的门店绝大多数都在下沉市场,数据显示,361门店总量为5740家(不含儿童店),75.7%的门店在三线及三线以下城市,19.2%的门店在二线城市,仅有5.1%的门店在一线城市,折算下来就是只有300家店左右在一线城市。2550个儿童产品销售网点中,68.4%位于三线城市。

10)欧莱雅上半年中国所在北亚市场成唯一下跌市场,同比下跌3.1%

欧莱雅上半年收入增长7.5%至221亿欧元,同店销售额增长7.3%,利润增长8.8%至36.5亿欧元,毛利率增长0.5个百分点至74.8%。其中第二季度该集团收入增长6.7%至109亿欧元,不及今年前三个月9.4%的增幅。显然,欧莱雅的增长正在开始放缓。

按部门划分,YSL和Valentino所在的高档化妆品部门表现最差,收入增长4%至75.8亿欧元,专业美发产品部门上半年收入增长4.9%至24.3亿欧元,大众化妆品部门收入增长8.3%至83.2亿欧元,皮肤科学美容部门收入增长15.5%至37.9亿欧元。

按地区划分,中国所在的北亚市场上半年收入下跌3.1%至54.7亿欧元,成为唯一下跌市场,欧洲市场上半年收入增长12.2%至72.8亿欧元,美国市场收入增长8.7%至58亿欧元,SAPMEMA市场(亚太区南部、中东、北非、撒哈拉以南非洲)收入增长14.3%至18.8亿欧元,拉美市场收入增长15.8%至16.8亿欧元。

11)宝洁集团截至6月底的2024财年大中华区销售额同比下跌9%

宝洁集团截至2024年6月30日的财年收入增长2.5%至840亿美元,净利润同比增长1.5%至149亿美元。其中,第四财季宝洁集团销售额为206亿美元,有机销售额增长2%,创六年来涨幅新低,净利润同比增长7.3%至31亿美元,与去年同期持平,其中SK-II销售额下跌,护肤及个人护理品类业务受到影响。

2024财年,按部门划分,美容部门收入增长1%至152亿美元,有机销售额同比增长7%,健康护理部门收入增长5%至118亿美元,家庭护理部门收入增长4%至295亿美元,女性及家庭护理业务部门收入203亿美元。按地区划分,北美市场销售额增长4%,中国市场有机销售额大跌9%。

12)上海恒隆广场上半年商场收入和租户销售额同比分别下跌8%和23%

恒隆地产集团上半年收入增长16.7%至61亿港元,净利润暴跌56%至10.6亿港元,整体租赁收入下跌7%至48.9亿港元,中国内地物业组合租赁收入下跌6%,按人民币计算下跌3%,香港物业组合租赁收入下跌8%。

在商场收入和租户销售额上,核心商场上海恒隆广场分别下跌8%和23%,上海港汇恒隆广场分别下跌4%和14%,沈阳市府恒隆广场分别下跌14%和20%,大连恒隆广场分别增长8%和2%,昆明恒隆广场分别下跌1%和6%,武汉恒隆广场分别下跌2%和15%。

恒隆地产表示,中国内地自经历2023年上半年强劲反弹后市场动力转弱,奢侈品零售消费不振,香港上半年市场复苏速度低于预期,主要受宏观经济趋冷影响,部分主要租户租金有所下调,拖累了整体租金收入。

13)皮具和成衣需求疲软,美国消费者7月奢侈品支出同比下跌11%

花旗银行援引1000万信用卡用户数据显示,美国市场第三季度初奢侈品需求进一步恶化,7月美国消费者的奢侈品支出同比大跌11%,较6月份7%的跌幅有所扩大。

该行表示,受影响最严重的品类是奢侈皮具和成衣,收入分别下跌19%和15%,珠宝展现出更强韧性,收入下跌6.5%,奢侈腕表则逆势大涨10%,是自2022年初以来首次实现两位数增长。根据花旗分析师的一份报告,美国经济的恶化速度快于预期,居高不下的通货膨胀率依然是最主要原因,近年来面向进取型消费者的入门级奢侈品需求愈发疲软,原因是产品价格大幅上涨。

14)7月国内化妆品进口额下跌3.2%

据中国海关总署数据,2024年7月全国进口美容化妆品及洗护用品总量约同比下跌2.6%至2.7万吨,进口金额同比下跌3.2%至93亿元。

国内化妆品累计进口总量同比下跌12.1%至18.5万吨,进口金额同比下跌8.8%至686亿元。据数据显示,2023年7月社会消费品零售总额3.67万亿元,同比增长2.5%,1月至7月社会消费品零售总额增长7.3%至26.43万亿元,其中化妆品类7月零售额为247亿元,同比下降4.1%,前7个月的零售额增长7.2%至2315亿元。

15)江南布衣收购运动男装“OMG”及旗下儿童品牌“onmygame”

据精练GymSquare独家消息,江南布衣完成收购新锐运动男装“OMG”及旗下儿童品牌“onmygame”,双方正处于收购后的整合阶段。据了解,OMG创立于2018年,主打运动功能和运动生活两大产品线,并于2022年1月完成数千万元天使轮融资,由梅花创投独家投资。而江南布衣对其进行收购后,资方实现退出,具体交易金额尚未披露。onmygame则是2022年才入驻天猫的新运动童装品牌,2023年成交额已超5700万,同比增长640%,今年预计天猫成交额将达1.2亿元。

16)传雅戈尔时尚投资国货护肤品牌林清轩

据企查查信息,中国雅戈尔时尚科技有限公司投资上海林清轩生物科技有限公司,前者以112万元的认缴出资额获得林清轩公司约4.5%的股份,而林清轩公司A轮投资方海纳华股权投资基金合伙企业的持股比例则减少了4.491%,认缴出资额也由此前的125万元变更为11.85万元。据时尚商业快讯,雅戈尔还曾投资美国设计师品牌Alexander Wang、美国潮流品牌UNDEFEATED、韩束母公司上美股份等。

[以上内容资料来源:公开资料整理]

——成为享誉全球的中国轻奢品牌管理集团——

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。