中国平安,蹚出深水区

文 | 谢泽锋

编辑 | 杨旭然

战争、疫病、焦虑乃至绝望。过去几年的全球政治、经济环境并不太平。

而保险行业的繁荣与否,和宏观环境的状态密切相关。

想要走出不一样的“独立行情”,对于保险企业和经营者来说,可以称得上是相当艰巨的挑战。

连续15载跻身《财富》世界500强榜单,六度问鼎世界保险业头名。中国平安走过了36年的风雨,对于如何在困难的时期中发展并不陌生。对于如何在深水区航行和调整,也有着足够丰富的经验。

走过多年的红利期,在面临前所未有的挑战和市场环境变动后,平安主动变革,从驾驭宏观驱动的规模增长,到追求更有韧性的高质量成长。经历四年的转型升级之后,中国平安已经展示出了足够的变化。

这些变化、升级与经营数据的提升,不仅是投资者们所期待看到的,同时也是在整个行业都处于深水区时,中国平安蹚出的一条通路。

01 增长质量

8月22日晚,中国平安公布了2024年中期业绩报告。可以说,这是一份可以检验其高质量发展成色的中期答卷。

上半年平安实现了营业收入4949.66亿元,同比增长1.26%,归母净利润746.19亿元,同比增长6.8%,收入利润双增长。

其中非常关键而且亮眼的数据是,其年化营运ROE高达16.4%,处于业内领先水平,体现出了集团资金使用的高效率,以及整体经营层面的高效率。

上半年,寿险及健康险、财产保险以及银行三大核心业务合计归母营运利润795.65亿元,同比增长1.7%,核心业务指标持续稳健,三大核心板块呈现高质量发展特征。

尤其是中国平安的基座寿险业务,实现了双位数的增长,态势强劲。在行业进入深度调整期,这是非常难得的市场表现,体现出公司过往几年寿险改革的成效。

另外,寿险及健康险新业务价值(NBV)223.20亿元,同比增长11%,连续6个季度正增长。需要注意的是,NBV代表着险企新增的价值空间,决定了企业内含价值的成长性。而且新业务价值率同比增长6.5pps,意味着规模和保单的质量双向提升,预期利润也越高。

在行业的调整期能够取得这样的数据,可以说相当难得。

截至今年上半年底,其寿险合同服务边际(CSM)高达7743亿元,13个月、25个月保单继续率都在提升——CSM类似于“业绩水库”,意味着未来利润释放的来源和基础。

投资者更关注的投资收益方面,上半年,中国平安实现了4.2%的综合投资收益率,在当下二级市场疲软的背景下,同比还上升0.1个百分点;近10年平均综合投资收益率5.4%,超内含价值长期投资回报假设。

就如中国平安首席投资官邓斌所说的,中国平安在投资领域保持战略定力,穿越周期。今年还会大力关注绿色经济、硬科技等新质生产力的投资机遇。

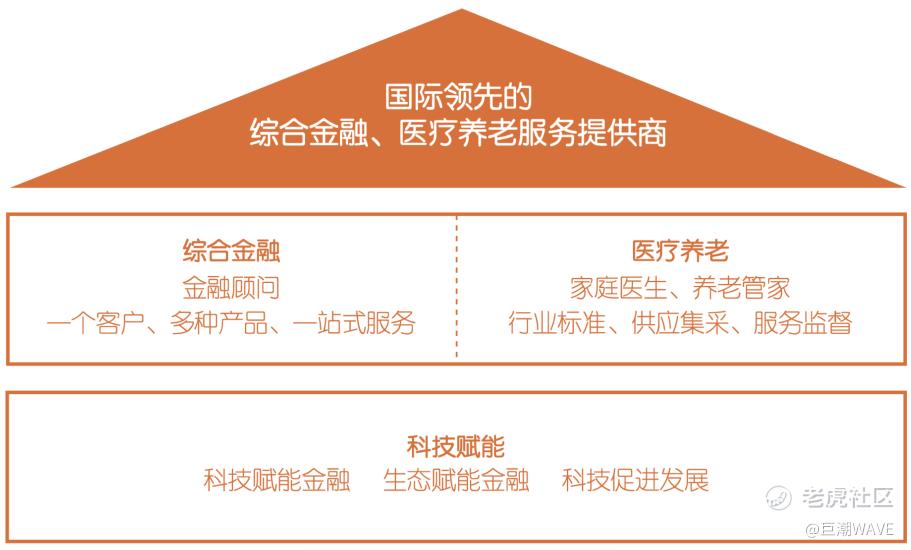

自2018年,中国平安已经萌发了面对未来十年升级经营的理念,此后也明确了“综合金融+医疗养老”双轮并行、科技赋能的战略体系。

在市场上,中国平安不断努力打破人们对金融行业“高大上”乃至于“冰冷无情”的印象,回归金融服务民生的本质,将“三省”(省心、省时、省钱)作为头号工程。其背后的布局是,中国平安综合金融已经进入2.0阶段——从综合金融1.0的交叉销售,升级到“客户经营”的新时代。

随着模式持续深化升级,业务协同满足多元需求,同时借助科技赋能,“一个客户、一个账户、一站服务”的综合金融模式,产生了更大的用户黏性。

截至上半年,平安个人客户总数高达2.36亿,持有集团内4个及以上合同的客户占比24.9%,留存率达97.8%。

经过过去几年的代理人改革,上半年,代理人渠道新业务价值增长10.8%,人均新业务价值同比增长36%。代理人的“产能”在持续提升,其人均收入也在提升,代表公司逐步摒弃了过往的人海战术,开始进入向效率要业绩的阶段。

良好的业绩支撑着对股东的稳定回报。中国平安决定将派发0.93元/股的分红。上市以来,平安的累计分红已经超过3400亿,并且还准备注销已回购的1.03亿股份。这体现出了平安对回报投资者的信心和决心。

02 价值引擎

中国进入深度老龄社会,是平安谋局医疗养老板块的深厚土壤。

有数据统计,2023年,我国60岁以上老人超2.9亿,占人口的比例为21.1%;65岁以上人口达2.1亿,占比接近15%。

按照联合国的标准,65岁以上人口占总人口的比例达到14%,即为“深度老龄化社会“。也就是说,我国已经进入深度老龄社会。到2030年中国60岁及以上人口预计将超4亿,养老产业市场规模可达13万亿元,这是个潜力无穷的市场。

相比其他金融企业涉足养老,亦或者地产、投资公司进入医养产业,中国平安业务模式类似“富国银行+联合健康”的升级版,是综合金融与医疗养老的深度融合,极具特色。

在医养领域,中国平安以“四个联体”模式——包括医联体、护联体、住联体和乐联体,深化居家养老服务。截至2024年6月末,其居家养老服务覆盖64个城市,比去年增加10个城市,累积了超过12万名客户。

考虑到平安寿险遍布全国,约每6个中国人中就有一个正在使用平安的产品和服务。居家养老业务还未涉及全国,未来增长潜力巨大。并且,医疗养老蕴含更高的价值量。

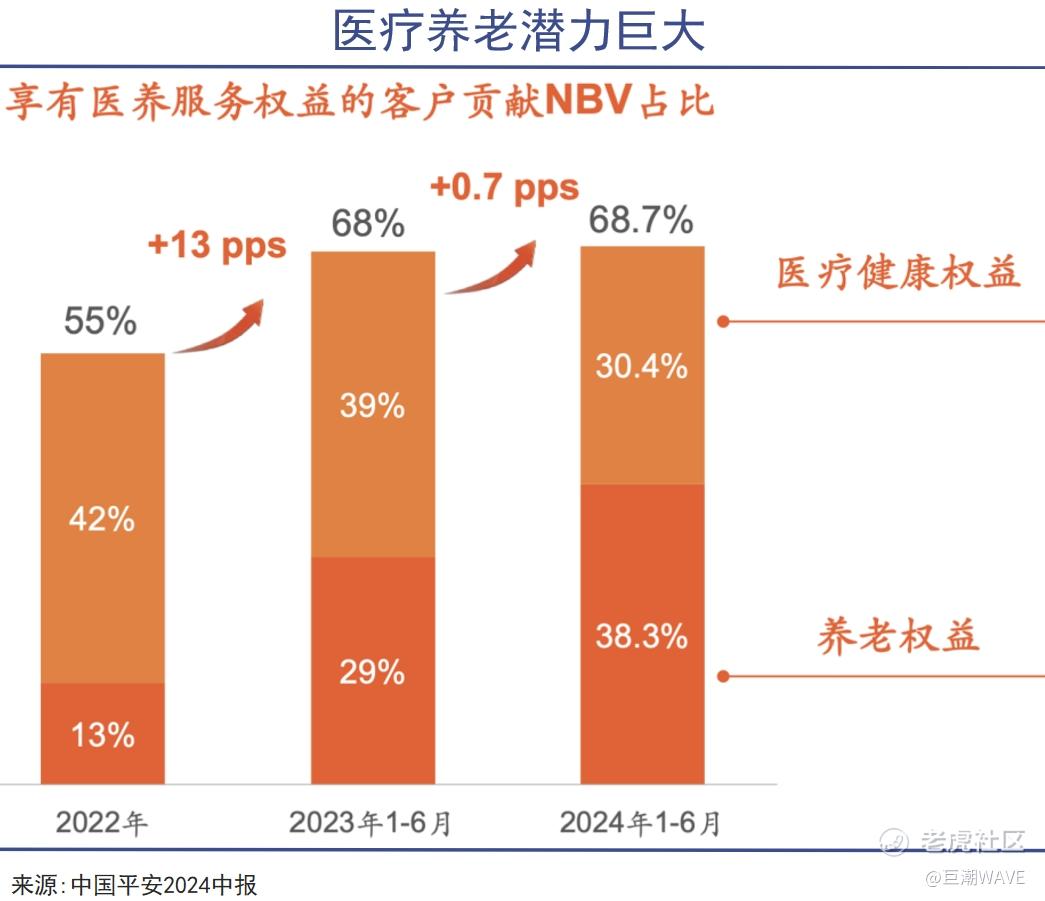

上半年,享有医疗养老生态圈服务权益的客户,覆盖寿险新业务价值占比已超68%。而同期28.6%的新增客户来自于医疗养老生态圈,意味着养老服务贡献巨大新业务价值。

平安2.36亿的个人客户中,有超63%的客户同时使用了医疗养老生态圈提供的服务。其客均合同数3.36个、客均AUM约5.75万元,分别为不使用医疗养老生态圈服务的1.6倍、3.8倍。

可以看到,医疗养老业务具备强大的带动作用,而且高净值老年客群也是寿险、理财、财富管理、私行、信托等其他业务优质潜在客户。

在整个行业中,中国平安因为其全方位的业务布局,具有了鲜明的差异化优势。一方面,实现国内百强医院和三甲医院100%合作覆盖,接手管理北大医疗集团等等;另一方面,构筑"到线、到店、到家"的服务能力,同时拥有2.36亿客户,这些都是其他企业难以企及的优势。

“综合金融+医疗养老”,是中国平安的价值引擎,也是其业绩持续增长的根基。

03 认可期待

在不久前结束的重要会议上,国家提出,面对人民群众的新期待,必须自觉把改革摆在更加突出位置,进一步全面深化改革。

中国经济的活力、行业发展的机遇,普遍来源于改革,这在金融与医疗医药行业尤其明显。

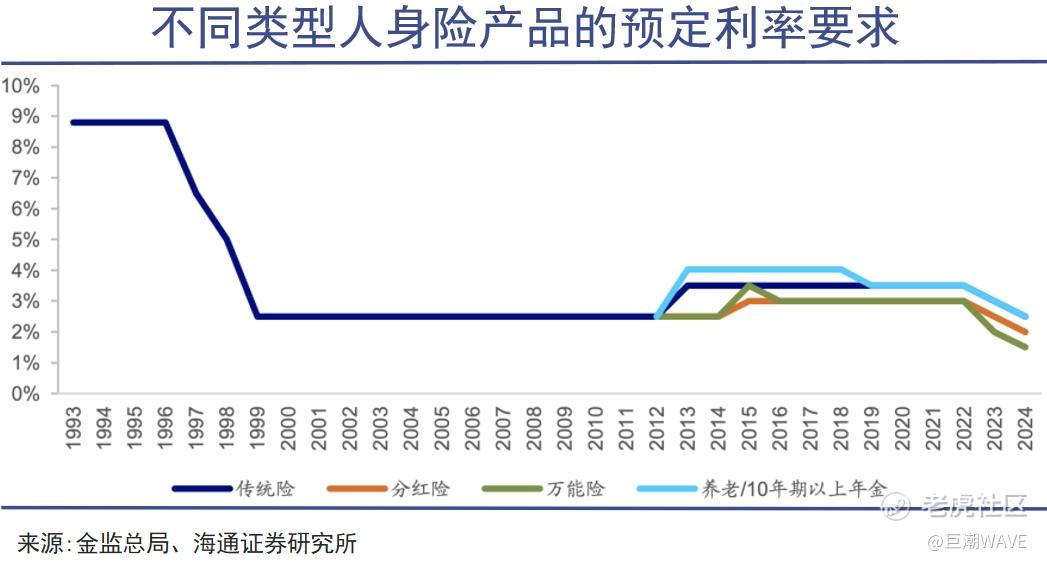

8月19日,国家金融监督管理总局明确,自9月1日起,新备案的普通型保险产品预定利率上限为2.5%,预定利率超过上限的普通型保险产品停止销售。分红型保险、万能险也有相关规定。这意味着,人身险产品预定利率即将告别3%时代。

在长端利率持续下行的背景下,下调预定利率有助于压降负债成本,防范和缓解利差损风险。

本次调整短期可能影响寿险公司销售情况,但长期看,利率下调有助于缓解险企面临的利差和费差压力,保证行业稳定,这有助于保险公司的可持续发展。

中国平安联席首席执行官郭晓涛也在业绩发布会上表示,这是正面积极的举措,将有效防止利差恶化的情况。平安是寿险领军企业,也将受益,增量新单负债成本会有效下降。

为应对变化,中国平安会对产品结构进行优化,提升分红产品的销售。政策调整也在同时倒逼企业关注专业化、个性化服务,提升经营质量。平安有足够的差异化服务优势,以及规模大、覆盖广、质量高的代理人团队,可根据客户不同需求,提供产品组合。

在预期中,下半年平安寿险板块将继续落实高质量增员、产品调整等策略,驱动寿险业务保持良好发展态势;投资业务也将在美联储降息周期收益,同时关注新质生产力投资机遇。

对于实现全年经营目标,中国平安充满期待。其中非常重要的原因就是其中报利润重回升势。但在资本市场,其估值在行业中仍属低位——PB仅有0.8,处于A股几大保险公司最低,和友邦、联合健康等世界保险公司相比,估值更低,处于严重低估状态,未来估值有修复预期。

中报业绩发布后,中国平安股价次日上涨了3.9%,体现出了市场对这份报告足够的认可。

04 写在最后

2024年,已经是中国平安诞生的第三十六个年头。

如果以人类的年纪来看,这个出生在改革开放前沿阵地深圳蛇口的孩子身强体壮,正当盛年。但以全球企业的成长历程和生命周期来看,中国平安也才刚刚完成了一场历时36年的起跑。

在这段起跑中他难免磕绊,但始终都是在稳步向前。

这家营业收入排在全球第53位的企业集团,一直是中国金融业改革与破局的典范,早已在长年的经营中证明过自己。如今,随着“综合金融+医疗养老”战略深入,“三省”工程提质增效,36岁的中国平安还在向前进发。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。