美股 英伟达8月财报预测,深度报告,坚定看涨

连续两次成功预测英伟达财报的我们,有信心再次准确预测 $英伟达(NVDA)$ 周三(8月28日)盘后的Q2财报。

因为我们持有近300万美元仓位的英伟达,不得不花大量的时间在上面分析,以免漏掉影响财报的关键因素。

先说结论,我们依然看涨英伟达财报,我们将从多个角度去分析,包括监测华尔街机构仓位变动,主力资金买卖情况等全方位深度揭秘英伟达的发展趋势和AI行业遇到的瓶颈等问题。一定要看到最后,不容错过!

AI投资驱动英伟达增长

我们最近和很多硅谷的AI从业人员,讨论AI 处在什么阶段?美股投资网团队一个很深的体会是:全球 AI 大模型目前还处在大基建的初期,也是通用AGI 基建的早期阶段。

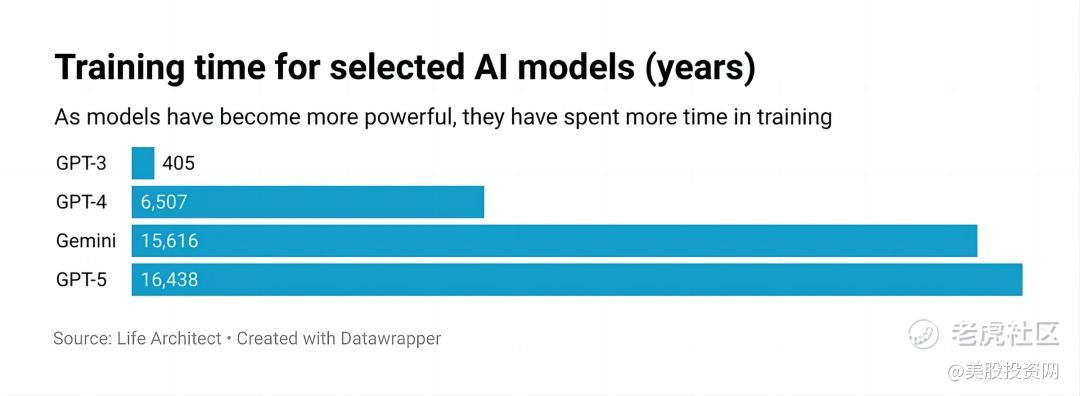

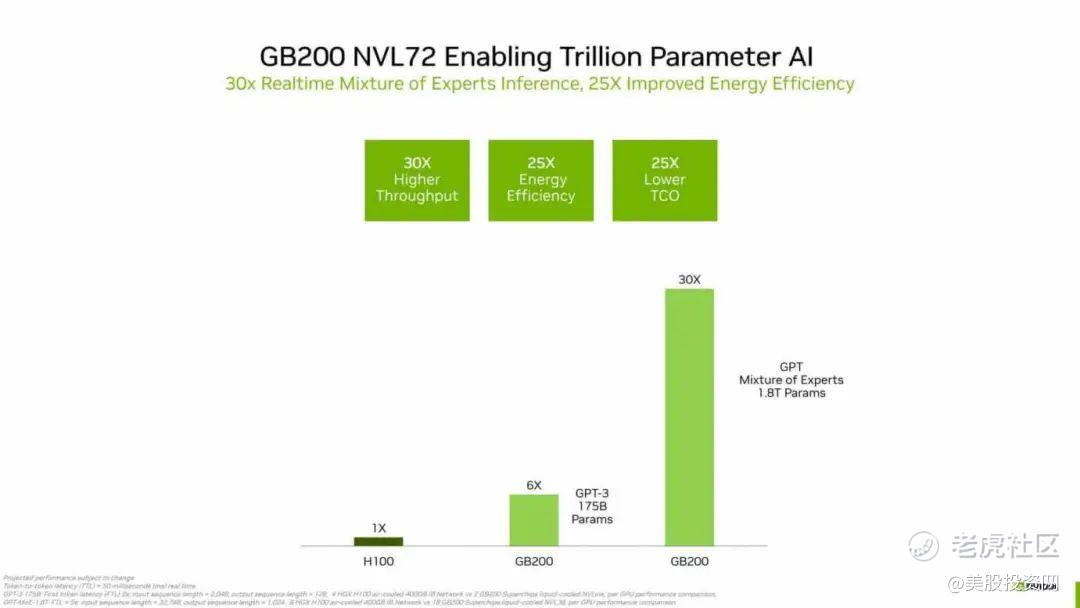

为什么基建很重要?过去4G、5G 和智能手机都是一种基建,只有在电信基建完成后,才有了短视频和移动支付应用的大爆发;现在AI还没有大爆发,主要原因是算力不够,为什么ChatGPT 5迟迟不发布,就是因为GPT 4都要训练100天,GPT 5要训练多久,还是个未知数。

而有能力去做GPT 5级别的公司,屈指可数,有这资金和人才包括美股科技7巨头里面的6个:苹果、微软、谷歌、Meta、特斯拉、亚马逊等

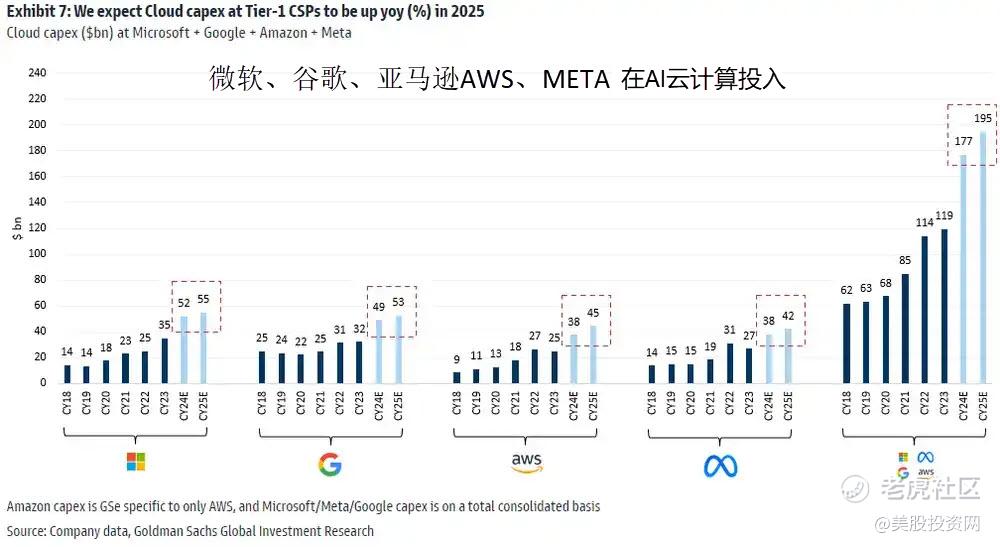

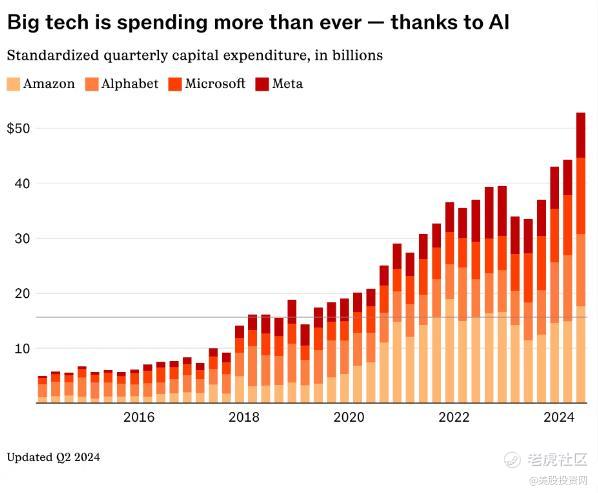

所以,我们去观察这些公司今年第二季度的资本支出直接推动了英伟达订单的增长。根据我统计科技巨头们财报上的数字,开销总额超过了400亿美元,其中大部分用于AI相关项目。这对英伟达来说是一个极大的利好,这也意味着英伟达营收的稳定增长和市场份额的进一步巩固。这也否定了市场上关于“AI热潮退潮”的悲观看法。

我在上一期视频也分享过,前谷歌CEO施密特在斯坦福演讲中,无意泄露了AI行业的机密,他透露,大公司正在寻求数百亿美元的资金来支持人工智能的发展。他们表示需要100亿、200亿、500亿甚至1000亿美元的资金。这些大公司的资金需求很可能部分是为了采购英伟达的芯片,以满足其在AI应用和计算能力方面的需求。

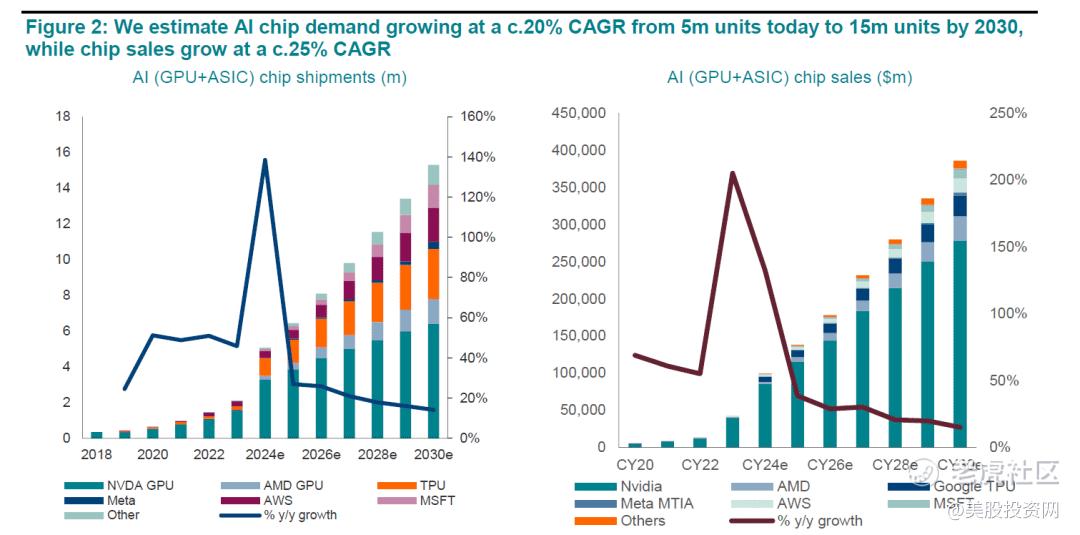

此外,根据法巴银行的估算,AI芯片需求已经占到大型数据中心资本支出的40%到45%,2024年AI芯片市场的规模可能达到1000亿美元。凭借在GPU市场的主导地位,英伟达无疑将成为这一市场的主要受益者。

展望未来,AI市场的增长潜力更加显著。预计到2030年,其规模有望增至3500亿到4000亿美元,年均增长率达26%。尽管其他公司也在进入AI芯片领域,但英伟达已经建立了牢固的技术优势和生态系统,使得其市场地位在短期内难以被撼动。

盟友SMCI揭示AI服务器市场的巨大增长潜力

在深入探讨英伟达的市场表现时,SMCI也展现了其在AI服务器市场中的巨大潜力,英伟达与SMCI的紧密合作,不仅帮助两家公司在AI领域取得了显著成功,更预示着未来的增长机会。英伟达的GPU作为SMCI服务器的核心计算引擎,赋予了这些系统卓越的性能,而SMCI则通过其先进的硬件平台,将英伟达GPU的潜能发挥到极致。

SMCI最近发布的2025财年收入预期显示,预计将达到260亿至300亿美元,相比于2024财年的149.4亿美元,直接翻了一倍还要多。这一现象不仅证明了SMCI自身的迅猛发展,更反映了英伟达在AI服务器市场中不可撼动的地位和强劲的增长势头。特别值得注意的是,SMCI已经成功将英伟达的旗舰产品—H100 AI芯片,与其8U直接液冷(DLC)系统紧密结合。这一创新的结合进一步巩固英伟达和SMCI在全球AI市场的领导地位。

英伟达业绩三大亮点

根据市场最新预测,英伟达在2024年第二季度的总收入预计将达到287.05亿美元,同比增长112.5%。这一预测与公司先前发布的业绩指引基本吻合,预计收入将在280亿美元左右,上下浮动2%。

在盈利方面,市场预计每股收益将达到0.60美元,同比大增141.45%,这是基于US GAAP会计准则计算的结果。

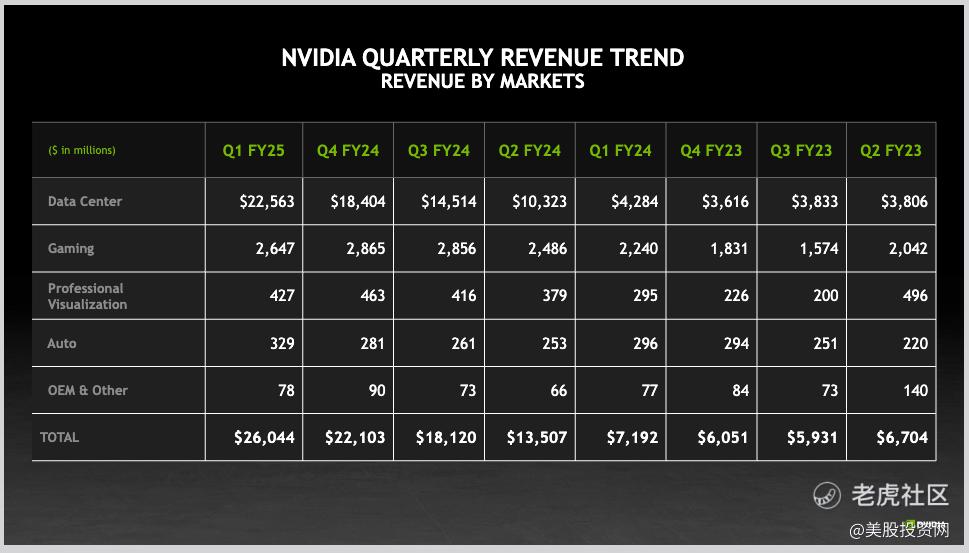

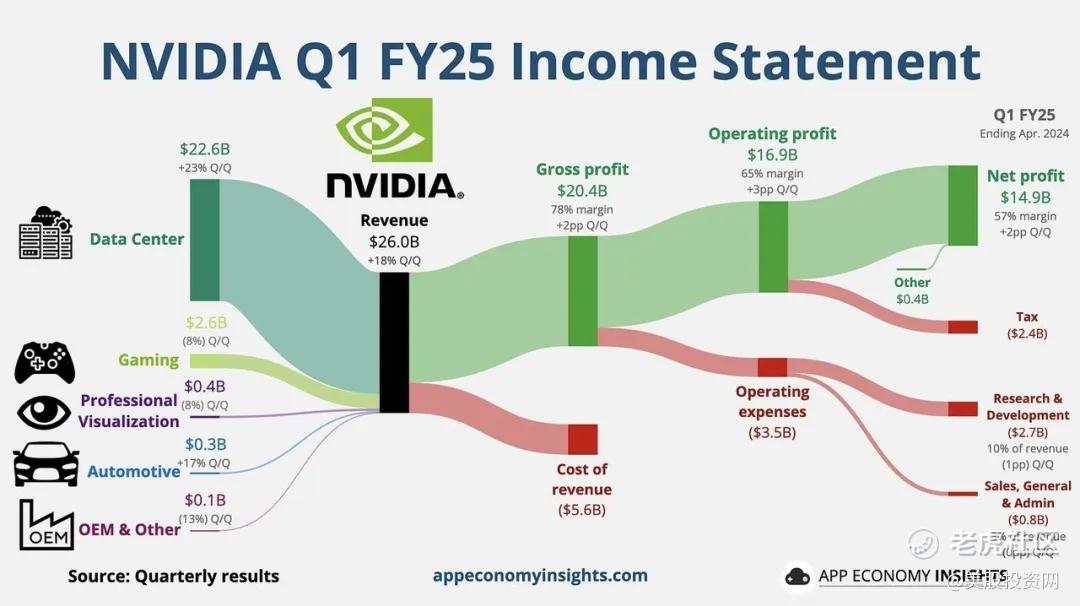

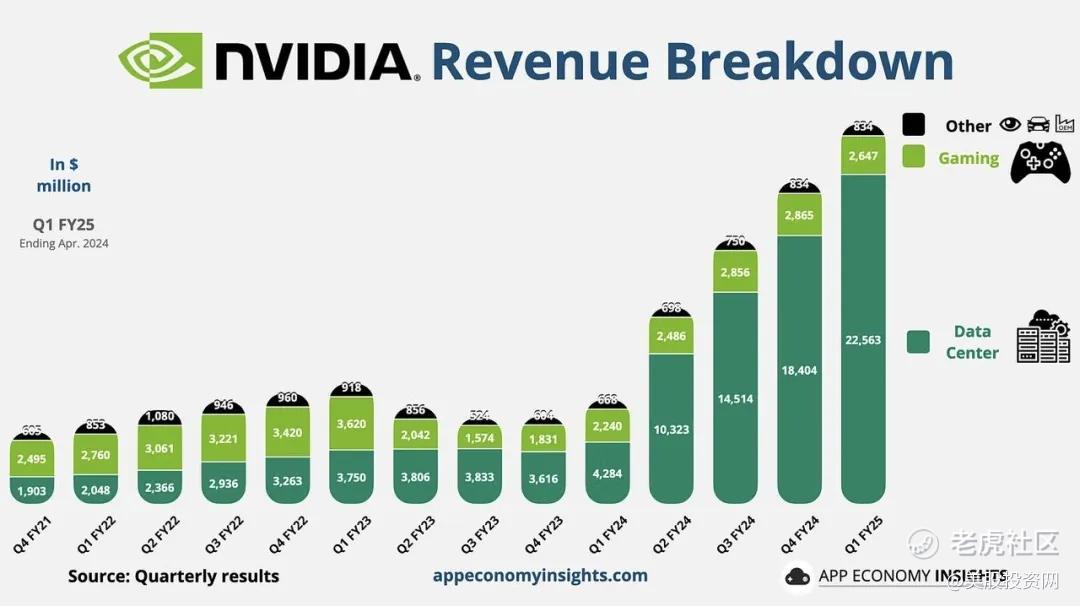

英伟达的业务主要分为四大板块,而其中最受关注的无疑是数据中心业务,尤其是其在AI领域的广泛应用。分析师们预计,到2024年第二季度,英伟达的数据中心业务收入将达到249亿美元,同比增长141%。如果这一预测准确,那么数据中心业务在公司总收入中的占比将进一步上升至86.8%。虽然与上一季度相比,占比提升的速度有所放缓,但这一业务对公司整体收入的重要性依旧显著。

另一方面,英伟达的游戏业务收入预计为27.93亿美元,占总收入的比例将从上一季度的10.16%降至9.72%。虽然英伟达近年来积极推动AI技术在消费级显卡中的应用,并希望在未来提升这一业务的表现,但短期内,游戏业务的收入增长仍可能相对平稳。

总体来看,数据中心和游戏业务共同占据了英伟达收入的绝大部分,合计超过95%。只要数据中心业务保持稳健增长,而游戏业务表现稳定,公司整体业绩表现就大致能够符合市场预期。由于去年同期的基数较低,本季度预计的三位数增长率并不令人意外,而且这一增长大多已经体现在当前股价中。

不过,从我的角度来看,本次财报中,有三个值得特别关注的亮点,远比单纯的按年增长百分比更有意义:

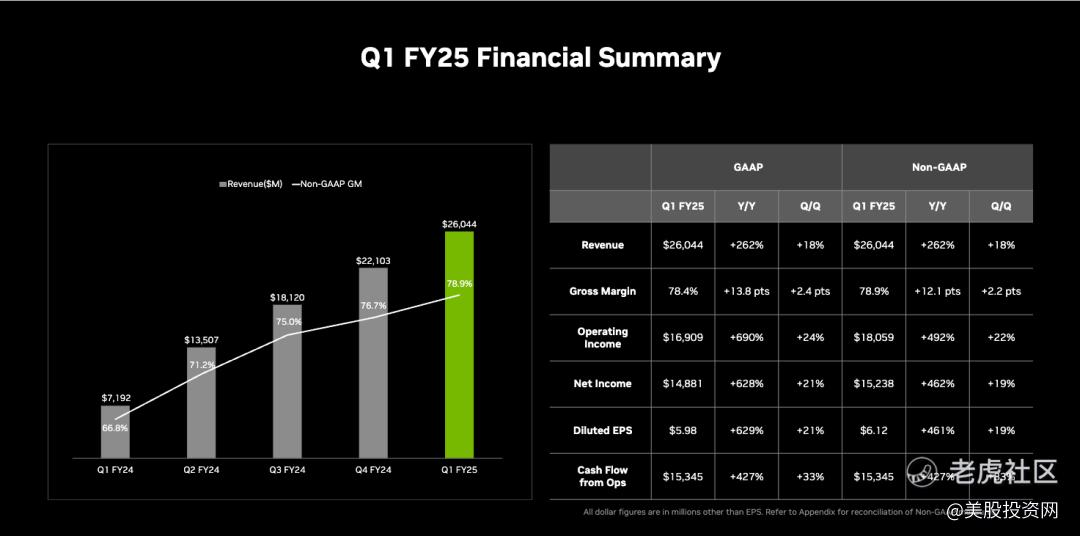

1. 首先,是总收入的环比增长。目前市场预测的环比增长大约是10%左右。如果英伟达能实现双位数的环比增长,那将是公司增长动力的有力证明,这对持续的市场表现至关重要。

2. 其次,是毛利率的表现。上季度,英伟达的GAAP毛利率为78.4%,而管理层预计本季度毛利率将在74.8%左右,浮动范围为0.5%。虽然这一预期的下降早已被市场消化,但如果实际毛利率超出预期范围,将再次成为关注的焦点,对股价产生积极影响。

3. 最后,是管理层对Q3的收入指引。股价反映的是未来的表现,而近年来英伟达每次发布的下季度指引都显著高于市场预期。如果这次指引再次超出预期,股价可能会进一步上涨。

回顾过去六个季度,英伟达每次都超出了预期。即使市场不断调高对英伟达的期望,英伟达依然能大幅超越。这一势头很可能在即将公布的财报中延续。芯片业务利润率的提升,加上数据中心和AI需求的强劲增长,都预示着英伟达可能再次交出一份超出市场预期的成绩单。这种持续超越市场预期的表现,正是投资者对其充满信心的原因。

而关于上个月视频,我们就精准预测过,英伟达短期见顶,长期见底。

我们的逻辑是:未来 5 年之后,数据中心的基础设施将达到 2 万亿美元的市场规模,这里的 2 万亿指的是整个 IT 基础设施的规模,即同时涵盖了 CPU 和 GPU,现在存量的数据中心规模大概在 1 万多亿,每年有大概 2000-3000 亿的增量,5 年后就会达到 2 万亿美元左右的规模。

在数据中心规模达到 2 万亿后,就会出现:现在硬件的使用周期一般是七年左右,如果以 7 年作为一个替换周期,那实际上每年的替换率有 15%。正常情况下,每年的增长大概是高单位数,也就是 7-8% 左右,所以15%的替换周期加上高单位数的自然增长,那每年就会有近 20% 的替换加增长的一个市场空间,随之也会带来一个 4000 亿的 Capex 的空间。

过去的每个时代,最头部的企业都占到了 70-80% 的价值量,并且今天来看英伟达的护城河非常宽、也很值得市场的信任,所以我们认为英伟达仍旧可以占到 75% 的价值量,也就是说,它可以达到 3000 亿美元的收入体量。

目前英伟达的净利润率是 45-46%,随着规模扩大,它的经营杠杆会进一步体现,所以我们认为它有机会达到 50% 的利润率,也就是 1500 亿的数据中心盈利。

数据中心之外,再叠加上比如自动驾驶,Gaming,以及它在帮很多企业开发的数据中心业务等等,我们认为英伟达肯定是可以达到 5 万亿的。值得强调下英伟达在自动驾驶上的布局,英伟达可能是除了 Tesla 之外在自动驾驶上投入第二大的公司,我们认为这一点其实是被市场忽略了。

接下来我们分享一下长期看好英伟达的投资逻辑:

投资逻辑1:相信“强者愈强”的规律

回顾过去十年,美国股市的科技股表现惊人,而真正驱动这个增长的,只有那顶尖的1%。2013年,美股有约1700家科技公司,总市值为4.2万亿美元。今天,这个数字已经攀升至20万亿美元,而这个飞跃几乎全由少数几家巨头推动。这些公司无一例外精准抓住了移动互联网和云计算这两大技术变革浪潮。因此,我们的策略也很简单明了:紧跟大趋势,重仓那些引领潮流的巨头。

毫无疑问,AI领域将诞生下一代的科技巨头。大语言模型的崛起已经证明了这一点,而英伟达就是背后不可忽视的力量。未来的科技巨头,很可能就是今天的英伟达。

投资逻辑2:AI是未来十年科技投资的主线

回顾过去两年中大语言模型(LLM)的发展,AI显然将成为未来科技投资的核心驱动力。自从ChatGPT横空出世,AI不仅引爆了话题,更显著拉动了美股科技股的增长。2023年,美股的七巨头表现得有多猛?他们的增长幅度早就把标普500的其他公司甩在了身后。每一位巨头都在积极布局AI,并从中获益,尤其是英伟达。

我们对比了多个市场指数,发现自ChatGPT发布以来,AI技术含量越高的指数表现越好。甚至把纳斯达克100的科技板块单独拎出来比,结果还是一样:AI加持的指数更出色。

有人说,AI初创公司很有创新力,能不能撼动现有巨头的地位呢?短期来看,难度非常大。想想看,智能手机未来3到4年内仍然是核心的个人设备,很多AI消费产品现在还不足以取代它们。而且,初创公司高昂的运营成本也让他们很难与已经建立起成熟商业模式的科技巨头抗衡。

因此,我们认为,第一波AI浪潮的最大受益者仍将是这些成熟的科技公司。新一代由AI主导的公司崛起尚需时日,当下的机会更多集中在这些拥有深厚基础的企业身上。

投资逻辑3:AI将重塑商业模式

我们举几个例子,看看技术变革如何彻底改变公司的命运:

1. Adobe:在转型到云计算之前,Adobe只是个市值几十亿的传统软件公司。但转型后,公司的商业模式、市场规模、增长速度都发生了显著变化,如今市值接近3000亿美元。

2. Netflix:最开始,Netflix只是个租赁DVD的公司,但它通过转型为流媒体服务,不仅彻底改变了自己的商业模式,大幅增加了用户基数,还带领整个行业进入了一个全新阶段,市值也因此大幅增长。

这些成功案例让我们相信,AI也将带来类似的变革故事,尽管这一大幕尚未完全拉开。

英伟达财报风险点

虽然英伟达即将发布的财报可能会带来新的惊喜,但投资者也需警惕其中的风险。

如果财报表现出色,股价或许会再度上涨10%到15%;但如果出现哪怕一丝瑕疵,股价可能会面临10%到20%的暴跌,这一点并非没有先例——不久前的一次小小的负面消息,就曾让英伟达股价重挫20%。对于那些希望在短期内快速获利的投资者来说,这无疑是一个值得关注的风险点。

不过,对于长期持有英伟达的投资者而言,情况则乐观得多。过去几年,英伟达凭借其芯片业务,将盈利能力推向了新的高度,而它今天的优势不仅仅体现在某一款产品或单纯的GPU硬件上。英伟达已经在一个复杂的生态系统中构建出了难以撼动的核心竞争力。除了广为人知的CUDA软件平台,它还拥有庞大的用户基础、强大的基础设施安装量、卓越的系统集成能力以及持续优化的能力。这些优势相互作用,进一步巩固了它的市场地位,使得英伟达在竞争中占据了独特的优势。

面对生态系统中的潜在问题,英伟达一贯采取积极应对的策略。该收购的就收购,该投资的就投资,无论是硬件还是整个系统集成能力,抑或是解决网络带宽问题,英伟达都在不断加固自己的壁垒。这种持续的投入和优化形成了良性循环,进一步稳固了它在行业中的领先地位。

因此,我们相信,英伟达有能力继续复制过去的增长势头,并在长期内释放出更大的价值。

好了,本文到这里就结束了,你对英伟达本次财报什么看法,你是否买的期权赌财报?欢迎大家在评论区留言,分享你的投资策略,我们下期再见!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

20240827 英伟达分析报告