指数ETF:散户抓住大牛股的最好工具 【谋定后动专栏】

专栏简介:

大家好,我是谋定后动,这是我新的系列内容,我会和大家一起聊一聊ETF。

2020年的时候一个年轻的上班族朋友问我该怎么投资,她说没有什么兴趣学习投资知识,有时间她情愿去逛街或者煲剧,问我有没有什么简单的办法。我就说,你就买个美股大盘ETF吧,在券商App上搜索“SPY”就好,她说什么时候买呢?我问她什么时候发工资,她说是25号,我说那你每个月26号买入2股吧,不过要每个月坚持哦。她又问,那什么时候卖呢?我说把这股票当作你的储蓄,买了就别动,一直存着,以后等你要买房子或者要用钱的时候再卖。

去年年底这个朋友给我发来节日问候时,高兴地说她的SPY股票现在涨了30%多了。

这不是什么独门秘笈,而是一个投资领域里公开的秘密。说话实在的巴菲特老爷子在好多次记者会上被问起投资的秘诀,他连自己家的股票都没有推荐,而是推荐标普500指数ETF,并且说长期持有标普500指数基金就能超过大部分投资者。

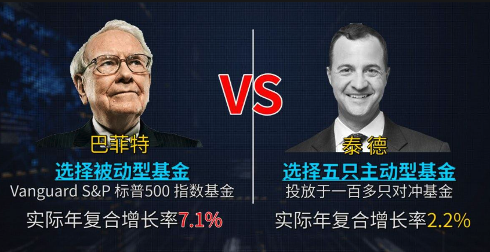

这里有个让人津津乐道的“十年赌局”小故事。早在2005年,巴菲特公开立下一个赌约,下注100万美元,赌局约定:任何一名基金经理选择至少五只主动管理的基金,十年以后,如果这五只基金的整体表现优于标普500指数的话,对方将赢得赌局。最终只有美国对冲基金Protégé的一名叫泰德·西德斯的基金经理在2007年敢于应战。

巴菲特一开始估计自己获胜的概率大约在60%。西德斯则认为,自己获胜的概率能达到85%。”。西德斯的自信来自于“幸运的是,我们要打败的是标普500,而不是巴菲特”。

然而到了2017年,泰德·西德斯提前宣布自己输掉了赌局,因为他选择的5只主动型管理基金平均年化回报只有可怜的2.2%,而标普500指数在这九年间的收益率是85.4%,平均年化回报7.1%。

当年这场巴菲特赌局最大的赢家不是巴菲特本人,而是ETF和指数基金行业,也就在这场赌局之后,整个投资行业的理念发生了巨大的转变,被动的指数基金成为各种基金中投资组合中的标配。

从另外的一个角度看,如果那些职业的基金经理都无法打败大盘的话,那么99%的散户也是做不到的。

在美股投资领域,ETF是一个强大而实用的工具,这是美股与A股港股投资理念和关键工具的重要区别之一。然而,许多普通投资者把ETF视为基金的低配版,有人觉得ETF增长缓慢波动太小,只适合初级投资者。这些观点实际上都是对ETF这一投资工具的误解。

ETF的应用范围广泛,操作方式多种多样。当正确使用时,不仅能够在收益方面不逊于简单的个股选择,而且还能大幅降低投资风险,减轻投资者的精力压力。我个人在投资中极度依赖ETF,并强烈推荐普通投资者将其纳入投资组合。ETF不仅适合投资新手,对于不同阶段的投资者都是一种极具价值的工具,可以在不同阶段采用不同的策略和方法。

根据投资者对市场的不同阶段的认知,美股ETF可以简单分为入门、进阶和高级三种玩法:入门玩法,投资者可选择从简单的ETF组合开始,逐渐了解市场和行业;进阶玩法,可以考虑利用更专业的ETF,如行业指数或因子ETF,以更精准地把握市场趋势;高级玩法则涉及更为复杂的交易策略,如配对交易或使用衍生品ETF,以实现更高水平的风险管理和收益优化。

无论投资者处于哪个阶段,都可以发现ETF的广泛适用性,并根据个人风险偏好和投资目标灵活调整策略。

说起投资,大部分普通投资者的脑海里肯定就是买股票,从长期看,股票确实是会增值最快的一种投资类别,过去十年里,资本市场诞生了很多高价值高成长的好公司,而他们的股票,也不断在上涨。你的朋友或者亲戚中,可能有热买了特斯拉、茅台、理想、英伟达的股票而赚了不少钱,但可以肯定的是,炒股亏损的人更多。

买到牛股赚钱其实有两部分:一是认识并且买到这只牛股;二是持有这只牛股穿越牛熊市而收获盈利。

从一个长的时间段看,普通投资者靠买个股而赚钱是一件很难很难的事情。首先选中一只牛股的概率就如同大海捞针,即使运气好买到了,大多数人也严重低估了持有这只牛股的难度。

抓住牛股为什么这么难?

当我们买股票的时候,都是买上市公司的股票。,大多数人会觉得上市公司就是大公司好公司,但事实却不是如此,有一大部分上市公司其实存在很多问题。

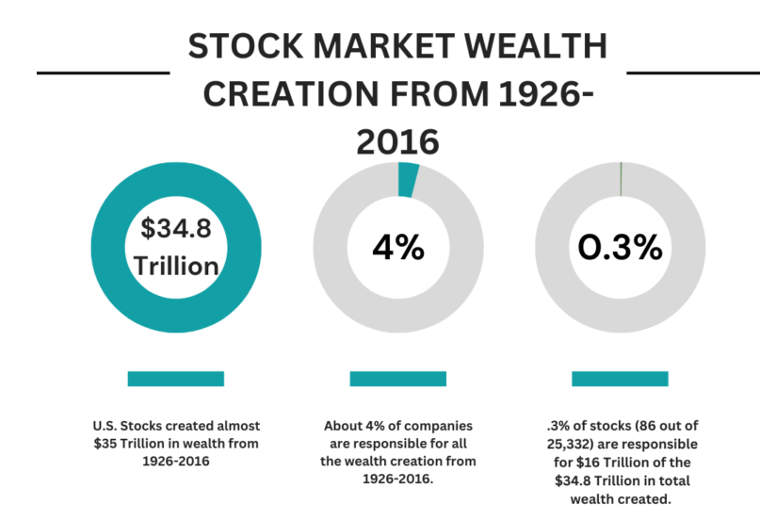

而大部分普通股民,买到运营不佳公司的股票比买到好公司的概率高很多,举个例子,查看美国标普500指数资料可以看到,1926年,美国的上市公司超过了25000家,但是到了2015年末,还存活的公司只有5000家了,就是说有超过80%的上市公司破产了,而股民们投资到这些倒闭公司的钱也白白打了水漂。标普指数500里的公司里10年里跑赢指数的公司有60家,40年只有12家能跑赢指数。

从相关报告中可以看出,以10年计,选中好股票的概率是12%左右,而以40年计是2.4%。那结论就是,即使是最专业的投资人,选中差股票的概率非常高,也就是说选中好股票的概率非常地低。

我们就拿美股市场上2024年最耀眼的明星英伟达来说吧,这家芯片龙头的股价趁着人工智能的东风在2023年一飞冲天,一年劲涨239%。英伟达是1999年1月上市的,上市价格是12美元,到了2023年12月 ,它的最高股价到达2万6千美元(按照拆股前价格计算,如果按前复权计算,应该是505美元),25年里的涨幅是恐怖的2000多倍,这是每个投资者都梦想买到并持有的牛股。你可能会想,当初买这只股票的人一定都发财了。

但是如果你看看这25年当中英伟达的走势,你可能就不会这么想了,25年里它的股价有5次回撤在50%以上的腰斩,最大的回撤是89%,近乎脚跟斩。这种情况下,能有几个人能保持心态,不早割肉而坚持下去的?你看即使你买中这个牛股,这个持有的过程也是凶险无比的。

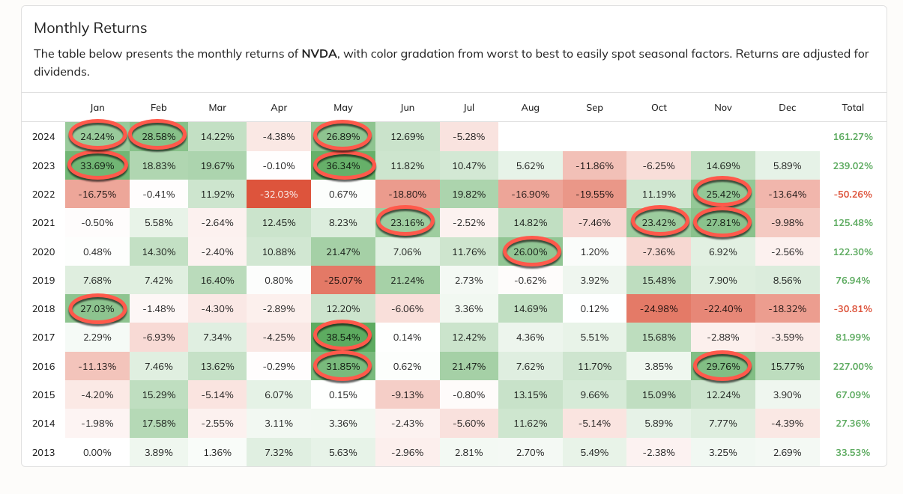

即使你在最困难的时候拿住了股票,那也很有可能在股价暴涨的时候把股票卖飞的。下图是英伟达从2013年到2024年的每月回报热力图,在2020年以来的4年48年月里竟然有10次月涨幅超过20%以上。一般人极有可能觉得一个月就赚了20%,该卖出套利了吧,可英伟达的股价是不断创出新高的,一卖出可能就无法以低过卖价买回来了,那后面的涨幅就与你无关了。

举这个例子就是为了告诉大家,即使你买中牛股,挑中了一个时代的伟大公司,持有这个股票的过程也会是异常波折,我们会不断地在割肉和恐高的情绪中摇摆,能坚持到最后是一件非常非常困难的事情,而普通投资者大大地低估这个过程的难度。

普通投资者还要买股票吗?

在回答这个问题之前,应当先了解“指数基金”的概念,所谓的股票指数基金,就是以特定指数(标普500指数、纳斯达克100指数、新加坡海峡时报指数)为标的指数,并以该指数的成份股为投资对象,通过购买该指数的全部或部分成份股构建投资组合,以追踪标的指数表现的基金产品。通过购买指数基金,你就相当于购买了很多家公司的股票,同样能分享这些公司成长的收益。

很多普通投资者会认为,指数基金,是一种相对保守、安全的投资方法,因为它不刻意选择股票,而是把大部分市场买下来,保证获得平均收益。也有一种说法是当你不知道该做什么的时候,你才去买指数基金。

这种说法比较片面,其实一个明星股票可以带动其他股票,这就是买指数股票不会出现太多亏损的原因。

举个例子,香港的恒生指数,从2010年6月30日到2020年6月30日,恒生指数成分股的市值从11万亿港币涨到了18万亿港币左右,涨了7万亿,而这其中,有40%多的市值,都是由腾讯一家公司贡献出来的。

著名的金融学者亨德里克·贝森宾德(Hendrick Bessembinder)教授曾经做过一项统计,发现从1926到1916年以来,美国股市所有的投资回报,都源自表现最出色的 1000 只股票。令人惊讶的是,这些股票只占所有上市公司数量的微薄4%。

你看,仅有4%的公司就贡献了整个股市100%的回报,这意味着,当我们选择购买指数基金时,实际上并不是一种完全被动的投资,而更像是主动地让自己参与到那些能带来回报的顶尖公司中。当然对于那些有能力的投资者来说,他们或许有自信像挑选幸运彩票号码一样挑选出那4%的金子,并且扛过持有这些公司的起起伏伏。但对于绝大多数的投资者而言,把大部分投资放在投资大盘指数,才是更为理性的选择。

指数ETF的核心理念:让专业人士为你做专业的事情

投资指数ETF的核心理念是,“让专业人士为你做专业的事情。”

以标普500指数为例,指数基金的目标是跟踪这个由标准普尔公司编制的指数,该指数包含美国市值最大的500家公司,代表了美国股市的整体表现。

指数基金通过一种叫做“市值加权”的方式来决定个股的比例。这意味着,每个公司的权重是根据其市场资本化(股价乘以已发行股票总数)来确定的。市值越大的公司在指数中的权重越大。因此,像苹果、微软这样的巨头公司会在标普500指数中占据较高的比例。

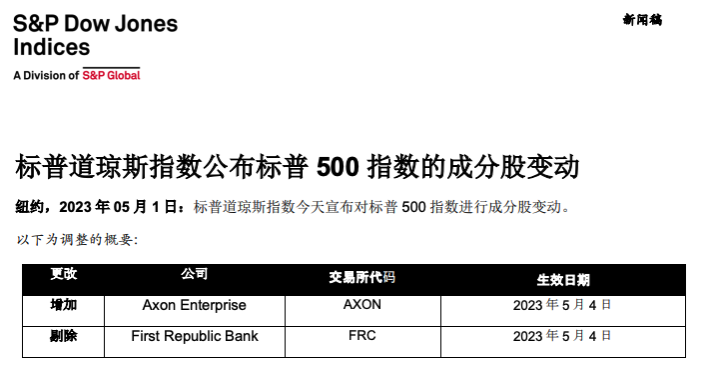

标普500指数会定期进行调整,通常按季度进行。这种调整包括“优胜劣汰”的机制:如果某家公司因表现不佳或市值下降而不再符合标准普尔500的要求,它将被从指数中移除,并由表现更好的公司替代。这一过程称为“再平衡”(rebalance)。专业的基金经理会根据最新的指数成分变化,调整ETF中的个股持仓比例,确保基金的表现尽可能与标普500指数保持一致。

对于散户投资者来说,自己去进行这样的操作几乎是不可能的。首先,跟踪500家公司的财务状况、市场表现、调整持仓比例等,需要巨大的信息收集与分析能力;其次,频繁交易还会产生高额的手续费和税务成本。而指数ETF则通过专业的管理团队,自动完成这些复杂的工作,确保投资者能够低成本、高效率地参与到市场的整体增长中去。这就是为什么“让专业人为你做专业的事情”如此重要的原因。

感谢 @小虎交易笔记 的邀请,欢迎大家在评论区与我互动,我们下一篇专栏内容见!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 布丁成长日记·08-26之前看了博主的写的定投etf文章,在另外一个账号每个月定投了spy,收益比瞎折腾强不少[笑哭]1举报

- 奔驰豪宅哥最爱·08-26你好,老师,标普500不如选长期一次性投QQQ,然后一部分资金波段游击TQQQ或者QLD。这样不比标普etf好?点赞举报

- 小虎交易笔记·09-09谋定后动专栏《美股ETF攻略》文章第一篇[微笑]1举报

- 天天向上1981·09-09太阳系:太阳加八个卫星!1举报

- 伊祁放勋·11-26孙正义也把英伟达卖飞了。点赞举报

- 和小康·11-06感谢您的分享,非常实用!点赞举报

- 格洛丽亚·08-26谢谢分享点赞举报

- 老山古·08-26相当详细1举报

- 涨远离五年线要小心·08-26赞点赞举报