(买入)Zoom Video :为什么我在这次财报会议后选择买入

正文概述

Zoom Video 超出预期,提高了指导价,现在是一个引人注目的投资机会。

Zoom 稳定的收入增长、强劲的自由现金流和诱人的估值使其成为值得买入的股票。

以干净的资产负债表为 Zoom 支付 8 倍的远期自由现金流,为投资者提供了一个有希望的机会。

我将这只股票的评级从长期持有上调至买入。

我是小发发小赚赚。我是一名拐点投资者。我会在股票前景好转时推荐股票。我在2年半资产上涨7.5倍。即使在2022年纳指暴跌一整年的情况,当年仍实现了60%的年收益

投资论点

Zoom Video (纳斯达克股票代码:ZM ) 的营收超出预期,净利润超出预期,并上调了全年预期。

除此之外。令人惊讶的是,我现在认为Zoom 对投资者来说是一个相当有趣的选择。事实上,我认为在未来几个月内,Zoom 的股价将从每股 62 美元缓慢上涨。

更具体地说,一段时间以来,我对这只股票持中立态度,但现在我认为已经足够了。在这种情况下,投资者的预期已经变得如此低迷,以至于这只股票实际上可以开始走高。

简而言之,为 ZM 支付明年 8 倍的自由现金流现在是很有吸引力了。

快速回顾

在过去的一年里,我对 ZM 一直持中立态度。

我对 Zoom 的中立立场源于我 2 月份的一次分析,当时我表示:

Zoom 公布了 2024 财年第四季度业绩和 2025 财年指引,其股价在盘前上涨逾 10%。不过,我要说的是,这波上涨只不过是一次令人欣慰的上涨,表明 Zoom 的前景并没有变得更糟。

尽管该公司继续提供非常强劲的自由现金流,同时其资产负债表上有大量现金,但我还是认为它的股票不值得追逐,尽管有几个诱人的优势吸引投资者购买这个名字。

事后看来,事实证明我一直都是对的。但是,如果你了解我的深度价值回报的拐点投资策略,那就是你必须始终领先于市场。因此,我现在将 Zoom 的评级提升为买入。

为何选择 Zoom?为何是现在?

Zoom 是一个提供一系列旨在促进沟通的工具的平台。其核心产品包括用于视频会议的 Zoom Meetings、用于消息传递的 Zoom Team Chat 和用于语音通话的 Zoom Phone。Zoom 通过 Zoom Rooms 等功能扩展了其服务,以满足工作场所不断变化的需求,例如灵活的工作环境。

Zoom 的前景仍然光明,尤其是随着 Zoom Docs 等新产品的推出,该产品旨在通过将会议信息转换为可操作的任务和文档来简化生产力。该公司在其联系中心产品等领域取得了显着增长,该产品因其先进的 AI 功能而越来越受欢迎。在第二季度,Zoom 报告总收入同比增长 2%,其企业部门对这一增长做出了重大贡献。

然而,尽管 Zoom 实力雄厚,但它也面临着诸多挑战,比如如何在竞争激烈的市场中保持增长势头。其中一个关键挑战是中小企业面临的压力,经济问题导致该领域的增长放缓。

此外,Zoom 必须继续创新才能保持领先于 Microsoft Teams(MSFT),后者也提供了一套集成 AI 功能的强大的通信和协作工具。

鉴于这种平衡的背景,现在让我们来讨论其基本原理。

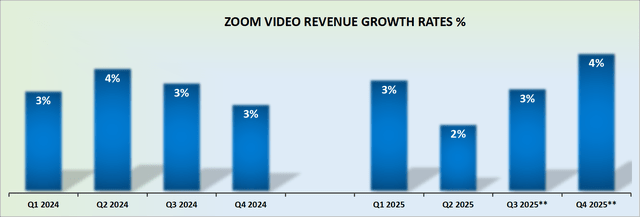

收入增长率趋于稳定

ZM 收入增长率

Zoom 的增长率已经稳定下来。这并不是特别令人兴奋的增长。我明白!但这不是我的论点。

这就是我的观点。Zoom 会继续存在,不会消失。但这并不是牛市的依据。事实是,Zoom 拥有大量自由现金流,而且其股价很有吸引力。或者更确切地说,足够有吸引力,可以弥补其低迷的增长率。

ZM 股票估值——8 倍远期自由现金流

Zoom 将其非 GAAP 营业利润略微上调至 18 亿美元。按照目前的速度,Zoom 在未来 12 个月内可能实现 20 亿美元的非 GAAP 营业利润。

鉴于 Zoom 预先收取订阅现金并随着时间的推移实现盈利,未来 12 个月内,Zoom 的自由现金流可能会达到 24 亿美元左右。

作为参考,2025 财年上半年,Zoom 的非 GAAP 营业利润达到约 9.1 亿美元,而其自由现金流达到约 9.35 亿美元。换句话说,Zoom 的自由现金流状况略高于其营业利润。即使这种情况不是每个季度都发生——就像 2025 财年第二季度一样。

尽管如此,Zoom 在未来 12 个月内的大部分时间里预计将实现约 24 亿美元的自由现金流,因此其股价将低于预期自由现金流的 8 倍。

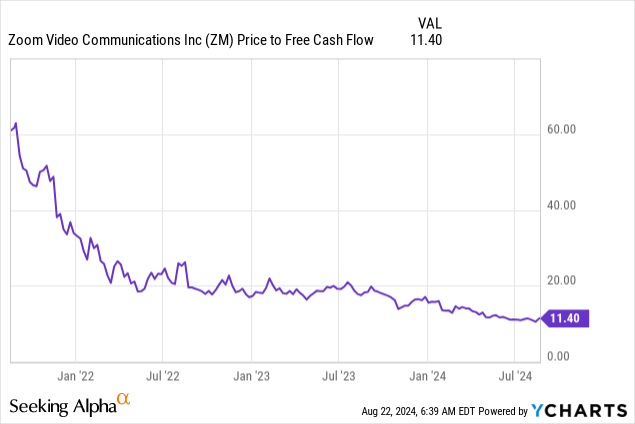

为了让大家明白 ZM 现在被低估的程度,请看下面的图表。

数据来自YCharts

上面看到的是过去自由现金流指标。毋庸置疑,未来自由现金流指标和过去自由现金流指标并不完全相同。但它们显然彼此接近,并显示出 ZM 最近被低估的程度。

除此之外,为了进一步提升其股票潜力,该公司近 40% 的市值由现金和有价证券组成,并且没有债务,因此其资产负债表是世界上最干净的之一。

事实上,我很难想出有多少科技公司的资产负债表像 Zoom 一样干净。即使在七大科技公司中,也没有一家公司的现金资产占其市值的 30% 左右。

投资风险

投资 Zoom 有两个关键风险。

首先,Microsoft Teams 带来的激烈竞争,它与 Microsoft 的 Office 365 套件深度集成。与 Zoom 不同,对于已经订阅 Office 365 的企业,Microsoft Teams 通常无需额外付费,因此对于希望精简开支的公司来说,这是一个有吸引力的选择。这种捆绑策略限制了 Zoom 扩大定价能力的能力。

另一个需要考虑的风险是,廉价股票并不总是被低估。Zoom 目前的估值较低,其股票交易价格不到预期自由现金流的 8 倍,这反映了投资者对其未来增长前景的担忧,可能比真正的错误定价或低估股票更为严重。投资者必须谨慎,因为低估值可能表明投资者怀疑该公司在饱和市场竞争日益激烈的情况下维持或扩大其市场地位的能力。

总结

为 Zoom (ZM) 支付 8 倍远期自由现金流是一个极具吸引力的机会,尤其是当你考虑到其近 40% 的市值是现金和有价证券时。这种强劲的现金状况,加上其无债务的资产负债表,为未来的增长和财务稳定奠定了坚实的基础。

尽管 Zoom 的增长率可能没有飙升,但其可观的自由现金流和诱人的估值使其成为值得买入的股票。

在这个价格下,潜在的上涨空间不容忽视。现在是时候抓住这个机会,趁它还没有上涨。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

现在不涨都难吧,自由现金流这么强,妥妥的被低估了

估值这么低,难得的机会,未来反弹空间不小