疫情结束了,莫德纳还能买吗?

01我们对莫德纳的看法

莫德纳(MRNA)这支股票我们从2020年疫情时就开始买入,在经过了2020、2021年的大涨和2022、23年的大跌这一个完整过程中,我们对它的态度是:陆陆续续的买入、卖出,根据基本面的变化来调整仓位。

莫德纳(MRNA)作为一家疫苗开发公司,科技含量和市场准入都非常高,它的产品线也较为丰富,除了对付COVID(新冠病毒)的疫苗,他们还在研发针对流感、RSV、癌症、HIV的疫苗。我们“赌”人类能够开发出战胜病毒的疫苗,也看好莫德纳这只股票和它背后的科技。

尽管莫德纳有像辉瑞这样的巨无霸竞争者,但是考虑到它的革命性技术在流感疫苗、RSV疫苗和癌症方面的应用,我们认为它标普医药股里都是独树一帜的,基于此,即使从2022年到现在,MRNA股价成下跌态势,我们还是看好它,特别是从长期来看。但是我们对它的态度较为灵活,即:

如果价格足够低,我们愿意加仓。

反之,价格涨到一定高度,我们愿意减仓。

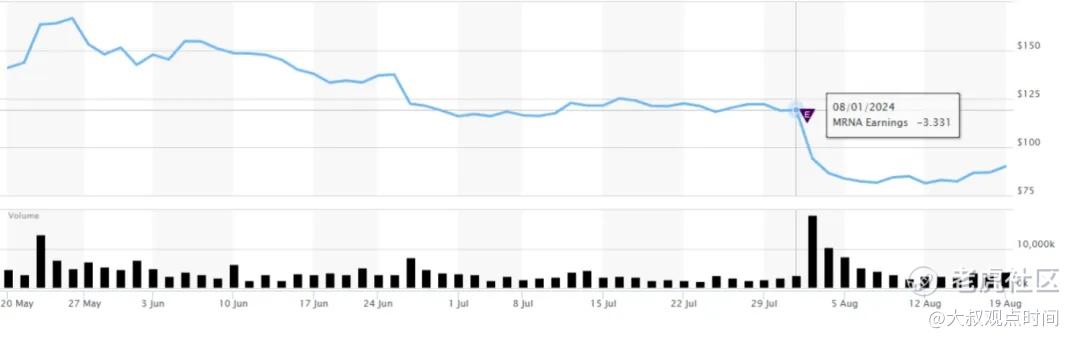

8月1日,公司发表了季度报表,Moderna 第二季度的收入为 2.41 亿美元,超过 FactSet 一致预期的 1.28 亿美元。本季度亏损 13 亿美元。每股亏损为 3.33 美元,略好于预期的每股亏损 3.35 美元。

Moderna 现在预计 2024 年的净产品销售额将在 30 亿美元到 35 亿美元之间,低于之前预计的 40 亿美元,公司将全年收入预期下调了多达 25%,理由是 Covid-19 疫苗在欧洲的销量 “非常低”,而且在美国的竞争也很激烈。

MRNA 8月1日当天狂跌21%,8月16日的股价为$87,2024年跌了12.7%。这与去年 Moderna 的困境如出一辙,当时公司因 Covid 疫苗需求萎缩而被迫大幅下调销售指导。

02我们的操作

我们长期看好莫德纳,截止今年7月底,我们手里拥有一批莫德纳的股票。

我们举7-8月操作的三个实例,用来说明大叔如何表达自己的看法的。

我们的交易策略一般不直接买入股票,而是利用期权,进行低买高卖的交易策略。

大叔在拥有股票之前,卖出PUT来低价买入股票,或者在拥有股票之后,卖出CALL来高价卖出股票。

第一例:2024年7月的covered call writing

1)交易内容

2024年7月25日,莫德纳为120.82刀的价格时,大叔在市场上找对手方进行“对赌“,开始一笔covered call writing交易约定:

盘中大叔先收取对手方约0.20刀/股的权利金,换取2024年8月16日、莫德纳的股价如果涨到180刀以上、大叔即履行在这个价位卖股票给对手方的义务。

这种交易行为是风险很小的套利。

有什么风险呢?

一旦到期日莫德纳的股价涨到180以上,合约就执行了,大叔必须卖掉,涨再多也和我们没关系了。

有什么好处呢?

在市场状态不佳,股市和莫德纳都处于劣势的时候,能多少赚点“利息”。

2)交易结果

结果2024年8月16日,莫德纳的收盘价是86.84,远低于180,合约作废了。

大叔两周赚了0.20刀/股,相当于2.9%的年回报。

3)复盘

这个交易大叔太保守,行权价定得太高,以至于年化回报较小。当然也没想到8月初季报不及人意导致的大跌。

大叔不想卖掉这支医疗成长股,想长期拥有,策略上想赚点小钱就满意了。

第二例:2024年8月的put selling

1)交易内容

2022年8月1日,莫德纳受其季报影响,狂跌至94.5刀时,大叔开始了卖PUT:

对手方需要先付给大叔2.44刀/股的权利金,换取2周后也就是2024年8月16日、莫德纳的股价如果跌破90刀、大叔履行在这个价位吃进的义务。理由是因为我们长期看好莫德纳。

这么做的风险点在于:万一到期莫德纳的股价跌破90了呢?

大叔还是要按合约在90买进,大叔把这个买入的概率控制在26%,也就是说,74%的概率我们到8月16日不会再买入股票。

2)交易结果

结果8月16日,这个“万一”变成了现实。8月16日股价86.84,大叔必须以90的价格买入股票,股票账面有浮亏。

这笔权利金2.44刀相对90刀的股价来讲,算成年化回报率在70.5%。

3)交易复盘

被买进的概率小,期权回报很好,有两位数。这个交易风险虽然小,但是小概率事件发生了,股票被买入造成股票仓位增加和账面浮亏,当然好处是摊低了平均成本。

大叔的交易理念:PUT期权操作主要目的要打折买入股票,同时有固定的权利金收益。

第三例:2024年8月继续put selling

1)交易内容

2024年8月7日,莫德纳继续其跌势,跌至81.7刀时,大叔又卖了PUT:

对手方需要先付给大叔1.28刀/股的权利金,换取1.5周后也就是2024年8月16日、莫德纳的股价如果跌破77刀、大叔履行在这个价位继续吃进的义务。理由还是因为我们长期看好莫德纳。

这么做的风险点在于:万一到期莫德纳的股价跌破77了呢?大叔还是要按合约在77买进,大叔把这个买入的概率控制在20%,也就是说,80%的概率我们到8月16日不会再买入股票。

2)交易结果

结果8月16日,这个“万一”没变成了现实。合约作废。

这笔权利金1.28刀相对77刀的股价来讲,算成年化回报率在57.6%。

3)交易复盘

这个交易风险也较小,因为被买进的概率很小,但是期权的回报却很好,有两位数,可以算作是低风险,高回报的交易了。

大叔的交易理念:PUT期权操作主要目的要打折买入股票;但是有时目的是明确不想买入股票的话,固定的权利金收益也行!

03总结

MRNA季报的指导预期比市场的要差,导致股价大跌,经过7-8月的期权操作,我们总体加仓了MRNA,账面有亏损。

以上讲的三个操作实例是两种不同的目的:

1)想要减仓或者逢高出货,可以以高strike卖出covered call,这样赚取premium的同时给自己卖出股票的机会。

2)想要加仓或者逢低买入,则可以以低strike卖put,赚取premium的同时给自己低价买入更多股票的机会。

我们从2020年3月疫情后开始研究和疫情有关的企业及它们的股票,基本面上继续看好MRNA。辉瑞和 BioNTech最近披露,在开发可同时预防流感和 Covid-19 的疫苗方面遇到了挫折,这为 Moderna留下了更多空间。

今年6月Moderna称,在其三期试验中,复合疫苗的表现优于独立的流感疫苗和 Covid-19 疫苗,将在今年夏天晚些时候申请批准其复合疫苗,计划明年推出自己的复合疫苗。这对Moderna来说是个好消息。

所以这次7-8月份的MRNA震荡过程中,我们逢低靠put selling加了仓,同时靠covered call writing和put selling赚取了premium。

图片:图片来自网络,侵删

作者:大叔

编辑:是大白鹅呀

尽情分享朋友圈

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。