如果东欧的烽火停息,将对资产价格有何影响?

七月中旬和八月初的三期公开文章反复提示了美股可能的震荡行情,并介绍了股债波动率的机会,然后再基于历史统计经验,建议大家关注波动之后的短期反弹。

图:前文的开头和结尾截图。

这轮波动实现的如此“迅速”,美股在迅速调整后又迅速反弹,波动率迅速的冲上60又迅速的掉下来,一些海外媒体调侃道:“一切就像从没发生过”。

对于美国的宏观现状,我们依旧秉持前几期的判断,即数据证据尚不能明确支持任何一种宏观叙事,一切要等到未来几周的宏观会议和更多的数据出炉。

既然市场的上上下下已经初步实现,而宏观上也没有值得大书特书的增量信息,本期就来关注一个比较长期的宏观脑洞,即未来的俄乌和平前景和美欧之间的资产价格收敛。

其一,也许最快半年、最迟两年,市场就有可能见到俄乌各自捏着鼻子签署和平协定,这里先不分输赢以及落地情况。

【注:由于每一个人所掌握的信息不同,分析信息所秉持的方法也不同,所以为了避免不必要的争议以及内容平台的限制,这里不讨论具体信息细节;但是,一旦和平协定签署,那么战损地区的重建工作将是全球一大看点,也是一个“不管谁能赢得最终胜利,协议都会落地”的必然宏观事件,只是发生的时间点或近或远、蛋糕谁分的更多而已。】

其二,乌国等战损地区的传统经济和政治结构已被大幅抹去,战后的重建过程也将是政经结构的重塑过程。乌国及其周边东欧诸国的重新塑造,或将拉出一轮欧洲的再通胀和部分产业的发展。如果欧洲资产相对北美补涨,跨大西洋两岸的资产价格将出现收敛。

虽然前阵子谷歌谷歌前CEO认为欧洲的大前景并不光明、并直言布鲁塞尔(欧盟总部所在地)一直在摧毁欧洲科技创新的机会,但这并不妨碍欧元和欧洲股市以此为契机追赶美元和美股近十年的强势走势,尤其是一些能与地缘利益相绑定的板块,毕竟任何地区都会存在外人插不进手的自己人产业,即使它相对海外同行的确缺乏比较优势。

其三,还有一大可能是,若俄乌实现和平,东方大国也将迎来输入性通胀压力和部分商品价格的较快反弹,届时可关注油气煤炭和化肥农产等商品价格走势。一些近期价格被压的很低、空头头寸过于拥挤的商品期货也可以借着不稳定的供给或是新释放的需求反弹。

以下是针对“其二”的具体阐述,其三的具体分析等和平愿景更大一些时再看也不迟:

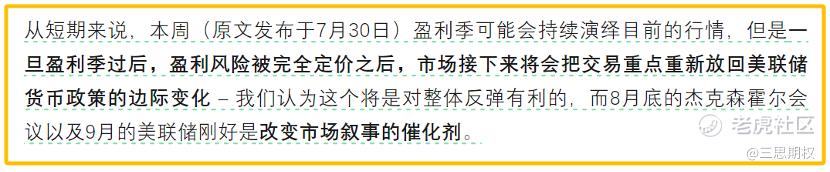

美国资产例外主义(或一枝独秀)循环是近十几年来全球最大的宏观现象。在之前的近四十年里,将资金投入MSCI全球指数通常比投入美国市场表现更好。然而,在2011年,伴随着美国货币政策开始与其他国家的政策产生分歧、叠加产业链上的相对优势,这种相对表现发生了逆转,并在2014年底加速发展,到2020年之后,美股更是进入了抛物线式的上涨阶段,将MSCI全球指数和欧股指数远远甩在脑后……

图:自2011年之后,美国股指相较于全球股市加速领跑

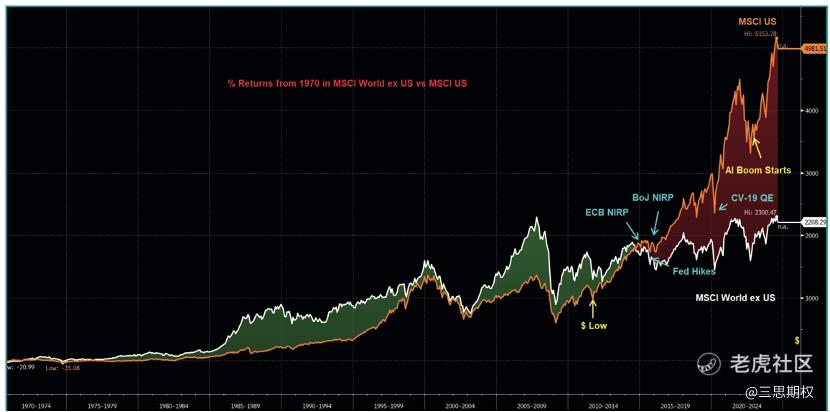

这种一骑绝尘背后存在着一个非常积极的正反馈循环。2011年起,美元进入上升期,同时美国公司债收益率(相对)走高、美企积极股票回购,几个因素叠加导致海外美元(特别是来自欧洲和日本的低息资金)大量涌入美国资本市场。资金流入、资产需求上升,反过来进一步推高了美国风险资产估值。

另外由于美国经济高度金融化,美国资产市场超跑全球也推动了实体经济的繁荣,招聘需求上升、资本开支增加(CEO倾向在股价比较好时加大投入)、消费走高(相较于东亚有产阶级的财富形式主要在房产,北美有产家庭的股票财富占比很大,他们在财富膨胀后会进一步扩大经济活动)。

图:美元/美国资产/美国经济增长的正反馈示意图。美元走高,吸引更多海外投资者,美国资产价格上升……

这一正循环带来的增长韧劲也导致了,后期美联储需要收紧货币政策时,要比其他央行强硬得多。更鹰派的货币政策,又反过来推动美元继续升值。

图:10年期美债与德国国债之间的利差将欧元兑美元从1.50推低至1.10

如果以2011美元最低点为起始点(100),将流入美国市场的资金量标准化,可以看出亚洲资金(如日本)买入美股企业债的增速更高,而欧洲则更倾向于美股(如瑞士央行)。有意思的是,2020年美国经常账户赤字大幅上涨后,欧洲/亚洲买家几乎同时开始加大美股配置(尤其是韩国人,对美国科技股越涨越买)。

图:海外资金买入美国资产的流量趋势(以2011年为起始基准)

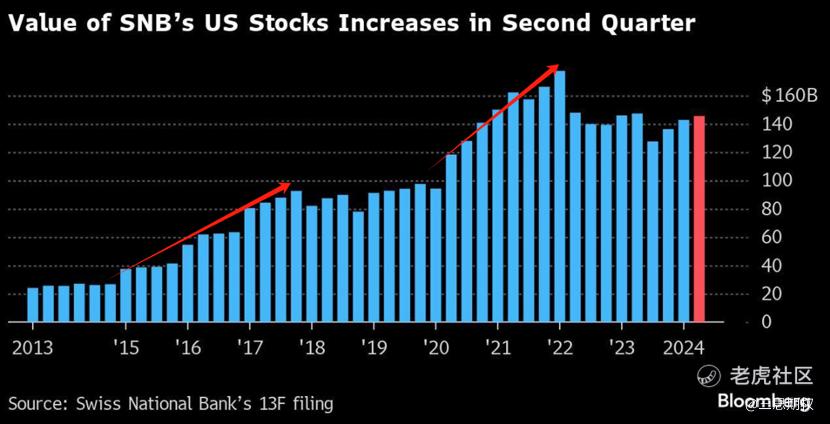

图:瑞士央行持有的美股市值。在2020年以前,来自欧洲的低息资金更喜欢买美股、来自亚洲的低息资金更喜欢美国企业债;而在2020年后,来自欧洲/亚洲买家几乎都同时开始加大美股配置。

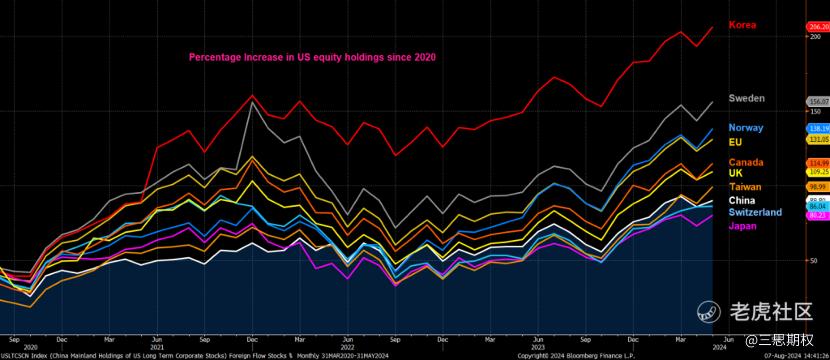

图:2020年以来,诸国对美股都有显著增持,尤其是韩国投资者似乎追高情绪更是浓厚。

然而,上述国际美元资产大循环的基础有三:

其一,世界其他地区的股市投资机会和企业盈利的高度与可持续性远逊于美国,造成欧洲和其他发达经济体的优质金融资产(特别是偏向于成长的股票)供给不足;

其二,欧洲和日韩等发达经济体仍然对美保持较大的经常账户盈余,对美出口换来的美元有投出去的需要;

其三,美国经济和通胀大体上保持稳定,相较低息的欧洲日本存在利差,美元币值长期偏强。

而若东欧再次实现和平(处于地缘和文化交汇带的东欧,在历史上一直来回拉扯,给中西欧带来的既有破坏也有红利),以上三个循环基础也或有变动。

其一,基于地缘毗邻和外交考量,欧洲各国特别是工业基础较好的东欧国家(如同一地缘的波兰等)或大量承接对乌援建项目和物资订单。这就类似于一个欧陆内部版本的马歇尔计划,即以西方牵头的国际社会贷款和其他有政治诉求的资金对乌进行援建和国防投资,并产生和乌国战后经济增速相匹配的资产回报率。

届时欧洲股指本身将受益于这种千载难逢的“家门口”投资机会(说它是’千载难逢’是因为东欧也许是所处地缘的原因,历史上有着牛短熊长、但牛起来很牛的现象),并适当吸引部分欧洲资金回流本土。这里不单在说乌国,欧盟其他地缘上接近乌国、或是产业上能嵌入重建的成员国在和平协定签署之后都将有类似机会。

故在和平实现后,欧洲相关资产或迎来长达十余年的长期盈利,欧洲本地优质金融资产供给上升(虽然在绝对数量上可能还是不如北美,但也是相对数量的提升),截流部分本应投资到世界其他地区的资金,海外资本的回流欧洲或将推动欧元的加权平均汇率有所反弹。

其二,在和平协定签署之后,鉴于欧盟有限的基础设施和工业产能,我们很有可能见到全欧对美经常账户将从盈余转向赤字。即开始的几年时间,欧洲生产能力不足以支撑援建乌国的庞大计划,而政治考量又会限制分给东大的蛋糕,因此不得不从美国进口大量工业品。但在经常账户盈余消失之后,欧洲对美金融资产的需求也会成比例的下降。但是这并不意味着欧洲产品和企业在援乌过程中的市场份额就会完全被美国抢走,例如水泥、钢筋、建材等初级工业品对运输成本非常敏感,这将有利于欧洲本地尤其是工业基础较强的东欧国家。

其三,美元币值和美国经济基本稳定这一点,我们目前无法确定欧元是否能回到2014年的水平,假如欧元真的持续反弹,那么的确美元指数走弱之后长期投资于美股的世界资金可能会重新平衡,不过目前无法测算。经验上来看,欧洲出现投资热点,叠加欧元升值,且通涨难以再回落到很低的水平,这种宏观组合有点类似迷你版本的中国03-07年。

图:欧元兑美元汇率,目前向上突破了短期区间

总之,如果爱好和平,可以关注下欧洲特别是东欧部分的股票和商品机会,即使很难从根本上扭转大西洋两岸的汇率与股市的强弱关系,这些受益于和平前景的地区和产业也依然能有可观收益。

但需要注意的是,如果和平方案对某一方有重大不利,尤其是让掌握庞大资源和军武的北方邻居不仅经济储蓄大量损失、且内部矛盾分化升级,有可能会使得包括化石/能源、核能/矿产、化肥/农产品等大宗商品在供给上出现波动,如若方案并非长期根治,有可能会再次酝酿新的地缘风险;当然也有可能是俄欧关系解冻经贸解封后,援乌重建拉动大宗商品需求、使得之前出口受限、只能折价出口至非西方国家的大宗商品有了新销路;以上供需场景都有可能放大大宗商品的价格波动,影响东大在内的全球市场。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。