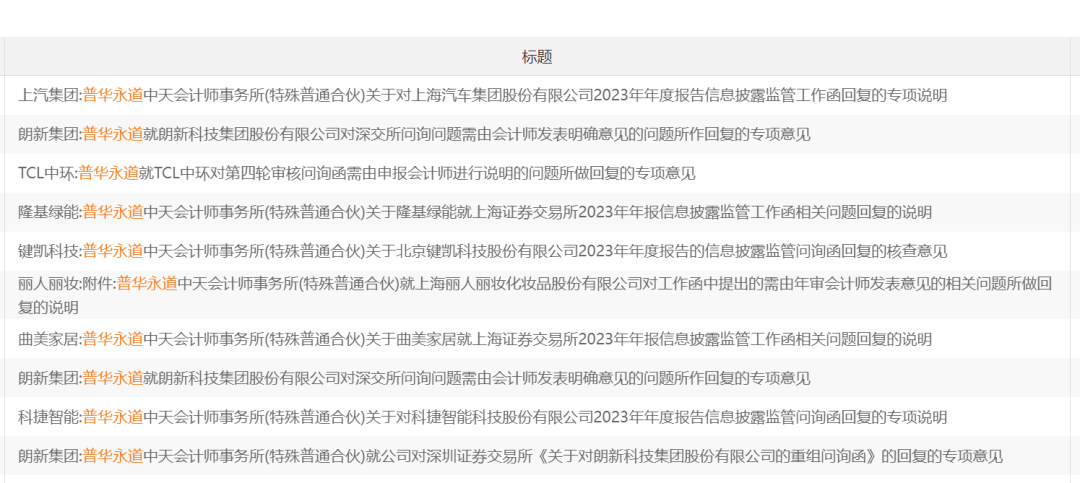

普华永道的大客户被发了监管函

文:诗与星空

ID:SingingUnderStars

因为恒大地产的原因,世界四大会计师事务所之一的普华永道,迅速丢了许多大单。不过,依然有上市公司继续和普华永道保持合作。

2023年A股上市公司中,有107家与普华永道有合作,审计费用高达8.69亿元。

在翻阅交易所的问询函的时候,星空君惊讶的发现,和普华永道合作的大客户,相当一部分收到了交易所的监管函。

你说这些监管函多吧,也不多;但说少吧,也不能说少。

尤其是可能企业会有疑心:是不是因为普华永道审计的原因才被监管?

对于普华永道来说,这是一个难以破解的死结:

服务好企业,做审计的时候高抬贵手,就会被交易所监管;按照监管要求严格审计,对被审计企业的财务数据上纲上线,就有可能被企业解约。

很显然,这种局面下,普华永道能够接到的订单会越来越少。

最近传言普华永道将在中国裁50%金融服务审计员工,并考虑裁掉其他审计团队和非审计业务线约20%的员工。如果属实,也是无奈之举。

有家长朋友因此问星空君,是不是现在学财务不太好。

其实普华永道裁员总人数不过2000多人,对整个行业的就业影响不大。而财务这个岗位一直就不太好,只是对于文科生来说,没有特别好的选择的情况下,财务是一个还算可以的备选项。

作为普华永道的大客户,隆基绿能收到了年报监管函。

01

隆基绿能迎来亏损

隆基绿能发布半年业绩预报,经财务部门初步测算,预计2024年半年度实现归属于上市公司股东的净亏损为48.00亿元到55.00亿元,与上年同期相比,将出现亏损。预计2024年半年度实现归属于上市公司股东的扣除非经常性损益的净亏损为48.39亿元到55.39亿元。

关于亏损的原因,公司称:

加大了对光伏终端市场的产品及服务投入,实现组件销量同比增长;但受制于光伏行业整体供需错配、各环节主要产品市场销售价格大幅下降的影响,导致与上年同期相比,本报告期内增量不增收、对参股硅料企业的投资收益减少,预计计提存货减值金额 45 亿元到 48 亿元,短期盈利承压。

然而,公司的2023年年报就已经出现净利润下滑的情况了。

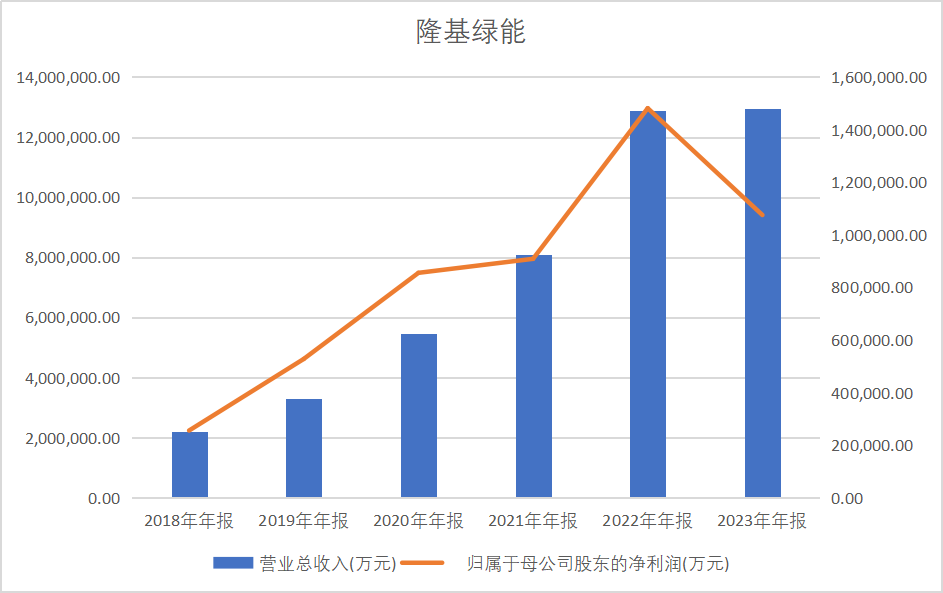

数据来源:同花顺iFind,制图:诗与星空

2023年,公司实现营业总收入1294.98亿元,同比增长0.39%;归母净利润107.51亿元,同比下降27.41%;扣非净利润108.34亿元,同比下降24.84%。

隆基绿能董事长钟宝申在《致股东的信》中称,2023年,光伏行业产能快速释放、供需结构失衡、新技术快速迭代,导致产业链价格大幅下降,HPBC新产品换代的学习成本,组织扩张过快带来的效能下降,这些使得公司发展遇到了严峻的挑战。

现在很多人唱衰光伏行业,其实星空君还是很乐观的。

现在光伏已经成为化石能源的最佳替代者,对于原油依赖度高达70%以上的中国来说,没有什么比光伏更加适合了。

但在大规模投资建设光伏设施的时候,势必会和当前的经济发展相结合,阶段性、螺旋式的放缓是非常正常的操作。

02

上交所的关注点

上交所的监管函中,针对2023年年报一共提出了8个问题,非常具有代表性。

原文长达33页,星空君用Kimi做了简要总结,归纳的非常精准。

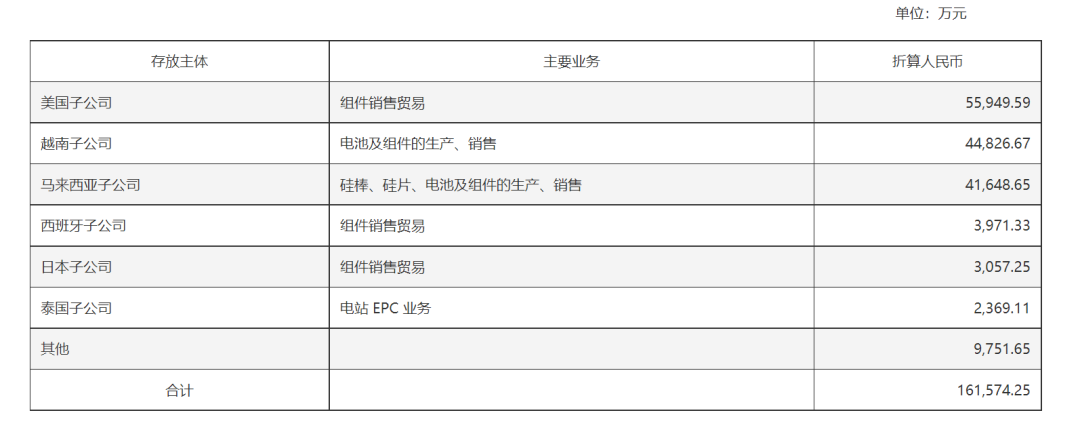

1、货币资金情况:公司年报披露的货币资金期末余额为570.01亿元,占总资产的34.76%,其中受限资金25.79亿元,存放于境外的资金16.16亿元。报告期内,公司委托理财发生额80亿元,单日最高余额20亿元,远低于授权的单日最高余额上限200亿元。公司计划2024年继续增加委托理财额度100亿元。

2、借款和债券:报告期内,公司取得借款收到的现金为50.10亿元,期末无短期借款,长期借款期末余额67.07亿元,应付债券期末余额68.04亿元。

3、利息收支:本期利息收入15.21亿元,利息支出5.16亿元。监管机构要求公司补充披露保有大规模货币资金且实际委托理财金额远小于授权额度的原因及合理性,持续融资的主要考虑,以及2024年继续增加理财额度的原因及合理性。

4、货币资金境外存放:监管机构要求公司披露境外存放货币资金的业务背景、存放地点、使用安排以及采取的管控措施。

5货币资金受限情况:监管机构要求公司披露货币资金受限的具体情况,保证金水平的合理性,以及其他潜在限制性安排。

6、存货情况:年报披露,公司存货期末余额为215.40亿元,计提大额存货跌价准备52.94亿元。监管机构要求公司说明存货增长的原因及合理性,计提存货跌价准备的依据和准确性。

7、固定资产和在建工程:公司固定资产期末余额同比增长47.37%,在建工程期末余额同比增长16.97%。监管机构要求公司说明购建固定资产、无形资产和其他长期资产支付现金同比大幅增长的原因及合理性。

8、关联交易:公司向大连连城数控机器股份有限公司及其子公司购买设备等商品及服务的关联交易合同金额大幅增长。监管机构要求公司说明交易的公允性和结算安排。

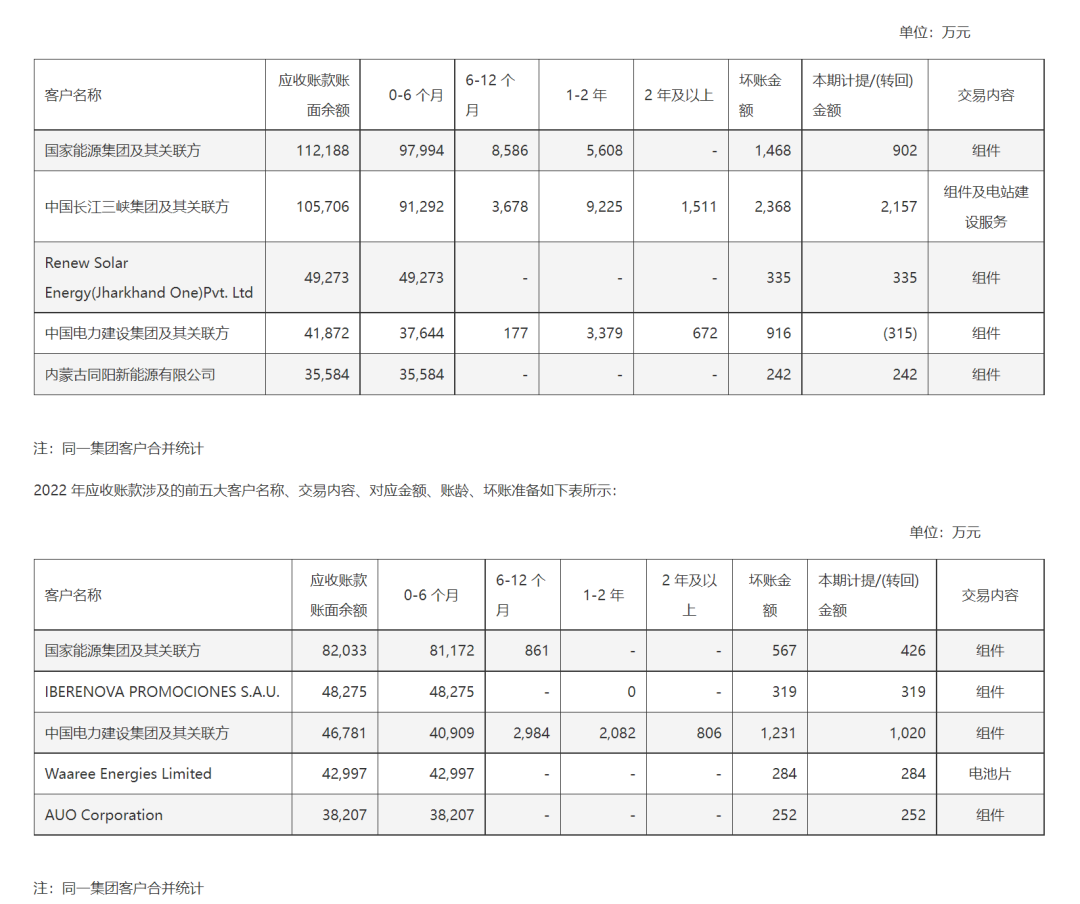

9、应收账款:公司应收账款期末账面余额112.90亿元,同比增长17.46%,明显高于营业收入增幅。监管机构要求公司说明应收账款增长的原因,坏账准备的计提是否充分。

总体来看,上交所重点关注资金、有息负债情况。尤其是存在存贷双高嫌疑的,上交所一定会让事务所逐笔详细解释清楚。

上交所为什么这么关注隆基绿能的存贷情况?

因为公司大量的资金在海外账户,美元利率远高于人民币,有国内贷款搞经营,国外存款吃利息的可能。

不过隆基绿能详细列出了海外子公司的存款情况,达到了16亿元,并声称这些存款都是日常经营周转合理需求。

03

放出大客户

在解释应收账款余额增幅超过营业收入增幅的时候,公司放出了2022年和2023年的前五大客户。

这是意外之喜,一般来说,上市公司只会在IPO的时候才会公布前五大客户、供应商名称,上市之后会替换成客户一这种形式,很难判断公司的客户身份。

在监管函的回复里,公司列出的客户清单显示,国家能源集团是公司长期大客户。

之所以应收账款余额增幅过大,是因为营收结构发生了较大变化。其中,组件及电池的销售收入较去年增长 143.51 亿元,硅片及硅棒的销售收入较去年减少 136.79 亿元。不同的产品对应着不同类型的客户,组件及电池的客户以大型能源电力公司等终端客户为主,回款周期比较慢。

- END -

免责声明:本文章是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的分析研究;诗与星空力求文章所载内容及观点公正,但不保证其准确性、完整性、及时性等;本文中的信息或所表述的意见不构成任何投资建议,诗与星空不对因使用本文章所采取的任何行为承担任何责任。

版权声明:本文章内容为诗与星空原创,未经授权不得转载。

往期推荐

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。