"末日轮":不懂别碰,懂的也得小心!

“末日轮”的由来,出自赌场的最后一轮的下注(wager),就是因为最后一轮的原因,不确定性的激增才让游戏变得更加刺激。

来源:综合整理自网络,版权属于原作者,欢迎作者与我们联系,我们将在第一时间注明作者信息

“末日轮”的由来,出自赌场的最后一轮的下注(wager),就是因为最后一轮的原因,不确定性的激增才让游戏变得更加刺激。

01

究竟“末日轮”为何如此刺激?

期权价格是由内在价值和时间价值组成,内在价值是期权立即行权变成现货或期货之后平仓盈利的金额;而时间价值是当下期权所剩时间给予的金额补偿,其会随着合约到期日慢慢损耗直至最后归零,实值期权到期仍会有内在价值,所以期权价格不会归零,但虚值合约只有时间价值,越是临近到期时间价值越是接近于0,到期就将变成废纸一张。

在临近到期的一个月内的时间里,此时标的价格稍微有一些大的波动,虚值合约的价格会变的非常敏感,但同时这个时候的虚值合约权利金成本又非常便宜,导致很多投资者愿意花少量的钱来博取大的利润。

标的的大幅波动,带动和标的方向一致的期权价格上涨,而到期日临近的虚值期权受市场情绪高涨便直接带动了波动率的上涨,所以才会出现非常大的涨幅。

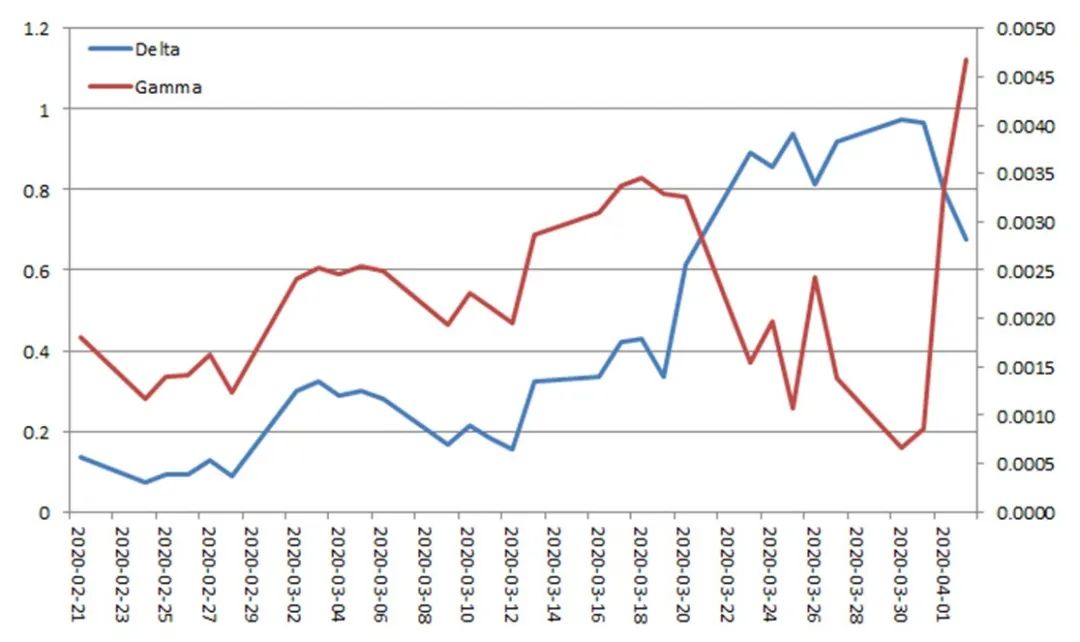

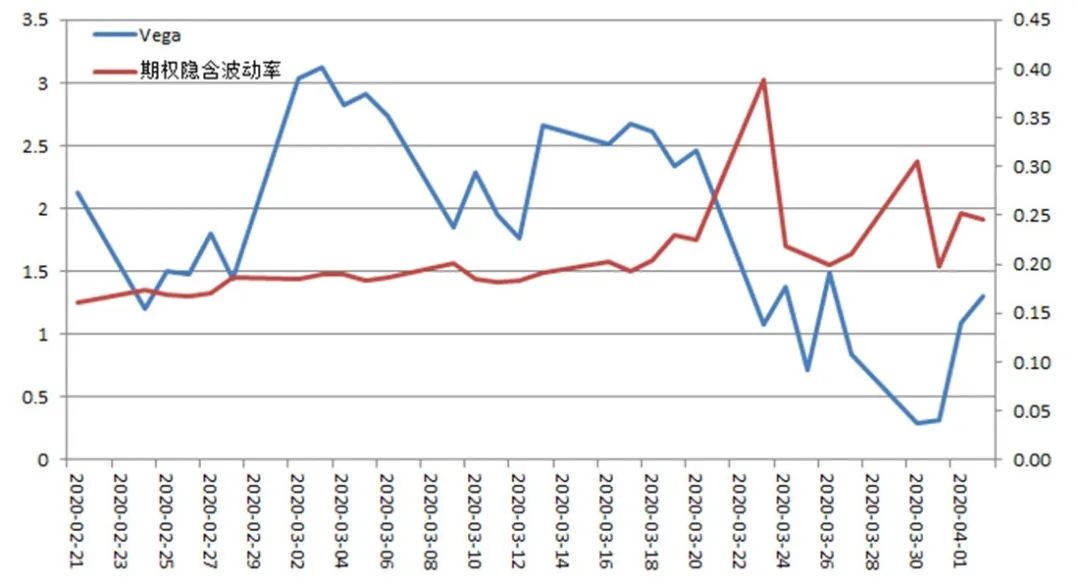

看看下面的几张图就可以明白为什么“末日轮”如此的劲爆。标的为M2005-C-2800。

一张深度虚值的期权一下子因为标的大涨变成了深度实值,在期权买方没来及庆祝胜利的时候,期权价格快速回落,有种“离考试结束不到5分钟”的悲伤。

Delta从0.2不到,一路逼近至1,Gamma值的大幅上涨也成为了期权变为实值的加速器。

和前面的期权走势完全一样的期权隐含波动率,刚好有效的说明了期权价格的影响因素之一,就是波动率。所以才更容易出现“末日轮”的行情,时间对期权价格的影响已经微乎其微了。

02

要不要参与“末日轮”的行情?

对于刚入门的期权投资者,在没有熟练掌握期权风险管理和交易特征的背景下,不要盲目因为市场宣传的赚钱效应而仓促进场参与。

但即便是非常熟悉期权交易的“老手”,在参与如此波动大的行情也要做好仓位控制,即使做买方也会因为到期或深度虚值的原因造成期权价值归零。

03

不小心被卷入了“末日轮”,怎么办?

有很多投资者并不是主动参与“末日轮”的疯狂,而是因为前期持仓未平,被迫参与。

这样的情况下怎么降低或对冲持仓风险。

如果你是期权买方,恭喜你,前面买的期权这次大概率会挣钱,所以择机平仓吧,往往这部分人买的是深度虚值,在未到期价值归零之前平仓获利了结或者降低亏损也许是不错的选择。

那如果你是期权的卖方,这段时间的将承受卖出期权后的保证金不断追加甚至是变成实值义务仓被行权造成资金大幅亏损。

如何对冲卖方的风险,在同一类型的期权上买入Delta绝对值大于卖出持仓Delta绝对值的期权合约,即卖出看涨期权用买入更实值的看涨期权对冲(卖出看跌期权用买入更实值的看跌期权对冲)。买多少根据卖出持仓的总Delta,去计算买入某个行权价的期权张数。

所以在参与期权末日轮交易时,投资者更应该做好严格的风险把控,树立正确的投资观念,理性的看待深虚值期权,远离过度投机。仓位的管控非常重要,尤其是市场朝着和自己头寸方向不利的一方发展的时候,要做到及时止损或对冲。

- END -

风险提示:以上观点仅作为学习交流使用,不构成任何投资建议。投资有风险,入市需谨慎!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。