快手24Q2财报跟踪,业绩超预期,市盈率10x

24Q2

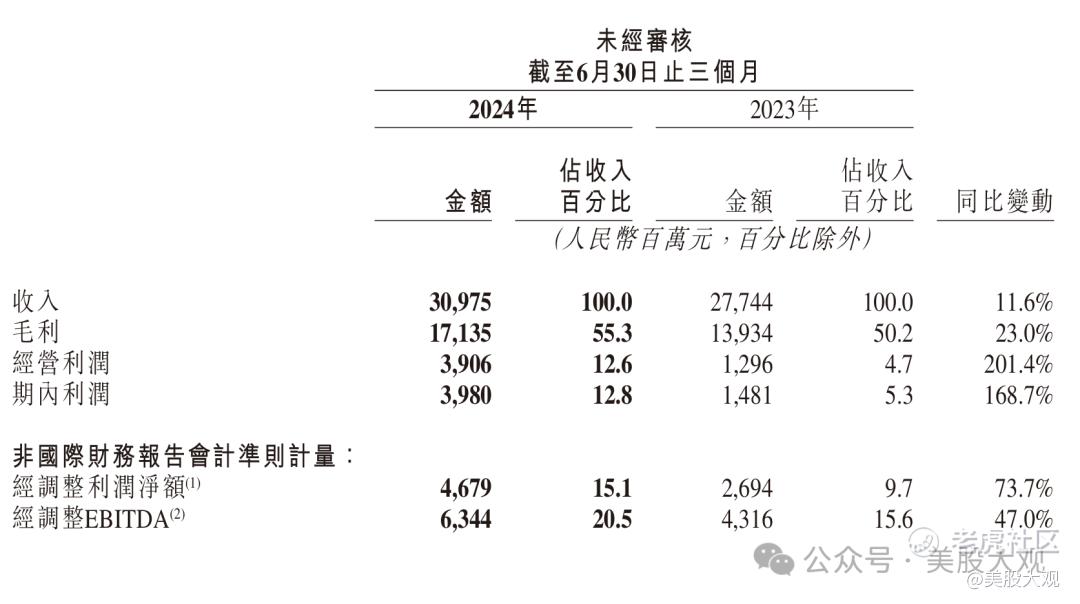

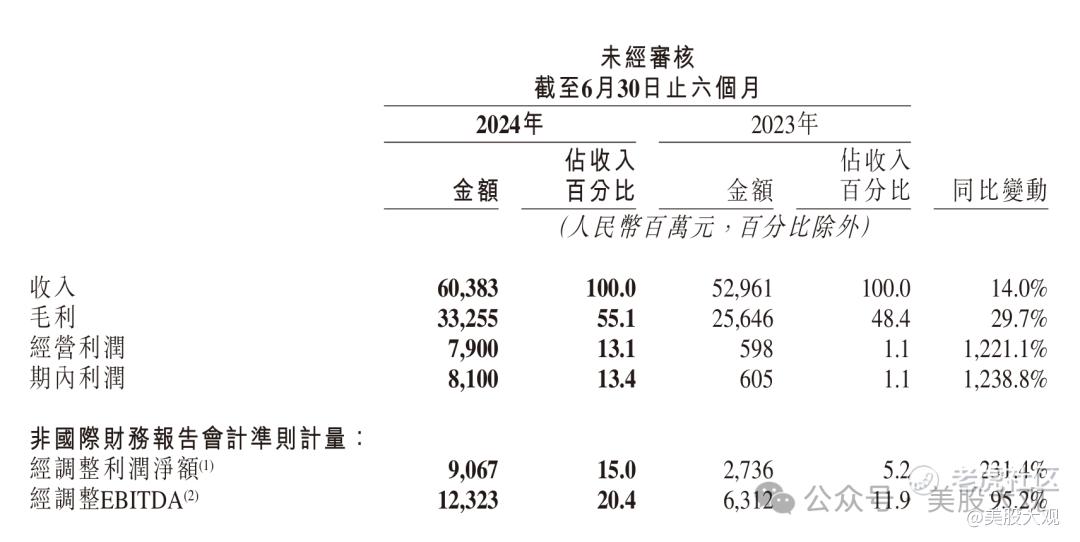

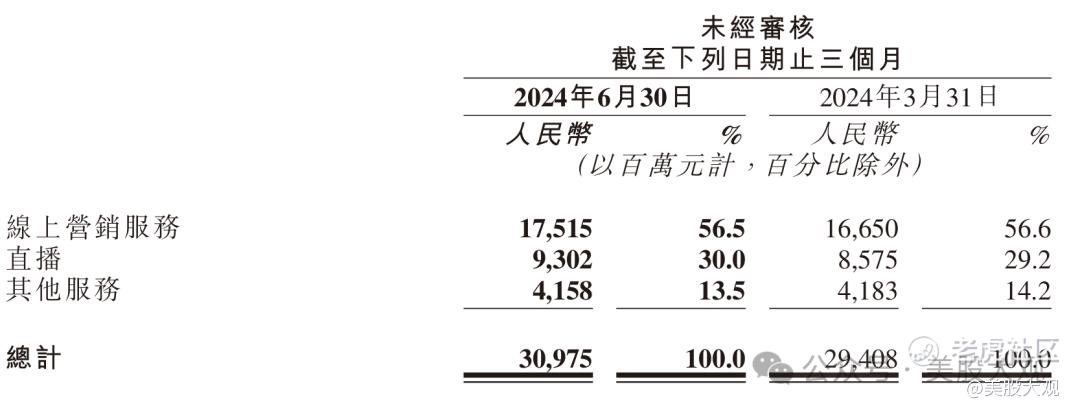

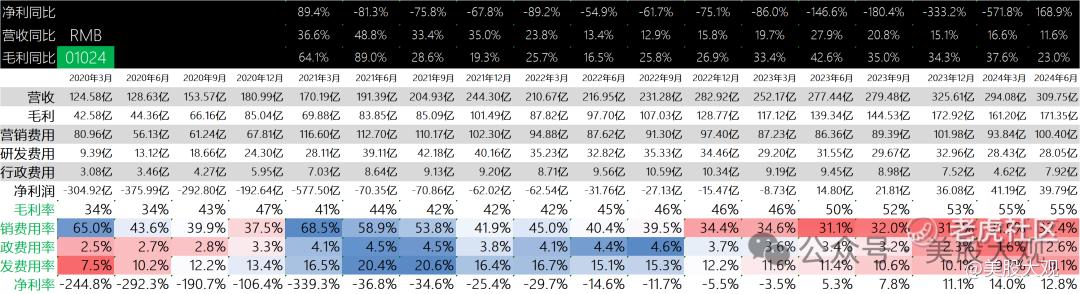

总收入为人民币310亿元,较去年同期的人民币277亿元增长11.6%。从对总收入贡献比例来看,线上营销服务占比56.5%,直播业务占比30.0%,其他服务占比13.5%。

毛利为人民币171亿元,较去年同期的人民币139亿元增长23.0%。毛利率较去年同期的50.2%增长至55.3%。

期内利润为人民币40亿元,去年同期为人民币15亿元。

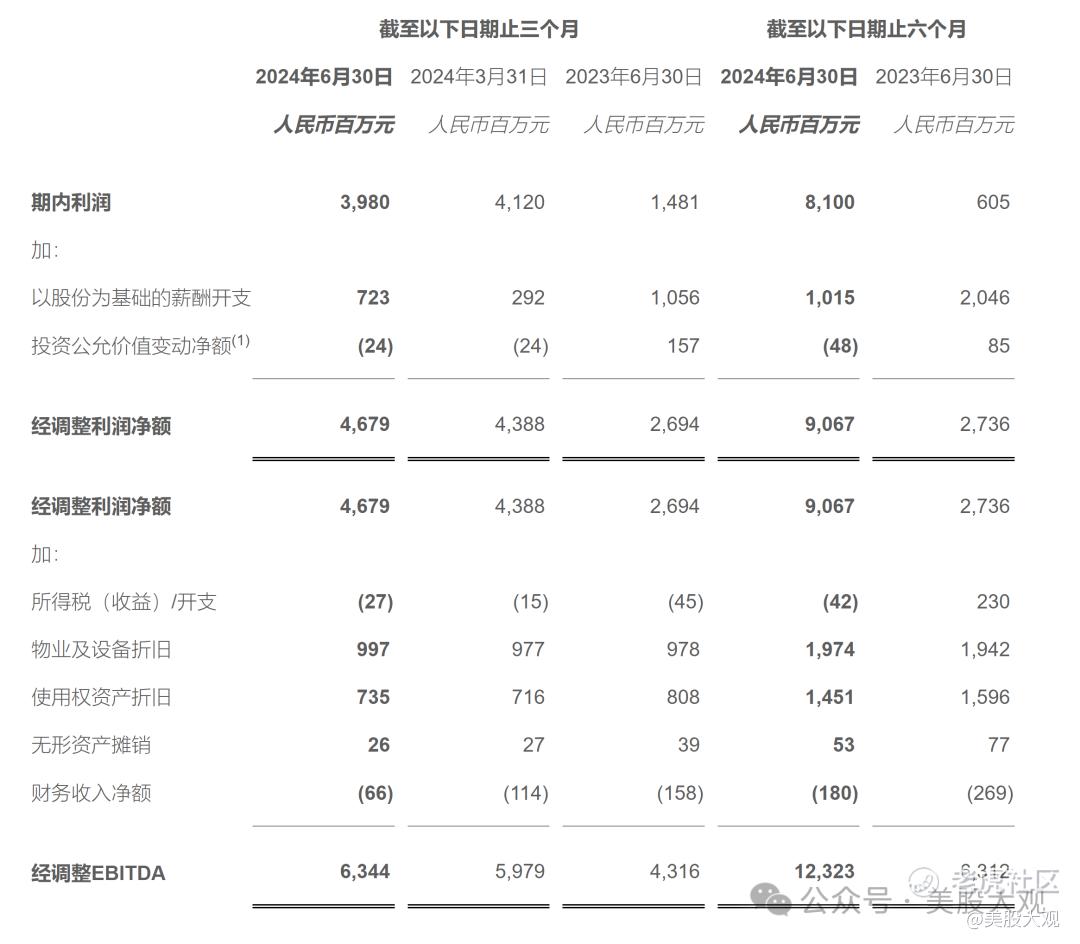

经调整利润净额自去年同期的人民币27亿元增长至人民币47亿元,同比增长73.7%。

国内分部经营利润(3)自去年同期的人民币30亿元增加至人民币45亿元。海外分部经营亏损(3)同比大幅缩窄64.5%至人民币277百万元。

#业绩出色,经调整利润46.8亿,同比增长73.7%

营收细分:

线上营销服务收入由2023年同期的人民币143亿元增加22.1%至2024年第二季度的人民币175亿元,主要是由于优化的智能营销解决方案及先进的算法,推动营销客户投放消耗增加。

直播业务收入由2023年同期的人民币100亿元减少6.7%至2024年第二季度的人民币93亿元,是由于我们持续努力建立一个健康的直播生态系统。

其他服务收入由2023年同期的人民币34亿元增加21.3%至2024年第二季度的人民币42亿元,主要是由于我们电商业务的增长,表现为电商GMV的增加。电商GMV增加是由于我们多元化的全域经营,推动电商活跃付费用户数量及动销商家数量增加。

2024年第二季度海外收入达到人民币11亿元,同比提升141.4%。2024年第二季度海外业务的营业亏损为人民币2.77亿元,同比减少64.5%。

环比:

线上营销服务线上营销服务收入由2024年第一季度的人民币167亿元增加5.2%至2024年第二季度的人民币175亿元,主要是由于优化的智能营销解决方案。

直播直播业务收入由2024年第一季度的人民币86亿元增加8.5%至2024年第二季度的人民币93亿元,主要是由于我们持续精细化的经营策略。

其他服务其他服务收入于2024年第二季度及第一季度保持稳定,为人民币42亿元。

#电商业务的take rate还是比较低,只有1.37%,未来有提升潜力;最拉跨的直播业务环比回升了;营销业务增长出色

其他重要数据

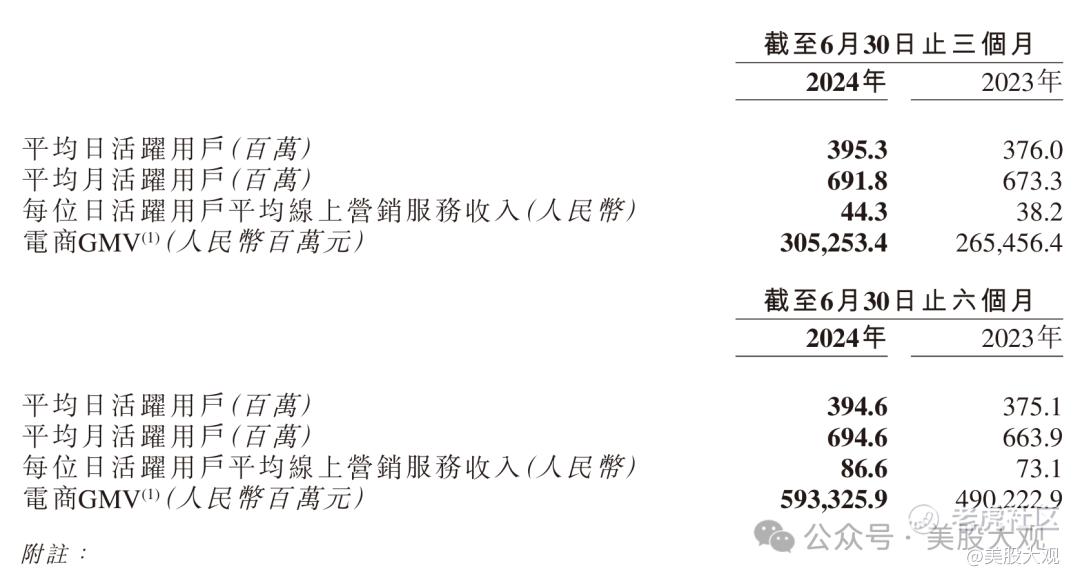

2024年第二季度,电商业务GMV同比增长15%至人民币3,053亿元。从需求侧来看, 2024年第二季度电商月活跃买家数同比增长14.1%至1.31亿,月活跃用户渗透率创新高至18.9%。

2024年第二季度,快手应用的平均日活跃用户和平均月活跃用户分别达到了3.95亿 及6.92亿,分别同比增长5.1%和2.7%,快手应用的日活跃用户日均使用时长达122分 钟。我们在用户流量端实现加速增长,快手应用用户总使用时长同比增长9.5%。

2024年第二季度使用快手搜索的月活跃用户达到近5亿, 同时单日搜索次数同比增长超20%。

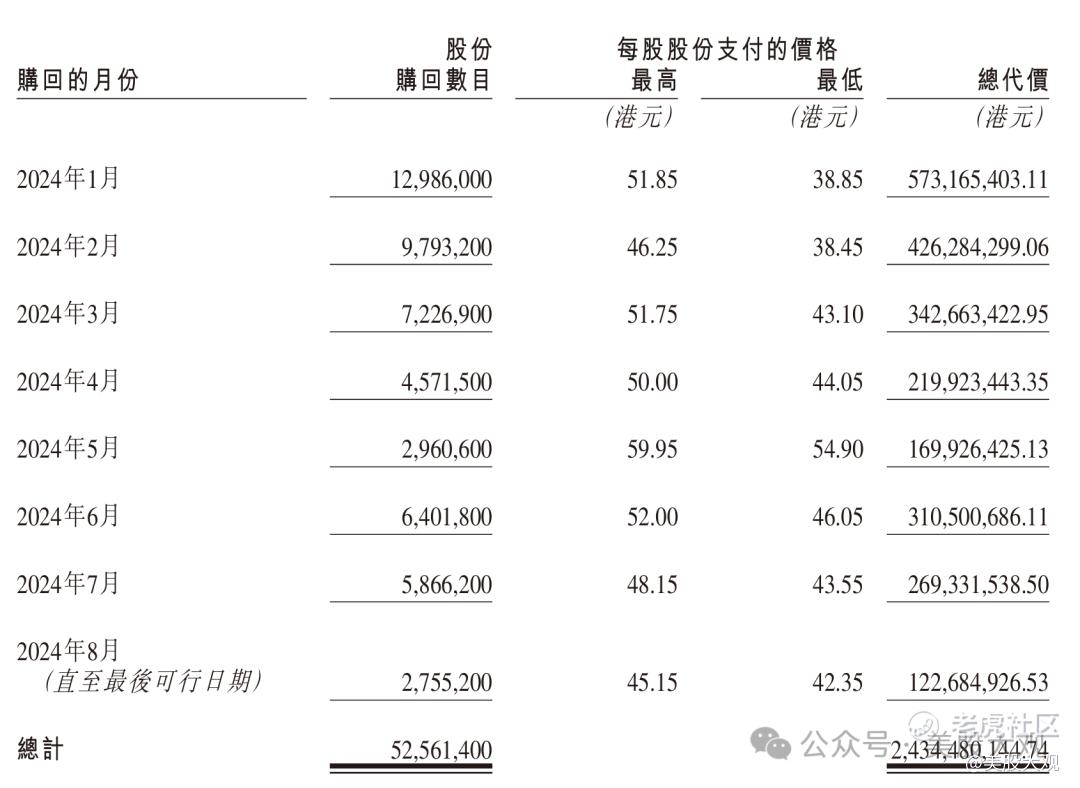

4.截至2024年6月30日止六个月及直至最后可行日期,本公司于联交所以总代价 24.34亿港元合共购回52,561,400股B类股份(「股份购回」)。

业绩指引

\

历年历季度业绩:

S:

Q2收入310亿人民币,增长11.6%;毛利171.35亿,增长23%;经调整利润46.8亿,同比增长73.7%

二季度的毛利率是55.3%,历史新高;去年同期是50.2%,2024一季度是54.8%。

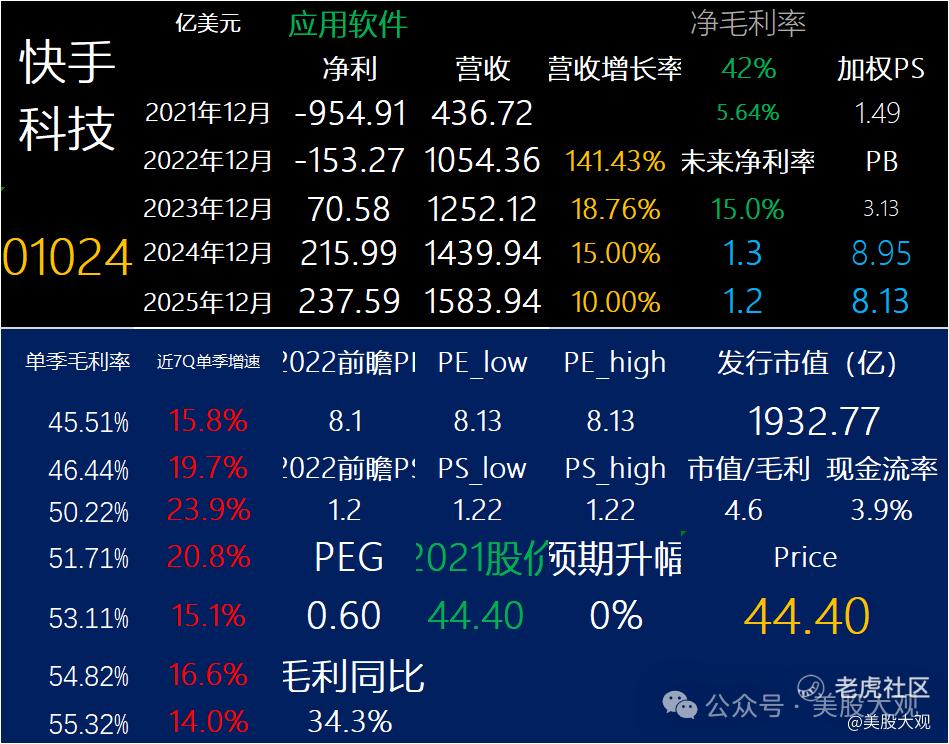

快手的滚动12个月净利润达到了138.8亿人民币,预计未来12个月滚动利润保持增长,2024年预计利润170-200亿人民币,对应前瞻PE大约10x。

未来快手的净利率应该是能提升到15%以上的。作为目前中国成长最高的大盘互联网公司之一 ,这个估值明显低估了。

我认为60以下的快手都具有不错的吸引力。当然中概首选仍然是拼多多。

官网财报直达:

https://ir.kuaishou.com/zh-hans

最近跟踪:快手24Q1财报跟踪,估值底部抬高

这家公司IPO始开始跟踪,关键词直达: $快手-W(01024)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。