爆点不断!科技巨头财报季,透露AI行业什么最值得投?

导读:

AI投资的热点在何处?

AI基建最核心的公司是谁?

GPU租赁行业是否有价值?

近期,微软、谷歌、Meta和亚马逊等海外科技巨头纷纷发布最新财报,从数据中,我们不难发现,AI及其产业已成为推动这些公司业绩增长的关键因素:

微软的业绩略高于预期,主要得益于Azure和其他云服务收入增长19%,Copilot继续渗透各行业,用户数环比增加60%;

谷歌云业务增长强劲,FY24Q2实现营收103.5亿美元,同比增加28.8%。同时得益于Gemini大模型的加持下,广告相关产品的用户体验有较大的提升,业务增速有所增加;

Meta核心AI回报强劲,拉动广告和营收的增长,同时预计在2025年,关于AI的资本开支将大幅增长;

Amazon的云业务增长亮眼,收入增长18.7%,公司将推动AWS基础设施建设以应对生成式AI的需求。

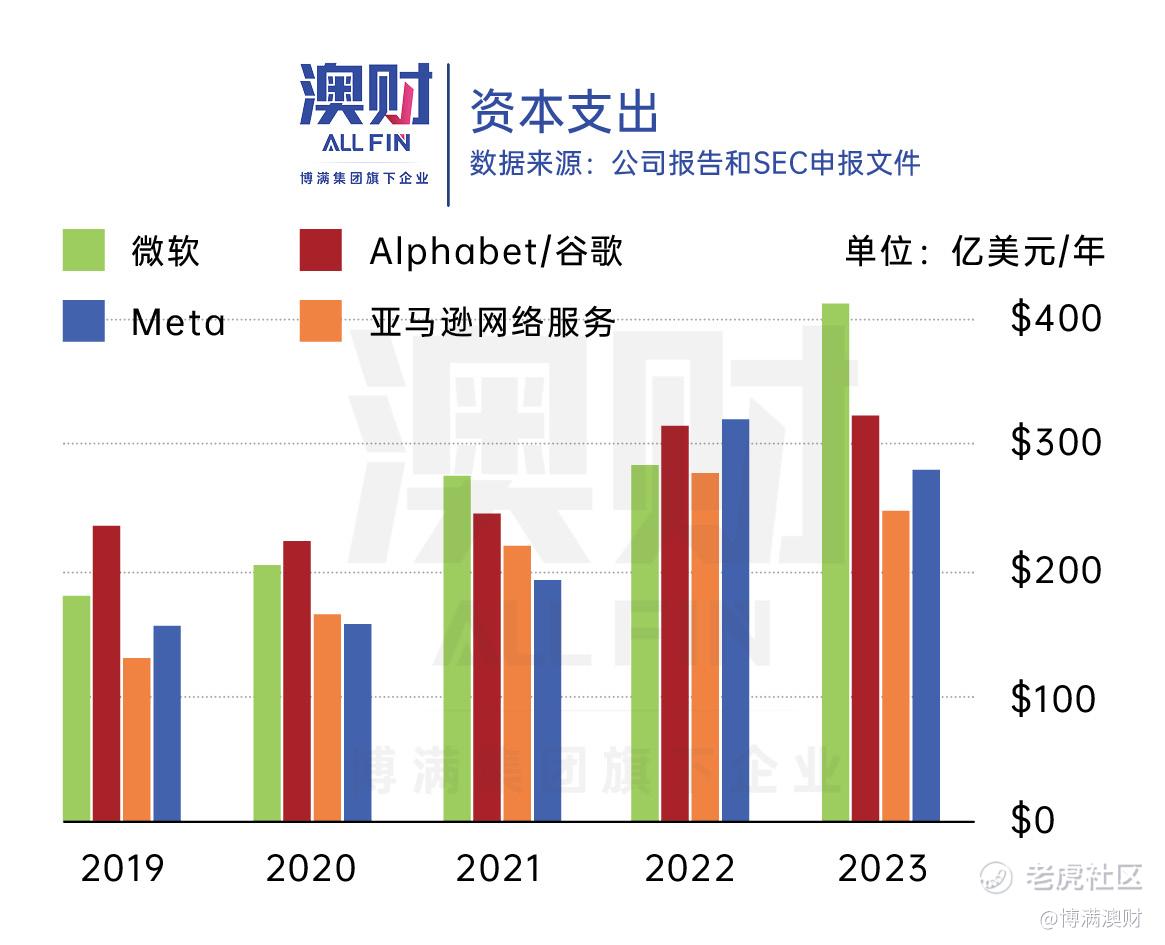

如下图所示,得益于AI带动的业绩增长,科技巨头纷纷增加AI的资本支出。AI的资本支出包括升级和建设新的数据中心;开发和采购 GPU 和专用芯片来训练和运行人工智能基础模型;铺设跨洋电缆;以及其他基础设施。

在2024年Q1,全球企业在云基础设施服务上支出超过760亿美元,保持年化20%的增长。

但在财报发布后,许多投资者认为这些科技巨头对AI的投资,并没有带来与之相对应的高增速——至少现在还没有,导致科技巨头的股价出现跌幅。

但我们认为,生成式AI所带来的产业革命仍是大趋势,各大科技巨头的资本支出中也显著增加对AI基建方面的投资,AI的浪潮将会得以延续。目前股价的影响主要是由于商业化的速度慢于市场的预期,市场担忧投资的回报率不高,但科技巨头的整体业绩表现并没有出现太大变化 。

AI投资的热点在何处?

自2022年ChatGPT横空出世以来,市场上涌现出一大批初创AI企业,在尚未实现商业化的情况下,以数十倍甚至数百倍的估值寻找投资,结果不仅烧完了投资人的钱,项目也不了了之,落得企业破产的境地。

而澳财投研团队在去年年初就指出,想要投资AI概念,又要避免过大的波动,AI基建公司是最佳之选。

在文章《ChatGPT Plus停售暴露算力紧缺,资本必争的数据公司NextDC三个月股价上涨超22%》的文章中,我们推荐了澳大利亚上市数据中心公司NextDC (ASX: NXT),其后的股价也是稳步走高。

在文章《澳洲没有英伟达但有AI基建,这只ASX科技股已跟涨35%!》中,我们推荐了澳大利亚的上市AI软件基建公司Megaport (ASX: MP1),其股价更是连续快速攀升,最高时达到过我们推荐买入点的两倍!

相比其他AI概念公司,NextDC和Megaport这一类的AI基建公司的股价和业绩表现更为稳定。因为其收入是看得见,摸得着的。市场不会对其有着不切实际的增长预期,和过于偏离基本面的估值。其客户合同多为长期的购买协议,未来数年的业绩表现也将得以保障。

就在8月7日,AI基建的东风甚至吹到了光纤行业。

美股光纤公司Lumen Technologies单日暴涨93%,盘前再度暴涨超47%。自7月11日以来,股价已累计上涨逾370%。

公司第二季度营收32.68亿美元,超过市场预期的32.46亿美元。公司此前公告称,在人工智能连接需求推动下,公司已获50亿美元新业务。

同时该公司正在与客户积极谈判,有望获得另外70亿美元的订单。这一消息直接引爆了Lumen股价。

这主要是因为,随着AI和大数据应用的增加,全球对高性能数据中心的需求迅速增长,而数据中心之间需要用大量的高速网络连接设施,以支持巨大的数据传输量和低延迟通信。

而相比铜缆,光纤巨头高速和超高密度的性能,是数据中心基础设施的关键传输介质。

因此,结合上面的信息,我们看到的是,虽然AI科技巨头的股价有所波动,但这主要是市场对其增速不及预期的反映,AI巨头们仍在加大对AI基建的投资。

对AI基建的投资是实打实的,摸得着的,业绩更为稳定的,我们认为AI基建公司以及相关产业在接下来的表现更加值得期待。

AI基建最核心的公司是谁?

毫无疑问,当属英伟达Nvidia(NASDAQ:NVDA)。

虽然上面提到的NextDC,Megaport和Lumen都是非常重要的AI基建公司,但是如果没有英伟达的GPU,这一切就无从谈起。

而作为开发大型语言模型的基础组件,GPU成为了人工智能公司,甚至是国家在全球范围内争夺的对象。

作为全球最大的GPU提供商,英伟达在过去的两年里,出售了重达数千吨的显卡。市场跟踪公司Omdia表示,英伟达售出了近50万个A100和H100 GPU,庞大的需求量也导致了,基于H100的服务器需要近一年的时间才能交付。

如下图所示,Meta、Microsoft、Google和亚马逊等巨头累计采购了40万个H100 GPU,这些公司无一例外的都是超大规模云服务提供商。

而相比之下,一些原始设备制造商,如联想、戴尔和HPE等,目前都无法获得足够的GPU,这种情况在高校实验室、政府和一些传统行业的公司更为严峻。

那既然买不到,他们只能去市场里面寻求“租”个GPU。

GPU租赁行业是否有价值?

答案是肯定的。

首先,随着模型参数量的增加,需要的GPU数量成非线性增加。我们以GPT-3到GPT-4为例,GPT-3大致需要1024张英伟达A100 GPU训练34天,而GPT-4则需要大约25000个A100 GPU,训练90-100天。

其次,英伟达的GPU一直处于供不应求的状态,交货时间一再延长,并且GPU价格一路走高。

需求的增长和供给的不足,导致整个市场对GPU的渴求不断攀升。

此外,一张英伟达A100 GPU的价格在2万美元左右,想要训练模型动辄就要千万美元的投入,这给企业带来了较大的成本压力。

同时,许多高校实验室和AI研发团队在训练模型的时候,并不需要在长时间内维持大量的GPU,他们通常需要在数十或数百个GPU的集群上运行几周来进行实验,然后休息几周,为下一次的更新迭代做准备。

此前,他们被迫与大的科技公司签订长期合约,经常出现GPU闲置数周的情况,导致资源浪费。而随着更加专业的GPU租赁公司出现,这种情况得到缓解。

而这些GPU租赁公司从何而来呢?这就不得不提到英伟达和科技公司之间的关系了。

虽然在短期内,各大科技巨头仍在疯抢英伟达的芯片,但是其内心对于想要削减英伟达的“GPU税”的想法已经按耐不住了,头部厂商加速自研AI芯片的计划,比如亚马逊的Inferentia和Trainium系列,微软的Athena芯片,谷歌的TPU系列等。

而英伟达将自己定位为AI算力服务商,而不是单纯的GPU生产商,其与科技巨头是既合作又竞争的关系。此前,英伟达把自己的硬件设施出售给云厂商,再向他们购买云计算的资源,最后把云服务出售给企业用户并自留全部收入。

在科技巨头想要替换掉英伟达芯片后,英伟达开始扶持一些小的云厂商,例如Lambda和CoreWeave等,开始给科技巨头“上眼药”了。

万一有一天科技巨头,开始只卖自己家芯片产生的算力,英伟达就很有可能从销售渠道上被云计算平台卡脖子。

因此,在2023年4月,英伟达跟投中小云服务商CoreWeave,并拟收购另一家云服务商Lambda Labs的股权,为合作的中小云服务商提供稀缺的A100、H100资源。

从价格看,在CoreWeave租用英伟达A100 40GB GPU,每小时收费2.39美元,相当于每月1200美元,Lambda的价格更为便宜,每小时收费1.29美元,约合每月930美元。

相比之下,在Azure和Google Cloud上,相同GPU,每小时价格分别为3.40美元和3.67美元,每月成本高达2482美元和2682美元。

不可否认微软和谷歌主要面向的是大企业客户,稳定性各方面可能确实更有优势,但是对于算力需求没有那么大的预算有限的用户,CoreWeave与Lambda真的是价格实惠选择还多。

据CoreWeave其中一名创始人披露,2022年,CoreWeave收入约有3千万美元,预计2023年将超过5亿美元,增长超10倍,并且已经签署了近20亿美元的合同。

公司预期,今年公司的数据中心数量又将翻倍至28个。上周五,CoreWeave宣布将走出美国,向英国投资10亿英镑,计划在年内先开设两个数据中心,并在2025年进一步扩张。

在今年5月,CoreWeave刚刚完成新一轮11亿美元融资,公司估值达到190亿美元,较五个月前几乎增长了两倍。

Lambda也展现出巨大的增长潜力,在2023年收入也达到2.5亿,并预计在新财年达到6亿美元。

并且目前开启了新一轮8亿美元的融资,目标将继续拓展其GPU资源的丰富度,抢夺AI算力市场。

凭借着与英伟达关系好,CoreWeave与Lambda在GPU租赁市场中站稳了脚跟。随着科技巨头与英伟达的竞争关系日益严峻,未来或许有更多的用户转向CoreWeave与Lambda,成为英伟达在AI算力行业的代表。

澳财投研观点

总的来看,尽管科技巨头的股价在近期,因AI投资回报未能迅速兑现而出现波动,但AI产业的整体发展趋势依然稳健。生成式AI所引领的产业革命正在持续推进,各大科技公司在AI基建方面的资本投入显著增加,这些投资预计将在未来,带来更加稳定和可观的收益。尽管短期内市场对商业化进程的速度有所担忧,但从长远来看,AI产业的潜力依然巨大,特别是在基础设施建设和算力提升方面。

英伟达作为AI算力的核心供应商,凭借其在GPU领域的领先地位,已成为全球科技巨头不可或缺的合作伙伴。随着AI模型参数量的增加,市场对高性能GPU的需求持续飙升,而英伟达在这一领域的主导地位使其在全球市场中占据了重要位置。同时,英伟达也通过扶持中小型云服务商,积极拓展其在云计算服务领域的影响力,为未来应对科技巨头自研AI芯片的挑战做好了准备。

此外,中小型云服务商如CoreWeave和Lambda的崛起,为市场带来了更多元化的选择,尤其是为预算有限的用户提供了更具性价比的GPU租赁服务。随着这些公司在AI基础设施领域的快速扩展,它们有望在未来进一步抢占市场份额,并成为AI产业链中不可忽视的重要力量。

作者:Raymond Yu

编辑:Gray

(欢迎订阅澳财网,我们将不断为您提供优质的全球宏观经济分析和澳洲财经资讯)

文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,请勿单独转载图片。本文中的分析,观点或其他资讯均为市场评述/一般信息,不构成交易建议,仅供参考。任何前瞻性陈述并非对未来业绩的保证或陈述,切勿过分依赖。在进行任何投资时,请基于个人投资目的、财务状况或个人需求考虑本文所含信息的适用性,谨慎决策,风险自担。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。